Характеристика сфер и звеньев финансовой системы

Централизованные финансывключают в себя государственные и муниципальные финансы. Словосочетание «государственные и муниципальные финансы» отражает федеративное устройство РФ. В соответствии с Конституцией РФ федеративное устройство России включает три уровня управления: федеральный уровень; уровень субъектов Федерации; местный уровень (органов местного самоуправления).

На федеральном уровне и уровне субъектов Федерации управление осуществляют федеральные органы государственной власти и органы государственной власти субъектов Федерации (в совокупности они составляют единую систему органов государственной власти).

На местном уровне управление осуществляет население непосредственно (путем референдумов, выборов) и через выборные органы местного самоуправления (решают вопросы местного значения и не входят в систему органов государственной власти).

Каждый уровень управления предполагает наличие полномочий в финансовой сфере и наличие собственной финансовой базы.

Исключительно в ведении Российской Федерации находится: федеральный бюджет; федеральные налоги и сборы; федеральные фонды регионального развития. Кроме того, федеральными законами устанавливаются система налогов, взимаемых в федеральный бюджет, общие принципы налогообложения и сборов в РФ, порядок выпуска и размещения государственных займов.

Для осуществления контроля за исполнением федерального бюджета Совет Федерации и Государственная Дума образуют Счетную палату, состав и порядок деятельности которой определяются федеральным законом. Обязательному рассмотрению в Совете Федерации подлежат принятые Государственной Думой федеральные законы по вопросам: федерального бюджета; федеральных налогов и сборов; финансового, валютного, кредитного, таможенного регулирования, денежной эмиссии.

Предмет ведения и полномочия субъектов Федерации в области финансов регулируются договорами (соглашениями) о разграничении предметов ведения и полномочий между органами государственной власти Российской Федерации и органами государственной власти субъекта Федерации.

Органы местного самоуправления в соответствии с Конституцией РФ самостоятельно формируют, утверждают и исполняют местный бюджет, устанавливают местные налоги и сборы. Местные финансы включают средства местного бюджета, государственные и муниципальные ценные бумаги, принадлежащие органам местного самоуправления, и другие финансовые средства.

Каждое муниципальное образование имеет собственный бюджет и право на получение в процессе осуществления бюджетного регулирования средств из федерального бюджета и средств из бюджета субъекта РФ. В состав муниципальной собственности входят также муниципальные внебюджетные фонды.

В целом государственные и муниципальные финансы являются важной сферой финансовой системы страны, призванной обеспечить государство и органы местного самоуправления денежными средствами, необходимыми им для выполнения экономических, социальных и политических функций.

В финансовой системе страны централизованные финансы представлены бюджетной системой, а также государственным и муниципальным кредитом.

Бюджетная система в Российской Федерации представляет собой совокупность бюджетов всех уровней и бюджетов государственных внебюджетных фондов, которая регулируется нормами права и основывается на экономических отношениях.

Бюджеты являются финансовой основой государственных и муниципальных органов власти. Ресурсы бюджетной системы находятся в государственной собственности или собственности органов местного самоуправления. Функционирование бюджетной системы регламентируется Бюджетным кодексом РФ.

Бюджетная система Российской Федерации включает три уровня: федеральный бюджет и бюджеты государственных внебюджетных фондов; бюджеты субъектов РФ и бюджеты территориальных государственных внебюджетных фондов; местные бюджеты (бюджеты органов местного самоуправления).

Федеральный бюджет и бюджеты государственных внебюджетных фондов разрабатываются и принимаются в форме федеральных законов. Бюджеты субъектов РФ и бюджеты территориальных государственных внебюджетных фондов утверждаются в форме законов субъектов РФ. Местные бюджеты разрабатываются и утверждаются в соответствии с правовыми актами представительных органов местного самоуправления.

В составе бюджетов могут создаваться целевые бюджетные фонды, которые представляют собой фонды денежных средств, образуемые за счет целевых источников и используемые по отдельной смете. Средства этих фондов не могут быть использованы на цели, не соответствующие их назначению.

Для планирования и анализа бюджетных ресурсов составляются консолидированные бюджеты. Консолидированный бюджет – свод бюджетов всех уровней бюджетной системы на соответствующей территории. Федеральный бюджет и консолидированные бюджеты субъектов РФ составляют консолидированный бюджет Российской Федерации. Бюджет субъекта РФ и бюджеты муниципальных образований, находящихся на его территории, составляют консолидированный бюджет субъекта РФ.

Внебюджетные фонды являются важным звеном в системе публичных финансов во всех развитых странах мира.

В западных странах внебюджетные фонды обычно создаются для обеспечения финансирования социальных, научно-технических, экологических, инвестиционных и т.д. потребностей страны. Они расширяют возможности государственного влияния на развитие хозяйственной и социальной жизни общества.

Экономические фонды наибольшее развитие получили в годы мирового экономического кризиса (1929–1933 гг.) для оказания финансовой поддержки частному бизнесу, а также непосредственно после Второй мировой войны – для развития экономики государства. С начала 60-х гг. в развитых странах большое внимание уделяется созданию научно-технических фондов.

Фонды социального назначения особенно активно стали развиваться в последние десятилетия, что позволяет властям проводить действенную социальную политику.

Количество внебюджетных фондов и объем аккумулируемых ими средств может быть весьма значительным. Например, во Франции внебюджетные фонды по своим размерам сопоставимы с государственным бюджетом.

В СССР внебюджетные фонды не имели широкого распространения.

В Российской Федерации система внебюджетных фондов начала создаваться в процессе реформирования государственных финансов (с 90-х гг. XX столетия). Организация функционирования внебюджетных фондов находится в ведении государственных органов власти и органов местного самоуправления. Решения о создании внебюджетных фондов принимаются: Федеральным Собранием России – на федеральном уровне; законодательными органами власти субъектов РФ – на региональном уровне; органами местного самоуправления – на муниципальном уровне.

Государственный и муниципальный кредит – это денежные отношения между государством, муниципалитетами и юридическими, физическими лицами по поводу получения займов, предоставления кредита или гарантии.

Как экономическая категория государственный и муниципальный кредит находится на стыке двух видов денежных отношений – финансов и кредита и совмещает их особенности:

• в качестве звена финансовой системы он обслуживает формирование и использование централизованных денежных фондов государства, муниципальных образований, однако отличается от других классических финансовых категорий тем, что связан не только с односторонним движением стоимости (как, например, налог: от плательщика – в бюджет), но ему присущи также возвратность и платность – важнейшие черты классического кредита;

• государственные и муниципальные займы не имеют конкретного целевого характера. Тогда как займы других хозяйствующих субъектов имеют четко выраженную целевую направленность;

• государственный и муниципальный кредит отличается от других видов кредита. Так, если при предоставлении банковского кредита в качестве обеспечения выступают конкретные ценности (товары на складе, незавершенное производство), то при заимствовании средств государством или муниципальным образованием обеспечением кредита служит все имущество, находящееся в собственности того или иного уровня власти (федеральной собственности, собственности субъектов РФ, муниципальной собственности).

Можно выделить следующие наиболее важные отличия государственного кредита от банковского:

• появление государственного кредита связано с потребностями политической надстройки, которую государственный кредит и обслуживает, появление банковского кредита связано с потребностями производства;

• средства, мобилизуемые посредством государственного кредита, потребляются в основном на непроизводственные цели и погашаются за счет налогов и новых заимствований, а банковский кредит используется как капитал, который дает новую стоимость, направляемую на погашение;

• обязательным участником государственных кредитных операций является государственный орган. В банковском кредите наличие такого обязательного участника, как государственная организация, не требуется.

Роль государственного и муниципального кредита проявляется в следующем. Выступая в роли кредитора или гаранта, государство оказывает положительное воздействие на развитие экономики, ее отдельных отраслей и регионов страны. В качестве кредитора государство предоставляет ссуды юридическим и физическим лицам. В тех случаях, когда государство берет на себя ответственность за погашение займов или выполнение других обязательств, взятых физическими и юридическими лицами, оно является гарантом.

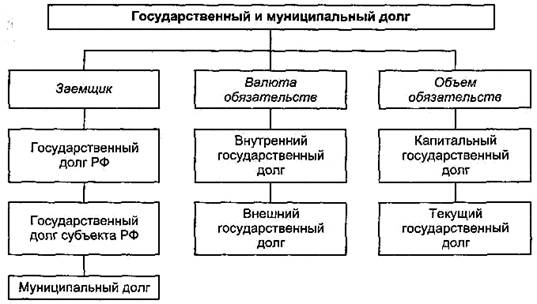

Преимущественно государственные и муниципальные органы исполнительной власти выступают заемщиком средств, а население, предприятие, банки – кредиторами. Источником погашения государственных займов и выплаты процентов по ним выступают бюджетные средства. В результате таких отношений возникает государственный и муниципальный долг (рис. 4.2).

Рис. 4.2. Классификация государственного и муниципального долга

В зависимости от заемщика публичный долг подразделяется на: государственный долг Российской Федерации; государственный долг субъекта Российской Федерации; муниципальный долг.

Государственный долг Российской Федерации– долговые обязательства перед физическими и юридическими лицами, иностранными государствами, международными организациями и иными субъектами международного права. Этот долг полностью и без условий обеспечивается всем находящимся в федеральной собственности имуществом, составляющим государственную казну.

Государственный долг субъекта Российской Федерации, как совокупность его долговых обязательств, полностью и без условий обеспечивается всем находящимся в собственности субъекта имуществом, составляющим его казну.

Муниципальный долг, как совокупность долговых обязательств муниципального образования, полностью и без условий обеспечивается всем имуществом, составляющим муниципальную казну.

В зависимости от валюты возникающих обязательств выделяют внутренний и внешний долг.

Внутренний государственный долг– обязательства, выраженные в валюте РФ. Иностранная валюта, условные денежные единицы и драгоценные металлы могут указываться лишь в качестве соответствующей оговорки (оплачиваться они должны в российской валюте).

Внешний государственный долг– обязательства, возникающие в иностранной валюте.

В зависимости от объема обязательств выделяют капитальный и текущий государственный долг.

Капитальный государственный долг – вся сумма выпущенных и непогашенных долговых обязательств государства, включая начисленные проценты по этим обязательствам.

Текущий государственный долг– расходы на выплату доходов кредиторов по всем долговым обязательствам государства и по погашению обязательств, срок оплаты которых наступил.

Долговые обязательства Российской Федерации могут существовать в форме:

• кредитных соглашений и договоров (в качестве заемщика);

• займов, осуществленных путем выпуска ценных бумаг;

• договоров и соглашений о получении бюджетных ссуд и бюджетных кредитов от бюджетов других уровней бюджетной системы РФ;

• договоров о предоставлении гарантий;

• соглашений и договоров о пролонгации и реструктуризации долговых обязательств прошлых лет (данная форма не предусмотрена для муниципальных образований).

Долговые обязательства Российской Федерации могут быть: краткосрочными (до одного года); среднесрочными (свыше одного года до пяти лет); долгосрочными (свыше пяти лет до 30 лет). По долговым обязательствам РФ и ее субъектов сроки погашения не могут превышать 30 лет, а по обязательствам муниципальных образований – 10 лет.

Управление государственным кредитом – это совокупность действий государства, связанных с обслуживанием и погашением государственного долга, выпуском и размещением новых займов, поддержанием вторичного рынка долговых обязательств, регулированием рынка государственного кредита. Управление государственным долгом осуществляет Правительство РФ. Непосредственно осуществляют эту деятельность Минфин России и ЦБ РФ. В системе действий по управлению государственным кредитом важнейшее значение имеет обслуживание государственного долга.

Обслуживание государственного долга предполагает: осуществление операций по размещению долговых обязательств; выплату доходов по ним; погашение долга полностью или частично согласно плану.

Способы регулирования долга:

• рефинансирование – погашение старой государственной задолженности путем выпуска новых займов;

• конверсия – изменение доходности займов (понижение – в целях снижения расходов по управлению государственным долгом или повышение доходности для кредиторов);

• консолидация – изменения срока действия уже выпущенных займов в сторону увеличения (как правило) или сокращения;

• унификация займов – объединение нескольких займов в один путем обмена облигаций ранее выпущенных займов на облигации новых займов;

• отсрочка погашения займа отличается от консолидации тем, что в этом случае не только отодвигаются сроки погашения, но и, как правило, прекращаются выплаты доходов;

• аннулирование государственного долга – полный отказ государства от обязательств по выпущенным займам;

• реструктуризация долга – погашение долговых обязательств с одновременным осуществлением заимствований в объемах погашаемых долговых обязательств с установлением иных условий обслуживания долгов и сроков их погашения.

В РФ вводится единая система учета и регистрации государственных заимствований. Для учета и регистрации заимствований и гарантий заводятся долговые книги: в Минфине России – государственные книги внутреннего и внешнего долга РФ (Государственная долговая книга Российской Федерации); в субъекте РФ – государственная долговая книга субъекта РФ; в муниципальном образовании – муниципальная долговая книга.

Записи в долговые книги вносятся в срок, не превышающий три дня с момента возникновения соответствующего обязательства. В долговых книгах указывается: объем долговых обязательств или гарантий, дата их возникновения, форма обеспечения обязательств, сведения об исполнении обязательств, другая информация. Субъекты РФ и муниципальные образования регистрируют свои заимствования в Министерстве финансов РФ.

В России разработана Государственная программа погашения в 2001–2004 гг. государственного внутреннего долга РФ по государственным долговым товарным обязательствам. В соответствии с Программой погашаются следующие виды государственных долговых товарных обязательств, находящихся у населения: облигации государственных целевых беспроцентных займов на приобретение товаров народного потребления; целевые расчетные чеки с правом приобретения легковых автомобилей в 1991–1995 гг.; действующие целевые вклады на приобретение легковых автомобилей. Погашение государственных долговых товарных обязательств осуществляется путем выплаты денежной компенсации по этим обязательствам и их выкупа.

Верхний предел государственного долга РФ. На федеральном уровне федеральным законом о федеральном бюджете на очередной финансовый год устанавливаются: верхний предел государственного внутреннего долга; верхний предел государственного внешнего долга (табл. 4.1), а также предел государственных внешних заимствований; предел предоставления гарантий третьим лицам на привлечение внешних заимствований.

Таблица 4.1

Верхний предел государственного внутреннего и внешнего долга РФ

| Предел долга | На 1.01.2001 г. | На 1.01.2002 г. | На 1.01.2003 г. | На 1.01.2004 г. |

| Внутреннего (млрд руб.) | 609,45 | 610,7 | 752,1 | 842,1 |

| Внешнего (млрд долл./млрд евро) | 158,0 | 148,2 | 130,2 | 123,7/103,1 |

Фактически государственный долг может быть больше или меньше этих предельных размеров. Так, например, по состоянию на 1 января 2003 г. верхний предел государственного внутреннего долга составил 680,3 млрд руб., или 90% от верхнего предела, установленного Федеральным законом «О федеральном бюджете на 2002 г.» в сумме 752,1 млрд руб.

Любое государство в выборе форм долговых обязательств стремится к тому, чтобы основным кредитором было население своей страны и чтобы как можно меньше зависеть от иностранных кредиторов, поскольку это ослабляет не только экономическую самостоятельность страны, но и ее суверенитет. Доля внутренних займов в общей сумме государственных займов составляет: в Великобритании – 97%, во Франции – 96, в Италии – 90, в Японии – 87%. Государственный долг Российской Федерации на 1 января 2003 г. составил 144,9 млрд долл., или 4605,7 млрд руб., в том числе внешний долг – 123,5 млрд долл., внутренний долг – 680,3 млрд руб.

Децентрализованные финансы являются основой финансовой системы, поскольку именно в этой сфере формируется преобладающая доля финансовых ресурсов страны. Децентрализованные финансы включают два крупных звена – финансы организаций и финансы домохозяйств.

Финансы организаций.Среди финансов организаций ключевое место занимают финансы коммерческих организаций. В коммерческих организациях создаются материальные блага, производятся товары, оказываются услуги, формируется прибыль, являющаяся главным источником социально-экономического развития общества. Часть создаваемых здесь ресурсов перераспределяется в доходы бюджетов всех уровней и во внебюджетные фонды. В дальнейшем они направляются на финансирование бюджетных учреждений, а в отдельных случаях – коммерческих организаций в виде субвенций, субсидий, а также возвращаются населению в форме социальных трансфертов (пенсий, пособий, стипендий и т.п.).

Финансы некоммерческих организаций имеют свою специфику, связанную с формированием доходов, порядком их использования, владения имуществом и т.п.

Финансы финансовых посредников имеют особое значение в системе децентрализованных финансов, поскольку в них сконцентрированы огромные финансовые ресурсы, используемые прежде всего на инвестиционные цели. Под финансовыми посредниками понимаются фирмы, специализирующиеся на организации взаимодействия лиц, имеющих свободные денежные средства, с лицами, нуждающимися в денежных средствах.

К финансовым посредникам относятся коммерческие банки, сберегательные институты, кредитные союзы, компании, занимающиеся страхованием, пенсионные фонды и другие организации, приобретающие и продающие различные «финансовые продукты», обеспечивая тем самым эффективное перемещение финансовых ресурсов к их конечным потребителям.

Финансы домохозяйств.Отношения между физическими лицами считаются большинством экономистов нефинансовыми. Однако существует и другая точка зрения, согласно которой финансы домохозяйств – это денежные отношения по поводу распределения стоимости общественного продукта и формирования доходов и расходов населения.

Денежные доходы домохозяйств складываются из следующих источников:

• оплата труда членов семьи, работающих в качестве наемных работников, премии, постоянные надбавки к зарплате, средства на командировочные расходы, выплаты на социальные расходы, осуществляемые работодателем;

• доходы от предпринимательской деятельности, участия в прибылях предприятия, операций с личным имуществом и кредитно-финансовых операций;

• государственные пенсии, пособия, стипендии и другие социальные трансферты.

Денежные расходы домохозяйства подразделяются на три группы:

• потребительские расходы (покупка товаров и услуг);

• налоги, другие обязательные платежи и добровольные взносы;

• денежные накопления и сбережения.

Величина расходов семьи на покупку товаров и оплату услуг зависят от уровня розничных цен, потребности семьи в конкретных благах, объема ее денежных доходов, а также от суммы налогов и других обязательных платежей домашнего хозяйства.

Расходы домохозяйств выполняют очень важную роль по воспроизводству рабочей силы.

Обычно в достаточно обеспеченных домохозяйствах денежные доходы, как правило, превышают их расходы, тем самым образуя сбережения. Но денежные сбережения семей, хранящиеся в домохозяйствах, не приносят дохода, а в условиях инфляции теряют свою покупательную способность, и для сохранения покупательной способности денежных сбережений, обеспечения приращения их стоимости необходимо эти средства инвестировать, например, в недвижимость, ценные бумаги или положить на депозит в банке и т.п.

То есть прослеживается четкая взаимосвязь финансов домохозяйств с другими звеньями финансовой системы: они играют значительную роль в формировании централизованных финансов посредством налоговых платежей; денежные сбережения могут быть инвестированы на финансовом рынке в виде операций с государственными и корпоративными ценными бумагами.

Население участвует и в кредитных операциях. Денежные сбережения одних граждан в форме банковских вкладов служат источником получения другими гражданами кредита, необходимого для приобретения дорогостоящего товара, т.е. на потребительские цели. А для удовлетворения конкретной потребности в том или ином товаре или услуге, на которые не имеется достаточного количества ресурсов, граждане обращаются в банк для получения ссуды. Кредиты на потребительские цели, пополняя денежные доходы семей, способствуют увеличению платежеспособного спроса на товары и услуги. Потребительский кредит позволяет удовлетворять потребности до того, как будут накоплены денежные сбережения в необходимых суммах.

Каждому звену финансовой системы соответствуют свои финансовые органы, которые переводят на язык финансов операции с товарами и услугами, обеспечивают их денежными средствами, управляют долговыми требованиями и обязательствами, обеспечивают контроль за установленным порядком расходования средств, выполняют другие функции.

Всю совокупность финансовых органов Российской Федерации можно разбить на две большие группы: государственные финансовые органы; негосударственные финансовые органы.

К государственным финансовым органам относятся: Министерство финансов РФ; Министерство по налогам и сборам РФ; Государственный таможенный комитет; Счетная палата; Российская инспекция государственного страхования; Государственный комитет по фондовому рынку; Государственные социальные фонды; Федеральная служба России по валютному и экспортному контролю; Российский центр содействия иностранным инвестициям при Минэкономики и др.

Негосударственными финансовыми органами являются: фондовые биржи; страховые компании; валютные биржи; инвестиционные институты; инвестиционные чековые фонды; негосударственные пенсионные фонды; финансово-промышленные группы и др.

В республиках, областях, городах и районах финансовыми вопросами занимаются работники финансовых органов, отделений казначейств, налоговых инспекций.

Дата добавления: 2016-06-15; просмотров: 3478;