Характеристика инвестиций.

1.Статичный простой срок окупаемости прямо не характеризует эффективность проекта, но чем он меньше, тем больше вероятность, что инвестиции его будут возвращены.

2.Тв применяется менеджерами, чтобы показать проект в привлекательном виде.

VII. РВР Динамичный период возврата инвестиций.

РВР характеризует временной отрезок, в течение которого инвестиции вместе с платой за их использование на уровне барьерной ставки будут возвращены за счет чистого дохода (чистой прибыли плюс амортизация). Динамичный период возврата определяется из соотношения:

Характеристика инвестиций.

1)Инвестиции эффективны, если РВР £ Т

2)РВР характеризует временной отрезок, после которого наступает безразличие к риску, т. к. инвестиции и плата за их использование уже возвращены.

VIII.PBCr Период возврата кредита.

PBCrхарактеризует временной отрезок, в течении которого долгосрочный кредит вместе с платой за его обслуживание будет возвращен за счет чистого дохода (чистой прибыли плюс амортизация).

Период возврата кредита определяется из соотношения:

Характеристика проекта с позиции банка

1. Инвестиции признаются эффективными, если период возврата меньше нормативного периода, установленного банком.

2. Банк контролирует риск кредита, сравнивая период возврата кредита и расчетный период. Желательно, что бы период возврата кредита был в 2, 0 - 2,5 раза меньше расчетного периода.

Вопрос 3

По существующим стандартам проект интерпретируется на трех графиках. Они позволяют банку или инвестору, не вдаваясь в расчеты, дать оперативную оценку проекта.

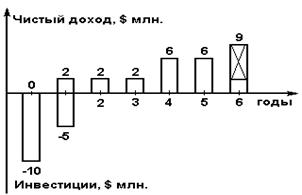

График1 «Инвестиции, доход–потоки»

Денежные потоки — ряд последних поступлений или выплат.

Остаточная стоимость реализованного имущества в шестом году показано крестом. Она составляет 7,0 млн.р.

По первому графику выявляется:

· рациональность структуры инвестиций;

· как быстро проект превратится в «дойную корову» и как долго он будет ею

· как велика остаточная стоимость инвестиций

· В нашем примере инвестиции не очень рациональны. 10 млн.$ « замораживается» (не дает прибыли) целый год. Лучше, если бы в первый год было вложено 5 млн. $, а во второй 10 млн.$.

· «Дойной коровой» проект становится поздно и всего на два года (четвертый и пятый). Остаточная стоимость активов составляет примерно половину инвестиций. Это очень плохо, поскольку реализовать активы по остаточной стоимости после их использования довольно трудно. Инвестор, вероятно, потребует структуру и состав инвестиций.

Дата добавления: 2021-12-14; просмотров: 462;