Принятие решений о капиталовложениях

В основе принятия управленческих решений по капитальным вложениям могут лежать следующие причины: обновление имеющейся материально-технической базы; наращивание объемов производственной деятельности; освоение новых видов деятельности.

Основой оценок является определение и соотношение затрат и результатов от осуществления инвестиционного проекта. Общим критерием эффективности инвестиционного проекта является уровень прибыли, полученной на вложенный капитал. При этом под прибыльностью (доходностью) понимается не просто прирост капитала, а такой его темп роста, который полностью компенсирует общее изменение покупательной способности денег в течение рассматриваемого периода, обеспечивает минимальный уровень доходности и покрывает риск инвестора, связанный с осуществлением проекта.

Для оценки эффективности капвложений используют ряд показателей, рассчитываемых статическими и динамическими методами.

К статическим методам оценки эффективности инвестиций можно отнести расчет срока окупаемости и нормы прибыли.

Срок окупаемости инвестиций - расчетный период возмещения первоначальных вложений за счет прибыли от проектной деятельности.

Простая норма прибыли - коэффициент, рассчитываемый аналогично рентабельности капитала, показывает, какая часть инвестиционных затрат возмещается в виде прибыли в течение одного интервала планирования. Сравнивая рассчитанную величину нормы прибыли с минимальным или средним уровнем доходности, инвестор может прийти к заключению о целесообразности дальнейшего анализа инвестиционного проекта.

Динамические методы оценки эффективности базируются на принципах дисконтирования, которые дают возможность избавиться от основного недостатка статических методов - невозможности учета ценности будущих денежных поступлений по отношению к текущему периоду.

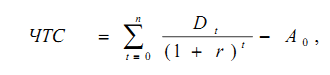

Чистая текущая стоимость - разность между приведенной к текущему моменту суммой поступлений от реализации проекта и суммой инвестиционных и других дисконтированных затрат, возникающих в ходе реализации проекта

где Dt - денежные поступления в год t;

r - ставка процента;

А0 - текущая приведенная стоимость издержек проекта;

n - срок жизни проекта.

На предприятии, где разрабатываются проекты, и руководство которого заинтересовано в их эффективной реализации, следует отдавать предпочтение только тем из них, для которых ЧТС имеет положительное значение.

Данный метод не позволяет сравнивать между собой различные проекты, если капиталоемкость их сильно отличается, даже при одинаковых ЧТС. Тогда используют следующий показатель.

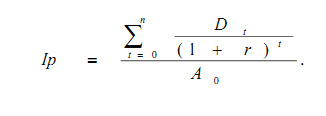

Индекс прибыльности - относительная прибыльность проекта, или дисконтированная стоимость денежных поступлений от проекта, в расчете на одну единицу вложений.

Если индекс прибыльности больше 1, то проект привлекателен. Этот метод можно использовать для ранжирования проектов с различными затратами.

Величина ставки процента, которая оказывает влияние на оба коэффициента, зависит от темпа инфляции, минимальной реальной нормы прибыли (наименьший гарантированный уровень доходности на рынке капиталов, т. е. нижняя граница стоимости капитала, или альтернативная стоимость) и степени инвестиционного риска. В качестве приближенного значения ставки процента можно использовать существующие усредненные процентные ставки по долгосрочным банковским кредитам.

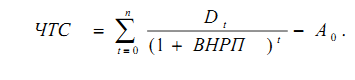

Внутренняя норма рентабельности проекта - такая величина ставки процента, при которой чистая приведенная стоимость проекта будет равна нулю, т. е. приведенная стоимость ожидаемых притоков денежных средств рав  ная приведенной стоимости оттоков:

ная приведенной стоимости оттоков:

Если ВНРП превышает требуемую норму доходности в данной отрасли,то проект имеет смысл принять. Значение ВНРП можно трактовать как нижний уровень прибыльности инвестиционного проекта

Тесты и задачи

1. Приростными затраты считаются:

А) разность между затратами предприятия в отчетный и предшествующий периоды;

Б) дополнительные затраты, которые возникают в результате изготовления или продажи дополнительной партии продукции

2. Релевантными затратами считаются:

А) затраты, рассчитанные для нескольких проектов с использованием единых правил;

Б) затраты, имеющие существенное значение для принятия управленческого решения; В) сумма затрат, связанная с конкретным проектом;

Г) общие для двух альтернативных проектов затраты.

3. Размер критической выручки снижается если:

А) доля переменных затрат в выручке от реализации уменьшается

Б уменьшаются постоянные затраты предприятия;

Г) уменьшаются постоянные и переменные затраты на производство продукции.

Задача 1.

Определить полезные постоянные затраты и бесполезные постоянные затраты предприятия, если в отчетном периоде постоянные затраты составили 18000 т. руб., оптимальная мощность оборудования 900 т.ед. , плановая мощность – 780 т. ед.

Задача 2.

Составить уравнение зависимости затрат от объема, используя данные о деятельности предприятия: затраты организации на производство 50 т. единиц продукции составили 1200 тыс. руб. Наименьшее и наибольшее количество выпущенной продукции было в мае и июле. Объем производства и затраты соответственно составили 6000 ед. и 14000 ед. продукции, а затраты составили соответственно 450 тыс. руб. и 670 тыс. рублей.

Задача 3.

Предприятие произвело и реализовало 70 т. единиц продукции на сумму 14 000 тыс. рублей, общие затраты предприятия составили 12800 тыс. рублей, из них переменные – 78 %. Определить запасы производственной и финансовой прочности предприятия. Как измениться уровень финансовой прочности, если переменные затраты на единицу продукции могут возрасти на 5 %, а постоянные затраты останутся на том же уровне.

Дата добавления: 2016-05-27; просмотров: 2489;