ОЦЕНКА АЛЬТЕРНАТИВНЫХ ИНВЕСТИЦИЙ

При оценке альтернативных инвестиций необходимо сделать выбор одного (иногда нескольких) проектов, основываясь на каких-то показателях, например, NPV, ИД, ВНД.

Существуют следующие способы оценки альтернативных инвестиций:

Статические методы

Способы оценки альтернативных инвестиций статическими методами базируются на следующей информации:

- общий объем инвестиций по проекту — И;

- годовые текущие издержки на производство продукции — 3;

- годовая выручка от реализации продукции — В;

- годовая прибыль по инвестиционному проекту — ПР = В - 3.

Очень редко, но могут быть случаи, когда выбор лучшего инвестиционного проекта очевиден:

I II III IV V

И 1= И2 И1 < И2 И, < И2 И, < И2 и т.д.

З1 < З2 З1=З2 З1 < З2 ПР1 > ПР2

I вариант I вариант I вариант Iвариант лучше

лучше лучше лучше

Рассмотрим статические методы выбора инвестиционных проектов, когда выбор неочевиден.

а) Метод сравнения издержек (расчетное сопоставление затрат). Метод базируется на данных об издержках,которые порождает инвестиционный проект для каждого периода(а не на денежных потоках). Критерий эффективности инвестиций:сравнение затрат между альтернативными инвестициями (затраты определяются на единицу готовой продукции — объем производства), причем учитываются только затраты, зависящие от данной инвестиции.

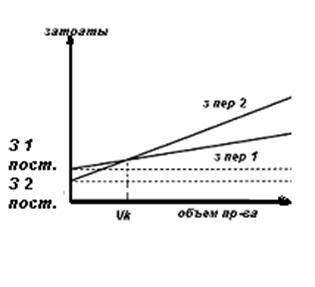

Пример 5.1.Допустим, нам надо выбрать станок из двух предложенных. При этом затраты Зпост1 > Зпост2 , а Зпер1 < Зпвр2. Решение представлено в графической форме (рис. 5.1).

При V< VK —IIвариант лучше (суммарные издержки ниже);

при V > VK — Iвариант лучше (суммарные издержки ниже).

Рис. 5.1. Метод сравнения издержек

Достоинства метода:

1. Относительная простота

2. Не требуются расчеты прибыли

Недостатки метода:

1. При расчете затрат на единицу продукции не учитывается разная загрузка производственных мощностей

2. Достоверен (реалистичен) только в краткосрочном периоде, так как издержки постоянны только в небольшом промежутке времени (при изменении издержек изменится и VK)

3. Не учитывается остаточная стоимость заменяемого оборудования (выручка от ликвидации)

4. Не учитываются доходы от инвестиций (инвестиционные доходы)

Область применения метода:

— если доходы всех альтернативных инвестиций равны, а затраты во времени постоянны;

— когда сложно рассчитать выручку от реализации продукции, а значит, и прибыль (например, для одного станка);

— когда выгоды по проекту трудно оценить в денежном выражении (социальные проекты);

— когда выгоды от инвестиционного проекта не будет, но инвестиции являются вынужденными (выбор вида освещения, противопожарных мероприятий, ООС и т.п.).

б) Метод расчетного сопоставления прибыли.Сущность:сравнение годовой прибыли альтернативных инвестиций (ПР - В - 3). Самой выгодной является инвестиция, зарабатывающая самую высокую прибыль по проекту.

При разном размере инвестиций можно рассчитать доходность инвестиций по проектам:

в) Метод расчета сравнительной эффективности инвестиций. Используется в следующей ситуации: Иt > И2; 31 < 32 (Сс1 < Сс2).

Сущность метода: определение эффективности дополнительных инвестиций по одному из вариантов. При этом можно использовать два показателя.

- Срок окупаемости дополнительных инвестиций. Срок окупаемости дополнительных инвестиций определяет период времени, за который дополнительные инвестиции по одному из проектов окупятся снижением себестоимости продукции по этому проекту:

→min

→min

Иi — инвестиции по вариантам;

Cci — себестоимость готовой продукции по вариантам;

∆И — дополнительные инвестиции по одному из вариантов;

∆Сс — снижение себестоимости продукции по варианту с большими инвестициями;

— нормативный срок окупаемости инвестиций.

— нормативный срок окупаемости инвестиций.

- Коэффициент сравнительной эффективности инвестиций:

По экономическому содержанию ∆СС –дополнительная прибыль по одному из вариантов, возникающая вследствие более низкой себестоимости. Коэффициент сравнительной эффективности инвестиций определяет доходность дополнительных инвестиций за счет снижения себестоимости.

2. Методы, основанные на дисконтированных оценкахс теоретической точки зрения, являются более обоснованными, поскольку учитывают фактор времени. Вместе с тем они относительно более трудоемки в вычислительном плане. Из всех рассмотренных критериев наиболее приемлемыми для принятия решений инвестиционного характера являются методы расчета NPV, ИД и ВИД. Вариант, у которого эти показатели максимальны, будет лучшим.

Однако несмотря на отмеченную взаимосвязь между этими показателями, при оценке альтернативных инвестиций проблема выбора критерия остается, так как чаще всего результаты расчетов противоречат друг другу.

Пример 5.2.Выберем лучший вариант инвестиционного проекта из трех альтернативных инвестиций при норме дисконта Е=10%

| инвестиции | 1 год | 2 год | 3 год | |

| Проект 1 | -400 | |||

| Проект 2 | -440 | |||

| Проект 3 | -420 |

Расчетные данные

| NPV | ИД | ВНД | |

| Проект 1 | 1,297 | 24,47% | |

| Проект 2 | 1,25 | 26,34% | |

| Проект 3 | 114,5 | 1,27 | 25,8% |

Выводы по расчетам:

1. Максимальный NPV =119 д.е. имеет проект №1, т.е. реализация этого проекта дает наибольший прирост капитала фирмы.

2. Максимальный индекс доходности ИД = 1,297 д.е./д.е. тоже у проекта №1, т.е. текущая стоимость денежного потока на 29,7% превышает величину стартового капитала.

3. Максимальную внутреннюю норму доходности ВНД = 26,34% имеет проект №2,

Следовательно, каждый проект может иметь максимальное значение одного из критериев.

Таким образом, при анализе альтернативных проектов критерии NPV, ИД и ВНД могут противоречить друг другу и сложно определить лучший проект. Причины возникновения противоречия между критериями:

- масштаб проекта, т.е. значительное отличие элементов денежных потоков одного проекта от элементов Другого проекта;

- интенсивность потока денежных средств, т.е. временное распределение максимальных денежных потоков на первые или преимущественно на последние годы жизни проекта.

В случае противоречивости показателей за основу следует брать NPV, так как он характеризует возможный прирост «цены фирмы»,обладает свойством аддитивности, что позволяет складывать NPV по различным проектам. Однако у показателя NPV есть существенный недостаток: его зависимость от нормы дисконта Е,т.е. при разных значениях нормы дисконта можно получить совершенно противоположные результаты.

Выбор проектов для инвестирования из независимых инвестиционных проектов решается не только показателями инвестиционных проектов, но и наличием инвестиционных ресурсов у предприятия, изложен в главе 7.

Дата добавления: 2021-11-16; просмотров: 588;