Монетарный баланс банковской системы

| Центральный банк | |

| Активы | Пассивы |

| 1. Монетарное золото | 1. Банкноты и монеты в обращении М0 |

| 2. Иностранные активы | 2. Обязательные резервы банковской системы |

| 3. Внутренний кредит (банкам и правительству) | 3. Корреспондентские счета банков |

| Обеспечение денежной базы | Денежная база |

| Коммерческие банки | |

| 1. Обязательные резервы и корреспондентские счета в центральном банке | 1. Счета до востребования (М1-М0) |

| 2. Иностранные активы | 2. Срочные депозиты (М2-М1) |

| 3. Внутренний кредит предприятиям и домашним хозяйствам | 3. Валютные депозиты (ШДМ-М2) |

| Обеспечение денег | Деньги |

Объемы основных денежных агрегатов в России представлены в табл. 3.7. Как видно, деньги в качестве средства платежа и обращения (денежный агрегат М1) занимает при-мерно половину денежной массы. В других депозитах реали-зуется функция денег как средства накопления.

В целом динамика денежной массы и состояние денежной сферы являются индикатором и одновременно фактором макроэкономического состояния. Так, в Российской Феде-рации после довольно резкого падения объемов денежной массы в 2008 — 2009 гг. спрос на деньги и денежное предло-жение в 2010 — 2011 гг. стал расти. Увеличение денежного предложения объясняется посткризисным восстановлением экономики, умеренным ростом производства, занятости и внутреннего потребительского спроса, усилением платеж-ного баланса, укреплением рубля и ростом спроса на него, замедлением инфляции, снижением процентных ставок.

Таблица 3.7

Состав денежной массы в Российской Федерации, млрд. руб.

| Дата | Наличные деньги в обращении вне банковской системы(денежный агрегат М0) | Переводные депозиты | Денежный агрегат М1 | Другие депозиты в составе денежного агрегата М2 | Денежная масса в национальном определении (денежный агрегат М2) |

| 01.01.2013 | 6430,1 | 7323.5 | 13753,6 | 13658,1 | 27405,4 |

| 01.01.2014 | 6985,6 | 8551,0 | 15536,6 | 15868,1 | 31404,7 |

Рост денежной массы увеличивает свободные банковские резервы, на базе которых постепенно наращивается креди-тование реального сектора экономики. Однако неопреде-ленность перспектив роста мировой экономики, долговые проблемы в Европе, отражающиеся на экономике России, валяются факторами неочевидности и непредсказуемости динамики денежной массы. Поэтому в 2012 — 2014 rr. она стабилизировалась и не демонстрирует очевидного тренда.

В экономическом анализе для оценки насыщенности экономики деньгами часто применяют показатель уровня (коэффициента) монетизации экономики(КМ), иначе называемого финансовой глубиной(англ. financial depth). Он рассчитывается как отношение денежной массы (или широкой денежной массы) к валовому продукту:

Коэффициент монетизации = М2 / В ВП, или М2Х / ВВП.

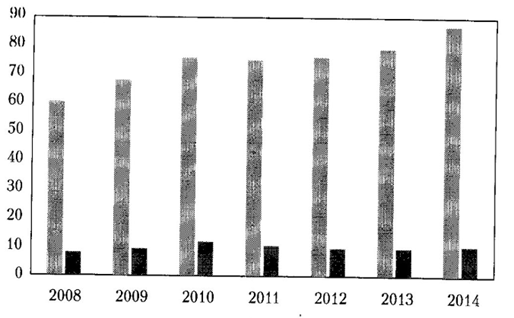

Уровень монетизации экономики (по денежному агрегату М2) в настоящее время составляет 47% к ВВП (рис. 3.1).

С 2000 г. в России денежная масса ежегодно росла более чем на 30А, опережая валовой выпуск. Если эта тенденция продолжится, то уже к 2017 г. экономика России достигнет уровня монетизации развитых европейских стран — 60 — 80% ВВП.

Если же мы зададимся целью измерить скорость обращения денег,то она рассчитывается как показатель, обратный коэффициенту монетизации. Скорость обращения денег V ВВП/М2. В последнее время в России скорость обращения денег замедляется, что равносильно росту насыщенности экономики деньгами. Если на начало 2006 года скорость оборота была равна 4,4 раза, то на начало 2014 г. – 2,12 раза. Это подтверждает постулат К. Маркса: «…если уменьшается число оборотов, то масса их (денег) растет»1.

Рис. 3.1. Динамика коэффициента монетизации, % ВВП

3.2. Механизм денежной эмиссии

В экономике непрерывно циркулируют деньги в налич-ной и безналичной форме. Как происходит их эмиссия? Эмиссия (лат. emissio — выпуск) означает процесс создания денег в безналичной и наличной форме и поступления их в совокупный денежный оборот.

Часто эмиссия и выпуск денег используются как синони-мичные понятия. Однако существуют различия между выпу-ском и изъятием денег и собственно денежной эмиссией, Выпуск денег происходит постоянно — в ходе кредитования банками клиентов и превращения части этих денег в налич-ность, получаемую из операционных касс банков. Но одно-временно происходят противоположные процессы — пога-шение ссуд и инкассация наличных денег в кассы банка.

1 Маркс К., Энгельс «'.>. Сочинения. 2-е изд. Т. 23. С. 131.

При уравновешивании этих процессов в количественном плане общее количество денег в национальной экономиче-ской системе может и не измениться. Эмиссияже является таким выпуском денег, который приводит к общему увели-чению денежной массы; это дополнительный выпуск денег.

Эмиссия денег в некотором роде является рукотворным и субъективным процессом, регулируемым банковской Системой. В то же время он опирается на объективные зако-номерности и важные макроэкономические соотношения. Чем детерминируется выпуск денег? Это процесс, кото-рый учитывает потребности экономических субъектов всех институциональных секторов — нефинансового и финан-сового, домашних хозяйств, государственного управления. Эмиссия денег обеспечивает непрерывность воспроизвод-ства, в целях чего снабжает хозяйствующие субъекты и насе-ления платежными средствами и знаками обмена в необхо-димом размере. По мере развития производства и обмена, масштабов экономики растет потребность в деньгах, т.е. в монетизации общественного продукта. В соответствии с таким подходом различают монетарнуюэмиссию в виде банкнотной(в некоторых странах до сих пор и казначей-ской) и кредитнойэмиссии. Банкнотная эмиссия обслу-живает интересы главного субъекта оборота — населения (публики). Кредитная эмиссия обеспечивает экономический контур реализации интересов хозяйствующих субъектов.

Одновременно деньги обслуживают и непроизводствен-ный оборот. Нарастающая сервизация национального про-дукта, т.е. повышение доли платных услуг, также увеличивает потребность в деньгах для нормального развития этого сек-тора. Бурный рост операций в секторе финансового посред-ничества, в том числе активизация трансакций на фондовом и валютном рынке — еще один фактор денежной эмиссии.

Отдельно следует упомянуть рост потребности государ-ства в денежных ресурсах, связанный с необходимостью финансирования бюджета и его дефицита, обслуживания суверенного долга, обеспечения государственных инве-стиций. На этой основе выделяют непрямую бюджетную эмиссию.Как мы помним, прямой эмиссионный трансферт центрального банка правительству запрещен ввиду опас-ности инфляции. Но опосредованная эмиссия денег в виде покупки центральным банком на вторичном рынке обяза-тельств правительства в виде государственных ценных бумаг законна и желательна.

Например, в США основным каналом эмиссии являются именно покупки Федеральной резервной системой облига-ций собственного правительства, облигаций федеральных агентств и различных облигаций, обеспеченных активами, включая ипотечные, Это подтверждается статистикой Феде-ральной резервной системы. Контролируемая бюджетная эмиссия запускает механизм увеличения денежного пред-ложения и оживления экономики. В России, напротив, сте-рилизация средств бюджета в виде накопления суверенных фондов (Резервного фонда и Фонда национального бла-госостояния) на счетах ЦБ РФ существенно превышает покупку Центральным банком правительственных бумаг. Таким образом, деньги, по сути, изымаются из экономики, а не вбрасываются в нее.

Таким образом, выпуск денег определяется спросом на них, рождаемым в национальном хозяйстве.

Выпуск в обращение денег является прерогативой бан-ковской системы. Йозеф Шумпетер, рассуждая о создании банками денег, отмечал, что «речь идет не о трансформации покупательной силы, уже существовавшей у кого-нибудь, а о создании новой покупательной силы»'. Несмотря на вну-треннее сущностное единство наличных и безналичных денег, механизм их эмиссии различен. Монополию на налич-ную эмиссию имеет центральный банк, а безналичная эмис-сия осуществляется в процессе кредитования эмиссионным (центральным) банком коммерческих банков и в дальней-шем — в ходе кредитования банками предприятий и граждан. Поэтому одним из основополагающих принципов организа-ции денежной системы современного государства является кредитный характер денежной эмиссии.

В двухуровневой банковской системе, каковой являются системы стран с рыночной экономикой, происходит разгра-ничение каналов появления денег по уровням банковской системы. Эмитентами наличных денег является централь-ный банк, а безналичных — коммерческие банки при тесном взаимодействии с центральным банком, т.е. вся банковская система.

Как осуществляется взаимодействие банков и централь-ного банка в эмиссионном механизме? Дело в том, что монетарная эмиссия происходит в виде кредитования банка цен-тральным банком (рефинансирования) либо в виде покупки центральным банком у банков ценных бумаг или валюты. Когда центральный банк выдает кредит рефинансирования банку, деньги зачисляются на корреспондентский счет банка, и в дальнейшем часть безналичных денег может обмени-ваться на наличные, поступающие из расчетно-кассовых цен-тров центрального банка для обслуживания банковской кли-ентуры. Клиенты банка, запрашивая наличность, например для выдачи заработной платы, должны иметь безналичные средства на счетах. Банк выдает наличные деньги только при наличии безналичных средств, списываемых со счета клиен-туры. Для увеличения объемов наличных денег необходим рост остатков средств на счетах банков, происходящий при кредитовании, т.е. при безналичной эмиссии.

Денежная масса увеличивается также при покупке цен-тральным банком ценных бумаг или валюты. Покупка валюты или бумаг оплачивается безналичным путем, а далее путь превращения безналичных денег в наличность тот же. Таким образом, первичной является безналичная эмиссия.

Важным для понимания сущности денег является харак-теристика их в качестве экэогенных и эндогенныхденег (от греч. endon — внутри, exo — снаружи, genos — рождение, вид). Эти термины появились в научном обороте в рамках одноименных экзогенной и эндогенной научной теорий. По неоклассической экзогенной монетарной теории денеж-ное предложение определяется центральным эмиссионным банком, сознательно расширяющим или сужающим денеж-ную базу, вслед за которой на основе денежного мульти-пликатора растут (сужаются) депозиты и кредиты. Таким образом, экзогенные деньги(англ. exogenous money) — это деньги, появляющиеся в экономике вследствие первичных импульсов центрального банка. Неокейнсианская эндоген-ная монетарная теория, напротив, утверждает, что денеж-ное предложение зависит от спроса на банковские кредиты в зависимости от объемов выпуска, занятости, безработицы, инфляции и прочих факторов. Таким образом, эндогенные деньги(англ. endogenous money) — это эмитируемые ком-мерческими банками кредитные деньги, создаваемые внутри банковской системы как отклик на потребности экономики.

1 Шумпетер Н. Теория экономического развития / пер. с нем.

В. С. Автономова [и др.]; общ. ред. А. Г. Милейковского. М.: Прогресс,

3.3. Безналичная денежная эмиссия.

Денежный мультипликатор

С непрофессиональной точки зрения процесс создания денег представляется неясным. У некоторых людей возни-кает иллюзия о некоем самоумножении денег. Но в этом про-цессе нет ничего мистического. Дж. К. Гелбрейт писал, что процесс создания банком новых денег настолько прост, что ум отказывается в это поверить. В основе механизма эмис-сии лежит банковский мультипликатор, возможный только в двухуровневой банковской системе рыночного типа.

Банковский мультипликатор'(англ. multipйеr) представ-ляет собой процесс увеличения (мультипликации) денег на счетах коммерческих банков и их движения от одного банка к другому. Импульс этому процессу задает выпуск наличных денег в обращение, т.е. создание денежной базы. Помещение банкнот в банк на депозит дает основу кредито-вания банками предприятий, помещения выданного кредита на новый депозит, выдачи на базе этого депозита нового кре-дита. В результате возникает мультипликативная цепочка «новый депозит — новый кредит — новый депозит» и т.д.

Интенсивность и пределы мультипликации депозитов и кредитов задает норма обязательных резервов, устанавли-ваемая центральным банком. Дело в том, что в современной экономике банки функционируют в условиях частичного резервирования.Часть привлеченного вклада хранится ввиде обязательного резервана беспроцентных счетах в центральном банке, а остальная сумма может быть исполь-зована для предоставления кредитов.

Привлеченные средства за вычетом обязательных резер-вов именуются свободными (избыточными) резервами,или кредитными возможностями. Норма резервных требова-ний(required reserve ratio, rr) выражает долю (в процентах) от общей суммы депозитов, которую банки не имеют права выдавать в кредит, а обязаны хранить в центральном банке. Ее устанавливает центральный банк. Величина обязатель-ных резервов (required reserves) определяется умножением

величины депозитов (deposits, D) на норму резервных тре-

бований:

где Я,ь — величина обязательных резервов; D — величина де-позитов; и — норма резервных требований.

Понятно, что при системе полного резервирования норма резервных требований равна 1, а при системе частичного резервирования находится в диапазоне 0 < rr < 1.

При попадании в банк наличных денег и открытии депо-зита деньги превращаются в безналичную форму, и начина-ется процесс мультипликации. Предположим, что в банков-ской системе установлена норма резервирования 10%. Если в банке № 1 открыт депозит 1000 руб., банк должен отчислить в обязательные резервы 100 руб., и его избыточные резервы < оставят 900 руб. Эти деньги, будучи выданными в виде кре-дита, заемщик использует на оплату товаров, услуг, и они попадут на депозит его контрагента в банке № 2. Банк № 2, получив депозит 900 руб., также должен отчислить в обяза-~ельные резервы 10%, или 90 руб., а 810 руб. может выдать в виде кредита, который рано или поздно окажется на депо-зите в банке № 3 и т.д. (табл. 3.8).

Таблица 3.8

Алгоритм создания денег при норме резервирования 10%

| Итерация | Депозит | Обязательный резерв | Свободный резерв (кредитные возможности) |

| Банк №1 | |||

| Банк №2 | |||

| Банк №3 | |||

| Банк №4 | 72,9 | 656,1 | |

| … | |||

| Всего |

1 Термин «мультипликатор» в экономике применяется довольно широко и описывает эффект некоего умножения. Существуют банковский, денежный, инвестиционный, налоговый мультипликатор, мультиплика-торы автономных и государственных расходов и пр.

Вот так и мультиплицируются деньги. Это возможно лишь в двухуровневой банковской системе. Каждый отдель-ный банк может выдавать кредиты лишь в пределах привле-ченных им депозитов, т.е. его операции не могут мультипли-цировать деньги. Но в совокупности все банки, подчиняясь правилу обязательного резервирования, могут создавать новые деньги. При этом масса денег увеличивается не физи-чески — деньги обслуживают несколько платежей.

Центральный банк, увеличивая или уменьшая норму резервов, тем самым управляет мультипликацией, регу-лирует ее интенсивность, расширяя или сужая денежную массу. Кроме того, как было показано выше, деньги появля-ются в результате следующих исходных шагов центрального банка: покупка иностранной валюты, кредитование прави-тельства. В любом случае кредиты или валюта попадают на счета банков, далее резервируются, и запускается процесс умножения денег. Все операции центрального банка с обрат-ным знаком (увеличение нормы резервирования, продажа иностранной валюты, продажа правительственных бумаг) приводят к изъятию денег из обращения.

Комплекс разнообразных операций, сознательно проводи-мых центральным банком с целью воздействия на денежную массу, составляет предмет денежно-кредитного регулирова-ния.Посредством его инструментов и методов обеспечива-ется эластичность денежной массы, ее отклик на расширение или снижение потребности в деньгах экономических субъек-тов. Денежно-кредитное регулирование будет подробно рас-смотрено в гл. 13, посвященной деятельности центральных банков.

Действие банковского мультипликатора можно интер-претировать как действие депозитного и кредитного муль-типликаторов. Депозитный мультипликаторпоказывает, насколько возрастет сумма депозитов в коммерческих бан-ках при увеличении денежной базы на единицу. Кредитный мультипликаторпоказывает, насколько увеличится сумма предоставленных коммерческими банками кредитов при росте денежной базы на единицу. В их исчислении прояв-ляются некоторые нюансы. Например, банки не все избы-точные резервы могут выдать в виде кредитов, а часть удер-живать в виде наличности; в случае с депозитами следует учитывать, что не по всем депозитам банки обязаны резер-вироваться и т.д.

Для оценки возможностей банковской системы создавать деньги рассчитывается денежный мультипликатор. Денеж-ный мультипликатор(от англ. monetary multiplier, ММ) — это коэффициент, показывающий степень прироста денежной массы в стране в результате изменения центральным банком величины денежной базы. Денежный мультипликатор пока-зывает, на сколько единиц увеличится общая масса денег в обращении, если количество наличных денег увеличится

на единицу:

лм=лмв мм,

где ЛМ —; ЛМЗ — прирост денеж-ной базы; ММ — денежный мультипликатор.

Соответственно, мультипликатор рассчитывается как отношение прироста денежной массы к приросту денежной базы (наличных денег и обязательных резервов).

Масштабы мультипликации зависят от уровня налич-ности, находящейся вне банковской системы. Понятно, что в случае если коэффициент предпочтения ликвидно-сти(отношение наличных денег к депозитам) равен нулю, денежный мультипликатор равен величине, обратной ставке обязательных резервов. Так, при норме обязательных резер-вов 20% мультипликатор равен 5 (1: 0,2). Чем больше денег обращается вне банковской системы, обслуживая налично-денежный оборот, тем меньше возможностей для денеж-ной мультипликации. Таким образом, гипертрофированное наличное обращение в определенной мере ставит преграды кредитованию, а значит, и экономическому росту.

Одновременно это показывает, что в реальной жизни воз-можности центральных банков управлять мультипликатором на основе денежной базы ограничены. Многие параметры и факторы, определяющие готовность всех экономических агентов предпочесть банковские депозиты обладанию абсо-лютной ликвидностью, т.е. наличными деньгами, находятся за пределами непосредственного воздействия центрального банка. Это зависит от макроконъюнктуры, ожидаемых эко-номическими агентами рисков, в том числе инфляционных, стабильности банковской системы, сдвигов в структуре про-изводительного и личного потребления и прочих факторов.

В Российской Федерации мультипликатор (по широ-кой денежной базе) на начало 2014 г. составил 3. Для стран с сопоставимым уровнем экономического развития мульти-пликатор денег на основе денежной базы равен 4 — 8, а в раз-витых странах зачастую превышает 20. В СШАон снизился с 12 в 2002 г. до 6 к настоящему времени.

3.4. Налично-денежная эмиссия

Эмиссия наличных денег,или денежных знаков, произ-водится в целях обеспечения экономики средствами обраще-ния и платежа. Еще раз следует подчеркнуть неразрывную связь эмиссии наличных знаков с безналичной эмиссией. Будучи вторичной, наличная эмиссия отражает нали-чие денег на счетах клиентов, которые списываются с них в момент возникновения потребности в наличности. Сами же безналичные деньги эмитируются на основе банковского мультипликатора.

В институциональном плане эмиссионная система, будучи структурным элементом денежной системы, вклю-чает в себя правовую основу(акты и инструкции по эмис-сионно-кассовому регулированию) и выделение эмисси-онного органа.Эмиссионное законодательство является основой регулирования выпуска в обращение и изъятия денежных знаков из обращения. Эмиссия наличных денег (банкнот и монет), организация их обращения и изъятия из обращения на территории государства осуществляются исключительно центральным банком. В некоторых странах сохранилась казначейская эмиссия. Тогда функционирует эмиссионный тандем в лице центрального банка и казначей-ства (министерства финансов). В России законодательством предусмотрен единственный эмиссионный центр — ЦБ РФ.

При осуществлении наличной эмиссии Центральный банк должен обеспечивать стабильность национальной валюты, что закреплено Конституцией. Это означает недо-пущение появления в обороте излишних денег по сравнению с количеством, необходимым для обеспечения нормального денежного обращения.

В цепь звеньев процесса выпуска денежных знаков в обращение, включены следующие элементы: составление прогноза потребности в наличных денежных знаках; их изготовление с защитой от фальшивомонетчиков, включая раз-работку дизайна; замена ветхих купюр; организация работы расчетно-кассовых центров; транспортировка денежной наличности; собственно выпуск в обращение.

Эмиссию наличных денег ЦБ РФ производит через свои подразделения — расчетно-кассовые центры (РКЦ), обслуживающие коммерческие банки и их клиентов. Сейчас в России 475 таких центров. В РКЦ открываются резерв-ныефонды и оборотные кассы.Оборотная касса обеспечивает постоянный кругооборот наличных денег в ходе выдачи денег на заработную плату, инкассирования наличности из торговых сетей и пр. Относительный излишек наличных денег переводится в резервный фонд — это и есть изъятие денег из обращения. Напротив, перевод наличных денег из резервного фонда по так называемому эмиссионному разрешениюв оборотные кассы является выпуском денег в обращение.

Поскольку расчетно-кассовые центры обслуживают ком-мерческие банки по всей стране, эмиссия происходит, по сути, децентрализованно. Она отражает пульсацию потребности в деньгах предприятий, работающих на данной территории, и населения этих регионов. Если предприятию — клиенту банка требуется наличность для выдачи заработной платы, а на территории инкассирование торговой и иной наличной выручки проходило вяло, банки запрашивают эмиссионное подкрепление из расчетно-кассовых центров, которые раз-решат расходовать резервный фонд. В противоположной ситуации деньги изымаются из обращения.

Таким образом, на территории всей страны постоянно происходят колебания количества денег в обращении. Эмиссионный баланс в целом по стране ежедневно сводится н Центральном банке при получении информации от рас-четно-кассовых центров по всей территории страны.

Дата добавления: 2016-06-05; просмотров: 1895;