Финансовая система государства и налоговый порядок

11.1 Сущность финансов и финансовых отношений.

Финансы – совокупность экономических отношений в процессе создания и использования централизованных и децентрализованных фондов денежных средств

Финансы – совокупность всех денежных ресурсов, находящихся в распоряжении государства и хозяйствующих субъектов, а также система их формирования, распределения и использования

Финансовая деятельность предприятия связана с формированием, распределением и использованием финансовых ресурсов, финансовыми и денежными отношениями, возникающими во внутренней и внешней среде предприятия.

Финансы выполняют две функции:

1) Распределительнаяфункция финансов означает участие финансов в распределении и перераспределении ВВП и национального дохода.

2) Контрольная функция финансов означает участие финансов в контроле за эффективным использованием всех видов экономических ресурсов.

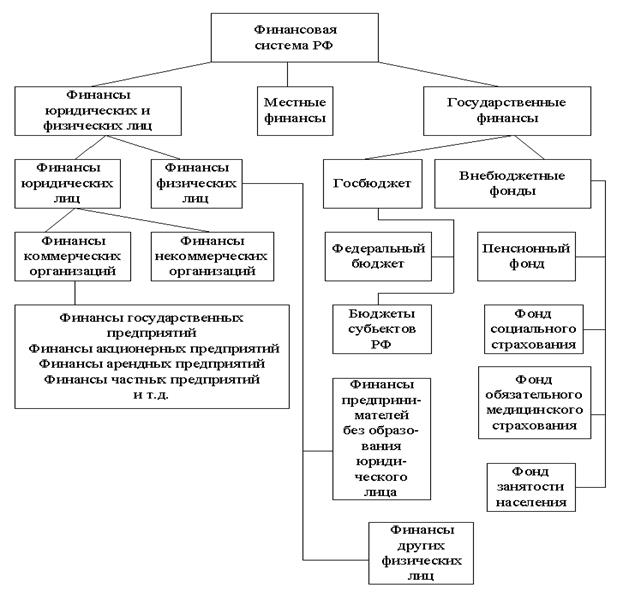

Финансовая система - это совокупность блоков, звеньев, подзвеньев финансовых отношений.

11.2 Государственный бюджет. Внебюджетные фонды.

Государственные финансы отражают экономические отношения по формированию и использованию централизованных фондов денежных средств, предназначенных для обеспечения выполнения государством его функций. Государственные финансы включают в себя государственный бюджет и государственные внебюджетные фонды. По месту, занимаемому в финансовой системе, государственный бюджет представляет собой основной финансовый план государства на текущий финансовый год, имеющий силу закона. По своему материальному содержанию государственный бюджет - это централизованный фонд денежных средств государства. По социально-экономической сущности он представляет собой основной инструмент распределения и перераспределения ВНП и национального дохода государства.

Государственный бюджет выполняет следующие функции:

- перераспределительную (через государственный бюджет перераспределяется до 50% национального дохода страны);

- регулирующую (через госбюджет осуществляется регулирование темпов и пропорций развития экономики);

- стимулирующую (бюджетные, отношения имеют своей целью стимулирование эффективного использования всех экономических ресурсов и, в первую очередь, бюджетных средств);

- контрольную (через госбюджет осуществляется контроль за рациональным использованием финансовых ресурсов).

По уровню управления государственный бюджет подразделяется на федеральный бюджет и бюджеты субъектов РФ.

Федеральный бюджет - это республиканский бюджет РФ. Бюджеты субъектов РФ включают республиканские бюджеты республик в составе РФ, бюджеты автономных областей и округов, областные бюджеты, бюджеты Москвы и Санкт-Петербурга. Местное самоуправление по Конституции РФ отделено от государственной системы управления. Местные бюджеты - это окружные, городские, районные бюджеты, бюджеты поселков и сельских населенных пунктов; районные бюджеты в городах.

Государственные внебюджетные фонды - это форма аккумуляции и перераспределения денежных средств, используемых для удовлетворения социальных потребностей и дополнительного финансирования территориальных нужд. Внебюджетные фонды создаются на федеральном и территориальном уровнях и имеют целевое назначение. Внебюджетные фонды включают в себя Пенсионный фонд, Фонд социального страхования, Фонд обязательного медицинского страхования и Фонд занятости населения.

11.3 Государственный долг РФ

Государственный долг - это совокупность дефицитов государственного бюджета за определенный период времени. Это экономическое определение государственного долга. В Бюджетном кодексе дано юридическое определение этого понятия как долговых обязательств РФ перед юридическими и физическими лицами, иностранными государствами, международными организациями и иными субъектами международного права.

Основными причинами образования государственного долга являются дефицит государственного бюджета и наличие свободных денежных средств у физических и юридических лиц.

Государственные долговые обязательства могут существовать в различных формах:

- кредитные соглашения и договоры РФ с кредитными организациями, иностранными государствами и международными финансовыми организациями в пользу указанных кредитов;

- государственные ценные бумаги, выпущенные от имени РФ;

- договоры о предоставлении государственных гарантий РФ, договоры поручительства по обеспечению обязательств третьими лицами;

- переоформление долговых обязательств третьих лиц в государственный долг РФ на основе федеральных законов;

- соглашения и договоры РФ о пролонгации и реструктуризации долговых обязательств РФ прошлых лет.

Государственный долг можно классифицировать по различным критериям.

1) По валютному критерию он делится на внутренний и внешний: рублевые долги относятся к внутреннему долгу, а валютные - к внешнему. В международной практике есть и другое определение внешнего долга: совокупный долг нерезидентам, а внутреннего долга - как совокупного долга резидентам.

2) По срокам государственные долговые обязательства могут быть краткосрочными (до 1 года), среднесрочными (от 1 года до 5 лет), долгосрочными (от 5 до 30 лет). Долговые обязательства не могут превышать срок в 30 лет.

3) По уровню управления государственный долг делится на государственный долг РФ, государственный долг субъекта РФ и муниципальный государственный долг. Россия не несет ответственности по долговым обязательствам субъектов РФ.

11.4 Налоги и налоговая система России.

Налогообложение организаций и индивидуальных предпринимателей осуществляется в соответствии с положениями частей первой и второй НК РФ, а также с федеральными законами, устанавливающими порядок исчисления и уплаты отдельных налогов, постановлениями Правительства РФ.

Под налогомпонимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Функции налогов:

- фискальной (которая в настоящее время играет ведущую роль);

- распределительной;

- регулирующей;

- контролирующей;

- стимулирующей (роль этой функции в последнее время резко уменьшилась).

Научно обоснованное сочетание вышеназванных функций позволяет, с одной стороны, обеспечить поступление необходимых средств в бюджеты всех уровней и, с другой – обеспечить заинтересованность налогоплательщиков развивать хозяйственную (предпринимательскую) деятельность, без чего немыслимо поступательное развитие экономики и улучшение материального положения населения.

Под налогообложениеморганизаций и индивидуальных предпринимателей следует понимать сложившиеся на основе установленных законов организационно-правовые отношения по перераспределению преимущественно в денежной форме доходов (прибыли), полученных налогоплательщиками в результате их финансово-хозяйственной деятельности, в пользование государства, в федеральный бюджет, бюджеты субъектов РФ и местные бюджеты.

Налоговая система - действующая в данный период совокупность налогов, сборов и пошлин, взимаемых на территории страны в соответствии с налоговым и таможенным законодательством, а также совокупность правовых норм и правил, устанавливающих права, обязанности и ответственность налогоплательщиков, налоговых и таможенных органов за правильное исполнение законодательства по исчислению и уплате налогов, сборов и пошлин.

Виды налогов и сборов:

- федеральные налоги и сборы,

- налоги и сборы субъектов РФ (региональные налоги и сборы),

- местные налоги и сборы.

К федеральным налогам и сборамотносятся следующие налоги и сборы (ст. ИНК РФ):

1) налог на добавленную стоимость;

2) акцизы;

3) налог на доходы физических лиц;

4) единый социальный налог;

5) налог на прибыль организаций;

6) налог на добычу полезных ископаемых;

7) водный налог;

8) сборы за пользование объектами живого мира и за пользование объектами водных биологических ресурсов;

9) государственная пошлина.

Налоговым кодексом РФ установлены специальные налоговые режимы, к которым относятся следующие налоговые режимы:

1) система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог);

2) упрощенная система налогообложения;

3) система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности;

4) система налогообложения при выполнении соглашений о разделе продукции.

Специальные налоговые режимы предусматривают освобождения налогоплательщиков от обязанности по уплате отдельных федеральных, региональных и местных налогов.

Крегиональным налогам и сборам относятся:

1) налог на имущество организаций;

2) налог на игорный бизнес;

3) транспортный налог.

Местными налогамипризнаются налоги, которые установлены НК РФ и нормативными правовыми актами представительных органов муниципальных образований о налогах и обязательны к уплате на территориях соответствующих муниципальных образований.

К местным налогам относятся:

1) земельный налог;

2) налог на имущество физических лиц.

Элементы налогообложения:

- объект налогообложения;

- налоговая база;

- налоговый период;

- налоговая ставка;

- порядок исчисления налога;

- порядок и сроки уплаты налога.

Налоговая базапредставляет собой стоимостную, физическую или иную характеристики объекта налогообложения.

Налоговая ставкапредставляет собой величину налоговых начислений на единицу измерения налоговой базы.

Налоговым периодомсчитается календарный год или иной период применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате.

Дата добавления: 2019-09-30; просмотров: 760;