Типы денежных систем

Тип денежной системы зависит от того, в какой форме функционируют деньги: как товар - всеобщий эквивалент или как знаки стоимости. В этой связи выделяют следующие типы денежных систем:

- системы металлического обращения, при которых денежный товар (золото, серебро) непосредственно обращается и выполняет все функции денег;

- системы обращения бумажных и кредитных денег не разменных на металл. Золото вытеснено из обращения.

В момент своего возникновения система была относительно проста. Роль денег выполняло золото, серебро или то и другое.

Во второй половине XIX в. практически все страны перешли на золотомонетный стандарт. Для данного типа денежной системы были характерны следующие особенности.

1) Свободная чеканка золотых монет.

2) Свободный размен бумажных денег на золотые монеты, и наоборот, с учетом соответствующего масштаба цен.

3) Свободное движение национальных денег между странами.

4) Стихийное действие закона денежного обращения.

Если, например, в обращение направлялось излишнее количество денег, то это приводило к тому, что лишние деньги уходили из обращения в качестве средства накопления в резерв, и выходили оттуда при недостатке денег в обращении. В том числе недостаток денег мог восполняться путем эмиссии бумажных денег на сумму золотых денег, находившихся в резерве.

После первой мировой войны возникла золотодевизная денежная система. Она предполагала возможность превращения национальных денег в золото путем их обмена на иностранную валюту, способную обмениваться на золото.

Кризис 1929 – 1933 гг. подорвал эти системы. В 30-е гг. произошла демонетизация золота. Оно ушло из денежного обращения и перестало играть роль денег на национальном уровне. Возродить денежную роль золота не удалось и после Второй мировой войны. Практически во всех странах золота было недостаточно для того, чтобы его использовать в качестве денег.

Единственная страна, золотые запасы которой позволяли обменивать национальную валюту на золото, были США. По существу, благодаря этому запасу в западных странах возродилась золотодевизная денежная система, предполагавшая возможность обмена национальных валют на золото через их предварительный обмен на доллары.

Однако истощение золотых запасов США привело к крушению этой системы в начале 70-х гг. К настоящему времени сложился тип денежной системы, для которой характерны следующие особенности:

1) окончательный уход золота из обращения во всех странах;

2) широкое использование безналичных расчетов в товарно-денежных сделках – до 85% и более всех расчетов;

3) тесная связь денежного обращения с кредитными отношениями, в результате которых возникают кредитные деньги, создаваемые не только государством через центральный банк, но и частными коммерческими банками;

4) зависимость денежной системы от соблюдения законов и правил денежного обращения, регламентирующих эмиссию денег, их обращение, ведение безналичного оборота.

10.3 Денежная масса и денежные агрегаты

Денежная масса – совокупность наличных и безналичных платежных средств, обеспечивающих обращение товаров и услуг в стране в определенный момент времени.

Ликвидность – способность быстрого перевода актива в наличные деньги без потерь его стоимости (с минимальными издержками). Бумажные деньги – наиболее ликвидные активы.

Денежная система каждой страны состоит из различных видов денег. То, что эти виды различаются по своему содержанию и функциональному назначению, создает возможность и необходимость всю денежную массу делить на отдельные агрегаты, или массивы. Каждый денежный агрегат состоит из определенного вида денег, причем каждый последующий агрегат отличается от предыдущего тем, что дополнительно включает в себя новый вид денег, характеризующийся меньшей ликвидностью.

Во многих странах выделяют три главных агрегата, которые последовательно обозначаются М1, М2, М3.

Их основой считается агрегат М0, который выступает в виде совокупности наличных денег как наиболее ликвидных.

Агрегат М1соответственно включается в себя М0 и деньги на расчетных счетах предприятий, деньги на текущих счетах населения, а также деньги в виде вкладов до востребования.

Следующий агрегат М2, помимо агрегата М1, включает деньги в виде относительно небольших по размерам краткосрочных вкладов. Например, в США в агрегат М2 включают краткосрочные вклады размером до 120 тыс. долл. Такие вклады можно снять по истечении их срока, так что ликвидность денег здесь не столько высока как в агрегате М1.

Агрегат М3 включает агрегат М2 и деньги в виде долгосрочных вкладов в крупных размерах. Ликвидность последних не высока, так как их можно использовать в качестве платежного средства по истечении срока хранения в банке. Долгосрочные вклады многие делают, потому что по ним платят более высокий процент, чем по краткосрочным вкладам.

В ряде стран существует агрегат М4, которой помимо агрегата М3 включает некоторые ценные бумаги в виде сберегательных облигаций, казначейских векселей и т.д. со сроком погашения до полутора лет. В США такой агрегат обозначается буквой L.

Сберегательные облигации – облигации на срок от 3 до 5 лет, имеющие хождение на финансовом рынке США. Владельцами сберегательных облигаций могут быть только граждане США.

Казначейский вексель:

- краткосрочное облигационное обязательство государства;

- краткосрочные бескупонные долговые обязательства правительства США;

- краткосрочные долговые обязательства Министерства финансов РФ.

10.4 Денежный рынок и его особенности

Макроэкономика под денежным рынком понимает рынок краткосрочных займов. Его существование связано с кругооборотом денежных средств.

Закон денежного обращения в макроэкономике выражается через формулу Фишера:

M´V = P´Q.

M – количество денег в обращении (денежная масса);

V – скорость обращения денег (количество оборотов в год, которое совершает в среднем денежная единица в результате приобретения товаров и услуг);

P – уровень цен;

Q – реальный объем производства.

Если предположить, что все сделки учитываются в величине валового национального продукта (Y), то Y = P ´ Q, а уравнение Фишера примет вид: M´V = Y.

Формула Фишера позволяет через произведение MV обозначить совокупный спрос, а через второе произведение PQ – валовой национальный продукт.

В качестве М наиболее часто используется денежный агрегат М1.

Таким образом, денежная масса (М1)состоит из средств на руках у населения (наличные деньги- C) и средств на текущих банковских счетах (депозиты - D):

М = С + D

Предложение денег - количество временно свободных денежных средств населения (домохозяйств), фирм и учреждений, включая банки, сберегательные кассы, страховые компании, инвестиционные, пенсионные и прочие фонды и финансовые учреждения, которые предстают как субъекты денежного рынка. Понятие «временно свободные» означает то, что деньги на какое-то время, иногда на сутки и даже часы, их владельцам не нужны и с помощью учреждений, где деньги хранятся, они могут стать объектом предложения на денежном рынке.

Особую роль в обеспечении такого предложения играют банки, в которых хранятся временно свободные денежные средства населения и предприятий.

Но не все денежные средства, хранящиеся у банков, могут формировать предложение на денежных рынках, так как банки должны иметь обязательные резервы, чтобы иметь возможность выдавать деньги по первому предъявлению вкладчиков.

Норма обязательного банковского резерва (r)- доля средств банка, которая должна находиться в банке в виде кассовой наличности, а иногда для надежности передаваться в виде вклада центральному банку. Норма, влияя на возможность выдачи банками займов, тем самым влияет и на предложение денег: выше норма - ниже предложение, и наоборот.

Денежная база (H) – наличные деньги (C) плюс резервы коммерческих банков, хранящиеся в Центральном банке (R).

Н = С + R

Влияние нормы обязательного банковского резерва на предложение усиливается через денежный мультипликатор.

Денежный мультипликатор - числовой коэффициент, показывающий во сколько раз возрастет либо сократится денежное предложение в результате увеличения либо сокращения вкладов в кредитно-денежную систему на одну денежную единицу.

Количественно денежный мультипликатор есть величина, равная отношению общей денежной массы к денежной базе.

Дм = M / H

или

Дм = (C + D) / (C+R)

или

Дм = (1+с) / (с+r)

с — отношение наличность / депозиты; r — норма обязательных банковских резервов.

Спрос на деньги представляет собой то количество денег, которое необходимо экономическим субъектам для погашения долгов и для покупки ценных бумаг, приносящих процент.

Спрос, таким образом, складывается из двух составляющих:

1) Деньги, необходимые как средство платежа. Это так называемый спрос для сделок.

2) Деньги, необходимые для превращения их в ценные бумаги, дающие большие проценты, чем деньги, положенные на банковский счет. Эти деньги называют также спросом со стороны активов, под которыми понимаются ценные бумаги. Под ценными бумагами здесь обычно подразумеваются краткосрочные облигации.

Взаимодействие спроса и предложения на денежном рынке осуществляется через процент, выступающий в роли цены денег как специфического товара. В проценте, как в цене, отражаются интересы как покупателей, так и продавцов.

10.5 Инфляция, ее сущность и формы проявления

Термин «инфляция», в переводе с итальянского означает «вздутие».

Под инфляцией тогда стали понимать переполнение каналов денежного обращения денежными знаками, ведущее к обесценению денег и росту общего уровня цен. Подобное понимание инфляции сохранялось свыше 100 лет, несмотря на вносимые в него уточнения.

В самом деле, прежде всего инфляция связывается с нарушением закона денежного обращения из-за выпуска в обращение избыточного количества денег в соответствии с формулой M´V = P´Q.

В настоящее время под инфляцией все больше понимают просто обесценение денег, снижение их покупательной способности в результате повышения общего уровня цен.

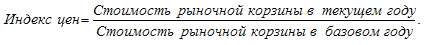

Инфляция измеряется с помощью индекса цен. Существуют различные методы расчета данного индекса: индекс потребительских цен, индекс цен производителей, индекс-дефлятор ВВП. Эти индексы различаются составом благ, входящих в оцениваемый набор, или корзину. Для того чтобы рассчитать индекс цен, необходимо знать стоимость рыночной корзины в данном (текущем) году и ее же стоимость в базовом году (году, принятом за точку отсчета). Общая формула индекса цен выглядит следующим образом:

Предположим, что за базовый принят 2010 г. В этом случае нам необходимо рассчитать стоимость рыночного набора в текущих ценах, т.е. в ценах данного года (числитель формулы) и стоимость рыночного набора в базовых ценах, т.е. в ценах 2010 г. (знаменатель формулы).

В экономической науке широко применяется понятие номинального и реального дохода. Под номинальным доходом понимают фактический доход полученный экономическим агентом в виде заработной платы, прибыли, процентов, ренты и т.д. Реальный доход определяется количеством товаров и услуг, которые можно приобрести на сумму номинального дохода. Таким образом, чтобы получить значение реального дохода необходимо номинальный доход разделить на индекс цен:

Реальный доход = Номинальный доход / Индекс цен

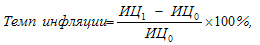

Поскольку уровень (или темп) инфляции показывает, на сколько цены выросли за год, то его можно рассчитать следующим образом:

где ИЦ0 — индекс цен предыдущего года (например, 2013),

ИЦ1 — индекс цен текущего года (например, 2014).

Поскольку темпы роста цен могут быть разными, то по данному критерию стали выделять разные виды инфляции:

- ползучую – темпы роста до 10% в год;

- галлопирующую – темпы роста 10 – 200% в год;

- гиперинфляцию – темпы роста свыше 200% в год.

Если государство попытается с помощью запретительных мер «заморозить» уровень цен, то инфляция из открытой может перейти в закрытую. В отличие от открытой, закрытая инфляция проявляется не через рост уровня цен, а через товарный дефицит и ухудшение качества товаров.

Но не всякий рост цен означает инфляцию. Для инфляции характерен отрыв цен от стоимости товаров. Если повышение цен отражает рост стоимости, а это может происходить из-за роста стоимости сырья вследствие ухудшения условий его добычи, то это не должно означать инфляцию.

Следует также выделять инфляцию сбалансированную и несбалансированную.

При сбалансированной инфляции наблюдается рост цен на все товары в одинаковой степени и одновременно. Такая инфляция не ведет к серьезным нарушениям воспроизводственных пропорций и считается не очень опасной.

При несбалансированной инфляции цены на товары растут не одинаково, что ведет к нарушению ценовых и воспроизводственных пропорций и осложняет нормальное функционирование экономики.

Причины инфляции:

1) Эмиссия денег сверх требований закона денежного обращения;

2) Монополизация рынков. Известно, что такая монополизация нередко осуществляется именно потому, что она дает возможность повышать цены на продаваемые товары.

3) Возможен «импорт инфляции», обусловленный повышением цен на импортные товары. Значение этой причины во многом определяется долей импортных товаров в общей товарной массе, представленной на рынках страны.

4) Нарушение воспроизводственных пропорций, вызывающее инфляцию спроса и инфляцию издержек.

Инфляция отрицательно влияет непосредственно на положение людей. В первую очередь она обесценивает их доходы. Номинальные доходы могут расти довольно быстро из-за инфляции, но их реальное содержание снижается, так как обычно рост цен идет более быстрыми темпами, чем рост заработной платы. Особенно страдают люди, занятые в бюджетной сфере, так как пересмотр зарплаты здесь происходит лишь после того, как из-за роста цен произошло существенное падение реальной зарплаты.

Инфляция выступает как фактор, усиливающий дифференциацию доходов различных категорий населения. По существу, она перераспределяет материальное богатство общества в пользу богатых, так как наиболее быстро растут цены на товары первой необходимости и менее быстро – товары для богатых. Например, в России с 1990 г. по 2002 г. цены на хлеб поднялись более чем в 30 раз, а на автомобили – лишь в 10 раз.

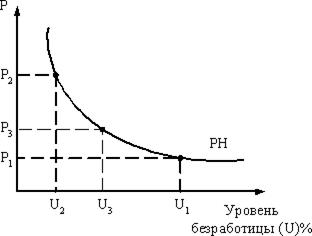

Данные статистики свидетельствуют о том, что между инфляцией и занятостью существует обратная связь. Эту зависимость в 1958 г. определил английский экономист А. Филлипс. В соответствии с его концепцией инфляция в определенный промежуток времени снижает безработицу (короткий период).

Безработица – временная незанятость экономически активного населения. По определению международной организации труда (МОТ), безработным считается человек, который может работать, но, не имея работы, активно ищет ее.

Рисунок -. Кривая Филипса.

Безработица из-за простоя оборудования ведет к значительным экономическим потерям в товарах и услугах. В результате – не производится определенная часть ВВП. Взаимосвязь между потерями ВВП и безработицей определяется законом В.Оукена: каждый 1% прироста безработицы сверх ее естественного уровня приводит к отставанию объема ВВП на 2,5%.

10.6 Банковская система РФ. Кредитно-денежная система государства

Банк - финансовое предприятие, которое сосредотачивает временно свободные денежные средства (вклады), предоставляет их во временное пользование в виде кредитов (займов, ссуд), посредничает во взаимных платежах и расчетах между предприятиями, учреждениями или отдельными лицами, регулирует денежное обращение в стране.

Процентная ставка (англ. interest rate) — это сумма, указанная в процентном выражении к сумме кредита, которую платит получатель кредита за пользование им в расчете на определенный период (месяц, квартал, год).

При многократном начислении простых процентов начисление делается по отношению к исходной сумме и представляет собой каждый раз одну и ту же величину. Иначе говоря,

S= (1+ni)P, где

P — исходная сумма,

S — наращенная сумма (исходная сумма вместе с начисленными процентами),

i — процентная ставка, выраженная в долях за период ,

n — число периодов начисления

При многократном начислении сложных процентов начисление каждый раз делается по отношению к сумме с уже начисленными ранее процентами. Иначе говоря, S = (1 + i)nP при тех же условных обозначениях.

Банковская система- совокупность различных видов национальных банков и кредитных учреждений, действующих в рамках общего денежно-кредитного механизма. Включает Центральный банк, сеть коммерческих банков и других кредитно-расчетных центров. Центральный банк проводит государственную эмиссионную и валютную политику, является ядром резервной системы. Коммерческие банки осуществляют все виды банковских операций.

В странах с развитой рыночной экономикой сложились двухуровневые банковские системы. Верхний уровень системы представлен центральным (эмиссионным) банком. На нижнем уровне действуют коммерческие банки, подразделяющиеся на универсальные и специализированные банки (инвестиционные банки, сберегательные банки, ипотечные банки, банки потребительского кредита, отраслевые банки, внутрипроизводственные банки), и небанковские кредитно-финансовые институты (инвестиционные компании, инвестиционные фонды, страховые компании, пенсионные фонды, ломбарды, трастовые компании и др.).

ЦБ – это ключевой элемент в денежно-кредитной системе государства, т.к. он является проводником денежно-кредитной политики правительства.

С точки зрения собственности на капитал ЦБ подразделяются на:

- государственные (Россия, Франция, Великобритания),

- частные (США),

- смешанные (Япония).

В банковской системе нашей страны Центральный банк Российской Федерации (ЦБР, Банк России) определён как главный банк страны и кредитор последней инстанции. Он находится в государственной собственности и выполняет функции по общему регулированию деятельности коммерческих банков в рамках единой денежно - кредитной системы страны.

Банк России – единая централизованная система с вертикальной схемой подчинения, включающая: центральный аппарат, территориальные учреждения, расчетно-кассовые центры, учебные заведения и другие организации.

ЦБ наделен исключительной компетенцией проведения кредитно-денежной политики.

Задачи ЦБ:

- Обеспечение устойчивости национальной валюты;

- Обеспечение устойчивости банковской системы в целом;

- Обеспечение эффективного функционирования системы расчетов (безналичных в первую очередь).

ЦБР хоть и не является коммерческой организацией, в то же время получает прибыль от некоторых видов деятельности. ЦБР не может участвовать в капиталах кредитных учреждений (исключение - Сбербанк и некоторые другие банки).

В целях воздействия на ликвидность банковской системы Банк России рефинансирует банки путем предоставления им краткосрочных кредитов по своей учетной ставке и определяет условия предоставления кредитов под залог различных активов

Под денежно-кредитной политикой понимают совокупность мероприятий, предпринимаемых правительством в денежно-кредитной сфере с целью регулирования экономики. Она является частью общей макроэкономической политики.

Основные конечные цели денежно-кредитной политики:

- устойчивые темпы роста национального производства,

- стабильные цены,

- высокий уровень занятости населения,

- равновесие платежного баланса.

Одной из самых важных является стабилизация общего уровня цен.

Также выделяют промежуточные цели: объем денежной массы и уровень процентных ставок.

Процесс денежно-кредитного регулирования можно разделить на два этапа. На первом этапе Центральный банк воздействует на предложение денег, уровень процентных ставок, объем кредитов и т.д. На втором — изменения в данных факторах передаются в сферу производства, способствуя достижению конечных целей.

Инструменты денежно-кредитной политики.

Их можно разделить на общие и селективные. Общие воздействуют практически на все параметры денежно-кредитной сферы, влияют на рынок ссудного капитала в целом. Селективные методы направлены на регламентацию отдельных форм кредита, условий кредитования и т.д.

Основными общими инструментами денежно-кредитной политики являются изменения учетной ставки и норм обязательных резервов, операции на открытом рынке.

1) Изменение учетной ставки — старейший метод денежно-кредитного регулирования. В его основе лежит право Центрального банка предоставлять ссуды тем коммерческим банкам, которые обладают прочным финансовым положением. За предоставленные средства Центральный банк взимает с заемщика определенный процент, норма которого называется учетной ставкой (ставкой рефинансирования). Таким образом, учетная ставка — это “цена” дополнительных резервов, которые Центральный банк предоставляет коммерческим. Изменяя ее, ЦБ регулирует предложение денег в стране.

2) Изменение норм обязательных резервов является средством контроля за объемом денежной массы и кредитом.

3) Сущность операций на открытом рынке заключается в покупке и продаже Центральным банком государственных ценных бумаг, для чего необходимо наличие в стране развитого рынка ценных бумаг.

Операции на открытом рынке являются наиболее важным, оперативным средством воздействия Центрального банка на денежно-кредитную сферу.

К селективным методам денежно-кредитного регулирования относят:

- контроль по отдельным видам кредитов (ипотечному, под залог биржевых ценных бумаг, по потребительским ссудам);

- установление предельных лимитов по учету векселей для отдельных банков и т.д.

Выделяют две разновидности (формы) кредитно-денежной политики:

1) Мягкая кредитно-денежная политика или политика "дешевых денег" ЦБ направлена на стимулирование экономики через рост денежной массы и снижение процентных ставок. При ней ЦБ:

а) покупает государственные ценные бумаги на открытом рынке, переводя деньги в оплату за них на счета населения и в резервы банков. Это обеспечивает расширение возможностей кредитования коммерческими банками и увеличивает денежную массу;

б) снижает учетную ставку процента, что позволяет коммерческим банкам увеличить объем заимствований и расширить объем кредитования своих клиентов по пониженным процентным ставкам. Это увеличивает денежную массу.

в) снижает обязательную норму банковского резервирования, что ведет к росту денежного мультипликатора и расширению возможностей кредитования экономики.

2) Жесткая кредитно-денежная политика или политика "дорогих денег" носит ограничительный (рестриктивный) характер, сдерживает рост денежной массы и может быть использована в качестве противодействия инфляции. При ней ЦБ:

а) продает государственные ценные бумаги на открытом рынке, что вызывает сокращение резервов коммерческих банков и текущих счетов населения, уплачивающих за эти ценные бумаги. Это ведет к сокращению возможностей кредитования коммерческими банками и сокращает денежную массу;

б) повышает учетную ставку процента, что вынуждает коммерческие банки прекратить объем заимствований у Центрального банка и повысить процентные ставки по своим кредитам. Это сдерживает рост денежной массы;

в) повышает обязательную норму банковского резервирования, что снижает денежный мультипликатор и ограничивает рост денежной массы. Следовательно, жесткая кредитно-денежная политика носит рестриктивный (ограничительный) характер, сдерживает рост денежной массы и может использоваться для противодействия инфляции.

Баланс банка - это бухгалтерский баланс, отражающий состояние привлеченных и собственных средств, их источники и вложение в кредитные и другие операции. По данным баланса осуществляется контроль над формированием и использованием банковских ресурсов и других банковских операций, а также правильностью их отражения в бухгалтерском учете.

Активы - это направления размещения собственного капитала и привлеченных средств с целью получения прибыли. Они включают кассовую наличность, различные вложения в кредиты и ценные бумаги, основные средства

Пассивы - это операции, посредством которых банк формирует свои ресурсы для проведения кредитных и других операций. Пассивы состоят из собственных средств и заемных (привлеченных) средств на определенное время

Операции, проводимые Банком России, отражены в его сводном балансе.

Дата добавления: 2019-09-30; просмотров: 718;