Вопрос 2. Страховой тариф.

Страховой тариф (тарифная ставка, брутто-тариф) – это ставка страхового взноса с единицы страховой суммы или стоимости объекта страхования, для которого рассчитывается страховая премия.

Он рассчитывается в процентах или промилле на 100 или 1000 руб. страховой суммы и служит основой для формирования страхового фонда.

По обязательным видам страхования страховой тариф устанавливается соответствующим законом, а по добровольным – рассчитывается самим страховщиком с использованием актуарных расчетов.

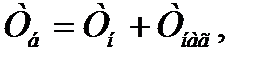

Страховой тариф состоит из нетто-ставки и нагрузки.

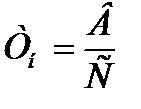

где  - страховой тариф (брутто-тариф);

- страховой тариф (брутто-тариф);

- тарифная нетто-ставка;

- тарифная нетто-ставка;

- нагрузка.

- нагрузка.

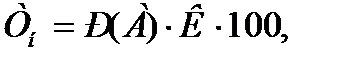

Нетто-ставка – это часть страхового тарифа, предназначенная для обеспечения текущих страховых выплат по договорам страхования, которая в общем виде может быть выражена формулой:

где А – страховой случай;

Р(А) – вероятность наступления страхового случая;

К – коэффициент отношения средней выплаты к средней страховой сумме на один договор.

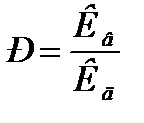

,

,

где  - количество выплат за тот или иной период;

- количество выплат за тот или иной период;

- количество заключенных договоров в данном периоде.

- количество заключенных договоров в данном периоде.

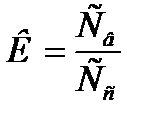

,

,

где  - средняя выплата на один договор;

- средняя выплата на один договор;

- средняя страховая сумма на один договор.

- средняя страховая сумма на один договор.

Тогда:

,

,

где В – общая сумма выплат страхового возмещения;

С – общая страховая сумма застрахованных объектов.

Нетто-ставка должна быть построена так, чтобы обеспечить набор стольких страховых премий, сколько предстоит потом выплатить всем страхователям.

Нагрузка – это часть страхового тарифа, предназначенная для покрытия затрат на проведение страхования (заключение и обслуживание договоров страхования) и создание резерва (фонда) предупредительных мероприятий. В ее составе может быть предусмотрена прибыль от проведения страховых операций.

В страховании используются три вида страховых тарифов:

1. Средние страховые тарифы. Они применяются, когда страховщика не интересуют индивидуальные особенности объектов, включенных в страховую совокупность. Он целесообразен при устойчивом уровне убыточности страховой суммы, такт как при нарастающей убыточности в конце периода средний тариф окажется ниже необходимого и страховщику может не хватить средств для выплаты страхового возмещения. Также он применяется в обязательном страховании.

2. Дифференцированные страховые тарифы – ставки страховых взносов для конкретных объектов и рисков, объединенных в группы по определенным признакам.

3. Индивидуальные тарифы. Они могут быть выражены в виде:

- точного экономического расчета тарифа исходя из степени рискованности деятельности соответствующего страхователя;

- тарифной ставки, формируемой путем применения скидок (бонусов) или надбавок (манусов). Скидки применяются исходя из экспертных или статистических оценок понижения или повышения риска для определенного страхователя.

Расчет индивидуальных тарифов очень сложен и предполагает наличие достаточного объема статистических данных, требует предварительного проведения математического и экономического анализа. Их применение оправдано при страховании очень крупных объектов с нетиповыми рисками.

Дата добавления: 2021-01-11; просмотров: 524;