Управление государственным долгом

В Российской Федерации закон РФ "О государственном внутреннем долге Российской Федерации", принятый в 1992 г., закрепил деление государственного долга на долг внутренний и внешний, проводимое по валютному критерию.

Таким образом, в настоящее время в РФ заимствования делятся на внутренние и внешние. В соответствии с валютой возникающих обязательств, рублевые долги относятся к внутреннему долгу, а валютные - к внешнему.

В мировой же практике существуют следующие определения внутреннего и внешнего долга. Внешний государственный долг представляет долг иностранным государствам, организациям и отдельным лицам. Этот долг ложится на страну наибольшим бременем, так как она должна отдавать ценные товары, оказывать определенные услуги, чтобы оплатить проценты по долгу и сам долг.

Внутренний долг - это долг государства своему населению.

Управление государственным долгом представляет совокупность мероприятий государства, направленных на погашение долга; механизм формирования и реализации одного из направлений финансовой политики государства, связанного с его деятельностью на внешних и внутренних финансовых рынках в качестве заемщика, кредитора или гаранта.

К мероприятиям, способствующим погашению государственного долга, относятся: выплаты сумм кредиторам; погашение внешних и внутренних займов; предоставление гарантий; изменение условий выпущенных займов; определение условий выпуска и размещения новых государственных долговых обязательств и др.

Выполнение мероприятий зависит от принятия обоснованных решений в процессе управления государственным долгом, что базируется на анализе объема и структуры долга, объективной оценке его текущего состояния.

Для оценки состояния государственного внешнего долга применяются показатели соотношения суммы внешнего долга и объема экспорта в денежном выражении, доли расходов на погашение и обслуживание государственного внешнего долга в экспортной выручке, характеризующие уровень долгового бремени для национальной экономики.

Управление государственным долгом представляет собой непрерывный процесс, включающий несколько этапов: привлечение финансовых ресурсов путем размещения ценных бумаг, погашение долговых обязательств, обслуживание долговых обязательств.

Государственные долговые обязательства погашаются за счет бюджетных доходов, золотовалютных резервов страны, денежных средств, полученных от продажи государственной собственности, а также за счет средств, полученных от новых заимствований.

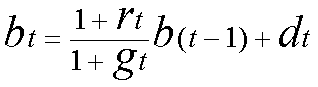

Управление реальной динамикой долговых обязательств предполагает контроль за важнейшими показателями – величиной государственного долга и стоимостью его обслуживания. На разных стадиях цикла экономического равития важны не абсолютные их размеры, а доля государственного долга в ВВП и соотношение реального процента (стоимости обслуживания за вычетом инфляционной составляющей) и темпа экономического роста. Это можно продемонстрировать, если представить процесс накопления долга в виде следующего уравнения (в данном выражении не отражается валютная структура долга):

где: Bt – внутренний долг на конец периода t (в % к ВВП);

Rt – усредненный реальный процент ex post в этом же периоде;

Gt – темп роста ВВП (в %);

Dt – доля первичного дефицита бюджета (в % к ВВП).

Минимизация стоимости обслуживания является стратегической задачей управления государственным долгом и эта задача согласуется не только с чисто фискальными интересами, но и с потребностями стимулирования инвестиционной активности, а также с долгосрочной максимизацией благосостояния населения, поскольку экономия текущих затрат по обслуживанию долга снижает налоговое время для будущих поколений.

Методы управления государственным долгом можно подразделить на административные и финансовые. Административные методы основаны на быстром и четком выполнении отдельных распоряжений органов государственной власти и управления. Они не предусматривают оценку экономической эффективности и результатов действий по управлению государственным долгом.

Финансовые методы состоят в выборе способов и форм обеспечения погашения государственного долга с помощью анализа финансовых показателей и нацелены на максимизацию эффекта от привлекаемых займов при минимальных издержках, связанных с их погашением и обслуживанием.

Наиболее оптимальное сочетание административных и финансовых методов управления государственным долгом обусловлено внутренним и внешними экономическими и политическими факторами.

Управление государственным долгом непосредственно влияет на экономический рост, уровень инфляции, величину ссудного процента, объем инвестиций в экономику страны в целом и в реальный сектор экономики в частности.

Таким образом, под управлением государственным долгом понимается совокупность финансовых мероприятий государства, связанных с установлением ежегодных предельных значений государственного долга, выпуском и погашением займов, организацией выплат доходов по ним, проведением конверсий и консолидации займов.

В основу управления государственным долгом положены следующие принципы:

· обеспечение точного и своевременного выполнения обязательств государства перед инвесторами и кредиторами без выставления дополнительных условий;

· единство учета, подразумевающего учет в процессе управления государственным долгом всех видов ценных бумаг, эмитированных федеральными органами власти, органами власти субъектов федерации и органами местного самоуправления;

· единство долговой политики, то есть, обеспечение единого подхода в политике управления государственным долгом со стороны федерального центра по отношению к субъектам федерации и муниципальным образованиям;

· согласованность - обеспечение максимально возможной гармонизации интересов кредиторов и государства-заемщика;

· снижение рисков выполнение всех необходимых действий, позволяющих снизить как риски кредитора, так и риски инвестора;

· оптимальность - создание такой структуры государственных займов, чтобы выполнение обязательств по ним было сопряжено с минимальным риском, а также оказывало наименьшее отрицательное влияние на экономику страны;

· гласность - предоставление достоверной, своевременной и полной информации о параметрах займов всем заинтересованным в ней пользователям.

Управление государственным долгом, как и всякое управление, включает четыре составляющие: прогнозирование, планирование, анализ и контроль. Управление государственным долгом осуществляется посредством следующих методов, включающих:

- рефинансирование - погашение части государственного долга за счет вновь привлеченных средств;

- конверсию - изменение доходности займа;

- консолидацию - превращение части имеющейся задолженности в новую задолженность с более длительным сроком погашения. Использование этого метода связано с желанием государства устранить негативные последствия, которые могут возникнуть в случае массовых требований со стороны кредиторов по погашению задолженности;

-новацию - соглашения между государством-заемщиком и кредиторами по замене обстоятельств в рамках одного и того же кредитного договора;

- унификацию - решение государства об объединении нескольких ранее выпущенных займов;

- отсрочку - консолидация при одновременном отказе государства от выплаты дохода по займам.

Дефолт по государственному долгу – неспособность государства рассчитаться по своим долгам.

К основным инструментам регулирования внутреннего долга можно отнести: установление верхнего предела внутреннего долга; дополнительный выпуск государственных ценных бумаг; средства стабилизационного фонда, которые могут быть использованы на иные цели (в том числе на управление внутренним долгом); политика в отношении государственного долга; реструктуризация долгов и т.д.

Политика в отношении государственного долга и его верхний предел определяются законодательными органами власти, а оперативное управление им осуществляет исполнительная власть. Федеральным законом РФ «О федеральном бюджете на 2009 год» установлен верхний предел государственного внутреннего долга Российской Федерации на 1 января 2010 года в сумме 2 119 739 195,3 тыс. рублей. Этим же законом установлен верхний предел государственного внешнего долга Российской Федерации на 1 января 2010 года в сумме 41,4 млрд. долларов США, или 27,8 млрд. евро.

Под реструктуризацией долга понимается основанное на соглашении прекращение долговых обязательств, составляющих государственный или муниципальный долг, с заменой указанных долговых обязательств иными долговыми обязательствами, предусматривающими другие условия обслуживания и погашения обязательств.

Реструктуризация долга может быть осуществлена с частичным списанием (сокращением) суммы основного долга. Сумма расходов на обслуживание реструктурируемого долга не включается в объем расходов на обслуживание долгового обязательства в текущем году, если указанная сумма включается в общий объем реструктурируемых обязательств.

До сих пор Россия сокращала внешний долг, замещая его внутренним долгом, а с 2008 года займы брались не только на реструктуризацию долга, но и на текущие расходы.

Министерство Финансов Российской Федерации ежемесячно предоставляет отчет о состоянии внутреннего долга в виде бюллетеней. На 16 февраля 2009 года государственный внутренний долг Российской Федерации, выраженный в ценных бумаг, составляет 1 423 267,753 млн. рублей.

Вопросы для самоконтроля:

1. Дайте определение государственного кредита.

2. Назовите основные принципы управления государственным долгом.

3. Назовите функции государственного кредита.

4. Перечислите основные инструменты управления государственным долгом.

5. По каким признаком можно классифицировать государственные займы?

6. Какие цели и задачи управления государственным долгом в современных условиях?

Литература:

1. Гражданский кодекс РФ, с учетом изм. и доп. Гл. 13-20.

2. Бюджетный кодекс Российской Федерации, , с учетом изм. и доп.

3. Абрамова М.А., Александрова Л.С. Финансы и кредит. Вопросы и ответы - Москва: Юриспруденция, Серия «Подготовка к экзамену», 2006 - 184 с.

4. Мысляева И. М. Государственные и муниципальные финансы. 2-е изд., перераб. и доп. - М.: Инфра-М, 2007. — 360 с.

5. Финансы и кредит: учебник / под ред. Г.Б. Поляка М.: Изд-во Волтерс Клувер, 2010.- 800 с.

6. Финансы: Учебник для вузов // Под ред. проф. М. В. Романовского, О. В. Врублевской – М.: Юрайт-Издат», 2008. – 543 с.

7. Финансы и кредит: Учебник/А. С. Нешитой – 6-е изд., перераб. и доп. – М.: Издательско-торговая корпорация «Дашков и К», 2010. – 576 с.

8. Финансы в вопросах и ответах: уч. пособие/ В. А. Трухачев, А.В. Дашкова, И. А. Томилин и др.- 2-е изд., перераб. и допол. – М.: Финансы и статистика, 2006. – 536 с.

Дата добавления: 2016-07-27; просмотров: 3601;