Чистая приведенная стоимость каждого из проектов

| Проект | При 12% | При 20% |

| А | 23,78 | 7,43 |

| В | 0,00 | - 22,18 |

| С | 43,26 | 0,00 |

С точки зрения теории использование внутренней нормы рентабельности предельного принятого или предельного не принятого проекта вполне оправдано, но недостаток метода в том, что на практике определить это значение достаточно сложно и, кроме того, проценты по предельному принятому проекту и предельному непринятому проекту будут различны.

Итак, существует множество разнообразных подходов к определению ставки дисконтирования, причем у каждого из них есть свои "плюсы" и "минусы". Выбор ставки дисконтирования в контроллинге инвестиционных проектов — непростая задача.

Трудность заключается в том, что с позиции математики не только результат оценки, но и результат ранжирования инвестиционных проектов зависит от ставки дисконтирования.

Поэтому многие исследователи предлагают рассчитывать NPV по диапазону ставок дисконтирования, чтобы выяснить, насколько показатель чистой приведенной стоимости чувствителен к изменению ставки дисконтирования.

Это удобно сделать при помощи графика чистой приведенной стоимости, где по оси абсцисс отложена ставка дисконтирования, а по оси ординат - чистая приведенная стоимость проекта при соответствующей ставке дисконтирования. Точка пересечения кривой чистой приведенной стоимости с осью абсцисс соответствует внутренней норме рентабельности.

Расчет чистой приведенной стоимости по целому диапазону ставок дисконтирования уменьшает возможность ошибки, но одновременно увеличивает роль субъективных суждений контроллера.

2.7. Анализ критериев оценки инвестиционных проектов

в условиях неопределенности

Большинство инвесторов готовы пойти на риск только в том случае, если получат за это дополнительный выигрыш (в виде доходов). Поэтому для полноценного анализа инвестиций контроллер должен определить, сколько стоит риск в глазах инвестора, т.е. за какой дополнительный доход инвестор согласится рисковать.

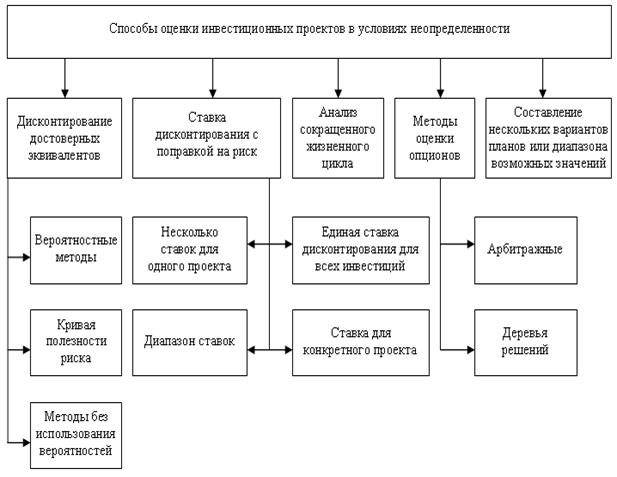

Существует множество подходов к решению непростой проблемы анализа инвестиционных проектов в условиях риска и неопределенности. Возможный вариант их классификации приведен на рис.25.

Рис.25. Классификация способов оценки инвестиционных проектов

в условиях неопределенности

1. Анализ ставки дисконтирования с поправкой на риск.Ставка дисконтирования с поправкой на риск - наиболее часто применяемый подход. Напомним, что ставка дисконтирования с поправкой на риск рассчитывается как сумма ставки по безопасным вложениям и поправки на риск. У этого подхода есть ряд достоинств и недостатков.

Основное достоинство метода в том, что он основывается на хорошо известных законах функционирования рынка капитала (на модели определения цены капитальных активов). Пользуясь этим методом, предприятие оценивает инвестиционные предложения так, как это сделали бы сами акционеры.

Но несмотря на очевидные достоинства, у этого метода есть ряд недостатков:

· Использование ставки дисконтирования с поправкой на риск взято из модели определения цены капитальных активов (capital asset pricing model, САРМ) - - модели, построенной для совершенного (perfect) рынка, а реальный рынок не удовлетворяет требованиям к совершенному рынку капитала (полная информация, неограниченное количество продавцов и покупателей, низкие входные и выходные барьеры и т. д.)

Кроме того, под риском в этой модели понимают степень отклонения фактической доходности инвестиций от среднерыночной, тогда как в реальной жизни риск более ассоциируется у менеджеров с опасностью потерь или, в крайнем случае, с вероятностью недополучения ожидаемых доходов.

· Метод основан на неявном предположении о том, что более отдаленные по времени денежные потоки более рискованны, причем рискованность денежных потоков растет заранее известным нам темпом (в реальности это не всегда так).

· Метод повышения ставки дисконтирования не позволяет учитывать конкретные источники риска.

· Очень трудно определить точное значение поправки на риск. Не всегда можно найти аналог оцениваемому инвестиционному проекту.

· Рационально обоснованные процедуры для этого отсутствуют, а значит, ставка дисконтирования — чисто субъективная величина, для определения ее значения требуется опыт применения методов дисконтирования, а такого опыта в России практически ни у кого из руководителей нет.

Неверное определение ставки дисконтирования с поправкой на риск может стать источником значительных ошибок, так как при дисконтировании погрешность накапливается в геометрической прогрессии.

Подводя итог, можно сказать, что несмотря на то, что ставки дисконтирования с поправкой на риск широко используются, на практике этот метод может оказаться не вполне корректным и даже привести к ошибкам в контроллинговых исследованиях.

2. Анализ метода достоверных эквивалентов.Вместо того чтобы менять ставку дисконтирования, многие исследователи предлагают корректировать сами денежные потоки, рассчитав достоверные эквиваленты неопределенных денежных потоков.

Достоверный эквивалент неопределенных денежных потоков - это такие определенные денежные потоки, полезность которых для предприятия точно такая же, как и полезность неопределенных денежных потоков.

Расчетный коэффициент поправки на риск помогает учесть различную ценность денег в разных условиях (например, в условиях кризиса предприятию дорога каждая копейка, а в условиях процветания — можно рискнуть значительной суммой).

Модель предпочтительного состояния предполагает, что все инвесторы пришли к согласию, во-первых, относительно состояний природы, которые в принципе возможны, и, во-вторых, о сегодняшней ценности одной денежной единицы, которая будет получена в каждом из состояний. Если все договорятся и по поводу денежных потоков, возникающих в каждом из состояний, то тем самым будет выработано общее мнение и о ценности активов. Пример активов, которые приносят заранее обусловленный денежный доход в случае, если некоторое событие произойдет, и ничего, если оно не произойдет, — страховые полисы.

Инвесторы смогут договориться о значениях коэффициентов приведенной стоимости с поправкой на риск (risk-adjusted present value factor, RAPV) для каждого состояния природы, если существуют рынки, на которых условные (зависящие от состояния природы) денежные потоки можно "купить" или "продать" по отдельности.

Если такие рынки существуют, то инвесторы или потребители могут вложить свое богатство в приобретение такого портфеля активов, который приносит оптимальное количество долларов в каждом состоянии в зависимости от бюджетных ограничений предприятия.

Метод предпочтительного состояния математически красив и теоретически верен, а потому его использование в контроллинге инвестиционных проектов представляется целесообразным.

Недостатки метода:

· для сложного проекта трудно составить перечень всех возможных состояний природы;

· метод требует большого объема вычислений, даже если расчеты производят при помощи компьютера;

· не всегда можно объективно определить ценность денег в каждом состоянии природы;

· человеку психологически трудно оценивать вероятности.

Перечисленные недостатки затрудняют использование метода достоверных эквивалентов в контроллинге инвестиционных проектов.

3. Анализ методов принятия решений без использования численных значений вероятностей.На практике часто встречаются ситуации, когда оценить значение вероятности события чрезвычайно сложно. В этих случаях часто применяют методы, не использующие численные значения вероятностей:

· максимакс - максимизация максимального результата проекта;

· максимин - максимизация минимального результата проекта;

· минимакс - минимизация максимальных потерь;

· компромиссный - критерий Гурвица: взвешивание минимального и максимального результатов проекта.

Вследствие того, что в реальных ситуациях часто отсутствует информация о вероятностях исходов, использование представленных выше методов в контроллинге инвестиционных проектов вполне оправдано. Но выбор конкретного критерия зависит от специфики ситуаций и от индивидуальных предпочтений контроллера.

4. Анализ опционныхметодов. Опционные критерии оценки инвестиционных проектов основаны на предположении о том, что любой инвестиционный проект можно уподобить опциону.

Опцион - это ценная бумага, дающая владельцу право на покупку или продажу акции в некоторый будущий момент времени, но по заранее известной цене. Заплатив за опцион сейчас, инвестор покупает право на свободу выбора в будущем: он может либо воспользоваться этим выбором, либо нет. Стоимость опциона всегда неотрицательна (она положительна, если есть ненулевая вероятность получения выгоды от обещанной возможности, и равна нулю, если пользоваться этой возможностью невыгодно). Применение опционных методов в контроллинге инвестиционных проектов представляется весьма перспективным, поскольку данные методы позволяют оценивать в денежном выражении имеющиеся у предприятия возможности и стоящие перед ним опасности.

2.7.1. Анализ существующих подходов к формированию инвестиционного портфеля предприятия на основе контроллинговых исследований

При проведении контроллинговых исследований инвестиционных проектов нельзя забывать, что каждый инвестиционный проект интересует предприятие не сам по себе, а в комплексе со всеми остальными.

Поэтому в рамках контроллинга инвестиционных проектов встает вопрос о методике формирования инвестиционных портфелей.

1. Классический подход состоит в том, что если капитал можно привлечь и инвестировать под одну и ту же ставку процента r, то следует одобрять все инвестиционные проекты, чистая приведенная стоимость которых положительна по ставке дисконтирования, равной r. Однако в реальных условиях такого никогда не бывает, а потому такой способ формирования инвестиционного портфеля имеет лишь теоретическую значимость ина практике в контроллинге инвестиций почти не применяется.

2. Двойной бюджет.Для защиты стратегической работы некоторые фирмы разделяют свой бюджет на два: текущий и стратегический.

Текущий бюджет обеспечивает непрерывное получение прибыли от использования действующих мощностей фирмы, капиталовложения в увеличение мощностей, капиталовложения ради увеличения прибыли с помощью снижения себестоимости.

Стратегический бюджет предусматривает капиталовложения в повышение конкурентоспособности предприятия в стратегических зонах хозяйствования, освоение новых рынков, освоение новых направлений деятельности и прекращение капиталовложений в неприбыльные направления деятельности.

Двойной бюджет дает следующие преимущества:

- средства выделяются целевым порядком для стратегической деятельности, что защищает их от "посягательств" со стороны текущей деятельности;

- деление бюджета на два помогает сбалансировать капиталовложения и доходы в коротком и долгом периодах;

- критерии оценки проектов зависят от цели осуществления проекта (краткосрочный или долгосрочный эффект);

- двойной бюджет помогает осуществлять оперативный и стратегический контроллинг.

Соответственно и составление инвестиционного плана также разбивается на две части:

- стратегический инвестиционный план разрабатывается на длительную перспективу, на основе анализа внешней и внутренней сред, балансирования жизненных циклов различных стратегических зон хозяйствования, анализа синергизма, стратегической гибкости и др. (при этом финансовые показатели играют подчиненную роль);

- при составлении текущего бюджета ориентируются на показатели рентабельности с учетом ограничений на ликвидность, структуру капитала и т. п.

Часто при составлении такого двойного бюджета используются и методы дисконтирования денежных потоков. Но при этом обычно для дисконтирования денежных потоков по проектам различных типов применяются различные ставки дисконтирования. Недостаток двойного бюджета в том, что он создает поле для всевозможных манипуляций (часто трудно бывает с полной определенностью отнести инвестиционный проект к одной из двух категорий) и вызывает оправданное недовольство со стороны менеджеров среднего звена (ведь при этом получается, что деятельность разных менеджеров оценивают по разным критериям).

Поэтому двойной бюджет находит ограниченное применение в контроллинге инвестиционных проектов.

3. Процедура формирования инвестиционного портфеля предприятия в условиях ограниченности финансовых ресурсов следующая:

1) утверждаются все неизбежные инвестиционные проекты (приносящие и не приносящие денежный доход);

2) прогнозируется прибыль от неизбежных (уже принятых) инвестиционных проектов;

3) рассчитывается капитал, оставшийся после шагов по пп. 1, 2 - это та сумма, которую предприятие может позволить себе вложить в приносящие прибыль инвестиционные проекты;

4) определяется минимально приемлемая доходность оставшейся части инвестиционного портфеля и максимально приемлемый риск;

5) анализируются имеющиеся альтернативы (прибыльные инвестиционные проекты);

6) отбор инвестиционных проектов проводится по критерию максимизации чистой приведенной стоимости всего портфеля с учетом ограничений на ресурсы и риск (если это невозможно, необходимо вернуться на предыдущие этапы, чтобы пересмотреть планы проектов, требуемую доходность и т. д.).

Данная процедура может применяться в контроллинге инвестиционных проектов в том случае, если предприятие испытывает недостаток в финансовых ресурсах: средств на все имеющиеся выгодные инвестиционные проекты не хватает и привлечь их путем получения кредитов, займов, выпуска ценных бумаг невозможно.

Таким образом, можно сделать вывод о том, что подход к формированию инвестиционного портфеля с точки зрения контроллинга инвестиций в целом может быть различным в зависимости от специфики сложившихся на предприятии условий.

В частности, большое значение для построения и функционирования системы контроллинга инвестиций (как и всей системы контроллинга) имеет механизм реализации функций системы контроллинга.

Контрольные вопросы

1. Что такое методология и в частности методология контроллинга?

2. Основные методы контроллинга?

3. Специфические методы контроллинга? Перечислите и дайте их краткую характеристику и специфику.

4. Инструментарий контроллинга? Назовите основные инструметы контроллинга.

5. Классификация затрат? Назовите цель и основные аспекты классификация затрат.

6.Факоры, влияющие на затраты? Методы управления затратами? Регулируемость управления затратами?

7. Центр ответственности и их классификация? Основные принципы классификации?

8. Роль управлнческого учета в контроллинге?

Дата добавления: 2020-10-25; просмотров: 665;