Качество активов банковской системы

Кризис негативно отразился на банковских активах: ухудшилось качество кредитного портфеля, обесценились торговые и инвестиционные вложения в ценные бумаги, стремительно упала стоимость многих видов залогов по кредитам. Монетарные власти различных стран сделали достаточно много для решения проблемы «токсичных» активов на балансе банков: такие активы выкупались, переводились в специально созданные институты. Например, в Австралии были выкуплены пакеты ценных бумаг, обеспеченных ипотекой, на сумму в 6 млрд. дол. В Германии Фондом стабилизации финансового рынка (SoFFin) было зарезервировано 80 млрд. евро для выкупа проблемных активов. В Италии осуществлялись меры по временному обмену банковских активов на государственные ценные бумаги. В Канаде был проведен выкуп застрахованных ипотечных кредитов местных банков на общую сумму 60 млрд дол. Монетарные власти Швейцарии выкупили у банка UBS проблемные активы на сумму 46 млрд. долларов.

В настоящее время в большинстве стран качество активов банковского сектора находится на приемлемом с точки зрения системной устойчивости уровне. В то же время в ряде стран наблюдается высокий уровень «плохих» кредитов. Так, в некоторых проблемных странах Евросоюза этот показатель превышает уровень в 10%, что свидетельствует о серьезных проблемах в банковском секторе. В Ирландии он составляет 18,7%, в Литве – 18, Греции – 17,2, Румынии – 16,8, Венгрии – 15,8, Италии – 11,7, Латвии – 11, Португалии – 9%. На постсоветском пространстве высокий уровень «плохих» кредитов имеют Казахстан (35,1%) и Украина.

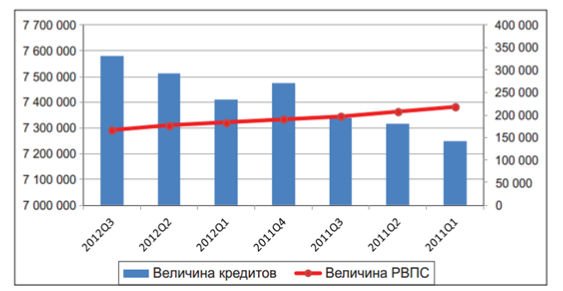

С точки зрения стабильности мировой экономики и банковского сектора очень важно состояние банковской системы США. В 2011-2012 годах в американской банковской системе отмечался рост кредитной активности на фоне снижения величины резервов на возможные потери по ссудам (РВПС), что свидетельствует о снижении системных рисков (см. рис. 10.3.).

Рис. 10.3. Динамика кредитов (левая шкала) и величины резервов на возможные потери по ссудам (правая шкала) в банковском секторе США, млрд. дол. США

Источник: Quarterly Banking Profile. Federal Deposit Insurance Corporation; www.fdic.gov

С учетом возобновившейся во многих странах рецессии можно прогнозировать, что в проблемных странах высокий уровень «плохих» кредитов сохранится в краткосрочной перспективе, а в ряде крупных развитых стран он может несколько возрасти. На постсоветском пространстве, если не случится серьезных потрясений на мировых рынках, можно ожидать сохранения приемлемого уровня кредитного риска в большинстве стран.

Если говорить о качестве банковских активов, то можно отметить, что в ряде стран банковский сектор имеет очень высокий уровень требований к государственному сектору. Например, в Японии этот показатель составляет 83%, в Италии – 38, Испании – 35, Ирландии – 28%, что вызывает обеспокоенность у международных финансовых институтов. По-прежнему остаются очень рискованными вложения в ценные бумаги вследствие высокой волатильности котировок. В целом банковские активы остаются подверженными высокому уровню кредитного, рыночного и валютного рисков в условиях сохраняющейся макроэкономической неопределенности.

Дата добавления: 2020-10-25; просмотров: 610;