Рынок капитала и его инструменты

Рынок капиталов – сфера экономических отношений, где формируется спрос и предложение на ссудный капитал, где аккумулируются временно свободные денежные капиталы и перераспределяются между предпринимателями и инвесторами. На рынке капиталов субъектами являются финансовые институты, эмитенты, инвесторы, коммерческие банки, инвестиционные фонды.

На рынке капиталов обращаются долгосрочные финансовые инструменты, а торги ими в основном происходят на биржах или же организованными способами, подобными биржевой торговле. Такая организация рынка обеспечивает накопление информации о его участниках, их спросе и предложениях, нахождение оптимальных предложений, а также проведение операций.

Согласно расширенному подходу, наиболее распространенному на практике, фондовый рынок – синоним понятия «рынок ценных бумаг» в целом. Аргументы в пользу этого подхода состоят в том, что если раньше понятие «фондовый рынок» относилось преимущественно к долгосрочным ценным бумагам, то сегодня грань между долгосрочными и краткосрочными ценными бумагами все больше стирается.

Валютный рынок

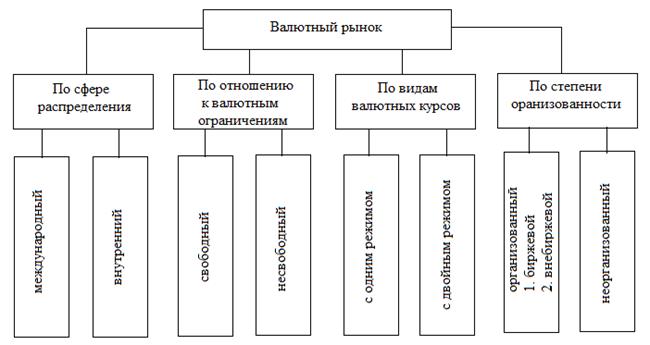

Составной частью финансового рынка является валютный рынок, классификация которого показана на рисунке 1.3.

Рис. 1.3. Классификация валютных рынков

Основными участниками валютного рынка являются банки и предприятия-экспортеры и импортеры (табл. 1.1).

Таблица 1.1

Участники валютного рынка

| Участники рынка | Сделки | Мотивы |

| Коммерческие банки | Сделки для клиентов | Проведение платежей |

| Торговля за собственный счет | Получение прибыли или выравнивание позиций по клиентским сделкам | |

| Предприятия (импортеры, экспортеры) | Покупка и продажа валюты | Платежи в иностранной валюте |

| Сделки для страхования валютных рисков | Создание надежной базы для калькуляции себестоимости, исключение валютных рисков | |

| Получение и предоставление кредита в иностранной валюте | Получение выгодных условий | |

| Центральный банк | Покупка и продажа валюты | Платежи, инкассация чеков, учет векселей и т.п. |

| Интервенции | Покупка-продажа валюты для поддержания валютных рынков, обеспечения их нормального функционирования | |

| Брокеры | Посредничество при валютных и процентных сделках, установление курса | Получение прибыли в виде комиссионных или процентов от сделки |

| Валютные биржи | Сделки для клиентов | Получение прибыли в виде комиссионных или процентов от сделки |

Основой функционирования валютного рынка любой страны является совокупность отношений, опосредующих осуществление операций по купле-продаже иностранной валюты и ценных бумаг в иностранной валюте, а также операций по движению капитала иностранных инвесторов – валютные отношения.

Деньги, используемые в международных экономических отношениях, становятся валютой. Важно отметить, что использовать термины «валюта» и «деньги» как синонимы не вполне корректно, важно понимать их различную смысловую нагрузку.

Валюта - деньги, способные обслуживать международные экономические отношения, связывать национальную экономику с мировой, обеспечивать их взаимодействие. Валютой является любой товар, выполняющий функции денег на международном уровне.

Национальная (внутренняя) валюта - законное платежное средство на территории выпускающей ее страны. К валюте Российской Федерации национальное валютное законодательство относит денежные знаки в виде банкнот монеты России, находящиеся в обращении в качестве законного средства наличного платежа на территории Российской Федерации, а также изымаемые либо изъятые из обращения, но подлежащие обмену указанные денежные знаки; средства на банковских счетах и в банковских вкладах.

Иностранная (внешняя) валюта - законное платежное средство других стран, легально или нелегально используемое на территории страны. В соответствии с законодательством иностранной валютой на территории Российской Федерации признаются денежные знаки в виде банкнот, казначейских билетов, монеты, находящиеся в обращении и являющиеся законным средством наличного платежа на территории соответствующего государства или групп государств, а также изымаемые либо изъятые из обращения, но подлежащие обмену указанные денежные знаки; средства на банковских счетах и в банковских вкладах в денежных единицах иностранных государств и международных денежных или расчетных единицах.

Важной характеристикой любого государства мира являются условия конвертируемости валюты.По степени конвертируемости валюты подразделяются:

· на свободно конвертируемые валюты, которые можно без всяких ограничений обменивать на любые иностранные валюты. Именно наличие любых валютных ограничений лишает валюты права называться свободно конвертируемыми. В число свободно конвертируемых валют входят доллар США, евро, фунт стерлингов. С 1 июля 2006 г. российский рубль также приобрел статус свободно конвертируемый валюты;

· частично конвертируемыевалюты стран, где сохраняются валютные ограничения;

· неконвертируемые валютыстран, для резидентов и нерезидентов введен запрет на обмен национальной валюты на иностранную валюту.

Особенности современного этапа развития мировой экономики оказали воздействие на ключевые характеристики распространения и использования валюты в международных экономических отношениях. Так, в зависимости от степени интернационализации валюты, можно выделить доминирующую в международных экономических отношениях валюту – доллар США. Кроме того, в отдельную группу выделяют ведущие валюты, т.е. используемые во внешнеторговых и валютообменных сделках, но не являющихся национальной для торгующих стран (доллар США, евро, фунт стерлингов т.п.). К особой категории конвертируемой валюты относится резервная (ключевая) валюта, которая выполняет функции международного платежного и расчетного средства, служит базой определения валютного паритета и валютного курса для других национальных валют, используется для проведения валютной интервенции с целью воздействия на курс валют стран – участниц мировой валютной системы и в официальных резервах других стран. На сегодняшний день это в полной мере относится к доллару США и евро.

Для обеспечения взаимного обмена валютами между странами при торговле товарами и услугами, для обеспечения движения капиталов, сравнения цен мировых и национальных рынков используют валютный курс.

Валютный курс – цена денежной единицы одной страны, выраженная в денежных единицах другой страны или международных валютных единицах. Таким образом, определенное количество валюты одной страны всегда можно обменять на валюту другой страны, используя механизм валютного курса.

Фиксирование соотношения национальной денежной единицы и иностранной называется котировкой. В мировой практике используют прямой и обратный метод котировки.

Прямой код котировкипредполагает выражение единицы иностранной валюты (торгуемой или базовой валюты) в национальной валюте (валюте котировки или конвертируемой валюте). Этот метод применяется в большинстве стран, в том числе и в России. Например, курсы валют, установленные ЦБ РФ на определенную дату, при использовании данного метода представляются следующим образом:

1 дол. США = 60,0763 руб.

1 евро = 70,5895 руб.

Косвенный метод котировки предполагает, что за единицу принимается национальная валюта, курс которой определяется в соответствующем количестве иностранной валют, т.е. является обратным прямому методу котировки. Применяется в основном в Великобритании и в США с 1978 г. по ряду валют, а также в евро. Например:

1 ф. ст. = 2,0054 дол. США;

1 дол. США = 1,2270 швейц. франка;

1 дол. США = 98,38 яп. иены;

1 евро = 1,3504 дол. США.

Метод котировки (прямой или обратный) не влияет ни на уровень валютного курса, ни на его состояние, поскольку сущность валютного курса не меняется, а используется только иная форма его выражения. Использование косвенного метода котировки позволяет сопоставить курс национальной валюты с иностранными валютами на любом валютном рынке, а сочетание прямого и косвенного методов котировки делает возможным сравнение валютных курсов без дополнительных расчетов.

Валютный курс можно также рассматривать с точки зрения участников валютных рынков. Также он распадается на курс покупателя и курс продавца. При прямом методе котировки курс покупки обозначается как курс Bid, по которому банк – резидент покупает торгуемую (базовую) иностранную валюту за национальную и продает национальную

Курс продавца – курс Offer – курс, по которому банк продает торгуемую валюту и покупает национальную.

Банки продают иностранную валюту за национальную дороже, чем покупают ее по курсу продавца. Величина на которую курс Bid отличается от курса Offer называется спрэдом.

Например, российское предприятие желает продать 10 000 дол. за рубли и по котировке своего банка: USD/RUR – 60,0763/60,0765. Это означает, что банк-дилер готов за 1 дол. платить 60,0763 руб., а при продаже 1 дол. желает получить 60,0765 руб. Предприятие напротив, получит 60,0763 рубля за 1 дол. и должно заплатить 60,0765 руб. за 1 дол. Предприятие продает банку 10 000 долларов по курсу 60,0763 и получает эквивалент – 600763 руб.

Используя обратный метод котировки, курс Bid является курсом, по которому банк покупает торгуемую валюту, курс Offer, по которому национальная валюта продается. Если британское предприятие хочет продать 1 млн. фунтов стерлингов за доллары, то, получив от своего банка в Англии котировку GBP/USD – 2,0053/2,0054, это будет означать, что банк покупает 1 фунт стерлингов за 2,0053 дол., а продавать намерен по 2,0054 дол. за ф. ст. Предприятие же при обмене 1 млн. ф. ст. по курсу 2,0053 дол. получит 2 005 300 дол.

В сложившейся практике при любой котировке клиент продает торгуемую валюту по курсу Bid того, кто ее котирует, т.е. по более низкому курсу, а покупает по курсу Offer (по более высокому курсу).

Котировка двух иностранных валют, не являющихся национальной валютой участника сделки, или соотношение двух валют, вытекающие из их курса по отношению к третьей валюте, называется кросс-курс.

На состояние валютного рынка воздействуют факторы структурного характера, отражающие состояние экономики данной страны и влияющие на спрос и предложение валюты. К ним относятся:

· показатели экономического роста (ВНП, объемы промышленного производства и пр.);

· состояние платежного баланса, степень зависимости от внешних источников сырья;

· рост денежной массы на внутреннем рынке;

· уровень инфляции и инфляционные ожидания;

· уровень процентной ставки;

· платежеспособность страны и доверие к национальной валюте на мировом рынке.

Наряду с перечисленными структурными факторами действуют конъюнктурные (постоянно меняющиеся под влиянием тенденций развития на мировом рынке) факторы:

· спекулятивные операции на валютных рынках;

· степень развития других секторов мирового финансового рынка.

Различают два основных режима валютного курса – фиксированный и плавающий. Внутри этих двух групп выделяют следующие разновидности валютного курса.

1. Режим фиксированного валютного курса:

А) режимы жесткой привязки:

· отсутствие национального платежного средства (официальная или формальная долларизация). В качестве законного средства страна использует валюту другого государства. Власти, решившиеся на официальную долларизацию, полностью отказываются от внутренней денежно-кредитной политики, что может рассматриваться как самая жесткая форма фиксированного валютного курса. Применяется, например, в Эквадоре, Панаме, Восточном Тиморе;

· отсутствие раздельного платежного средства (валютный союз). Страна становится членом валютного, или денежного, союза, где все участники объединения используют одно платежное средство. Как и в случае с официальной долларизацией, власти теряют денежно-кредитный суверенитет. Используют страны еврозоны: Австрия, Бельгия, Финляндия, Германия, Греция и пр.;

· валютное правление. Денежные власти принимают на себя обязательство обмена национальной валюты на иностранную по фиксированному курсу, которое закрепляется на законодательном уровне. Денежная база полностью обеспечивается золотовалютными резервами, а центральный банк теряет функции денежно-кредитного регулятора последней инстанции. Используют, например, Босния и Герцеговина, Бруней-Даруссалам, Болгария, Литва;

Б) режимы мягкой привязки:

· традиционная фиксация к якорной валюте или валютному композиту. Страна формально или неофициально привязывает свою валюту к валюте другой страны или к корзине валют. Корзина состоит из валют главных внешнеторговых или финансовых партнеров, веса в ней задаются исходя из географического распределения торговли товарами и услугами, движения капитала. Валютный композит может быть стандартизован, если якорем выступают СЛР. Валютный курс колеблется в рамках узкого диапазона в ±1% от центрального паритета, или же разница между максимальным и минимальным значениями курса на должна превышать 2% в течение двух месяцев. Используется в Латвии, Ливии. Марокко;

· ползущая привязка. Валютный курс периодически корректируется на заданную величину по отношению к якорной валюте или корзине валют. Размер девальвации может быть фиксированным либо обуславливаться количественными индикаторами (инфляционным дифференциалом с главным внешнеторговым партнером, разницей между целевой и прогнозной инфляцией, спредом между валютными курсами официального и парцельного рынков). Ползущая привязка определяется как запаздывающая, ЕСЛИ девальвация компенсирует накопленный дифференциал количественного индикатора, или как опережающая, если девальвация соответствует прогнозному дифференциалу. Используется в Боливии, Коста-Рике, Тунисе,

· фиксация в рамках горизонтального коридора. Валютный курс свободно колеблется в заданном диапазоне значений, который определяется в ±1% от формального или неофициального паритета. В любой момент времени власти готовы с помощью прямых или косвенных интервенций защитить горизонтальный коридор. Применяется в Словении, Венгрии, Тонго;

· фиксация в рамках наклонного (ползущего) коридора. Валютный курс осуществляет свободное плавание в пределах +1% от формального или неофициального центрального паритета, который периодически корректируется. Границы диапазона колебаний могут быть симметричными относительно центрального паритета или постепенно асимметрично расширяться во времени.

2. Режим плавающего валютного курса:

А) управляемое плавание, без предопределенного диапазона колебаний. Денежные власти с помощью прямых и косвенных интервенций удерживают валютный курс возле долгосрочного тренда без предустановленного диапазона колебаний или без заданного целевого валютного курса. Направление и частота коррекции валютного курса определяются позицией платежного баланса страны, объемом золотовалютных резервов, конъюнктурой валютного рынка и т.д. Интенсивность и эффективность валютных интервенций характеризуют степень жесткости управления валютным курсом. Страны, в которых применяется данные режим валютного курса: Бангладеш, Египет. Иран, Молдова и др.;

Б) независимое плавание. Валютный курс определяется рынком самостоятельно исходя из соотношения спроса и предложения. Если валютные интервенции проводятся, то они направлены сглаживание и предотвращение колебаний валютного курса, не соответствующих фундаментальным макроэкономическим факторам. Страны: Австралия, Канада, Колумбия, Исландия, Норвегия, Турция, Япония.

В настоящее время основу валютных отношений между развитыми рыночными государствами составляют плавающие курсы. Международный валютный фонд определяет режим валютного курса в России как управляемый плавающий, без предварительно объявляемой траектории валютного курса. В России, как и во многих других странах, наиболее активно используемым инструментом управления плавающим курсом является валютная интервенция ЦБ РФ. Покупая или продавая иностранную валюту, Банк России создает дополнительный спрос или соответственно предложение на нее. Такой спрос и предложение компенсируют диспропорцию первоначального спроса и предложения на валюту и определяют стабильность существующего валютного курса как равновесной цены.

Финансовая глобализация привела к тому, что валютные отношения постепенно заняли особое место в системе международных экономических отношений и оформились в виде валютной системы.

Валютная система – форма организации и регулирования валютных отношений, закрепленная национальным законодательством или международными соглашениями. Выделяют национальную, региональную и мировую валютную системы. Национальная валютная система функционирует в рамках какой-либо станы (например, в России, Великобритании, Аргентине). Региональная валютная система складывается и получает развитие, когда несколько стран принимают решение о проведении общей экономической и валютной политики и, следовательно, для этого им необходима общая валютная единица. Примером региональной валютной системы, функционирующей в полной мере, является Европейская валютная система. Мировая валютная система включает в себя все национальные и региональные валютные системы.

Основой национальной валютной системы является национальная валюта – установленная законом денежная единица данного государства. В России это рубль. В международных расчетах обычно используется иностранная валюта – денежная единица других стран. С ней связано понятие «девиза» - любое платежное средство в иностранной валюте. Иностранная валюта является объектом купли-продажи на валютном рынке, используется в международных расчетах, хранится на счетах в банках.

Связь валютных систем национального, регионального и мирового уровней осуществляется через национальные банки, обслуживающие внешнеэкономическую деятельность, и регулируются национальным законодательством в области валютного регулирования, также межправительственными соглашениями (табл.1.2).

Таблица 1.2

Основные элементы национальной и мировой валютной систем

| Национальная валютная система | Международная валютная система |

| Национальная валюта | Резервные валюты, международные счетные валютные единицы |

| Условия конвертируемости национальной валюты | Условия взаимной конвертируемости валют |

| Паритет национальной валюты | Унифицированный режим валютных паритетов |

| Режим курса национальной валюты | Регламентация режимов валютных курсов |

| Наличие или отсутствие валютных ограничений, валютный контроль | Межгосударственное регулирование валютных ограничений |

| Национальное регулирование международной ликвидности страны | Межгосударственное регулирование международной валютной ликвидности |

| Регламентация использования международных кредитных средств обращения | Унификация правил использования международных кредитных средств обращения |

| Регламентация международных расчетов страны | Унификация основных форм международных расчетов |

| Режим национального валютного рынка и рынка золота | Режим мировых валютных рынков и рынков золота |

| Национальные органы, управляющие и регулирующие валютные отношения страны | Международные организации, осуществляющие межгосударственное валютное регулирование |

К финансовому валютному рынку относится рынок производственных финансовых инструментов или срочный рынок – рынок, на котором происходит заключение срочных контрактов (форвардов, опционов и пр.).

На валютном рынке согласуются интересы инвесторов, продавцов и покупателей валютных ценностей. С организационно-технической точки зрения валютный рынок характеризуют как совокупную сеть современных средств связи, соединяющих национальные и иностранные банки, брокерские фирмы и другие финансовые институты, являющиеся субъектами валютного рынка.

Исторически в международном обороте различались два основных способа платежа: трассирование и ремитирование. Термин «трассирование» исходит из практики использования переводного векселя тратты.

По этому способу при платеже кредитор выписывает тратту на заемщика в его валюте (например, кредитор в Лондоне предъявляет должнику в Нью-Йорке требование об уплате долга в долларах США) и продает ее на своем валютном рынке по банковскому курсу покупателя. Получается, что при трассировании кредитор выступает в качестве активной стороны, поскольку он продает тратту в валюте должника на своем валютном рынке.

При ремитировании, напротив, должник выступает активным лицом: он покупает валюту кредитора на своем валютном рынке по курсу продавца.

С середины 1970-х годов стали развиваться фьючерсные и опционные валютные сделки. Такие сделки предоставили всем участникам валютного рынка и для валютных спекулянтов, и для хеджеров, то есть позволяли защищать от валютных рисков и получать спекулятивную прибыль. Банки начали совершать валютные сделки в сочетании с операциями «своп» с процентными ставками.

Основной чертой этого рынка является то, что здесь валюта противостоит одна другой только лишь посредством записей по счетам корреспондентов. И самое главное, что именно он определяет курс валюты. Все процессы на валютном рынке происходят с использование всех доступных средств коммуникаций, что делает его работу более глобальной. Фактически, все процессы, которые протекают на этом рынке, затрагивают интересы всех стран, поскольку во многом определяют курс национальной валюты относительно денежных иностранных единиц.

Роль валютного рынка в обслуживании мирового рынка потребительских товаров, а так же в формировании валютного курса в зависимости от спроса и предложения на денежные единицы того или иного государства. Кроме того, валютный рынок используется государством в качестве инструмента для ведения кредитно-денежной политики.

Рынок золота

Рынок золота как особый сегмент финансового рынка. Современный финансовый рынок представляет собой многоблочную систему, состоящую из самостоятельных сегментов, каждый из которых – рынок определенной группы однородных финансовых активов. Одним из таких сегментов является рынок драгоценных металлов.

К драгоценным металлам относятся золото, серебро, платина и металлы платиновой группы (палладий, родий, рутений, иридий, осмий), отличаются высокой стоимостью, химической стойкостью, красивым внешним видом в изделиях. Они являются объектом торговли на международном финансовом рынке. Регулярные сделки осуществляются с золотом, серебром, платиной ( их еще называют банковскими металлами); другие металлы торгуются эпизодически и котируются чаще всего специализированными фирмами.

Основная роль на рынке драгоценных металлов принадлежит золоту – прежде всего потому, что на протяжении столетий именно золото выполняло роль всеобщего эквивалента, т.е. служило деньгами. В различные периоды времени роль золота и его функции изменялись в соответствии с экономической политикой государств.

В эпоху раннего меркантилизма государство устанавливало жестокие ограничения на вывоз золота из страны с целью увеличения золотых запасов, поэтому драгоценному металлу бала свойственна только функция накопления. С развитием мануфактурного производства в Европе государства стимулируют торгово-экономические отношения, поощряя экспортно-импортные операции, в процессе которых золото выполняет функции средства обращения. В период становления капиталистических отношений при обслуживании торгового обмена золото выступает в качестве всеобщей меры стоимости и выполняет функцию средства платежа. Оно приобретает статус денежного металла, на базе которого в ХIХ-ХХ вв. действует система золотого стандарта. Однако с началом использования бумажных и металлических денег золото постепенно утрачивает данную функцию. В условиях либерализации денежного обращения оно используется в качестве мирового резервного актива вплоть до 1970-х гг. Этот период характеризуется двойной системой жесткого регулирования операций с драгоценными металлами: на национальном и межгосударственном уровнях. Основной объем движения золота происходил между монетарными властями стран и международными финансовыми организациями. Доступ частного сектора к операциям с физическим металлом был существенно ограничен. Даже в считавшихся оплотом либеральной экономики США частные лица не могли владеть золотом в слитках до 1975 г.

Окончательно из наличного денежного обращения золото исчезло в связи с решением Бреттон-Вудской международной конференции 1944 г., определившей роль золота в качестве государственного резерва для погашения в случае необходимости дефицитов платежных балансов. Конвертируемость денежных единиц в золото была сохранена, по сути, только у американского доллара и только исключительно для обслуживания внешнеторговых операций.

Одновременно в целях укрепления и регулирования новой системы на международном уровне, расширения межгосударственного денежно-кредитного сотрудничества и поддержания финансовой стабильности была создана межправительственная организация – International Monetary Fund (МВФ). Его первоначальный «золотой» баланс в размере 1246,1 тонны был учрежден из взносов государств-участников, установленных в размере в 25% от размера квоты (рассчитанной в зависимости от финансовых резервов и экономической развитости государства) страны в МВФ или 10% ее золотодолларовых резервов на дату вступления. При этом самая большая квота в Фонде досталась США.

Золото полностью перешло в распоряжение государственной власти и стало олицетворением национального достояния, а также окончательным запасным активом. Такое положение вещей сулило США неоспоримые преимущества на мировой финансовом рынке, так как позволяло выдавать кредиты и производить погашение задолженности перед другими странами со своей национальной валютой, конвертируемой в золото по фиксированному курсу (с 1934 г. по 1971 г. доллар США был оценен в 0,888671 грамм золота, или $35 за тройную унцию). С этого момента было положено начало открытой экспансии доллара в мировую экономику.

Указанное время принято называть эпохой «золотодевизного стандарта», основанного на золоте и резервных валютах – долларе США и фунте стерлингов, фактически завершившей свое путешествие 15 августа 1971 г., когда США официально прекратили обмен национальной валюты на золото.

Накопление противоречий внутри данной системы привело к ее качественному изменению – переходу от фиксированных валютных курсов к плавающим и, следовательно, ослаблению денежной функции золота. Ямайская международная финансовая конференция 1976 г. лишь юридически закрепила факт перехода золота в разряд товаров и официально исключила его из денежного обращения.

В конце ХХ в. золото было официально выведено из мировой валютной системы, что стало мощным толчком либерализации операций с золотом и расширило доступ частного сектора на этот рынок. Коренным образом изменились состав участников и структура рынка золота, расширился спектр операций, проводимых с драгоценным металлом.

Рынок золота в настоящее время представляет собой сложно организованную систему взаимоотношений между субъектами, функционирующую на разных уровнях ее организации (мировом, региональном, внутреннем) по поводу регулярной купли-продажи данного драгоценного металла в целях промышленно-бытового потребления, частной тезаврации, инвестиций, страхования, спекуляции на разнице в ценах, а также потребления в качестве валюты для международных расчетов.

В зависимости от объема проводимых операций, их разновидностей и режима, санкционированного государством, можно выделить три основных типа золотых рынков:

· международные (мировые);

· внутренние: свободные и регулируемые;

· теневые.

Международные рынки золота – это оптовые рынки с ограниченным количеством участников, в качестве которых выступают ведущие транснациональные банки и финансовые корпорации, обладающие отличной репутацией и мощными ресурсами. Эти рынки являются всеобъемлющими, на них совершаются наиболее крупные сделки в связи с отсутствием ограничительных налогов и таможенных барьеров, а правила торгов не конфиденциальны и устанавливаются самими участниками. Расчеты проводятся круглосуточно и только в американских долларах.

Главные международные центры торговли золотом сосредоточены в Лондоне, Нью-Йорке, Цюрихе, Франкфурте, Чикаго, Гонконге. Первое место среди них по праву принадлежит лондонскому рынку-самому объемному по операциям с наличным золотом. Знаменитый «лондонский фиксинг», устанавливаемый в 10.30 и в 15.00 час. London Bullion Brokers, является официальной мировой ценой золота, на которую ориентируются многие участники глобального рынка золота.

Внутренние рынки золота - это рынки одного или нескольких государств с менее существенными оборотами, ориентированные, прежде всего, на местных инвесторов и тезавраторов. В качестве средства расчетов параллельно с долларом США или вместо него могут использоваться местные валюты. Отличительной чертой является государственное регулирование путем установления цен, налогов, акцизов, тарифов, квот на ввоз-вывоз, а также использование административных методов, мер и правил.

Внутри данной группы можно выделить внутренние свободные рынки с более мягким государственным регулированием (обычно налоговым), что формально не препятствует перемещению золота из страны в страну. Наиболее значимые внутренние свободные рынки сосредоточены в Гамбурге, Франкфурте-на-Майне, Вене, Амстердаме, Париже, Милане, Стамбуле.

Внутренние регулируемые рынки отличаются более жестким государственным вмешательством, где свободный ввоз-вывоз запрещен, а регулированиеимеет «жесткий» характер за счет установления таких экономических условий, когда свободная торговля золотом становится невыгодной в связи с тем, что операции подпадают под действие прогрессивных налогов, за счет которых цены на золото становятся выше мировых. Для стран с закрытым внутренним рынком золота используется государственный буфер в виде фискальной сдачи добытого золота по твердой цене Национальному банку, что призвано создать условия для сохранения золотодобычи и инвестиционной привлекательности этой отрасли промышленности. Рынки золота данного типа имеют место в Афинах, Каире, Александрии, Саудовской Аравии.

Теневые («черные») рынки золота – это рынки нелегальной торговли золотом, функционирующие в условиях жесткого регулирования либо государственного вето на операции с золотом. Как правило, организация подобных рынков свойственна экономикам развивающихся стран с низким уровнем материального благополучия населения. Наиболее известный теневой рынок находится в Мумбаи (нынешнее название Бомбея).

Одним из главных центров торговли физическим золотом является Лондон. Лондонский рынок слиткового золота имеет богатые традиции, уходящие корнями в ХVIII в. Тогда он представлял собой предпродажу колониального металла в Европу специализированными посредническими компаниями. В качестве покупателей выступали, прежде всего, официальные власти европейских стран. Это обстоятельство объяснялось тем, что в тот период золото являлось основой национальных платежных систем, т.е. выполняло монетарные функции. Англия стала первой страной, узаконившей данный порядок. Впервые золотой монометаллизм, при котором золото являлось главным денежным металлом, был официально введен в Англии на основе закона 1797 г. о прекращении свободной чеканки серебряных монет. Однако в этом же году в связи с войной с Францией, вызвавший дефицит государственного бюджета и использование банковской эмиссии для его покрытия, размен банкнот на золото был временно прекращен и восстановлен окончательно лишь в 1821 г. В дальнейшем система классического золотого стандарта действовала в Англии до начала Первой мировой войны.

Доминированию Лондона в секторе торговли драгоценными металлами способствовали также поставки металла из стран Британского Содружества (прежде всего, из ЮАР), которых привлекала грамотная организация торговли драгоценными металлами. Из Лондона золото перемещалось в континентальную Европу, а оттуда – в страны Ближнего и Дальнего Востока.

В настоящий момент координирующим центром на лондонском рынке является Лондонская ассоциация рынка золота (The London Bullion Market Association), объединяющая участников рынка. Эта организация была основана в 1987 г. и сейчас насчитывает несколько десятков членов.

С 70-х гг. ХХ в. серьезную конкуренцию Лондону в торговле физическим металлом составляет Цюрих. В начале 80-х гг. Швейцария стала чистым нетто-импортером золота, так как внутреннее потребление металла в стране относительно невелико. С этого момента Цюрих выдвинулся в число мировых центров по торговле золотом: через него проходит около половины золота, предназначенного для удовлетворения промышленно-бытового спроса на металл в мире. Общий импорт золота Швейцарией оценивается примерно в 40% от совокупного мирового предложения металла[1]. Долгое время в Цюрихе торговлей занималось множество банков, ориентировавшихся на лондонский рынок, откуда золото и поступало в Швейцарию. Однако в дальнейшем роль Цюриха как центра торговли золотом резко повысилась вследствие переориентации сюда поставок южноафриканского золота из Лондона. Этому также распад Британской империи, традиционный нейтралитет Швейцарии и стабильность ее валюты. В Швейцарии лучше развит розничный рынок, с которого мелкие слитки и монеты попадают в различные уголки света.

Но самое важное преимущество вытекает из особенностей структуры цюрихского рынка. Организационной формой рынка в Цюрихе является пул крупнейших банков универсального типа, занимающихся всеми видами банковских операций: United Bank of Switzerland + Swiss Bank Corporation + Credit Swiss (Schweizerische Bankverein + Schweizerische Bankgesellschaft, Schweizerische Kreditanstalt). В отличие от Лондона, где участники рынка выступают в качестве брокеров, члены цюрихского пула проводят операции с золотом за свой счет, выступая в роли гигантских дилеров. Здесь уже прибыль участников пула формируется не за счет комиссионных, а в силу разницы в ценах покупки продажи.

Естественно, что для золотодобытчиков проще и выгоднее продавать металл напрямую членам пула, нежели через посредников. Помимо этого швейцарские банки оказались более гибкими, чем их коллеги, предлагая своим клиентам все новые возможности на мировом рынке драгоценных металлов. Речь идет, во-первых, о круге совершаемых операций и разнообразии инструментов; во-вторых, швейцарские банки имеют широкое представительство во всех основных центрах торговли драгоценными металлами: в Европе, США, Азии, Австралии. Это обстоятельство дает возможность круглосуточно присутствовать на мировом рынке золота и реализовывать на рынке самые разнообразные стратегии как в своих интересах, так и в интересах клиентов.

Свои особенности имеют рынки драгоценных металлов, расположенные на территории США. Отмена Закона о золотом резерве (GOLD RESERVE ACT OF 1934), принятого в рамках проведения политики «нового курса» в 30-е гг. ХХ в., сделала возможным владение золотом частными лицами с 1975 г. Это обстоятельство прив

Дата добавления: 2020-10-25; просмотров: 627;