III. ФИСКАЛЬНАЯ ПОЛИТИКА, ОРИЕНТИРОВАННАЯ НА ПРЕДЛОЖЕНИЕ. ЭФФЕКТ ЛАФФЕРА

Кейнсианская теория исходила из предположения, что снижение налоговых ставок обязательно приводит к росту дефицита государственного бюджета.

В отличие от нее неоклассическая теория “экономики предложения” – а задолго до ее появления немецкий реформатор Л. Эрхард (а еще раньше и А. Смит) отстаивали тезис о том, что более низкие ставки налогов отнюдь не фатально порождают снижение суммы налоговых поступлений. Их введение может быть организовано так, что при кратковременных потерях для бюджета его дефицит может быть сокращен во вполне обозримой перспективе. И тем самым будет найдено принципиальное решение угнетающей всех налоговой проблемы – конечно, при условии сокращения нерациональных государственных расходов и достижения ускоренного роста стимулируемой низкими налогами производительности труда в стране. Еще более двух столетий назад А. Смит доказывал, что государству несравненно выгоднее устанавливать более низкие налоги, чем непосильные для населения, так как, во-первых, на выведенные из-под налогообложения средства им может быть получен посредством инвестирования дополнительный доход, который со временем наполнит казну. А во-вторых, подданные государства с большей легкостью уплачивают небольшие налоги, чем избавляют власти от административных расходов на их аккумуляцию в бюджете.

Воспринимая данные аргументы, сторонники концепции «экономики предложения» подчеркивают, что фискальная политика, направленная на снижение налогов, оказывает позитивное воздействие на совокупное предложение в следующих направлениях:

повышается располагаемый доход домохозяйств, что усиливает их склонность к сбережениям (как финансовым источникам инвестиций);

увеличивается располагаемый доход предпринимателей, что повышает их инвестиционную активность. Это помогает образованию новых рабочих мест, причем - что наиболее важно - увеличение занятости происходит неинфляционным путем;

сокращение налоговых отчислений от заработной платы лиц наемного труда повышает их стимулы к труду; те из них, которые временно не участвуют в труде, вновь нанимаются на работу; те же, кто уже работает, стремятся к удлинению рабочей недели и сокращению отпусков. Таким образом, снижению безработицы будет способствовать и изменение предпочтений рабочих в пользу занятости и соответственно повышение предложения труда;

снижение ставок налогов есть дополнительный толчок для тех, кто готов рисковать, влезать в долги, расширяя производство новых товаров;

усиливается готовность предпринимателей работать в “светлой”, а не “теневой” экономике.

Такова была логика крупного сокращения налогов, проведенного в начале 80-х гг. в США в рамках программы “рейганомики”, а затем распространившегося по всему миру. У истоков этой реформы налогообложения, предпринятой во времена президентства Р. Рейгана, стоял М. Фелдстайн. Он утверждал, что сложившаяся в США на рубеже 70-80-х гг. налоговая система является причиной недопроизводства американского ВВП в объеме минимум 1 трлн. долл. в год. Решительная ломка данной системы, нацеленная на создание условий для инвестиционного скачка, должна была состоять, по мнению М. Фелдстайна, в замене подоходного и некоторых других налогов платежами за непосредственное пользование общественными благами. Однако жизнь в целом отвергает такой излишний либерализм в осуществлении концепции налогообложения получаемых выгод (при определенных успехах на этом пути в соответствии с алгоритмом Р. Коуза): издержки введения системы платежей за доступ к общественным благам из-за существования проблемы «безбилетника» могут оказаться чрезмерными.

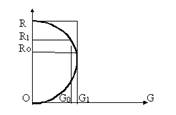

Альтернативный способ решения проблемы убивающего инвестиции налогообложения был предложен другим американским экономистом А. Лаффером, который проанализировал долгосрочную зависимость между налоговыми доходами госбюджета и прогрессивностью налогообложения. Американские эксперты во главе с Лаффером установили, что при изъятии у налогоплательщиков свыше 30-40% их дохода неминуемо начинают сокращаться их сбережения, а значит, и инвестиции в национальную экономику. А при ставке подоходного налога свыше 50% предпринимательская активность резко падает. Осознание Лаффером данного обстоятельства проявилось в построении им следующей параболической кривой (которую, как гласит легенда, он впервые нарисовал на бумажной салфетке в ресторане):

где R - средний уровень налоговых ставок в %, G - долгосрочный показатель налоговых поступлений в бюджет.

Точки касания кривой Лаффера оси R отражают весьма условные экономические ситуации. Если R=0 (налоги не взимаются) и R=100 (государство забирает весь доход), то G=0. От 0 до R0 происходит увеличение налоговой нагрузки – рост количества налогов и увеличение их ставок, отмена налоговых льгот. И это повышает (хотя и все менее заметно) доходы бюджета. При этом рост производства хотя и замедляется, но незначительно. Это, по оценке Лаффера, “нормальная зона шкалы”. При Ro налоговые доходы бюджета достигают своего максимального значения Go. После Rо национальная экономика попадает в «запретную зону», где начинается такое подавление экономической активности (включая банкротство ряда предприятий), что налоговая база уменьшается быстрее, чем растут ставки налогов и, как следствие, суммарные доходы бюджета падают. Такое падение может быть либо плавным – при законопослушности экономически уже менее активных налогоплательщиков, - либо стремительным – если к спаду активности добавляется их стремление уклониться от нарастающей прогрессивности налогообложения, используя как законные, так и незаконные пути минимизации налоговых изъятий. Масштабы утаиваемых от государства доходов характеризуются на графике заштрихованной областью в «запретной зоне» шкалы.

Фундаментальной идеей, отраженной в кривой Лаффера, выступает прямая зависимость между стремлением налогоплательщика уклониться от выполнения его обязательств перед бюджетом и ставкой налогообложения. Люди работают, отмечал данный экономист, вовсе не для того, чтобы платить налоги. Чистый, за вычетом налогов, доход определяют, работает ли данный человек или сидит на пляже. До реформы налогообложения, по оценке Лаффера, налоги в США были в “запретной зоне”, то есть R=R1 . Тогда в бюджет поступает G1. Если же сократить налоги до Gо, то результатом более либеральной налоговой политики станет временное (на период 3-4 года) уменьшение государственных доходов (на схеме данный результат незаметен, поскольку на нем отражается лишь долгосрочная зависимость). Но долгосрочный результат сокращения налогового гнета: рост располагаемого дохода домохозяйств, чистой прибыли фирм - увеличение сбережений в соответствии с основным психологическим законом Кейнса - наращивание инвестиций - увеличение производства и занятости - рост массы доходов, подлежащих налогообложению (налогооблагаемой базы) - увеличение налоговых доходов государства. Первоначальное сокращение налоговых поступлений будет полностью компенсировано через 5-7 лет, когда бюджетный дефицит, а вслед за ним и инфляция вернутся на вполне приемлемый уровень.

Отмеченный эффект был обнаружен А. Лаффером в ходе экономико-математического исследования двух функций, фиксирующих зависимость налоговых поступлений в бюджет от налоговых ставок на прибыль и заработную плату. Это исследование позволило выявить некий оптимальный уровень налогообложения, при котором ставка налога максимально заинтересовывает субъекта в данном виде экономической деятельности, заметно не подрывая в то же время бюджетного равновесия в обществе. Такая динамическая оптимизация достижима лишь в случае, если совокупное налоговое бремя физических и юридических лиц оказывается достаточно мягким, чтобы не препятствовать росту их реальных доходов, потребительского и инвестиционного спроса. И в то же время оно должно быть столь жестким, чтобы не допускать сохранения неконкурентоспособных предприятий и отраслей (то есть закрепления нерациональной структуры производства), а также иждивенческих настроений среди населения.

Лаффер эмпирическим путем установил, что снижение ставок налога на прибыль корпораций на 1% приводит к увеличению выпуска продукции на 2%, причем данная закономерность проявляется в диапазоне от 32 до 20%. Дальнейшее сокращение ставки налога на прибыль (как, впрочем, и других налогов) уже не столь результативно. Поскольку кривая Лаффера имеет форму дуги, постольку максимум налоговых поступлений достигается не при предельно низких, а при оптимальных налоговых ставках. Движение же за рамки данного оптимума (как вверх, так и вниз по соответствующей шкале) чревато стремительным сужением доходной части государственного бюджета. Поэтому не следует приписывать теории «экономики предложения» (как это нередко наблюдается в среде отечественных радикальных реформаторов) тезис о якобы благотворном влиянии на экономику предельно низких налоговых ставок. Введение таких «революционных» ставок, кроме обострения финансовых проблем, препятствует реализации налогами их ограничительной функции, вызывая перепроизводство многих видов продукции и связанные с ним экологические потрясения.

После работ Лаффера развернулась масштабная эконометрическая проверка выявленного эффекта для разных стран, периодов времени и т.п. Оказалось, что форма кривой Лаффера различна в разных странах и зависит от господствующей в них налоговой морали; соотношения государственной и частной собственности; уровня налогового администрирования; от степени включенности страны во всемирное хозяйство; от того, наконец, считают ли люди, что они что-то получают в обмен на уплату налогов. При ее построении в той или иной стране следует учитывать и ее национальные, исторические, культурные особенности: при такой шкале налогообложения, которая длительное время существовала в Швеции, в США трудовая и предпринимательская активность населения оказалась бы минимальной. Однако в скандинавских странах государство посредством налогов решает многие из таких социально-экономических задач, которые в других странах достигаются за счет собственного располагаемого дохода налогоплательщиков. Так что баланс интересов в обществе вполне может быть сохранен и при значительной налоговой нагрузке на ее население.

Теория «экономики предложения» подчеркивает, что снижение налоговых ставок должно быть дифференцированным. Например, в большей степени надо сокращать те виды налогов, которые отличает наивысшая эластичность, то есть поступления от которых в бюджет станут стремительно нарастать даже при незначительном сокращении соответствующих налоговых ставок. Такими налогами, дающими максимальную отдачу с точки зрения накопления капитала и роста занятости (то есть с позиции расширения налогооблагаемой базы) являются, в первую очередь, налоги на доход от произведенных фирмами инвестиций. При сокращении уровня таких налогов открывается возможность перемещения в производственную сферу тех денежных ресурсов, которые ранее вкладывались в недвижимость, расходовались на иные, не связанные с производством цели. Важная роль отводится также сокращению налоговых ставок для лиц с высокими доходами: это, якобы, способно дать эффект взрывного роста инвестиций в стране потому, что богатых отличает большая склонность к сбережениям по сравнению с бедными.

Таким образом, суть эффекта Лаффера заключается в том, что уменьшение налоговых ставок вызывает лишь кратковременное падение объема государственных доходов. В отдаленной перспективе эта мера обеспечивает рост сбережений, инвестиций, производства, занятости, а значит, совокупных доходов, подлежащих налогообложению. В конечном счете возрастут государственные доходы, уменьшится дефицит бюджета, более слабым станет эффект вытеснения, произойдут торможение инфляции и ускорение экономического роста.

Эффект Лаффера проявляется далеко не автоматически. Так, в планово-регулируемой экономике данный эффект в значительной степени нейтрализуется жестким пресечением ухода предприятий в теневую экономику, а также существованием директивного централизованного планирования, которое не позволяет им сокращать объем производства (а значит, и сумму налоговых поступлений в бюджет) даже при выходе налоговых изъятий за максимально допустимую черту. Только в сельском хозяйстве не удавалось одновременно, и повышать налоги (косвенные, через монопольно низкие закупочные цены на сельскохозяйственную продукцию и монопольно высокие на сельхозтехнику), и увеличивать объем производства. А многолетние безуспешные попытки совместить несовместимое, в конце концов, привели к деградации аграрного сектора плановой экономики.

Для того, чтобы эффект Лаффера стал реальностью, и динамика государственных доходов характеризовалась движением от G1 к Gо необходимо выполнение следующих условий:

- в ходе налоговой реформы нельзя допустить развала государственного бюджета и выхода инфляции из-под контроля. Известно, что низкие налоги повышают совокупный спрос почти сразу, в то время как их влияние на рост совокупного предложения проявляется лишь через определенный лаг, в течение которого вероятно усиление инфляции (в том числе из-за возрастающего на начальном этапе реформирования дефицита бюджета), а она приводит к обесценению лишь номинально возросших в результате налоговой реформы располагаемых доходов. Укрепляющиеся при этом инфляционные ожидания населения делают невозможным рост сберегательной активности даже в условиях повышения реальных доходов в стране. В обстановки ускоряющейся инфляции ссылки на кривую Лаффера вообще едва ли уместны – ведь очевидно, что предприятия не используют сэкономленные от либерального налогообложения средства на долгосрочные инвестиции в производство. Несравненно более рациональным в этих условиях станет их направление в быстроокупающиеся торгово-посреднические операции спекулятивного типа.

- бесперебойное превращение сбережений в инвестиции, А для этого требуются наличие развитой инфраструктуры аккумуляции сбережений (кредитная система и фондовый рынок), а также недопущение фактов непроизводительного их использования - например, для покрытия бюджетного дефицита;

- высокая эффективность инвестиционной деятельности. Стоит только направить капиталовложения в низкодоходные (и тем более убыточные) объекты, или омертвить их в долгострое, и сколь угодно низкие налоги в росту поступлений в бюджет не приведут;

- достаточно быстрое нарастание объема подоходных налогов по мере роста реального ВНП, что возможно лишь при условии их образования на основе прогрессивной шкалы, а также улучшение техники сбора налогов. Это предполагает усиление контроля над соблюдением налогового законодательства, ужесточение административных и экономических санкций по отношению к его нарушителям.

Критики теории “экономики предложения” привели немало эмпирических подтверждений того, что влияние сокращения налогов на стимулы к труду, инновации, инвестиции, а также стимулы к деловым рискам незначительно и неясно по своей направленности. Так, известно, что на инвестиции помимо уровня налоговых ставок влияет множество других факторов (фаза делового цикла, инфляционные ожидания, соотношение спроса и предложения на ту или иную продукцию, уровень рентабельности предприятий и т.п.). А значит, Лаффер был чрезмерно оптимистичен. И, действительно, рейгановское сокращение налогов почти до конца ХХ века не ослабляло остроты проблемы бюджетного дефицита США (хотя экономическая активность населения, несомненно, возросла). Тем не менее, эффект Лаффера учитывается в экономической политике правительств многих стран.

Нахождение оптимальных ставок налогов по каждому из существующих в нашей стране их видов (личному подоходному, корпорационному, НДС и другим) и построение соответствующих кривых Лаффера предполагает выявление функциональных зависимостей доходов бюджета от этих налоговых ставок в долгосрочном периоде. Решение данной научной задачи требует устранения влияния на государственные доходы со стороны всех других факторов, которые признаются в этом случае постоянными. Безусловно, эта проблема в теоретическом плане представляется трудноразрешимой. А потому оптимизация налоговых ставок, установление их верхних и нижних границ на практике опирается обычно лишь на эмпирические данные, богатый мировой опыт эффективного налогообложения. А он показывает, что совокупное налоговое бремя в большинстве стран варьируется в пределах от 30 до 50 % ВВП. Однако тот факт, что данная доля в США и Японии в 90-е гг. находилась в диапазоне 30-35%, Великобритании - 40%, Германии - 45%, Швеции - свыше 50 %, заставляет отечественную науку вести неустанный поиск специфически российских характеристик оптимального налогового бремени для физических и юридических лиц, отражающего особенности сложившейся в нашей стране модели экономического строя, а также своеобразие переживаемого страной этапа ее развития. А начальным пунктом такого исследования является сравнительный анализ существующих в современном мире моделей фискальной политики.

Дата добавления: 2020-03-21; просмотров: 1031;