Группировка страховых отношений по отраслям страхования.

| Отрасль страхования | Вид страхования | Разновидность страхования |

| Личное страхование | 1) страхование жизни на случай смерти, дожития до определенного возраста или срока либо наступления иного события; 2) пенсионное страхование; 3) страхование жизни с условием периодических страховых выплат (ренты, аннуитетов) и (или) с участием страхователя в инвестиционном доходе страховщика; 4) страхование от несчастных случаев и болезней; 5) медицинское страхование; | Страхование детей; смешанное страхование жизни и др. |

| Имущественное страхование | 6) страхование средств наземного транспорта (за исключением средств железнодорожного транспорта); 7) страхование средств железнодорожного транспорта; 8) страхование средств воздушного транспорта; 9) страхование средств водного транспорта; 10) страхование грузов; 11) сельскохозяйственное страхование (страхование урожая, сельскохозяйственных культур, многолетних насаждений, животных); 12) страхование имущества юридических лиц, за исключением транспортных средств и сельскохозяйственного страхования. | Страхование строений; страхование основных и оборотных фондов; страхование животных; страхование сельскохозяйственных культур и др. |

| Страхование ответственности | 13) страхование гражданской ответственности владельцев средств наземного транспорта; 14) страхование гражданской ответственности владельцев средств воздушного транспорта; 15) страхование гражданской ответственности владельцев средств водного транспорта; 16) страхование гражданской ответственности владельцев средств железнодорожного транспорта; 17) страхование гражданской ответственности организаций, эксплуатирующих опасные объекты; 18) страхование гражданской ответственности за причинение вреда вследствие недостатков товаров, работ, услуг; 19) страхование гражданской ответственности за причинение вреда третьим лицам; 20) страхование гражданской ответственности за неисполнение или ненадлежащее исполнение обязательств по договору; | Страхование на случай причинения вреда в процессе хозяйственной и профессиональной деятельности; страхование от убытков вследствие перерывов в производстве и др. |

| Страхование рисков | 21) страхование предпринимательских рисков; 22) страхование финансовых рисков. | Страхование риска простоя; страхование кредитных, депозитных рисков, гарантий и др. |

В основе классификации корпоративного страхования по объектам лежит разграничение страховых интересов на основании норм действующего законодательства. Согласно ст.4 Закона РФ от 27.11.1992 N 4015-1 "Об организации страхового дела в Российской Федерации":

1. Объектами личного страхования могут быть имущественные интересы, связанные:

1) с дожитием граждан до определенного возраста или срока, со смертью, с наступлением иных событий в жизни граждан (страхование жизни);

2) с причинением вреда жизни, здоровью граждан, оказанием им медицинских услуг (страхование от несчастных случаев и болезней, медицинское страхование).

2. Объектами имущественного страхования могут быть имущественные интересы, связанные, в частности, с:

1) владением, пользованием и распоряжением имуществом (страхование имущества);

2) обязанностью возместить причиненный другим лицам вред (страхование гражданской ответственности);

3) осуществлением предпринимательской деятельности (страхование предпринимательских рисков).

Страхование корпоративных страхователей может осуществляться в обязательной и добровольной формах.

Обязательным страхованием является страхование, осуществляемое в силу закона. Виды, условия и порядок проведения обязательного страхования определяются соответствующими законодательными актами Российской Федерации. Расходы по обязательному страхованию относятся на себестоимость продукции (обязательное страхование имущества, обязательное медицинское страхование).

Добровольное страхование осуществляется на основе договора между страхователем и страховщиком.

Обязательную форму страхования отличают следующие принципы:

1.Обязательное страхование устанавливается законом, согласно которому страховщик обязан застраховать соответствующие объекты, а страхователь - вносить причитающиеся страховые платежи. Закон обычно предусматривает:

- перечень подлежащих обязательному страхованию объектов;

- объем страховой ответственности;

- уровень или нормы страхового обеспечения;

- порядок установления тарифных станок или средние размеры этих ставок с предоставлением нрава их дифференциации на местах;

- периодичность внесения страховых платежей;

- основные права и обязанности страховщика и страхователей.

Закон, как правило, возлагает проведение обязательного страхования на государственные страховые органы.

2. Сплошной охват обязательным страхованием указанных в законе объектов. Для этого страховые органы ежегодно проводят по всей стране регистрацию застрахованных объектов, начисление страховых платежей и их взимание в установленные сроки.

3. Автоматичность распространения обязательного страхования на объекты, указанные в законе.

4. Действие обязательного страхования не зависит от внесения страховых платежей. В случаях, когда страхователь не уплатил причитающиеся страховые взносы, они взимаются в судебном порядке. На не внесенные в срок страховые платежи начисляются пени. В случае гибели или повреждения застрахованного имущества, не оплаченного страховыми взносами, страховое возмещение подлежит выплате с удержанием задолженности по страховым платежам.

5. Нормирование страхового обеспечения по обязательному страхованию, В целях упрощения страховой оценки и порядка выплаты страхового возмещения устанавливаются нормы страхового обеспечения и процентах от страховой оценки или в рублях на один объект.

Добровольная форма страхованияпостроена на соблюдении следующих принципов:

1. Добровольное страхование действует и в силу закона, и на добровольных началах. Закон определяет подлежащие добровольному страхованию объекты и наиболее общие условия страхования. Конкретные условия регулируются правилами страхования, которые разрабатываются страховщиком и утверждаются органом надзора. Добровольное участие в страховании в полной мере характерно только для страхователей. Страховщик не имеет права отказаться от страхования объекта, если волеизъявление страхователя не противоречит условиям страхования. Данный принцип гарантирует заключение договора страхования по первому, даже устному, требованию страхователя.

2. Выборочный охват добровольным страхованием, связанный с тем, что не все страхователи изъявляют желание в нем участвовать. Кроме того, по условиям страхования действуют ограничения для заключения договоров.

3. Добровольное страхование всегда ограничено сроком страхования. При этом начало и окончание срока особо оговариваются в договоре, поскольку страховое возмещение или страховая сумма подлежит выплате, если страховой случай произошел в период страхования. Непрерывность добровольного страхования можно обеспечить только путем повторного перезаключения договоров на новый срок.

4. Добровольное страхование действует только при уплате разовых или периодических страховых взносов. Вступление в силу договора добровольного страхования обусловлено уплатой разового или первого страхового взноса. Неуплата очередного взноса по долгосрочному страхованию влечет за собой прекращение действия договора.

5. Страховое обеспечение по добровольному страхованию зависит от желания страхователя. По имущественному страхованию страхователь может определять размер страховой суммы в пределах страховой оценки имущества. В личном страховании страховая сумма по договору устанавливается соглашением сторон.

В соответствии с этими принципами в структуре страховых услуг выделяются две основные группы: обязательное некоммерческое страхование; добровольное страхование.

К первой группе относятся социальное страхование; отчисления в Государственный Пенсионный фонд, обязательное медицинское страхование; Социальное страхование является обязательным и регулируется особым законодательством.

К обязательным видам страхования в настоящее время относят также:

- страхование военнослужащих и приравненных к ним лиц;

- страхование пассажиров в пути (осуществляется на железнодорожном, водном, воздушном, автомобильном транспорте общего пользования; соответствующий страховой взнос взимается при продаже билетов, проездных и иных документов);

- страхование работников налоговых служб;

- страхование граждан, пострадавших в результате аварии на Чернобыльской АЭС и др;

- работодатели (администрация предприятий, организаций, учреждений и иных хозяйствующих субъектов);

- лица, занимающиеся индивидуальной трудовой деятельностью, уплачивают обязательные страховые взносы в фонды социального страхования в соответствии с законодательно закрепленным тарифом. Страховые взносы начисляются на все виды оплаты труда, установленные соответствующими нормативными актами. Таким же образом уплачиваются страховые взносы в Пенсионный фонд и Фонд занятости.

Медицинское страхование может быть добровольным и обязательным. Обязательное медицинское страхование обеспечивается специальными взносами в фонды обязательного медицинского страхования. Деятельность организаций, осуществляющих обязательное медицинское страхование, регулируется специальными законодательными актами. Такие компании не имеют права заниматься другими видами страховой деятельности.

Добровольное страхование осуществляется не по предписанию закона, а по инициативе страхователя на основе договора между страхователем и страховщиком в соответствии с правилами добровольного страхования. Добровольное страхование не отменяет, а дополняет страхование обязательное. Договор страхования -это двухстороннее соглашение между страхователем и страховщиком.

В зависимости от методов страховой защиты кроме страхования как такового выделяют еще cострахование, двойное страхование, перестрахование, самострахованием, взаимное страхование.

Объектом страхования может быть застрахован по одному договору совместно несколькими страховщиками. Такое страхование называется сострахованием.Сострахование представляет собой вид страхования, при котором два страховщика и более участвуют определенными долями в страховании одного и того же риска, выдавая совместный или раздельные договоры страхования каждый на страховую сумму в своей доле. При состраховании в договоре должны содержаться условия, определяющие права и обязанности каждого страховщика. В практике страхования принято, что страховщик, участвующий в состраховании в меньшей доле, следует условиям страхования, одобренным страховщиком, имеющим наибольшую долю. Однако он не обязан автоматически оплачивать свою долю в убытке на том основании, что другие страховщик оплатили свои доли. Если страхователь застраховал имущество не на полную сумму, то такой страхователь рассматривается как один из страховщиков и несет ответственность по недострахованной доле (второй риск).

Иногда страховщики, участвующие в состраховании, требуют, чтобы страхователь являлся сострахователем, т.е. держал на своей ответственности определенную долю риска. Страховщики могут создавать союзы, ассоциации другие объединения для координации своей деятельности, защиты интересов своих членов и осуществления совместных программ, если их создание не противоречит требованиям законодательства Российской Федерации. Эти объединения не имеют права непосредственно заниматься страховой деятельностью. Такие объединения действуют на основании устава и приобретают права юридического лица после государственной регистрации в Федеральной службе России по надзору за страховой деятельностью. Страховые общества могут создавать страховые пулы (англ. pool — общий котел). Страховой пул— это объединение страховщиков для совместного страхования определенных рисков. Оно создается обычно при приеме на страхование опасных, крупных, малоизвестных, новых рисков. Деятельность страхового пула строится па принципе сострахования. Например, в Санкт-Петербурге в апреле 1994 г. создан Северо-Западный страховой пул, в который вошли следующие страховые компании: «Ингосстрах», «Прогресс-Нева», «Росгосстрах». Эти страховщики несут солидарную ответственность по договорам страхования и перераспределяют риск между собой.

Двойное страхование - это страхование у нескольких страховщиков одного и того же интереса от одних и тех же опасностей, когда общая страховая сумма превышает страховую стоимость. Согласно Российскому Кодексу торгового мореплавания, страховщики при двойном страховании несут ответственность в пределах страховой стоимости страхуемого интереса, каждый из них отвечает пропорционально страховой сумме по заключенному ими договору страхования. Двойное страхование может использоваться в целях обогащения, поэтому в законодательствах ряда стран ему уделяется большое внимание. Например, законом о Морском страховании в Великобритании предусматривается принцип солидарной ответственности страховщиков при двойном страховании, что в целом соответствует положению, содержащемуся в Кодексе торгового мореплавания. В США действует принцип, что ответственность несет страховщик, заключивший страховой договор первым. Последующий страховщик может нести ответственность только в том случае, когда страховая сумма по первому страхованию была ниже действительной стоимости застрахованного риска, а ответственность второго страховщика ограничивается разницей между суммой страхового возмещения, выплаченной первым страховщиком, и страховой стоимостью указанного риска.

Страховщик может осуществлять перестрахование имущества, под которым понимается передача отдельных объектов или части риска на страхование от одного страховщика к другому. Страховщик, не покрывающий за счет собственных средств и резервов свои обязательства по страхованию, обязан обеспечить покрытие этих обязательств путем их перестрахования.

Перестрахование представляет собой страхование одним страховщиком (перестрахователем) на определенных договором условиях риска исполнения всех или части своих обязательств перед страхователем у другого страховщика (перестраховщика).

При наступлении страхового события страховая организация-перестраховщик несет ответственность в объеме принятых на себя обязательств по перестрахованию.

Самострахование -это создание страхового (резервного) фонда непосредственно самим хозяйствующим субъектом в обязательном (акционерное общество, совместное предприятие, кооператив) или добровольном (товарищество и др.) порядке.

Взаимное страхование – организационно-правовая форма страховой защиты, предполагающая объединение страхователей.

По срокам корпоративное страхование делится на краткосрочноестрахование и долгосрочное страхование. Страхование сроком до 1 года, как правило, относится к краткосрочному корпоративному страхованию, страхование сроком свыше 1 года – к долгосрочному.

В практике страховщика применяется несколько систем страхования и франшизы. Общепринятыми считаются системы:

- страхования по пропорциональной ответственности;

- ответственности по первому риску;

- предельной ответственности.

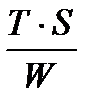

1. Страхование по системе пропорциональной ответственности означает неполное, частичное страхование объекта. Использование этой системы предусматривает выплату страхового возмещения, которое разрешается по формуле:

Q =

Q - страховое возмещение;

S - страховая сумма по договору;

W - стоимостная оценка объекта страхования;

Т - фактическая сумма ущерба.

Для пропорциональной системы характерно участие страхователя в возмещении ущерба, которое как бы остается на его риске. Степень полноты страхового возмещения тем выше, чем меньше разница между страховой суммой и оценкой объекта страхования.

2. Страхование по системе первого риска предусматривает выплату страхового возмещения в размере ущерба, но в пределах страховой суммы. При этой системе весь ущерб в пределах страховой суммы (первый риск) компенсируется полностью, а ущерб сверх страховой суммы (второй риск) вообще не возмещается.

Системой страхования с ответственностью по первому риску предусматривается, что все убытки в пределах страховой суммы возмещаются полностью. Все потери, возникшие в результате страхового случая, как бы подразделяются па две части: материальный ущерб, не превышающий страховой суммы, установленной договором между страховщиком и страхователем (носит название первого риска), и материальный ущерб, выходящий за пределы этой страховой суммы. Материальный ущерб, входящий в понятие первого риска, подлежит возмещению страхователю со стороны страховщика. Данная система применяется, как правило, там, где оценка всего имущества сопряжена со значительными сложностями.

3. Система страхования по предельной ответственности предусматривает возмещение убытков страховщиком в твердо установленных границах. Определяется начальный (минимальный) и конечный (максимальный) уровень ущерба, подлежащий компенсации со стороны страховщика.

Собственное участие страхователя в покрытии ущерба выражается через франшизу, предусмотренную условиями договора страхования. Франшиза может быть установлена в абсолютных или относительных величинах к страховой сумме и оценке объекта страхования. Возможна также франшиза, выраженная в процентах к ущербу. Выделяют условную (интегральную, или невычитаемую) и безусловную (эксцедентную, или вычитаемую) франшизу. При условной франшизе страховщик освобождается от ответственности за ущерб, не превышающий установленной суммы (процента) франшизы, и должен возместить ущерб полностью, если его размер больше суммы франшизы.

Условная франшиза означает наличие специальной оговорки (клаузулы) в страховом полнее. В международной практике оговорка делается в форме записи «свободно от х. процентов» (где х. — 1, 2, 3, 4, 5... процентов от страховой суммы). Если ущерб превышает установленную франшизу, страховщик выплачивает страховое возмещение полностью, не принимая во внимание сделанную оговорку.

Безусловная франшиза также означает наличие специальной оговорки (клаузулы) в страховом полисе. На этом документе, но международной практике, делается запись «свободно от первых х. процентов» (где х. процентов всегда вычитается из суммы страхового возмещения независимо от величины ущерба). Таким образом, страховое возмещение равно ущербу за вычетом безусловной франшизы.

Дата добавления: 2016-05-27; просмотров: 2219;