Денежное обращение, инфляция и изменение цен

Для функционирования рыночной экономики, поддержания стабильных темпов ее развития, уровня и динамики цен, занятости населения требуется определенная денежная масса. Денежная масса представляет собой совокупный объем покупательных и платежных средств, обслуживающих хозяйственный оборот и принадлежащих физическим и юридическим лицам, а также государству. Денежная масса в обращении является предложением денег. Зависимость ценообразования от количества денег в обращении проявляется посредством действия законов стоимости и денежного обращения: цены товаров должны устанавливаться на основе их стоимости, а количество денег в обращении должно соответствовать объему производимых товаров и услуг. При рыночном хозяйстве действие указанных законов проявляется как тенденция. Поэтому фактические цены товаров под воздействием множества рыночных факторов отклоняются от их стоимости, а количество денег в обращении регулируется степенью насыщения платежеспособного спроса, который связан с инфляционными процессами. Следует отметить, чтоинфляция означает обесценение (снижение покупательной способности) денег вследствие выпуска их в обращение в размерах, превышающих потребности товарооборота, что сопровождается ростом цен товаров, услуг и падением реальной заработной платы. В статистике измерение величины инфляции может производиться посредством расчета основных показателей: индекса цен (индекса потребительских цен), темпов инфляции, индексов зарплаты и реальных доходов населения.

Цена товара (Ц) в определенный период обусловливается двумя основными показателями: массой денежных средств (М), выделенных потребителям для удовлетворения их потребностей в товаре, и количеством товара (Т), предложенного для реализации на данном рынке. Формула, выражающая состояние спроса и предложения, которому соответствует оптимальная цена, имеет следующий вид:

Σ(Ц × Т) = ΣM

Если обе части уравнения разделить на Σ(Ц × Т), то получим следующее:

ΣM / Σ(Ц × Т) = 1

При соблюдении этого условия цены могут оставаться стабильными и инфляционные процессы на отраслевом уровне прекращаются. Но из-за межотраслевого перелива капитала устойчивого равновесия на практике быть не может. На сбалансированность денежной массы влияют два рыночных элемента: спрос на деньги со стороны производства и предложение со стороны центрального банка, осуществляющего их эмиссию. Количество денежной массы определяется потребностями товарного оборота и государства. На величину денежной массы влияет также скорость обращения денег, т. е. интенсивность их движения при выполнении функций обращения и платежа. Скорость движения денег:

V = ВВП / М,

где ВВП – валовой внутренний продукт.

Этот показатель свидетельствует о связи между денежным обращением и экономическими процессами. Если денежная масса оборачивается медленно, то это означает, что коэффициент размещения (расходования) национального продукта низок. Высокая скорость обращения денег свидетельствует о быстром размещении товаров и высокой конъюнктуре рынка. Величина V обратно пропорциональна необходимому количеству денег, высокая скорость обращения сокращает потребность в дополнительной эмиссии. Таким образом, уровень потребностей в деньгах определяется как произведение физического объема реализованных товаров на их цены, а уровень фактического поступления денег в обращение – как произведение массы платежных средств на скорость их обращения. Уравнение равновесия имеет следующий вид:

М × Г = Ц × Т,

где М – масса денег в обращении в определенный период времени; V – скорость обращения денег; Ц – цена товара данного вида; Т – количество товара на рынке.

Левая часть уравнения отражает уровень предложения денег, а правая – величину спроса на них. Следовательно, любое увеличение физического объема товара на рынке (предложения при неизменных ценах) либо повышение его цены требует прироста объема денежной массы или ускорения ее оборачиваемости. На практике прирост денежной массы нередко опережает увеличение предложения товаров и услуг. Это несоответствие уравнивается через систему цен, что приводит к их инфляционному росту, в результате чего происходит переход к новому масштабу цен.

Банк России, занимающийся выпуском денег в обращение, прогнозирует динамику таких показателей, как темпы роста производства, товарооборота, цен. Если ожидается повышение цен, то уже в текущем периоде принимаются меры для ограничения денежной массы в обращении.

Количество денег в обращении может быть увеличено и с помощью изменения соотношения доходов и расходов населения; если доходы будут увеличиваться, а расходы останутся на прежнем уровне, то количество денег в обращении возрастает. Для уменьшения количества денег в обращении может быть применено изъятие наличных денег из обращения за счет превращения их в сбережения и купли-продажи ценных бумаг, а также приобретения недвижимости, предметов роскоши и др.

Инфляция означает обесценение денежной единицы, которое проявляется в форме роста цен товаров и услуг, не обусловленного повышением их качества. Она ведет к изменению потребительской способности населения. Причина возникновения инфляции – несоответствие между обращением товарной и денежной масс, порождаемое чаще всего выпуском в обращение избыточных наличных и безналичных денег, не обеспеченных товарами.

В соответствии с приведенным выше уравнением равновесия частное от деления годовой товарной массы (Т) на число оборотов денег (V) отражает объем товарной массы, реализуемой в течение одного цикла купли продажи, или объем товаров, находящихся в товарно-денежном обращении. Именно на массу денег М приобретается масса товаров:

То = Т × V.

Простейшее выражение средней цены (Цср) единицы совокупного товара, обращающегося в стране, имеет следующий вид:

Цср = До: То,

где До – масса денег в обращении (наличных и безналичных); То – товарная масса в обращении (общее количество товаров, приобретаемых за деньги До).

Рост цены (Ц) наблюдается в том случае, когда темп роста денежной массы (До), находящейся в обращении, превосходит темп роста товарной массы (То); товарная масса убывает в связи со спадом производства.

В международной экономической практике принято считать, что уровень инфляции, достигающий 2–3% в год, вообще безобиден и в чем-то даже полезен. Когда же месячный рост цен достигает 10 % и более, то экономическая ситуация в стране становится тревожной. Инфляция свыше 50 % в год считается гиперинфляцией.

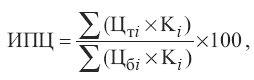

В статистике широко используются индексы цен, в частности индекс потребительских цен, характеризующий изменение во времени общего уровня цен товаров и услуг, приобретаемых населением для непроизводственного потребления. Этот индекс отражает отношение стоимости рыночной корзины (фиксированного набора товаров и услуг) в текущем периоде к его стоимости в базисном периоде:

где ИПЦ – индекс потребительских цен, % (если значение ИПЦ > 100 %, то имеет место инфляция; если ИПЦ < 100 %, то возникает дефляция; соответственно пересчет цен в сторону увеличения называется инфлированием, а в сторону уменьшения – дефлированием);Цтi и Цбi – цены i-го товара (услуги) соответственно в текущем и базисном периодах, руб.; Кi – количества i-х товаров (услуг), одинаковые в обоих периодах, ед.; Σ(Цтi × Кi;) и Σ(Цбi × Кi;) – стоимости рыночной корзины соответственно в текущем и базисном периодах, руб.

Инфляция является следствием глубинных макроуровневых процессов нарастания диспропорций в натурально- вещественной и стоимостной структуре валового внутреннего продукта и национального дохода. Ее индикаторами можно считать, наряду с ростом цен, эмиссию денег, рост их массы в обращении, дефицит государственного бюджета и т. д.

В начале своего развития инфляция в какой то степени стимулирует увеличение спроса и расширение производства. Предприниматели, уверенные в дальнейшем росте цен, стремятся вкладывать деньги в материальные ценности, приобретая новое оборудование, сырье, материалы и т. д. Но обесценение бумажных денег приводит к тому, что они перестают быть универсальным покупательным средством, нарушается система кредита, обесцениваются амортизационные фонды, резко сокращается обновление основного капитала, что приводит в итоге к нарушению всего процесса воспроизводства.

Инфляция проходит стадии, для каждой из которых характерны свой вид инфляции и соответствующий рост цен.

На первой стадии инфляционные процессы протекают сравнительно медленно. Такую инфляцию называют умеренной, или ползучей. Деньги обесцениваются на 2–3% в год. Население воспринимает это достаточно спокойно при соответствующем росте зарплаты и расходов. Но любые случайные факторы могут повысить инфляцию до 5–7% в год, вывести хозяйство из равновесия, замедлив экономический рост, научно технический прогресс и создав социально экономическую напряженность.

На второй стадии инфляция называется скачущей, или галопирующей. При этом цены повышаются от 20 до 200 % в год, контракты, как правило, заключаются с учетом этого роста либо в иностранной валюте (в долларах США или евро). В странах, переживающих такую инфляцию, экономический рост прекращается, национальное хозяйство входит в состояние стагфляции, т. е. происходит полная остановка его развития (стагнация). Одновременно обостряется социально-политическая ситуация. Стоимость жизни повышается, рабочие требуют роста номинальной зарплаты, чтобы покрыть прошлое повышение цен и компенсировать ожидаемую инфляцию. Это говорит о наступлении гиперинфляции и приводит к увеличению издержек и как следствие – к росту цен, т. е. возникает инфляционная спираль зарплаты и цен. При этом потребители и производители стремятся опередить предполагаемое повышение цен и реализуют свои доходы, скупая товары и вкладывая свои сбережения в инвестиционную продукцию, т. е. происходит так называемое бегство от денег. Вместо вложений в капитал и производственные ресурсы многие фирмы приобретают непроизводительные материальные ценности: драгоценные металлы, золото, недвижимость. В условиях гиперинфляции предприниматели перестают ориентироваться в ценах. Деньги быстро обесцениваются и перестают быть мерой стоимости, средством накопления, что является результатом необдуманного увеличения денежной массы. При расчетливой кредитно-денежной политике умеренная, или ползучая, инфляция не может перерасти в гиперинфляцию. В развитых странах инфляция носит умеренный характер (США, Англия, Франция, Германия, Япония).

В России в дореформенный период инфляция была скрытой, цена не выполняла своей роли и появлялись «черные рынки» с более высоким уровнем цен. В 1960–1970 гг. она вступила в стадию ползучей инфляции (2–3% в год), а в период перестройки была скачущей. В настоящее время проявляется новая разновидность инфляции – подавленная, которая достигается путем ограничения денежной массы за счет невыплаты в срок пенсий и заработной платы.

Темпы увеличения цен в экономике России за последние годы остаются довольно высокими по сравнению с темпами роста цен в развитых зарубежных странах. В связи с этим проблемы государственного регулирования инфляционных процессов и цен по-прежнему стоят на первом месте при осуществлении управления экономикой.

В заключение особо следует подчеркнуть, что основные виды цен и тарифов тесно взаимосвязаны между собой и влияют друг на друга. Основополагающими являются оптовые цены энергоресурсов, от уровня которых зависят тарифы на электрическую и тепловую энергию, транспортные услуги. При этом необходимо учесть, что они применяются во всех отраслях народного хозяйства, следовательно, их тарифы в свою очередь влияют на уровень цен промышленной и сельскохозяйственной продукции, сметных цен в строительстве, розничных цен товаров народного потребления, тарифов на услуги, оказываемые населению.

На процесс ценообразования и формирования конкретных цен товаров (услуг) воздействует большое количество постоянно изменяющихся факторов (ценовая политика государства, стратегия ценообразования предприятия, конъюнктура рынка, конкуренция, спрос и предложение, политическое положение, общеэкономические, климатические и экологические условия, запасы природных ресурсов, демографическая ситуация, интеграция государства в мировое хозяйство и его роль в международном разделении и кооперации труда и др.). В связи с этим возникает необходимость управления ценами, которое должно осуществляться не только выбором оптимальных методов и прогрессивных стратегий ценообразования, но и посредством экономически целесообразного и обоснованного установления регулируемых (фиксированных), свободных и договорных цен, расчетного изменения прейскурантов на продукцию, определения и применения дополнительных соглашений, оговорок в контрактах (договорах), гибких надбавок, наценок, скидок, компенсаций, льгот, дотаций в зависимости от конъюнктуры рынка, затрат, спроса и альтернативных вариантов продаж товара с использованием премиальных цен, кредита, рекламы и других современных стратегий ценовых модификаций и дифференциаций, а также с учетом всех экономических категорий финансово-кредитной системы и применением зарубежного опыта ценообразования.

Итак, проблемы формирования и установления цен (тарифов) товаров (работ, услуг), а также государственного регулирования ценообразования и контроля за соблюдением государственной дисциплины цен целесообразно решать комплексно, увязывая законодательные и нормативные акты, методы, формы, рекомендации, правила и принципы ценообразования с такими основными экономическими категориями, как совершенствование финансово-кредитного механизма, упорядочение налогов (платежей, сборов, отчислений), формирование состава затрат, включаемых в себестоимость продукции (работ, услуг), уровня прибыли, рентабельности и оплаты труда.

Таким образом, в современных условиях развития рыночной экономики нашей страны для дальнейшего совершенствования ценовой политики и успешного решения важных и сложных проблем ценообразования необходимо постоянно проводить научные исследования, разрабатывать новые подходы, способы и механизмы ценообразования, прогрессивные направления, методы и технологии по обоснованному формированию, установлению и регулированию цен (тарифов) товаров (услуг, работ) как со стороны государства (законодательных и исполнительных органов власти), так и со стороны предприятий (фирм, компаний, концернов, объединений) различных форм собственности.

Дата добавления: 2022-02-05; просмотров: 606;