Учебная информация по теме

Анализ отраслевой структуры и конкуренции включает следующие этапы:

¾ оценка структурных характеристик отрасли и определение ключевых моментов отраслевой структуры;

¾ получение ответа на вопрос: чего хотят клиенты: анализ спроса;

¾ анализ конкурентоспособности по модели пяти конкурентных сил М. Портера

¾ выявление отраслевых ключевых факторов успеха (КФУ);

¾ формирование конкурентных преимуществ компании.

Анализ отраслевой структуры позволяет:

· выявлять основные структурные характеристики отрасли, которые влияют на конкуренцию в отрасли и прибыльность;

· использовать анализ структуры отрасли для обоснования того, почему в одних отраслях конкуренция сильнее, а прибыльность ниже, чем в других;

· на основании трендов развития отрасли прогнозировать будущие изменения в конкурентной среде;

· разрабатывать стратегии, влияющие на структуру отрасли;

· анализировать конкуренцию и требования клиентов для того, чтобы выявить потенциальные возможности приобретения конкурентного преимущества в рамках отрасли, в соответствии с отраслевыми ключевыми факторами успеха.

Прибыль, получаемая компаниями в отрасли, определяется тремя факторами:

1 – ценностью товара для потребителя;

2 – интенсивностью конкуренции;

3 – соотношением рыночной власти производителей и поставщиков.

Отрасль – группа компаний, производящих аналогичную или взаимозаменяемую продукцию.

Анализ отрасли и конкуренции начинается с обзора основных экономических показателей отрасли:

- размер рынка;

- масштаб конкуренции (местная, региональная, национальная, международная или глобальная);

- скорость роста рынка и на какой стадии жизненного цикла находится отрасль (раннее развитие, быстрый рост и подъем, ранняя зрелость, поздняя зрелость и насыщение, стагнация и старение, упадок);

- число конкурентов, их относительная величина. Разделена ли отрасль на многочисленные мелкие компании или в ней доминирует несколько крупных компаний;

- число покупателей и их относительное количество;

- преобладание вертикально-интегрированных компаний;

- простота и легкость входа и выхода;

- темп технологических изменений как в производстве, так и выпускаемой продукции;

- является продукция (услуги) конкурентов стандартной или индивидуализированной?

- могут ли компании использовать эффект масштаба?

- потребность в капитале.

- какая прибыльность свойственна отрасли – высокая или низкая?

Специалистамиконсалтинговой компании McKinsey подчеркивается, что в процессе отраслевого анализа можно выделить четыре уровня неопределенности развития отрасли, которые в основном формируются под воздействием факторов макросреды (таблица 5 )

Таблица 5 - Уровни неопределенности развития отрасли

| Уровень неопределенности | Характеристика | Методы | Степень риска |

| 1 – достаточно точно прогнозируемое будущее | Остаточная неопределенность не играет заметной роли в принятии стратегических решений. Достаточно разработать один прогноз, который имеет необходимую степень точности и станет базой для разработки корпоративной стратегии | Стандартный набор методов: исследование рынка, модель пяти конкурентных сил и цепочка ценности М. Портера | Приемлемый риск |

| 2 – альтернатив-ные варианты будущего | Будущее описывается как один из обособленных сценариев. Каждый из возможных сценариев вполне ясен, но предсказать, какой из них будет реализован, довольно сложно | Необходимо разработать несколько обособленных сценариев, каждый из которых будет создаваться на том или ином варианте развития событий, связанных с ключевыми факторами неопределенности. Важно: - сбор информации, способствующей установлению степени вероятности того или иного результата; -изучение путей развития отрасли в различных случаях. | Допустимый риск |

| 3 – диапазон альтернативных вариантов будущего | Определение диапазона возможных вариантов будущего. Реальный результат может находиться в любой точке этого диапазона. Характерно для компаний, которые действуют в новых отраслях или выходят на новые рынки. | Необходимо выявить ряд сценариев, описывающих альтернативные варианты будущего, а затем сосредоточиться на отслеживании рыночных сигналов, указывающих, в направлении какого из этих вариантов идет развитие. Следует ограничить число принятых к разработке сценариев | Критический (значитель-ный) риск |

| 4 – полная неопределенность | Неопределенность настолько многомерна, что какие-либо характеристики соответствующей среды практически не поддаются прогнозированию. Нельзя определить ни обособленные сценарии, ни диапазон возможных результатов, ни те переменные, от которых зависит будущее. Ситуации 4 уровня неопределенности являются, по своей природе, переходными. | Менеджеры должны систематизировать любую информацию., чтобы выявить некоторые индикаторы, сигнализирующие о позитивных или негативных изменениях. Необходимо отслеживать эволюцию рынка и модифицировать используемые стратегии. Можно определить тенденции дальнейшего развития рынка посредством следующих действий: - изучение истории сходных рынков в условиях неопределенности 4 уровня; - выявления ключевых характеристик победителей и аутсайдеров в подобных ситуациях; - уточнения особенностей применявшихся ими стратегий. | Катастрофический (максималь-ный) риск |

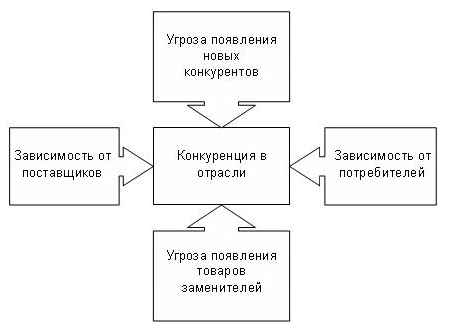

Модель пяти конкурентных сил Майкла Портера представляет собой аналитический инструмент системной диагностики конкурентных условий рынка и оценки конкурентной позиции компании в данной отрасли. Эта модель включает в себя три источника «горизонтальной» конкуренции: конкуренцию со стороны товаров-заменителей, конкуренцию между потенциальными участниками рынка и конкуренцию между существующими участниками рынка; а также два источника «вертикальной» конкуренции: рыночную власть покупателей и рыночную власть поставщиков. Внутриотраслевая конкуренция является сражением за конкурентное преимущество, при котором компании соперничают друг с другом за привлечение покупателей и получение позиционного превосходства

Рисунок 2 – Модель пяти конкурентных сил в отрасли М. Портера

Первая сила – конкуренция среди действующих сил в отрасли

Факторы, определяющие высокий уровень конкурентной борьбы:

¾ наличие множества конкурентов и относительное равенство их сил;

¾ медленный рост рынка;

¾ низкие затраты потребителя по переключению с продукции одного производителя (продавца) на продукцию другого;

¾ низкая степень дифференциации продукции;

¾ высокий уровень постоянных затрат;

¾ затраты на выход из отрасли превосходят затраты на то, чтобы остаться и конкурировать;

¾ стремление сильных компаний приобретать более слабые фирмы в данной отрасли.

Вторая сила – рыночная власть и средства воздействия, используемые потребителями продукции.

Анализ взаимоотношений с клиентами целесообразно выполнять по следующей схеме:

- Группировка клиентов по классификационным признакам:

¾ величина закупок (крупные и мелкие клиенты)

¾ частота закупок (разовые или постоянные клиенты)

¾ уровень благосостояния и прибыльности

¾ географическое положение, отрасль

¾ использование продукта (конечный пользователь, посредник, business-to-business)

- Источники «силы» клиента:

¾ клиенты способны формировать «консолидированную» группу клиентов

¾ доминирующий объем закупок осуществляется одним или несколькими клиентами

¾ компания производит или продает стандартную продукцию

¾ у клиентов есть возможность менять поставщика (продавца)

¾ клиент может сам стать производителем той продукции, которую сейчас покупает

¾ информационная осведомленность клиента о продавце

3. Область давления клиента на компанию:

¾ требование понижения цены продукта

¾ требование повышения качества

¾ сокращение времени поставки

¾ льготные условия финансовых расчетов

4.Способы противодействия давлению клиента:

¾ дифференциация продаваемой продукции

¾ расширение числа постоянных клиентов

¾ возникновение больших затрат у клиента в случае смены продавца

Третья сила – рыночная власть и средства воздействия, используемые поставщиками продукции.

1.Источники силы поставщиков:

¾ поставщики способны сформировать «консолидированную» группу

¾ высокая степень зависимости компании от конкретных поставщиков

¾ высокая степень дифференциации продукта поставщика

¾ необходимость больших затрат у клиента при переключении на другого поставщика

¾ реальная возможность того, что поставщик сам начнет производить продукцию с более высокой добавленной стоимостью и перестанет продавать полуфабрикат (прямая интеграция со стороны поставщика)

2. Область давления поставщика на компанию:

¾ повышение цены поставляемой продукции

¾ снижение качества поставляемой продукции

¾ ужесточение условий оплаты

¾ неритмичность поставок

- Способы противодействия давлению поставщиков :

¾ наличие товаров-субститутов

¾ монопольное потребление компанией продукции поставщика

¾ снижение доли закупок у одного поставщика

Четвертая сила – появление новых конкурентов.

- Факторы, стимулирующие усиление конкуренции:

¾ ценовая экспансия

¾ обострение борьбы за долю рынка

¾ инновации в сфере маркетинга или производства

¾ введение дополнительных производственных мощностей (торговых площадей)

- Входные барьеры:

¾ доступ к капиталу

¾ доступ к распределению

¾ юридические барьеры и нормативные ограничения

¾ барьеры на основе затрат

¾ объединение конкурентов против новичков

¾ приверженность потребителей традиционным торговым маркам

¾ доступ к технологиям и специализированным ноу-хау

¾ тарифы и ограничения в международной торговле

- Выходные барьеры:

¾ большие затраты на ликвидацию компании

¾ необходимость списания крупных инвестиций

¾ угроза утраты имиджа компании

¾ сложность перепрофилирования компании

Пятая сила – появление товаров-заменителей (субститутов)

1. Области влияния товаров-субститутов на компанию: объем продаж, цена продукции, прибыльность

2. Противодействие продвижению товаров-субститутов:

¾ Разработка и производство новых, более привлекательных продуктов

¾ Улучшение качества обслуживания при продаже и распространении товара

¾ «Рекламные» атаки на потребителя

¾ Изменение ценовой политики с целью переключить внимание потребителя с проблемы качества на снижение цены

Анализ отрасли по модели М. Портера позволяет сделать следующие выводы по структуре отрасли:

1.Конкурентная структура отрасли непривлекательна, когда резко обостряется

соперничество между продавцами, низки барьеры для входа конкурентов, сильна конкуренция со стороны товаров-заменителей, поставщики и потребители имеют большую рыночную власть.

2.Конкурентная структура отрасли благоприятна или привлекательна, когда конкурентные силы не обладают большой рыночной властью.

3.Конкурентная структура отрасли идеальна, когда покупатель и продавец обладают

небольшой рыночной властью, отсутствуют достойные товары-заменители, барьеры для входа достаточно высоки, соперничество между существующими компаниями носит умеренный характер.

Для успешной борьбы с конкурентными силами необходимо разработать такую стратегию, которая: а) насколько это возможно, оградила бы компанию от действия пяти конкурентных сил; б) влияла бы на правила конкуренции в отрасли в выгодном для компании направлении; в) обеспечила бы создание прочной и безопасной позиции компании, которая дала бы ей преимущество в тех условиях конкуренции, которые сложились в отрасли.

Современный взгляд на модель М. Портера несколько видоизменил ее. Модель Портера считает поставщиков субститутов (как товаров, так и услуг) одной из конкурирующих сил, которая уменьшает прибыль фирм внутри одной отрасли. Однако экономическая теория выделяет два типа отношений между различными товарами: субституты (товары-заменители) и дополнительные товары (комплементарные). Если наличие заменителей уменьшает стоимость товара, то комплементарные товары способствуют возрастанию его стоимости. Поставщики комплементарных товаров (комплементоры) играют важную роль в конкурентной среде большинства фирм. Независимо от способа, с помощью которого мы вводим комплементарные товары и их поставщиков (комплементоров) в наш конкурентный анализ, основная проблема заключается в том, чтобы проанализировать их воздействие на рынок. Если товары непосредственно дополняют друг друга, то порознь они имеют для потребителей весьма небольшую ценность — потребительскую стоимость всей системы.

Следующий этап анализа структуры отрасли направлен на определение отраслевых ключевых факторов успеха. Чтобы определить, насколько прочно компания удерживает свою конкурентную позицию, нужно оценить какими преимуществами она обладает по сравнению с основными конкурентами по каждому из отраслевых ключевых факторов успеха и по каждому индикатору конкурентоспособности.

Отраслевые ключевые факторы успеха –это совокупность факторов, которые определяют успех (или провал) компании на ее «целевых» рынках. Они определяют те действия, которые компания должна осуществлять, чтобы стать конкурентоспособной и прибыльной.

Руководство компании должно знать отрасль достаточно хорошо, чтобы определить, что является более, а что менее важным для успеха в конкурентной борьбе. Правильно идентифицируя отраслевые ключевые факторы успеха, компании могут достичь значительного конкурентного преимущества. Те управляющие, кто неверно оценил влияние отраслевых ключевых факторов успеха, склонны ориентироваться на ошибочные стратегии или выбирать менее важные для обеспечения конкурентного преимущества

Конкурентные преимущества компании – это сравнительные преимущества по отношению к другим компаниям данной отрасли по уровню эффективности использования имеющихся в ее распоряжении ресурсов.

Руководство компании должно чутко реагировать на требования клиентов и стремится к тому, чтобы конкурентное преимущество позволило компании улучшить свою рыночную позицию на длительную перспективу.

Конкурентное преимущество имеет свой жизненный цикл, состоящий из трех этапов: периода создания, периода «пожинания плодов» и периода разрушения.

Устойчивое конкурентное преимущество – это длительная выгода применения некоторой уникальной, создающей потребительскую ценность, стратегии, основанной на уникальной комбинации внутрифирменных ресурсов и способностей, которые не могут быть скопированы конкурентами. Устойчивое конкурентное преимущество дает возможность бизнесу поддерживать и улучшать свои конкурентные позиции на рынке и выживать в конкурентной борьбе в течение длительного времени.

5 критериев устойчивого конкурентного преимущества: уникальное, длительного действия, лучше, чем у конкурентов, применимо в различных ситуациях, трудно копируется.

Отличительные особенности, которые не могут быть скопированы: патенты, эксклюзивные лицензии, монопольные позиции; сильные бренды, знания и умения («ноу-хау»), командная работа, сильные лидеры, корпоративная культура, сильные партнеры.

Воспроизводимые особенности, которые могут быть скопированы конкурентами: технические ресурсы, финансовые ресурсы, маркетинговые ресурсы, стандарты качества.

Вопросы для самоконтроля

4. Какое определение отрасли дает М. Портер ?

5. Опишите основные экономические характеристики отрасли ?

6. В чем заключаются современные подходы к модели пяти конкурентных сил М. Портера?

7. С какой целью в отрасли необходимо идентифицировать ключевые факторы успеха? Приведите примеры КФУ для различных отраслей

8. Сравните определения отраслевых КФУ и конкурентных преимуществ?

9. Назовите критерии устойчивого конкурентного преимущества.

10. В каком случае структура отрасли благоприятна для ведения бизнеса?

Дата добавления: 2022-02-05; просмотров: 485;