Сущность «цены» кредита

Взаимодействие ценообразования и кредита в современных условиях проявляется под воздействием спроса и предложения банковских услуг, обострения конъюнктуры на товарном, фондовом и валютном рынках, усиления инфляционных процессов в экономике в связи с девальвацией рубля. Неменьшее воздействие на состояние указанной зависимости оказывает политика самого банка в области определения степени доходности тех или иных его услуг и, в первую очередь, доходности предоставляемых ссуд. Иными словами, важным в деятельности банка является исследование порядка расчета платы за выделенные им ссуды. Эта плата приобретает форму «цены» кредита.

На предложение ссудного капитала решающее воздействие оказывает степень развития кредитной системы и объем свободных кредитных ресурсов. Чем больше имеется свободных ресурсов, тем больше у кредитных учреждений возможностей для предоставления заемщикам ссуды по сравнительно низким ставкам. Как правило, такие возможности появляются в условиях проводимой Центральным банком политики кредитной экспансии.

Однако существенные объемы свободных ресурсов в экономике вызывают известное снижение спроса на банковские кредиты. Таким образом, на формирование процентной ставки оказывают влияние рыночные силы и государственное регулирование.

Банк как организация, основной целью которой является получение прибыли, должен так организовать свою деятельность, чтобы проводимые им операции приносили как можно больший доход. Следовательно, интересы банка требуют установления наиболее высокой цены на свой продукт.

В то же время банк должен соблюдать интересы клиентуры и устанавливать на свою продукцию доступные и реальные цены, чтобы не отпугнуть возможных клиентов. Таким образом, банку необходимо определить оптимальный уровень платы за свои ресурсы, учитывая при этом необходимость регулирования процентных ставок, обеспечивающих нормальный уровень рентабельности, ликвидности по отдельным операциям банка.

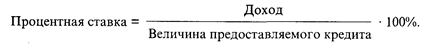

Наиболее точным показателем цены основных видов банковского продукта (в нашем случае ссуд) является норма процента,или процентная ставка. Она определяется следующим образом:

Выступая в качестве финансовых посредников между вкладчиками и заемщиками, банки фактически передают средства, полученные у первых, в распоряжение вторых. При этом вкладчики получают проценты по депозитам, заемщики имеют возможность какое-то время пользоваться крупными денежными ссудами, а интерес банка выражается в виде маржи.

Чаще всего размер маржи, или процентная ставка, указывается в виде годовых процентов. Рост процентной ставки свидетельствует об удорожании кредита, падение – о его удешевлении. Изменение стоимости кредита имеет огромное значение не только для банка и клиента, но и для экономики всей страны. Так, в случае увеличения стоимости кредита сокращаются источники расширения производства.

Сказанное позволяет выделить основные принципы построения процентной политики банка:

· соблюдение тесной связи с коммерциализацией деятельности банка;

· одновременное регулирование процентных ставокпо депозитным (пассивным) и ссудным (активным) операциям;

·установление дифференцированных размеров процентных ставок, обеспечивающих рентабельность операций банка, и порядка их уплаты на договорной основе.

При анализе изменения цены кредита необходимо рассмотреть факторы, влияющие на это изменение. Различают внешние и внутренние факторы.

К внешним факторам изменения цены кредита относятся:

1. Денежно-кредитная политика в стране. Центральный банк России с целью контроля объемов предоставляемых кредитов стремится влиять на общий уровень процентных ставок. Изменение процентной ставки позволяет стимулировать или, наоборот, сдерживать предоставление кредитов, делая их более дешевыми или дорогими в зависимости от состояния экономики и денежного обращения. В результате повышения уровня процентной ставки на кредитном рынке растет как официальная учетная ставка (норма процента), взимаемая ЦБ, так и объем операций Центрального банка на денежном рынке.

Для снижения цен Центральный банк может проводить политику кредитной рестрикции. Она включает в себя систему мер, направленных на предотвращение чрезмерного роста цен путем уменьшения банковских кредитов и ограничения кредитной эмиссии. Это приводит к общему сокращению выдачи кредитов промышленным и торговым предприятиям, к снижению объемов производства и темпов его роста.

Основным элементом политики кредитной рестрикции является высокая цена кредита. Дорогой кредит способствует целевому использованию средств, повышает ответственность заемщиков за своевременный возврат ссуд, позволяет отсеивать «рисковых» заемщиков. В этих условиях производители товаров вынуждены искать способы вовлечения в оборот собственных ресурсов, не прибегая к банковскому кредиту. Тем самым поддерживается относительно стабильная себестоимость выпускаемой продукции, а значит, и цена на нее.

Однако кредитная рестрикция, как отмечалось, ведет к спаду производства, поскольку отсутствуют возможности для мобилизации временно свободных денежных средств и использования их для кредитования. Поэтому одновременно с созданием условий для сдерживания роста цен ухудшаются возможности дальнейшего развития производства.

Регулирование процентной ставки применяется также с целью изменения отношений между ЦБ и другими банками. При ее понижении создаются условия для увеличения кредитования банковской сферы. Объем ссуд, выданных банком, возрастает, но это ведет к увеличению средств коммерческих банков на резервных счетах ЦБ. При повышении процентной ставки объемы предоставляемых ссуд сокращаются.

Официальная (базовая) процентная ставка может подразделяться на два вида:

· по редисконтированию (переучету ценных бумаг);

· по рефинансированию (кредитованию банковских учреждений).

Ставка по рефинансированию, или уровень платы за кредитные ресурсы, предоставляемые ЦБ другим банкам, несколько выше, чем ставки на рынке межбанковских кредитов. Поэтому коммерческие банки прибегают к получению межбанковского кредита только после того, как использованы все возможности по переучету ценных бумаг, за исключением случаев, когда требуется поддержка ликвидности банка в срочном порядке.

Центральный банк устанавливает несколько официальных учетных ставок в зависимости от срока их действия, надежности, «классности» и т.д. Регулируя уровни ставок по рефинансированию и редисконтированию, ЦБ влияет на величину денежной массы и способствует повышению или сокращению спроса коммерческих банков на кредит. При повышении официальных ставок коммерческим банкам труднее получить кредитные ресурсы и в результате уменьшается вероятность расширения масштабов операций с клиентурой.

Официальные процентные ставки оказывают косвенное влияние на рыночные процентные ставки, устанавливаемые коммерческими банками самостоятельно в соответствии с условиями рынка кредитных ресурсов и не находящиеся под прямым контролем Центрального банка.

Величина процентных ставок Центрального банка не обязательно должна изменяться в соответствии с динамикой рыночных процентных ставок коммерческих банков. Она может отклоняться от них в ту или иную сторону. Однако установление и объявление Центральным банком уровня официальных ставок процента является для коммерческих банков одним из главных факторов, характеризующих основные направления политики России в области контроля за динамикой денежной массы.

В условиях финансового кризиса, когда наблюдается резкое повышение внутренних цен, важно найти пути оздоровления банковской системы, в том числе банковской ликвидности. В частности, Центральный банк может воздействовать на банковскую ликвидность через такой инструмент, как обязательные резервы. Обязательные резервы коммерческих банков в Центральном банке могут стать реальным источником покрытия его обязательств перед клиентами без дополнительного прироста денежной массы. Центральный банк должен будет начислять на резервы банков рыночную процентную ставку. Для того, чтобы эти проценты выплатить, не печатая денег, Центральный банк должен будет их заработать на открытом рынке. Понятно, что, повышая нормы резервирования, ЦБ вынужден больше платить по ним, а значит, и привлекать деньги по более высоким ставкам, если, конечно, его выплаты не будут обеспечены поступлением дополнительных валютных средств в резервы.

В результате произойдет снижение эффективности процентной политики ЦБ. Устанавливая процентные ставки, ЦБ определяет, сколько ему придется заплатить по банковским резервам, которые у него хранятся. Повышая ставку, ЦБ впоследствии должен будет напечатать деньги, которые нужно либо заработать, либо обеспечить валютными резервами. Вполне возможно, что в стабильной экономической ситуации ЦБ удастся задавать рынку уровень ставок. Однако в кризисные моменты он уже не сможет диктовать свои условия: размер ставки будет зависеть исключительно от доверия к рублю со стороны населения, банков и компаний, а также от состояния платежного баланса страны.

Ограничить рост внутренних цен Центральный банк может различными методами, в том числе путем жесткой привязки денежной массы к объему золотовалютных резервов. Тем самым объем золотовалютных резервов страны может стать возможным пределом роста денежной массы. Такая мера позволит уменьшить инфляцию, но государство в этом случае станет весьма чувствительным к любым внешним воздействиям (например, падению цен на нефть или нежеланию стран, чьи валюты обеспечивают рубль, кредитовать Россию). Эта система саморегулируется: падают резервы – повышаются процентные ставки – уменьшается денежная масса; растут резервы – падают ставки – растет денежная масса.

При такой системе ЦБ теряет свою независимость. Вся финансовая политика проводится правительством и международными организациями, которые должны определять, какое соотношение между рублевой массой и валютными резервами стоит предпочесть (такое соотношение устанавливается, скажем, раз в три года), а также сколько можно напечатать рублей исходя из текущих валютных резервов, прогноза дефицита бюджета и торгового баланса.

Таким образом, современная экономическая обстановка диктует необходимость разработки радикальных мер по снижению остроты финансового кризиса. При этом особенно желателен выбор оптимальной модели взаимозависимости цен и кредита.

2. Конкуренция на рынке кредитных услуг. Более низкие процентные ставки по кредитам позволяют банкам рассчитывать на привлечение большого числа клиентов и завоевание преимуществ перед конкурентами.

К внутренним факторам процентных ставок относятся:

· степень риска непогашения кредита;

· получение прибыли от ссудных операций;

· характер обеспечения своевременного возврата кредита;

· размер ссуды;

· срок погашения ссуды;

· расходы по оформлению ссуды и ее контролю;

· характер отношений между банком и заемщиком. В целях максимизации прибыли банк, как правило, устанавливает такой ссудный процент, под который могут брать кредиты, и такой депозитный, под который клиенты захотят вкладывать средства в банк. Иначе говоря, процентная политика не должна приводить к сокращению межбанковского оборота – главного фактора, влияющего на прибыль.

Размеры процентных ставок зависят от следующих показателей:

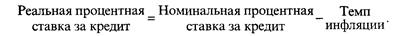

1. Инфляции. Номинальные процентные ставки должны быть установлены на уровне, достаточном для покрытия ожидаемых темпов инфляции в течение всего срока инвестирования, и обеспечивать реальную отдачу. Поэтому:

2. Реальной отдачи, которая в свою очередь зависит от инвестиционного риска.

3. Спроса на ссуды.

4. Изменения потребности государственного сектора в заемных средствах.

5. Обменных курсов валют. Когда процентные ставки за рубежом и ставки по инвестициям в иностранной валюте высоки, процентные ставки по инвестициям в национальной валюте должны быть также высоки во избежание перелива капиталаза рубеж и значительного падения курса национальной валюты.

Влияние роста цен на качество ссудного портфеля выражается в резком повышении доли краткосрочных ссуд при существенном снижении доли долгосрочного кредитования экономики и населения.

Другой особенностью ссудного портфеля российских кредитных организаций в условиях роста цен является его резко обозначенная валютная направленность. Из-за высокого финансового риска ссуды экономике и населению предоставляются в иностранной валюте в ущерб рублевым кредитам.

Закономерным следствием дестабилизирующего влияния роста цен на кредитную систему становится нарастание проблемы просроченной ссудной задолженности на балансах банков и проблемы необеспеченности российской банковской системы необходимым объемом резервов для списания безнадежных долгов. В результате сокращения срочных пассивов и высоколиквидных активов банков ухудшается ликвидность не только отдельных банков, но и всей банковской системы.

Последствия роста цен в отношении просроченной задолженности на балансах кредитных организаций носят противоречивый характер. С одной стороны, влияние инфляции на структуру кредитного портфеля кредитных организаций проявляется в списывании с балансов их обесценивающихся просроченных ссуд, а с другой стороны, вследствие ухудшения экономической конъюнктуры происходит новый виток увеличения объемов просроченной задолженности в портфелях банков.

Для списания безнадежных долгов ежемесячные темпы роста цен должны достигать двузначных значений. А это, в свою очередь, из-за отрицательных значений процента обесценивает и остальные вложения банков, в том числе вложения, сделанные за счет собственных средств. В целом последствия от инфляционного обесценения банковских активов имеют неизменно отрицательный результат для банка.

В этих условиях банки объективно вынуждены перенести большую часть своих операций на краткосрочный финансовый сектор, который наиболее подвержен процентному, ликвидному и кредитному рискам. Опасная зависимость коммерческих банков России от конъюнктуры краткосрочного финансового рынка выражается в хроническом «предкризисном» состоянии кредитной системы. Последнее характеризуется постоянным ростом числа убыточных и ликвидируемых банков.

Длительная стагнация экономики объективно подводит банковский сектор к сохранению и продуцированию инфляционной основы в денежно-кредитной сфере. Таким образом, банки как бы оказываются втянутыми в губительный «инфляционный круг» сложившимися обстоятельствами и не могут быстро покинуть его в силу объективных экономических условий. Решение проблемы резкого обесценения активов и пассивов коммерческих банков в рамках портфельного управления активами подводит российские банки к манипулированию величинами долей активов и пассивов в иностранной валюте в общей сумме банковских активов и пассивов на различных стадиях роста цен и развития инфляции в экономике.

Дата добавления: 2022-02-05; просмотров: 474;