Совокупные инвестиции. Теория мультипликатора и принцип акселератора. Модель IS-LM. Теории ожиданий

Характер потребления в экономике может быть различен в зависимости от направлений вложения денежных средств.

Так, если домохозяйства расходуют доход на приобретение товаров и услуг, экономисты говорят о личном потреблении. При личном потреблении происходит воспроизводство фактора труд (рабочая сила) и уничтожение потребительной стоимости товара. Другая сторона потребления — это производственное потребление, когда предприниматели используют накопленный денежный фонд на приобретение факторов производства. В данном случае говорят об инвестировании.

Под инвестициями понимают вложения денежных средств (целевых денежных фондов) в факторы производства.

Целями инвестирования могут быть:

1. Обновление (реновация) основного капитала, обеспечивающее простое воспроизводство.

2. Строительство новых предприятий или подразделений.

3. Расширение производства.

4. Вложения в человеческий капитал, в целях повышения профессионального уровня работников.

Роль инвестиционных вложений в экономике велика. Их величина влияет на воспроизводственные процессы, изменение отраслевой структуры, предопределяет экономический рост и, в конечном итоге, предопределяет уровень совокупных доходов и благосостояния членов общества.

При этом важно учитывать диалектическое взаимовлияние инвестиций и экономической конъюнктуры. В том случае, если причиной прироста инвестиционных вливаний является устойчивое увеличение совокупного спроса (национального дохода), говорят об индуцированных инвестициях (их влияние проявляется в реализации эффекта акселерации, который мы рассмотрим ниже).

Если же инвестиционные вливания в новое оборудование, новые технологии, повышение качества продукции предшествуют изменению динамики совокупного спроса (национального дохода), говорят об автономных инвестициях.

Главным источником инвестиций являются сбережения.

Классическая теория всегда ставила знак равенства между величиной сбережений и инвестиций, однако Кейнс доказал, что часто инвестор и тот, кто сберегает — не одно и то же лицо. У Кейнса величина сбережений определяется через функцию потребления. То есть:

S = S(Y) = Y - C(Y),

где S — величина сбережений;

S(Y) — функция, отражающая зависимость сбережения от величины дохода;

Y — доход;

C(Y) — функция потребления.

Это доказывает, что решение о сбережениях принимается параллельно решению о потребительских расходах и независимо от желаний об инвестировании. Но, чтобы экономика развивалась эффективно, необходимо равенство между сбережениями и инвестициями. Механизм, позволяющий достичь этого равенства, называют инвестиционным мультипликатором. Мультипликационный эффект проявляется в том, что размеры инвестиционных вливаний определяют уровень доходов населения, из-за увеличения числа занятых во всех сферах производства.

Если население расходует на потребление 80% дохода, а 20% сберегает, потребительская функция имеет вид: С = 0,8Y. Прирост инвестиций — 100 млрд. ед. Этот прирост вызовет снижение безработицы и рост доходов на 100  0,8 = 80 млрд. ед. на 20 млрд. ед. возрастут сбережения. Рост дохода простимулирует спрос на разные группы товаров и обеспечит прирост инвестиций в различных отраслях и прирост доходов, занятых в них на сумму 8080,8 = 64 млрд. ед. Этот процесс будет продолжаться пока общий прирост дохода не составит 100+80+64 +...=100(1х0,8*

0,8 = 80 млрд. ед. на 20 млрд. ед. возрастут сбережения. Рост дохода простимулирует спрос на разные группы товаров и обеспечит прирост инвестиций в различных отраслях и прирост доходов, занятых в них на сумму 8080,8 = 64 млрд. ед. Этот процесс будет продолжаться пока общий прирост дохода не составит 100+80+64 +...=100(1х0,8*  0,8**

0,8**  0,8***+) = 100(1/1 - 0,8) = 100/0,2 =500 млрд. ед. То есть прирост инвестиций на 100 млрд. ед. вызвал пятикратный прирост дохода. Потребительские расходы возросли на 400 млрд. ед. (500

0,8***+) = 100(1/1 - 0,8) = 100/0,2 =500 млрд. ед. То есть прирост инвестиций на 100 млрд. ед. вызвал пятикратный прирост дохода. Потребительские расходы возросли на 400 млрд. ед. (500  0,8), а сбережения на 100 млрд. :д. (500 - 400) — ровно на столько возросли инвестиции. Этот процесс можно описать с помощью уравнений.

0,8), а сбережения на 100 млрд. :д. (500 - 400) — ровно на столько возросли инвестиции. Этот процесс можно описать с помощью уравнений.

С(У) + I = C(Y) + S(Y), или I = Y - C(Y) = S(Y). При дифференциации обеих частей уравнений получим:

dI = (1 - C'(Y)) dY = S'(Y) dY.

Из уравнения следует следующее выражение для мультипликатора:

k = dY/dI - 1/(1 - C'(Y)) = 1/ S'(Y).

Оно означает, что при изменении уровня инвестиционной активности величина совокупного дохода изменится обратно пропорционально норме сбережений населения. Это изменение и приведет к выравниванию сбережений и инвестиций.

Но модель мультипликатора не является универсальной. Более прогрессивной моделью равновесия является модель IS-LM, предложенная Хиксом, где анализ совокупного спроса производится в двух секторах — реальном и денежном. В реальном секторе условием равновесия является равенство сбережений и инвестиций (IS), а в денежном — равенство между предпочтением ликвидности и денежной массой (LM).

Анализ равновесия в данной модели дополняется анализом инвестиционной функции, имеющей вид:

где I — уровень инвестиций;

г — агрегированная ставка процента.

При анализе данной формулы следует помнить, что I'(r) < 0, то есть повышение процента вызывает сокращение инвестиций.

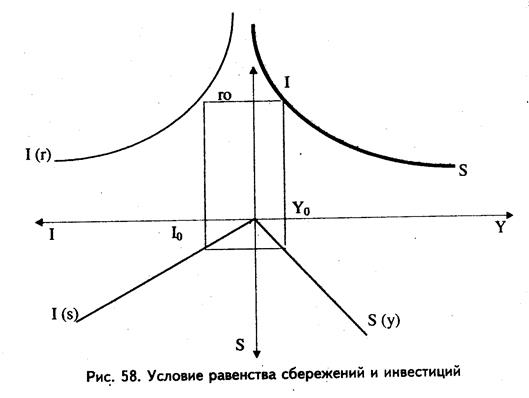

С учетом инвестиционной функции условие равенства сбережений и инвестиций можно представить в виде формулы S(Y) = I(r), или описать графически рис. 58.

Согласно графику, определенная высота процентной ставки (например, R0) вызывает соответствующий объем инвестиций через посредство инвестиционной функции. Этот объем обозначен через I0. Для того чтобы размер сбережений устанавливался на уровне, равном объему инвестиций, необходимо, чтобы доход, от размеров которого зависят сбережения, был на уровне Y0. Но при анализе графика не ясно на каком уровне устанавливаются доход и размер ставки. Этой цели служит анализ де_ нежного рынка при помощи кривой LM.

Равновесие на денежном рынке зависит, по мнению автора модели, от двух составляющих — спроса на деньги для осуществления трансакционных сделок и от предпочтения ликвидности (сохранения денег в виде определенных доходных активов, включая акции и облигации), которое, в свою очередь, определяется ставкой процента (рис. 59).

Из графика видно, что равновесие на денежном рынке устанавливается, когда спрос на ликвидность при заданном уровне дохода и процента удовлетворяется за счет предложения денежной массы, то есть

Md = k(Y) + I(r) = Ms (constant),

где k(Y) — трансакционный компонент спроса;

I(r) — предпочтение ликвидности.

Из графика и формулы видно, что так же, как на рынке реального сектора, на денежном рынке каждому объему дохода устанавливается определенный уровень процента, который определяет величину денежной массы, оставшуюся после совершения сделок. Чем выше доход, тем большая часть денежной массы требуется для обеспечения текущих сделок. Более высокому доходу соответствует и более высокая ставка процента. Такая форма зависимости отражается кривой LM.

После построения обеих кривых можно определить условия равновесия в экономике.

Графически это достигается путем наложения кривых друг на друга, где точкой равновесия является точка пересечения кривых, соответствующая определенному уровню дохода и уровню процентной ставки (рис. 60).

Математически уровень равновесия достигается совместным решением уравнений

Md = k(Y) + I(r) = Ms и S(Y) = I(r).

Определяемые при этом уровень дохода и ставка процента не всегда соответствуют уровню полной занятости, который достигается в точке У1. Этому могут способствовать: прирост госинвестиций или эмиссия денег, стимулирующих совокупный спрос. В данном случае мультипликационный эффект дополняется эффектом акселерации. Последний проявляется в том, что прирост дохода, вызываемый действием мультипликатора, увеличивает расходы на потребление, стимулируя рост производства потребительских товаров и обусловливая рост инвестиционного спроса производителей этих товаров, побуждает расширять масштабы производства средств производства, с учетом их качественного обновления.

В противовес мультипликатору, акселеративный эффект стимулируется изменением спроса не на инвестиционные, а на потребительские товары. При этом важно не забывать, что оба эффекта тесно взаимосвязаны между собой и взаимно обусловливают друг друга.

Для практического использования эффекта акселерации в экономике используют расчет коэффициента акселерации:

где It — прирост инвестиций;

а — коэффициент акселерации;

{Y, — Yt-1) — прирост дохода.

Из формулы следует, что изменения в спросе на инвестиционные товары выступают функцией от изменения спроса на товары потребления, а прирост новых инвестиций исчисляется как произведение прироста дохода на коэффициент акселерации.

Модель мультипликатора-акселератора используется во многих странах, включая Россию, при разработке программ экономической стабилизации, структурных преобразований экономики, финансовой стратегии, инвестиционно-инновационной и социальной политики. Интегральное воздействие этих эффектов используется при построении моделей экономического роста.

Помимо кейнсианской теории мультипликатора-акселератора, в 70-х годах формируется теория неоклассиков, получившая название «теории ожиданий». Она базируется на определении степени отклонения текущих параметров экономики, обусловленных внешними факторами (ожиданиями рыночных субъектов, вызванных принятием правительственных решений), от нормального состояния экономики, определенного внутренними параметрами модели (например, целями стабилизационной экономической политики или политики роста). Данная модель опирается на тезис о сбалансированности всех рынков, благодаря совершенной гибкости цен и заработной платы, на рациональность поведения экономических агентов, целенаправленно использующих имеющуюся у них информацию. При этом учитывается, что вся макроэкономическая динамика определяется ситуацией на микроуровне.

Представители этой теории выделяют три вида ожиданий: статические (Дж. Мут), рациональные (Р. Лукас, Л. Рэппинг, Т. Саржент, Н. Уоллес), адаптивные (М. Фридмэн).

Сторонники гипотезы статических ожиданий обосновывают необходимость учета субъектами рыночных отношений информации прошлого периода. При этом уровень цен в будущем определяется исходя из цен текущего периода.

Эта ситуация может быть отражена следующим уравнением:

где Pet — цена будущего периода;

Рt-1 — цена предшествующего периода.

Однако если ожидания продавца не оправдываются, то он учтет свои ошибки и в будущем будет корректировать ожидания с учетом факторов, влияющих на изменение рыночной конъюнктуры. В данном случае речь идет об адаптивных ожиданиях, модель которых выражается следующей формулой:

где а — коэффициент адаптации;

(Рt-1 - Pt-1) — величина отклонения от прогноза (равенство прогноза и текущей ситуации, отражает нулевой уровень ожиданий).

При всей своей значимости концепция адаптивных ожиданий не учитывает возможности одновременного владения субъектами рынка прошлой и текущей информацией. Этот факт компенсирует теория рациональных ожиданий.

Её представители считают, что экономические агенты, интегрируя всю информацию, принимают рациональные решения об объемах потребления, инвестициях, уровне предложения, занятости, что позволяет им, при отсутствии «шоков в экономике», предвидеть будущие изменения, на основе знания объективных законов рынка. Реализация теории рациональных ожиданий предполагает, что ожидаемая цена будет представлять функцию от всех рыночных ценообразующих факторов. Формализованно эта зависимость субъективной и объективной адаптации может быть представлена:

где X. — ценообразующие факторы.

Теория рациональных ожиданий практически исключает отклонения от прогнозируемых параметров, но расчет цены требует больших затрат (реальные модели учитывают десятки параметров и решения системы множественных уравнений). По этой причине и, учитывая, что люди адаптируются к изменениям в политике в течение 1—1,5 лет, при моделировании поведения рыночных субъектов часто используют как теорию рациональных, так и адаптивных ожиданий.

Модели теории рациональных ожиданий используются при прогнозировании динамических функций совокупного спроса и предложения с учетом уровня ожидаемой инфляции, безработицы, уровня прогнозируемой реальной и номинальной заработной платы. Например, модель Лукаса применяется при моделировании последствий денежной политики государства, исследовании поведения инвесторов, при формировании равновесной модели рынка труда.

Подводя итог, следует заметить, что рассмотренные модели в экономической политике фирм и государства имеют своей главной целью реализацию принципов оптимизации интересов потребителей и производителей материальных благ и услуг.

Дата добавления: 2021-12-14; просмотров: 737;