Деньги – это товар особого рода, выполняющий роль всеобщего эквивалента.

Деньги возникли в глубокой древности. Их развитие неотъемлемо от развития товарного производства и товарного обращения. Специфическое свойство денег заключается в том, что они выступают всеобщим эквивалентом, выражают стоимость всех других товаров в процессе обмена.

В экономической литературе сложились три основные теории денег: металлистическая, номиналистическая и количественная.

1.Сторонники металлистической теории (или товарно-металлистической) отождествляли денежное обращение с товарным обменом. Они утверждали, что золото и серебро по своей природе являются деньгами. В итоге деньги, по их мнению, являются простым техническим орудием обмена. Эта теория возникла в Средние века, а дальнейшее развитие получила в эпоху первоначального накопления капитала. Ее представителями явились меркантилисты У. Стаффорд (1554–1612), Т. Ман (1571–1641) и др. Они связывали металлистическую теорию с учением о деньгах как богатстве нации.

С отменой золотого стандарта металлистическая теория окончательно утратила свое значение и начался постепенный переход к количественной теории денег.

2.В соответствии с номиналистической теорией деньги рассматриваются как условные знаки. Шотландский экономист Дж. Стюарт (1712–1780) выступил с концепцией «идеальной денежной единицы», согласно которой деньги выполняют лишь функцию масштаба цен. Английский экономист Дж. Беллерс (1654–1725) утверждал, что деньги – только условные знаки. Представители номиналистической теории обосновывают возникновение денег тем, что последние являются продуктом соглашения между людьми с целью облегчения обмена. Представители этой теории смешивают функцию денег как меры стоимости с масштабом цен.

3.Количественная теория денег. Придерживавшиеся металлистической теории денег меркантилисты считали, что чем больше денег в стране, тем богаче нация. Представители количественной теории, в частности Д. Юм (1711–1776), доказывали, что увеличение количества денег в обращении ведет лишь к росту цен товаров, но никак не к увеличению богатства. Отсюда делался вывод о том, что стоимость денег и уровень товарных цен определяются изменениями количества денег: чем больше денег в обращении, тем цены выше, и наоборот.

Придерживавшийся количественной теории денег Д. Рикардо утверждал, что стоимость как металлических, так и бумажных денег определяется их количеством в обращении, а значит, его увеличение может привести к тому, что стоимость золотых денег в обращении понизится по сравнению с внутренней стоимостью заключенного в них товара. Количественная теория денег нашла широкое распространение в западной экономической литературе.

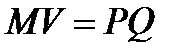

Количество бумажных денег, необходимых для обращения, теоретически определяется как сумма цен товаров, деленная на число оборотов одноименных денежных единиц.

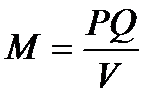

где М – денежная масса; V – скорость обращения денег; Р – цена товара; Q – количество товаров, представленных па рынке.

Отсюда следует:

Если количество бумажных денег в обращении превысит требуемую массу, то они обесценятся, их покупательная способность уменьшится, а цены на товары повысятся, т. е. произойдет инфляция.

В условиях золотого стандарта деньги выполняли пять функций, в которых проявляется их сущность:

– меры стоимости,

–средства обращения,

– средства платежа,

– средства накопления (образования сокровищ),

– мировых денег.

В современной зарубежной экономической литературе сущность денег определяется выполнением ими трех основных функций: средства обращения, меры стоимости, средства накопления.

Сущность денег проявляется в их основных функциях:

1.Деньги как мера стоимости – это приравнивание товара к определенной сумме денег. Это дает количественное выражение стоимости. Стоимость товара выраженная в деньгах является его ценой.

С развитием товарного производства золото и серебро стали денежными товарами. Поскольку в обращении деньги выполняют мимолетную роль, то вместо них могут находиться их знаки или бумажные деньги, которые впервые появились в Китае в средние века (по свидетельству путешественника Марко Поло имелись уже в 1268 г.). В Европе бумажно-денежная эмиссия относится к концу XVIII в. В России бумажные деньги – ассигнации впервые были введены при Екатерине II.

Мера стоимости – это денежная единица, используемая для измерения и сравнения стоимостей товаров и услуг. Цена – это денежное выражение стоимости товара.

2.Деньги, используемые для покупки товаров и услуг, а также для уплаты долгов выполняют функцию средства обращения и средства платежа.

Функцию средства обращения выполняют монеты, бумажные деньги, чековые депозиты. Чековые депозиты – это вклады до востребования.

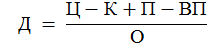

Общая сумма денег, необходимая для нормального обращения, с учетом функций денег как средства обращения и средства платежа, может быть определена по следующей формуле:

Д – количество денег, необходимое для обращения;

Ц – сумма цен обращающихся товаров;

К – сумма цен товаров, проданных в кредит;

П – наступившие платежи;

ВП – взаимопогашвющиеся платежи;

О – число оборотов одноименных денежных единиц.

4.Деньги как средство накопления или образования сокровищ. Функцию образования сокровищ могут выполнять только полноценные деньги (золото). Стремление к богатству побуждало накапливать такие деньги, превращать их в сокровища. Денежные знаки (бумажные деньги) не могут выполнять функцию образования сокровищ, но они трансформируют ее в функцию накопления.

В современных условиях деньги выполняют функцию накопления в силу того, что они обладают ликвидностью. Ликвидность – это возможность использования актива в качестве средства платежа и его способность сохранять свою номинальную стоимость неизменной.

Деньги как средство накопления – это своего рода актив, сохраняемый после продажи товаров и услуг и обеспечивающий покупательную способность в будущем.

В целом можно считать, что любой актив является средством накопления. Это могут быть и драгоценности, и недвижимость, и деньги. Здесь встает вопрос о ликвидности. Деньги обладают большей ликвидностью по отношению к другим ценностям. Всем остальным активам присуща большая или меньшая ликвидность.

5. Мировые деньги.Для обеспечения совершенной ликвидности денег необходима устойчивая валютная система.

Денежная система – это исторически сложившаяся в каждой стране форма организации денежного обращения, закрепляемая национальным законодательством. Важнейшим элементом денежной системы является денежное обращение. Под денежным обращением понимается непрерывное движение денег, их функционирование в качестве средства обращения и средства платежа, которое совершается в рамках денежной системы страны.

Можно выделить два основных типа систем денежного обращения: система обращения металлических денег и система бумажно-денежного обращения.

1. Система обращения металлических денег. Исторически сформировались биметаллическая и монометаллическая системы.

При биметаллической системе роль всеобщего эквивалента выполняют два металла: золото и серебро. Они используются в качестве валютных денег, которые обращаются на равных основаниях. В конце XIX в. из-за изменения условий производства произошло обесценивание серебра, чеканка серебряных монет была прекращена. На смену биметаллизму пришел монометаллизм.

Монометаллизм – денежная система, при которой всеобщим эквивалентом и основой денежного обращения служит один металл (медь, серебро, золото). Медный монометаллизм существовал в Древнем Риме, серебряный – в России (1843–1852 гг.), золотой был введен в конце XVIII в. в Великобритании, а позднее во многих других странах.

Известны три разновидности золотого монометаллизма:

– золотомонетный, который характеризуется обращением золотых монет и свободным обменом бумажных и кредитных денег на золото;

– золотослитковый стандарт, при котором обмен денежных знаков осуществляется на золото в слитках;

– золотодевизный стандарт, при котором банкноты размениваются не на золото, а на валюту других стран (девизы), которая, в свою очередь, могла быть обменена на золото (полностью отменен в 1971 г.).

2. Система бумажно-денежного обращения. С 1930-х гг. в западных странах постепенно формируется система неразменных кредитных денег. Отличительными особенностями ее являются широкое распространение кредитных денег, отказ от обмена банкнот на

золото, использование эмиссии денег в целях кредитования частных предпринимателей и государства, расширение безналичного оборота, государственное регулирование денежного обращения.

Биллонная монета. Составной частью современной денежной системы является биллонная, или разменная, монета. Особенность ее заключается в том, что стоимость содержащегося в ней металла и расходы на ее чеканку намного меньше указанной на монете номинальной стоимости. Биллонная монета – металлическая разновидность бумажных денег. Общий объем этих денег в стране составляет примерно 1 % от объема денег в обращении.

Депозитные деньги являются разновидностью кредитных денег. Депозитные деньги основываются на частных банковских вкладах (депозитах) и на системе специальных расчетов, которые осуществляются между банками путем перевода сумм денег с одного счета на другой. Депозитные деньги имеют долговую основу, так как депозиты представляют собой требование кредиторов банка к банку.

Кредитные карточки предназначены для занесения данных о всех покупках физического или юридического лица на его счет, с которого они должны быть оплачены. Такая карточка объединяет в себе платежно-расчетные и кредитные операции. Она выполняет функцию денег как средства платежа. Механизм ее использования состоит в том, что владелец банковского счета приобретает у банка специальную пластиковую карточку, на которой указаны номер карточки или шифр, фамилия владельца.

Кредитные карточки разделяются на:

– возобновляемые карточки, имеющие заранее установленный лимит и используемые обычно в магазинах и ресторанах. После погашения задолженности они возобновляются;

– одномесячные карточки. Лимит расходов не устанавливается, а задолженность должна погашаться в конце месяца. В основном такие карточки применяются для расчетов с туристическими фирмами;

– фирменные карточки выпускаются отдельными компаниями. С помощью таких карточек оплачиваются различные служебные расходы. Они действуют по типу одномесячных;

– премиальные или «золотые» кредитные карточки выдаются только клиентам с высоким годовым доходом.

Электронные деньги – новая весьма перспективная форма движения депозитных денег в системе денежного обращения. Внедрение электронных денег означает переход от традиционных методов безналичных расчетов к системе расчетов с помощью ЭВМ. Электронные деньги позволяют осуществлять денежные переводы и регистрировать информацию об этих переводах безбумажным способом, т. е. в электронной форме.

В России система электронных денег находится на начальном этапе формирования. Российские банки осуществляют свою деятельность в сфере электронных денег по трем направлениям: во-первых, установление взаимосвязей с международными расчетными системами; во-вторых, распространение пластиковых карточек российских систем; в-третьих, предоставление клиентам собственных карточек со своим логотипом и полным обслуживанием. Первые «пластиковые деньги» в России были выпущены Внешэкономбанком в 1989 г.

В современных условиях широкое распространение получает такой вид электронно-сетевых денег как биткоины.

Дата добавления: 2021-10-28; просмотров: 647;