Источников капитала

Основными элементами заемного капитала предприятия являются долгосрочные ссуды банка и выпущенные предприятием облигации.

Прежде всего цена заемного капитала зависит от влияния многих факторов, таких как виды используемых процентных ставок (фиксированная или плавающая), разработанная схема начисления процентов и погашения долгосрочной задолженности, необходимость формирования фонда погашения задолженности и др.

Цена долгосрочных ссуд банка должна определяться с учетом налога на прибыль. Это связано с тем, что проценты за пользование ссудами банка в большинстве стран включаются в себестоимость продукции, что уменьшает размер налогооблагаемой прибыли и соответственно сумму налога на прибыль, уплачиваемую предприятием. В результате увеличивается чистая прибыль предприятия. Поэтому цена долгосрочной ссуды банка будет меньше чем размер процента, уплачиваемого банку предприятием:

К1=р х {1-Т), (10.1)

где р – ставка процентов по долгосрочной ссуде банка;

Т – ставка налога на прибыль.

Данная формула применяется на предприятиях стран Европы и Америки, однако в России ее использование на практике требует дополнительной корректировки. Это связано с тем, что согласно Налоговому кодексу РФ, не вся сумма уплачиваемых по долгосрочным ссудам процентов может уменьшать налогооблагаемую прибыль, а лишь их фиксированный размер. В соответствии со ст. 256 гл. 25 НК РФ не уменьшают налогооблагаемую базу проценты по долговым обязательствам, размер которых не отклоняется более чем на 20% (в сторону повышения или понижения) от среднего уровня процентов, начисленных по кредитам, выданных в том же квартале на сопоставимых условиях (т.е. в той же валюте и с тем же уровнем кредитного риска).

Если такое сравнение затруднено, предельная величина процентов признается равной ставке рефинансирования ЦБ РФ, увеличенной в 1,1 раза (или на 10%) при оформлении долгового обязательства в рублях, и на 15% — по кредитам в иностранной валюте.

Следовательно, применительно к российским предприятиям эта формула принимает вид

К1 = p1x (l–Т) + р2, (10.2)

где р1 – ставка процентов по долгосрочной ссуде банка в пределах

1,1 ставки рефинансирования ЦБ РФ;

р2 – превышение фактической процентной ставки над лимитом.

Следовательно,

(10.3)

(10.3)

Другим элементом заемного капитала фирмы является облигационный заем.

Стоимость источника «облигационный заем» приблизительно равна величине процентов, уплачиваемых предприятием держателям облигаций, т.е. ее доходности. В Америке и большинстве стран Западной Европы проценты по облигациям выплачиваются предприятием из балансовой прибыли, т.е. прибыли до налогообложения, вследствие чего возникает налоговая экономия. Исходя из этого должна определяться и цена облигационного займа.

В зависимости от вида облигации ее доходность рассчитывается по-разному. Показатель общей доходности купонной облигации без права досрочного погашения (или доходности к погашению) упрощенно можно рассчитать как отношение среднегодового дохода к средней цене приобретения или реализации облигаций:

К2=D + [(М- РЦ) : п] : [(М + РЦ) : 2] х (1–Т), (10.4) где D – купонный (годовой) процентный доход, равный (М х р);

М – номинальная или нарицательная стоимость облигации;

РЦ – реализационная цена облигации, равная (М - f) (расходы

на реализацию);

п – срок погашения облигации;

(1 - Т) – налоговый корректор.

Таким образом, при расчете цены облигационного займа необходимо учитывать влияние возможной разницы между ценой реализации облигаций и их нарицательной стоимостью. Это связано с тем, что нарицательная стоимость может быть выше цены реализации за счет расходов по выпуску и при продаже облигаций на условиях дисконта. В этом случае реализационная цена облигации рассчитывается по формуле

РЦ = M-f-d, (10.5)

где f — расходы по реализации;

d — сумма дисконта.

Таким образом, реализационная цена облигации представляет собой рыночную стоимость чистого дохода от продажи облигации.

Если расчет по данной формуле по каким-либо причинам затруднен, можно воспользоваться определением показателя текущей доходности облигации:

К2 = [М х р:Р] х (1-Т),(10.6)

где М — номинальная или нарицательная стоимость облигации;

Р — текущая (рыночная) цена облигации;

р — купонная ставка (в процентах).

В соответствии с Налоговым кодексом РФ проценты по облигационным займам предприятия уплачивают из чистой прибыли, т.е. прибыли после налогообложения.

Таким образом, поскольку выплаты процентов по облигациям подлежат налогообложению, налоговая корректировка по ним не производится.

Стоимость привилегированных акций приблизительно равна уровню дивидендов, выплачиваемых акционерам. По привилегированным акциям выплачивается фиксированный процент, поэтому стоимость этого источника определяется по формуле

К3 = Д:Р, (10.7)

где Д — годовой дивиденд по акциям;

Р — текущая рыночная цена акции (без затрат на размещение).

Дивиденды по акциям облагаются налогом, поэтому налоговая корректировка по ним не производится.

Цену акционерного капитала, представленного обыкновенными акциями, нельзя определить достаточно точно, так как размер дивидендов по ним заранее не известен и зависит от результатов работы предприятия. Стоимость этого источника принимается равной требуемой норме прибыли инвестора на обыкновенную акцию. Для расчета можно использовать три метода оценки.

1. Модель оценки доходности финансовых активов (САРМ).

2. Модель дисконтированного денежного потока (модель Гордона).

3. Метод «доходности облигации компании плюс премия за риск».

Все эти методы не исключают ошибок и неточностей в расчете

показателей, поэтому ни один из их нельзя выделить в качестве предпочтительного. На практике рекомендуется применять все три метода одновременно, а затем выбрать из них наиболее достоверный. Если при расчете результаты значительно отличаются, необходимо провести дополнительный анализ.

Модель оценки доходности финансовых активов (САРМ) предполагает, что цена собственного капитала равна безрисковой доходности плюс премия за риск:

(10.8)

(10.8)

где rf – безрисковая доходность;

rт – требуемая доходность портфеля или ожидаемый рыночный доход;

– коэффициент i-й акции компании.

– коэффициент i-й акции компании.

В качестве безрисковой доходности рекомендуется использовать процент по долгосрочным казначейским обязательствам со сроком погашения 20 лет.

Разность между требуемой доходностью портфеля и безрисковой доходностью представляет собой рыночную премию за риск (rm - rf). Произведение β-коэффициента на рыночную премию за риск представляет собой премию за риск владения i-й акцией.

β-коэффициент акции является показателем систематического (или недиверсифицированного) риска. Он показывает уровень изменчивости ценной бумаги по отношению к усредненной ценной бумаге и является критерием дохода на акцию по сравнению с доходом, средним на рынке ценных бумаг.

Существуют общие стандарты для значений β-коэффициентов.

Значение β-коэффициента показывает:

■ 0 — доход от ценной бумаги не зависит от состояния рынка (без

рисковая ценная бумага, например, казначейский вексель);

■ 0,5 — ценная бумага реагирует только половиной своей стоимо-

сти на изменение рынка ценных бумаг (умеренный риск);

■ 1,0 — ценная бумага реагирует полностью на изменение рынка

ценных бумаг (средний риск);

■ 2,0 — ценная бумага вдвойне реагирует на изменение рынка

(высокий риск).

Вторым методом определения цены капитала предприятия, представленного обыкновенными акциями, является метод дисконтированного денежного потока, основанный на модели Гордона. Рыночная цена акции рассчитывается как дисконтированная стоимость ожидаемого «потока дивидендов»:

(10.9)

(10.9)

где Р0 — рыночная стоимость акции;

Д t — ожидаемые дивидендные выплаты;

— требуемая доходность;

— требуемая доходность;

t — количество лет.

Если доходность акции будет расти с постоянным темпом, то для оценки ожидаемой доходности акций можно использовать формулу

Ро = [До(1 +g) : (r-g)] = [Д1: (r-g)],(10.10)

где До — последний фактически выплаченный дивиденд;

r — требуемая доходность акции, учитывающая риск;

g — темпы прироста дивидендов (принимается постоянным во времени);

Д t — дивиденды, которые должны быть получены в следующем году.

Преобразовав ее, получим формулу (10.11) для расчета цены источника «обыкновенные акции»:

(10.11)

(10.11)

Стоимость новой обыкновенной акции превышает стоимость функционирующих акций на величину затрат на эмиссию и размещение выпуска, включающих расходы на печать, комиссионные сборы и др. Если выражать стоимость размещения займа/в процентах, то формула для расчета стоимости новой обыкновенной акции будет иметь следующий вид:

где f — стоимость размещения займа, %.

Модель Гордона имеет некоторые ограничения в применении. Она может использоваться только компанией, выплачивающей дивиденды. Кроме того, правильно определить на перспективу темпы прироста дивидендов представляется достаточно сложным.

Третий метод определения требуемой доходности обыкновенных акций основан на суммировании доходности собственных облигаций и расчетной премии за риск. Доходность к погашению облигаций компании легко оценить по имеющимся формулам (см. формулы (10.4), (10.5). Сложнее оценить премию за риск.

Премия за риск рассматривается как превышение доходности акций фирмы над доходностью ее облигаций. Однако в разные периоды ее значения нестабильны. Поэтому текущая премия за риск определяется двумя методами:

■ на основании аналитического обзора;

■ на основании метода дисконтированного денежного потока.

При использовании первого метода на базе аналитических обзоров

западными учеными был сделан вывод о том, что среднее значение премии за риск колеблется от 2 до 4% и составляет около 3,6% для любой компании любой отрасли.

В периоды с низкими процентными ставками размер премии за риск повышается до 6%, а при высоких ставках — снижается до 3%.

При втором методе на основе дисконтирования денежного потока определяется требуемая рыночная доходность акций предприятия. Затем определяется превышение ее над доходностью средних облигаций предприятия. Но эта величина не является достаточно точной.

Вторым источником собственного капитала фирмы является нераспределенная прибыль.

Нераспределенная прибыль представляет собой чистый доход предприятия, остающийся у него после налогообложения, выплаты дивидендов по привилегированным акциям и процентов по облигациям.

Она принадлежит владельцам обыкновенных акций. Ее можно использовать по двум направлениям: реинвестировать в развитие про-

изводства или выплатить дивиденды акционерам. Голосуя за реинвестирование, акционеры считают, что наиболее выгодным для них является вложение прибыли в рыночные активы, что равносильно приобретению ими новых акций своей компании. При этом ожидаемые доходы акционеров не должны быть меньше доходов от аналогичных инвестиций в другие рыночные активы с той же степенью риска.

Таким образом, цена капитала, формируемого за счет нераспределенной прибыли, представляет собой ожидаемую доходность обыкновенных акций предприятия и определяется теми же методами, что и цена источника «обыкновенные акции».

Общая цена капитала компании представляет собой средневзвешенное значение цен каждого источника с учетом их удельного веса в общей сумме капитала фирмы:

(10.13)

(10.13)

где Ki — стоимость i-го источника средств;

di — удельный вес i-го источника в общей сумме капитала.

Средневзвешенная цена капитала показывает сложившийся на предприятии минимум возврата средств на вложенный в деятельность фирмы капитал, или его рентабельность. Экономический смысл этого показателя в следующем: предприятие может принимать любые решения, в том числе и инвестиционного характера, если уровень их рентабельности не ниже текущего значения показателя средневзвешенной цены капитала.

Взвешивание может быть первоначальным или целевым. Первоначальное взвешивание основано на существующей структуре капитала, которая признается оптимальной и должна сохраниться в будущем. Первоначальное взвешивание может осуществляться по балансовой и рыночной стоимости источников.

Взвешивание по балансовой стоимости предполагает, что новое дополнительное финансирование будет осуществляться с использованием тех же методов, которые применялись предприятием для формирования существующей структуры капитала. По данной методике удельный вес каждого источника определяется делением его балансовой стоимости на балансовую стоимость всех долгосрочных источников капитала. Этот расчет позволяет оценить фактически сложившуюся структуру источников и связанные с ней расходы.

Но главная цель расчета средней цены капитала фирмы заключается не столько в оценке фактически сложившегося положения, сколько в определении стоимости вновь привлекаемой денежной единицы с по-

следующим использованием его значения в качестве коэффициента дисконтирования при составлении бюджета капиталовложений. Для этого проводят взвешивание по рыночной стоимости источников капитала: рыночную стоимость каждого источника делят на общую рыночную стоимость всех источников. Этот метод является более точным по сравнению с предыдущим, так как учитывает реальную конъюнктуру фондового рынка и многие другие факторы.

Целевое взвешивание применяется в том случае, если предприятие хочет сформировать ту структуру капитала, которую оно считает оптимальной, т.е. запланированное соотношение собственных и заемных средств в общем объеме источников, которое должно сохраниться в течение длительного промежутка времени.

Цена отдельных источников формирования капитала фирмы и его структура постоянно изменяются под воздействием целого комплекса факторов, таких как внутренние условия деятельности фирмы и внешние, например, конъюнктура финансового рынка. Одним из внутренних факторов является расширение объема новых инвестиций, которые могут осуществляться за счет собственных или привлеченных средств. Первый источник более дешевый, но ограничен в размерах, второй — не ограничен, но его цена существенно колеблется в зависимости от структуры авансированного капитала. Изменение процентных ставок на финансовом рынке также приводит к изменению цены отдельных источников.

Поэтому вводится понятие предельной цены капитала, которая показывает цену последней денежной единицы вновь привлеченного фирмой капитала. Она рассчитывается на основе прогнозной величины расходов, которые предприятие понесет при воспроизводстве целевой структуры капитала в условиях сложившейся конъюнктуры фондового рынка. Предельная цена капитала увеличивается с ростом объемов привлеченных средств и изменений в структуре капитала фирмы.

Предельная цена капитала фирмы может оставаться неизменной, если увеличение капитала осуществляется главным образом за счет нераспределенной прибыли предприятия и при неизменной его структуре. Однако существует определенная критическая точка, в которой взвешенная стоимость капитала будет увеличиваться при привлечении новых источников и изменении структуры капитала. Она называется точкой разрыва (перелома) нераспределенной прибыли и находится по формуле

х = НП : Уск, (10.14)

где НП — нераспределенная прибыль;

Уск — удельный вес (доля) собственного капитала.

6 Финансовый менеджмент

|

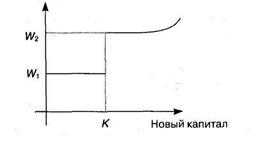

| График предельной цены капитала с точкой перелома изображен на рис. 10.1. |

Рис. 10.1. Изменение предельной цены капитала:

К — точка, в которой полностью исчерпана нераспределенная прибыль;

Wt и W2 — старая и новая предельная цена капитала фирмы.

Кривая, идущая вверх, показывает, что график предельной цены капитала предприятия растет, отражая положительную зависимость между увеличением капитала и его ценой.

Однако следует отметить, что если цена заемных источников остается на прежнем уровне и структура капитала не меняется, то чисто теоретически предельная цена капитала предприятия может остаться неизменной.

Производственный

Дата добавления: 2016-06-05; просмотров: 1923;