Налоговая система государства.

Налоги, их функции, принципы налогообложения.

Для выполнения своих функций государство нуждается в денежных средствах. Совокупность денежных ресурсов, мобилизируемых для содержания государства, называется государственными финансами. Основным источником государственных финансов являются налоги.

Налог (Т) – это часть денежных доходов физических и юридических лиц, отчуждаемая и присваиваемая государством. Принудительное, обязательное изъятие средств в пользу государства предполагает непременное законодательное оформление налоговых обязательств. В Росси налоговые отношения регулируются Конституцией РФ, НК РФ и другими нормативно-правовыми актами.

Функции налогов:

1. фискальная (от лат. казенная) – формирует доходы государства, необходимые для финансирования его расходов;

2. регулирующая – оказывают воздействие на любые социальные и экономические процессы, происходящие в стране;

3. перераспределение доходов и ресурсов общества – изменяя доходы экономических субъектов, налоги отражаются на спросе и предложении, на рыночном равновесии, на ценах, что опосредованно влияет на объемы производства и занятость, а следовательно, и на распределение ресурсов;

4. контролирующая – обязательность налоговых платежей в соответствии с величиной получаемых доходов, необходимость декларирования доходов создают для государства возможность проверки законности, эффективности субъектов налогообложения.

Виды налогов:

| объекты налогообложения | способы взимания | способы определения размера | в зависимости от налоговой ставки | уровни налогообложе-ния | |

| налоги на доходы, на имущество, на расходы | прямые (подоходный, поимущественны) | косвенные (акцизы, таможенные пошлины) | индивидуальные, универсальные | прогрессивные регрессивные пропорциональные | общенациональные, региональные, местные |

Принципы налогообложения:

1. справедливость и равенство налогообложения;

2. эффективность налогообложения – налоги могут оказывать негативное воздействие на стимулы к труду и занятость, экономический рост и инвестирование, приводить к нарушению рыночного равновесия и неоптимальному распределению ресурсов;

3. простота и доступность для исчисления – налоговая система не должна быть слишком запутанной, а содержание контролирующих органов – слишком дорогим.

Налоговая система.

Налоговая система– совокупность налогов, устанавливаемых государственной властью, а также методы и принципы построения налогов.

Принципы построения налоговой системы:

1. всеобщность – охват налогами всех экономических субъектов, получающих доходы;

2. стабильность – устойчивость видов налогов и налоговых ставок во времени;

3. равнонапряженность – взимание одинаковых налогов по одинаковым для соответствующих налогоплательщиков ставкам;

4. обязательность – принудительность налога, неизбежность его выплаты;

5. самостоятельность субъекта в исчислении и уплаты налога;

6. социальная справедливость – установление налоговых ставок и налоговых льгот, ставящих всех примерно в равные условия.

Функции налоговой системы:

1. изъятие и аккумуляция определенной доли ВВП в общегосударственном фонде (бюджете);

2. перераспределение финансовых ресурсов в экономике с целью:

- создание общественных благ (соц. сферы, технологической инфраструктуры);

- поддержки научно-технического развития экономики;

- коррекция соц. издержек рыночной системы;

- коррекция экономических издержек рыночной системы.

Каждый налог содержит характеристику следующих основных элементов:

- субъект налога (налогоплательщик) – физическое или юридическое лицо, на которое законом возложена обязанность, платить налог;

- объект налога – это то, что подлежит налогообложению: ткущие доходы, расходы, виды деятельности, собственность и др.

- источник дохода – доход, из которого уплачивается налог (заработная плата, дивиденды, прибыль и т.п.);

- налоговая ставка – величина налога на единицу обложения. Ставка может быть твердая (устанавливается в абсолютной сумме на единицу обложения) или долевая (устанавливается в % к объекту обложения).

В зависимости от того, как меняется налоговая ставка, различают:

- пропорциональное налогообложение, при котором используется одна и та же ставка безотносительно величине дохода, подлежащего налогообложению. Доля налога в доходе остается постоянной, независимой от величины дохода.

- прогрессивное налогообложение – налогообложение, при котором ставка обложения возрастает по мере увеличения дохода, соответственно доля налога в доходе по мере роста дохода возрастает.

- регрессивное налогообложение – ставка налога уменьшается. Налоги могут быть регрессивными даже при неизменной ставке налогообложения.

Важным элементом налоговой политики, методом гос. регулирования экономики, обеспечения соц. защиты некоторых видов деятельности и определенных групп населения являются налоговые льготы – полное или частичное освобождение от уплаты налогов.

Налоговое законодательство предусматривает разного рода санкции (от штрафов различных размеров до уголовной ответственности) за нарушения в сфере налогообложения: уклонения от уплаты налогов, просрочка налоговых платежей, включение в налоговую декларацию ложных сведений и т.п.

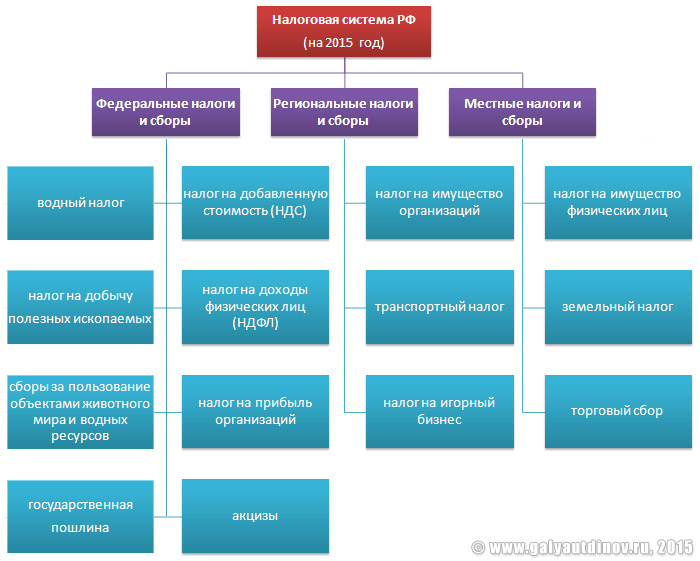

Все налоги и сборы в России подразделяются на три иерархических уровня, на три типа или вида: местные, региональные и федеральные.

Классификация налогов в РФ по уровню налоговой системы:

1. федеральные налоги и сборы – обязательны к уплате на всей территории России и установлены НК РФ. То есть такие налоги платят все лица обязанные их платить, вне зависимости от того в каком регионе или городе они проживают (находятся). И, что важно, размер таких налогов также одинаков для определенных категорий лиц вне зависимости от места их проживания (нахождения).

2. региональные налоги и сборы – обязательны к уплате на территории тех или иных субъектов РФ (республик, краев, областей и пр.), и установлены НК РФ и законами самих субъектов. При этом в различных субъектах могут действовать разные налоговые ставки, а также сроки и порядок уплаты налогов.

3. местные налоги и сборы – устанавливаются НК РФ и нормативно-правовыми актами отдельных муниципальных образований (таких как сельское поселение, городское поселение, муниципальный район и т. д.) и обязательны к уплате на их территории.

Таким образом, налоговая система сложное и противоречивое явление. С одной стороны, ее задача состоит в обеспечении изъятий у субъектов экономики достаточно солидных финансовых ресурсов, а с другой – не допустить снижения деловой активности этих субъектов. Решение этого парадокса возможно лишь за счет разумных компромиссов.

Дата добавления: 2017-06-13; просмотров: 2818;