Анализ движения денежных потоков на предприятии (прямой метод), руб.

| Потоки денежных средств | Приток денежных средств | Отток денежных средств |

| 1.Потоки денежных средств от операционной деятельности | ||

| выручка от продажи продукции, товаров работ и услуг | 10 000200 | |

| Авансы, полученные от покупателей | ||

| Прочие поступления | ||

| Расчеты с персоналом | (1991000) | |

| Оплата приобретенных товаров, работ, услуг | (6239730) | |

| Отчисления в государственные внебюджетные фонды | (828000) | |

| На выдачу авансов | (3 000 020) | |

| Расчеты с бюджетом | (1261680) | |

| Краткосрочные финансовые вложения | (50000) | |

| Выплата дивидендов, процентов по ценным бумагам | - | |

| Уплаченные проценты по банковским кредитам | - | (539 501) |

| Прочие выплаты и перечисления | (51543) | |

| Поступление возмещения по страхованию от пожара | ||

| Итого по разделу 1 | 13 604 413 | (13 96 1474) |

| Чистый денежный поток от операционной деятельности | (357061) | |

| 11. Потоки денежных средств от инвестиционной деятельности | ||

| Выручка от продажи основных средств и НМА | ||

| Поступления от реализации основных средств и нематериальных активов | - | |

| Дивиденды, проценты полученные | ||

| Приобретение (создание) внеоборотных активов, включая капитальные вложения, увеличивающие стоимость основных средств и НМА | ( 1 366 700) | |

| Итого по разделу 11 | (1366700) | |

| Чистый денежный поток от инвестиционной деятельности | (1 070 439) | |

| 111. Потоки денежных средств от финансоой деятельности | ||

| Полученные кредиты и займы | 3 650 000 | |

| Погашение основной суммы долга по полученным кредитам и займам | ( 2 190000) | |

| Итого по разделу 111 | 3650 000 | (2190 000) |

| Чистый денежный поток от финансовой деятельности | 1 460 000 | |

| Чистый денежный поток (общее изменение денежных средств) | ||

| Денежные средства и их эквиваленты на начало года | ||

| Денежные средства и их эквиваленты на конец года | 73 100 |

Для справки: на величину чистого финансового результата и, следовательно, чистого финансового потока повлияло получение доходов чрезвычайного характера, связанное с поступлением возмещения по страхованию от пожара в размере 9252 руб.

На величину расчетного значения чистого денежного потока отчетного года оказали влияние положительные курсовые разницы в размере. 690 000 руб., возникшие в результате пересчета счета «Валютные счета».

В отчетном периоде организация осуществляла расчеты как в денежной, так и неденежной форме. Данные о расчетах организации в неденежной форме, а также о полной величине финансовых потоков отчетного периода представлены в табл. 5. Таблица 5

Сведения о финансовых потоках организации за период, руб.

| Финансовые потоки организации | Операционная деятельность | Инвестиционная деятельность | Финансовая деятельность |

| Поступления, всего | 14 156 613 | 296 261 | 3 650 000 |

| в том числе: денежными средствами | 13 604 413 | 296 261 | 3 650 000 |

| неденежными средствами (бартер, взаимозачет) | 552 200 | ||

| Платежи, всего | 14 513 674 | 1 366 700 | 2 190 000 |

| в том числе: денежными средствами | 13 961 474 | 1 366 700 | 2 190 000 |

| неденежными средствами (бартер, взаимозачет) | 552 200 |

На основании информации отчета, составленного прямым методом, могут быть сделаны следующие выводы.

Отток денежных средств в результате операционной деятельности предприятия составил 357 061 руб. Сумма поступлений от рассматриваемого вида деятельности — 13 604 413 руб., из них поступления от покупателей - 10 494 060 (10 000 200 + 493 860), т. е. примерно 77 % от общей суммы притока денежных средств от операционной деятельности. Соответственно около 23 % поступлений денежных средств от операционной деятельности носили случайный, разовый характер.

В составе поступлений имелись поступления чрезвычайного характера в сумме 9252 руб., связанные с получением возмещения по страхованию имущества от пожара.

Наибольшие суммы оттока денежных средств в анализируемом периоде были связаны с перечислением средств поставщикам (6 239 730 руб. на условиях последующей оплаты производственных запасов и оказанных услуг и 3 000 020 руб. на условиях предварительной оплаты).

Общий недостаток денежных средств для текущих расчетов предприятия (357 061 руб.) был покрыт за счет привлечения финансовых ресурсов на заемной основе.

Отток денежных средств от инвестиционной деятельности составил 1 070 439 руб. (296 261-1 366 700). Прирост основных средств (по балансу 2 023 000 руб.) был связан с влиянием двух факторов: поступлением основных средств на сумму 2 173 000 руб. (из них 876 200 руб. — сумма приобретенных основных средств, 1 296 800 руб. — сооружаемые основные средства, введенные в эксплуатацию в отчетном периоде) и их выбытием (150 000 руб.).

В составе введенных в эксплуатацию основных средств имеется объект, строительство которого велось как в отчетном, так и в предшествующих периодах. По данным рассматриваемого баланса, вложения в незавершенное капитальное строительство на начало периода составили 1 023 000 руб. Поскольку указанные расходы сопровождались оттоком денежных средств в более ранних периодах, они не включаются в расчет денежных потоков анализируемого периода. В рассматриваемом примере отток денежных средств, связанный с расходами на приобретение и сооружение основных средств, составил 1 150 000 руб. (876 200 + 273 800).

Приток от инвестиционной деятельности был связан с продажей объектов основных средств (235 000 руб.) и полученным доходом от участия в капиталах других организаций (61 261 руб.).

Чистое увеличение денежных средств в результате финансовой деятельности составило 1 460 000 руб.

Совокупное увеличение денежных средств за период составило 32 500 руб.

Как видим, на предприятии сложилась опасная ситуация, когда в результате операционной деятельности произошло сокращение (отток) денежных средств. При этом предприятие инвестирует средства во внеоборотные активы, что стало возможным за счет дополнительного привлечения финансовых ресурсов на заемной основе. В этих условиях финансовое состояние предприятия в будущем будет зависеть от того, сумеет ли оно изменить сложившееся положение таким образом, чтобы соотношение поступлений и платежей в рамках операционной деятельности обеспечило увеличение денежных средств, достаточное для осуществления платежей по привлеченным заемным ресурсам.

Для того чтобы объяснить причины расхождения полученного в отчетном периоде финансового результата (чистая прибыль в размере 1 465 000 руб.) и прироста денежных средств в размере 32 500 руб., составляется отчет о движении денежных средств косвенным методом.

Отметим, что в бухгалтерском балансе отражена величина нераспределенной прибыли в размере 665 000 руб., поскольку 800 000 руб. . средств чистой прибыли, направленной на финансирование капитальных вложений, было отнесено на увеличение добавочного капитала (см. п. 6 дополнительных данных). Учитывая, что такое перераспределение средств по статьям собственного капитала организации не сопровождается оттоком денежных средств (отток, связанный с капитальными вложениями, учитывается в инвестиционной деятельности), в расчете чистого денежного потока от операционной деятельности участвует сумма чистой прибыли 1 465 000 руб.

По данным организации, сумма начисленной за анализируемый период амортизации основных средств и нематериальных активов составила 657 900 руб. (п. 2 дополнительных данных). Поэтому для того чтобы рассчитать полную сумму чистого денежного потока от операционной деятельности, к чистой прибыли 1 465 000 руб. следует прибавить сумму начисленной амортизации.

У анализируемого предприятия (п. 3 дополнительных данных) результат продажи объектов основных средств составил 100 000 руб. [235 000 - (150 000-15 000)].

Доходы от участия в других организациях следует включить в состав инвестиционной деятельности. Поскольку указанные доходы участвуют в формировании финансового результата, величина которого используется при определении чистого денежного потока от операционной деятельности, доходы от участия в других организациях в сумме 61 261 руб. должны быть исключены из расчета чистого денежного потока от операционной деятельности и включены в состав денежных потоков от инвестиционной деятельности.

Для расчета изменений по статьям оборотных активов и краткосрочных обязательств используется вспомогательная таблица (табл. 5.10).

Таблица 4

Анализ изменений статей оборотного капитала тыс. руб.

| Статьи баланса | На начало периода | На конец периода | Изменения: Увеличение(+), уменьшение (-) |

| Производственные запасы | 1 512500 | 2 805 000 | +1292500 |

| Незавершенное производство | +80000 | ||

| Расходы будущих периодов | -20 000 | ||

| Готовая продукция | +450000 | ||

| Дебиторская задолженность | +1 312 700 | ||

| Краткосрочные, финансовые вложения | +50000 | ||

| Денежные средства | 73 100 | +32500 | |

| Краткосрочные кредиты банков* | +1460 000 | ||

| Расчеты с кредиторами | 1 064600 | +978 200 | |

| Расчеты с персоналом | -92000 | ||

| Расчеты с внебюджетными фондами | -5000 | ||

| Расчеты с бюджетом | 87 100 | +23 100 | |

| Расчеты с прочими кредиторами | +30000 | ||

| Доходы будущих периодов | +40000 | ||

| Авансы, полученные от покупателей и заказчиков | 211 000 | -128 800 |

*Несмотря на то что данная статья относится к краткосрочным обязательствам, в составе денежных потоков от операционной деятельности она не учитывается, поскольку суммы притока и оттока денежных средств, связанные с их привлечением на заемной основе, рассматриваются в разделе финансовой деятельности.

Приобретение краткосрочных ценных бумаг (не являющихся эквивалентами денежных средств) вызвало отток денежных средств в размере 50 000 руб.

4. МЕТОДЫ ОПТИМИЗАЦИИ ДЕНЕЖНЫХ ПОТОКОВ ПРЕДПРИЯТИЯ

4.1 Понятие и цели оптимизации денежных потоков

Оптимизация денежных потоков представляет собой процесс выбора наилучших форм их организации на предприятии с учетом условий и особенностей осуществления его хозяйственной деятельности.

Основными целями оптимизации денежных потоков предприятия являются:

• обеспечение сбалансированности объемов денежных потоков;

• обеспечение синхронности формирования денежных потоков во времени;

• обеспечение роста чистого денежного потока предприятия.

Основными объектами оптимизации выступают:

• положительный денежный поток;

• отрицательный денежный поток;

• остаток денежных активов;

• чистый денежный поток.

Важнейшей предпосылкой осуществления оптимизации денежных потоков является изучение факторов, влияющих на их объемы и характер формирования во времени. Эти факторы можно подразделить на внешние и внутренние. Система основных факторов, влияющих на формирование денежных потоков предприятия, приведена на рис. 3/ 4 /.

Характер влияния рассмотренных факторов используется в процессе оптимизации денежных потоков предприятия.

|  |

Основу оптимизации денежных потоков предприятия составляет обеспечение сбалансированности объемов положительного и отрицательного их видов. На результаты хозяйственной деятельности предприятия отрицательное воздействие оказывают как дефицитный, так и избыточный денежные потоки.

Отрицательные последствия дефицитного денежного потока проявляются в снижении ликвидности и уровня платежеспособности предприятия, росте просроченной кредиторской задолженности поставщикам сырья и материалов, повышении доли просроченной задолженности по полученным финансовым кредитам, задержках выплаты заработной платы (с соответствующим снижением уровня производительности труда персонала), росте продолжительности финансового цикла, а в конечном счете — в снижении рентабельности использования собственного капитала и активов предприятия.

Отрицательные последствия избыточного денежного потока проявляются в потере реальной стоимости временно неиспользуемых денежных средств от инфляции, потере потенциального дохода от неиспользуемой части денежных активов в сфере краткосрочного их инвестирования, что в конечном итоге также отрицательно сказывается на уровне рентабельности активов и собственного капитала предприятия.

4.2 Методы оптимизации денежных потоков

Методы оптимизации дефицитного денежного потока зависят от характера этой дефицитности — краткосрочной или долгосрочной.

Сбалансированность дефицитного денежного потока в краткосрочном периоде достигается путем использования « Системы ускорения — замедления платежного оборота» (или «Системы лидс энд лэгс»). Суть этой системы заключается в разработке на предприятии организационных мероприятий по ускорению привлечения денежных средств и замедлению их выплат.

Ускорение привлечения денежных средств в краткосрочном периоде может быть достигнуто за счет следующих мероприятий:

• увеличения размера ценовых скидок за наличный расчет по реализованной покупателям продукции;

• обеспечения частичной или полной предоплаты за произведенную продукцию, пользующуюся высоким спросом на рынке;

• сокращения сроков предоставления товарного (коммерческого) кредита покупателям;

• ускорения инкассации просроченной дебиторской задолженности;

• использования современных форм рефинансирования дебиторской задолженности — учета векселей, факторинга, форфейтинга;

• ускорения инкассации платежных документов покупателей продукции (времени нахождения их в пути, в процессе регистрации, в процессе зачисления денег на расчетный счет и т.п.).

Замедление выплат денежных средств в краткосрочном периоде может быть достигнуто за счет следующих мероприятий:

• использования флоута для замедления инкассации собственных платежных документов;

• увеличения по согласованию с поставщиками сроков предоставления предприятию товарного (коммерческого) кредита;

• замены приобретения долгосрочных активов, требующих обновления, на их аренду (лизинг);

• реструктуризации портфеля полученных финансовых кредитов путем перевода краткосрочных их видов в долгосрочные.

Следует отметить, что «Система ускорения — замедления платежного оборота», решая проблему сбалансированности объемов дефицитного денежного потока в краткосрочном периоде (и соответственно повышая уровень абсолютной платежеспособности предприятия), создает определенные проблемы нарастания дефицитности этого потока в последующих периодах. Поэтому параллельно с использованием механизма этой системы должны быть разработаны меры по обеспечению сбалансированности дефицитного денежного потока в долгосрочном периоде.

Рост объема положительного денежного потока в долгосрочном периоде может быть достигнут за счет следующих мероприятий:

• привлечения стратегических инвесторов с целью увеличения объема собственного капитала;

• дополнительной эмиссии акций;

• привлечения долгосрочных финансовых кредитов;

• продажи части (или всего объема) финансовых инструментов инвестирования;

• продажи (или сдачи в аренду) неиспользуемых видов основных средств.

Снижение объема отрицательного денежного потока в долгосрочном периоде может быть достигнуто за счет следующих мероприятий:

• сокращения объема и состава реальных инвестиционных программ;

• отказа от финансового инвестирования;

• снижения суммы постоянных издержек предприятия.

Методы оптимизации избыточного денежного потока предприятия связаны с обеспечением роста его инвестиционной активности. В системе этих методов могут быть использованы:

• увеличение объема расширенного воспроизводства операционных внеоборотных активов;

• ускорение периода разработки реальных инвестиционных проектов и начала их реализации;

• осуществление региональной диверсификации операционной деятельности предприятия;

• активное формирование портфеля финансовых инвестиций;

• досрочное погашение долгосрочных финансовых кредитов.

В системе оптимизации денежных потоков предприятия важное место принадлежит их сбалансированности во времени. В процессе такой оптимизации используются два основных метода — выравнивание и синхронизация.

Выравнивание денежных потоков направлено на сглаживание их объемов в разрезе отдельных интервалов рассматриваемого периода времени. Этот метод оптимизации позволяет устранить в определенной мере сезонные и циклические различия в формировании денежных потоков (как положительных, так и отрицательных), оптимизируя параллельно средние остатки денежных средств и повышая уровень абсолютной ликвидности. Результаты этого метода оптимизации денежных потоков во времени оцениваются с помощью среднеквадратического отклонения или коэффициента вариации, которые в процессе оптимизации должны снижаться.

Синхронизация денежных потоков основана на ковариации положительного и отрицательного их видов. В процессе синхронизации должно быть обеспечено повышение уровня корреляции между этими двумя видами денежных потоков. Результаты этого метода оптимизации денежных потоков во времени оцениваются с помощью коэффициента корреляции, который в процессе оптимизации должен стремиться к значению „+Г.

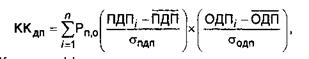

Коэффициент корреляции положительного и отрицательного денежных потоков во времени рассчитывается по следующей формуле:

где ККДП — коэффициент корреляции положительного и отрицательного денежных потоков во времени;

Рп,о — прогнозируемые вероятности отклонения денежных потоков от их среднего значения в плановом периоде;

ПДПi—варианты положительного денежного потока в отдельных интервалах планового периода;

ПДП — средняя сумма положительного денежного потока одном интервале планового периода;

ОДПi— варианты сумм отрицательного денежного потока в отдельных интервалах планового периода;

ОДП — средняя сумма отрицательного денежного потока в одном интервале планового периода;

Опдп. Оодп— среднеквадратическое (стандартное) отклонение сумм

денежных потоков (соответственно — положительного и отрицательного).

Заключительным этапом оптимизации является обеспечение условий максимизации чистого денежного потока предприятия. Рост чистого денежного потока обеспечивает повышение темпов экономического развития предприятия на принципах самофинансирования, снижает зависимость этого развития от внешних источников формирования финансовых ресурсов, обеспечивает прирост рыночной стоимости предприятия.

Повышение суммы чистого денежного потока предприятия может быть обеспечено за счет осуществления следующих основных мероприятий:

• снижения суммы постоянных издержек;

• снижения уровня переменных издержек;

• осуществления эффективной налоговой политики, обеспечивающей снижение уровня суммарных налоговых выплат;

• осуществления эффективной ценовой политики, обеспечивающей повышение уровня доходности операционной деятельности;

• использования метода ускоренной амортизации основных средств;

• сокращения периода амортизации используемых предприятием нематериальных активов;

• продажи неиспользуемых видов основных средств и нематериальных активов;

• усиления претензионной работы с целью полного и своевременного взыскания штрафных санкций.

Результаты оптимизации денежных потоков предприятия получают свое отражение в системе планов формирования и использования денежных средств в предстоящем периоде.

5. ПЛАНИРОВАНИЕ ДЕНЕЖНЫХ ПОТОКОВ ПРЕДПРИЯТИЯ

5.1 Цели и этапы планирования денежных потоков

Ни один из видов текущих финансовых планов предприятия, ни одна из крупных хозяйственных его операций не могут быть разработаны вне связи с планируемыми денежными потоками по ним. Концентрация всех видов планируемых денежных потоков предприятия получает свое отражение в специальном плановом документе — плане поступления и расходования денежных средств, который является одной их основных форм текущего финансового плана.

План поступления и расходования денежных средств разрабатывается на предстоящий год в помесячном разрезе с тем, чтобы обеспечить учет сезонных колебаний денежных потоков предприятия. Он составляется по отдельным видам хозяйственной деятельности и по предприятию в целом. Учитывая, что ряд исходных предпосылок разработки этого плана носят слабопрогнозируемый характер, он составляется обычно в вариантах — «оптимистическом», «реалистическом» и «пессимистическом». Кроме того, разработка этого плана носит многовариантный характер и по используемым методам расчета отдельных его показателей.

Основной целью разработки плана поступления и расходования денежных средств является прогнозирование во времени валового и чистого денежных потоков предприятия в разрезе отдельных видов его хозяйственной деятельности и обеспечение постоянной платежеспособности на всех этапах планового периода.

План поступления и расходования денежных средств разрабатывается на предприятии в такой последовательности:

На первом этапе прогнозируется поступление и расходование денежных средств по операционной деятельности предприятия, так как ряд результативных показателей этого плана служат исходной предпосылкой разработки других составных его частей.

На Втором этапе разрабатываются плановые показатели поступления и расходования денежных средств по инвестиционной деятельности предприятия (с учетом чистого денежного потока по операционной его деятельности).

На третьем этапе рассчитываются плановые показатели поступления и расходования денежных средств по финансовой деятельности предприятия, которая призвана обеспечить источники внешнего финансирования операционной и инвестиционной его деятельности в предстоящем периоде.

На четвертом этапе прогнозируются валовой и чистый денежные потоки, а также динамика остатков денежных средств по предприятию в целом.

I. Прогнозирование поступления и расходования денежных средств по операционной деятельности предприятия осуществляется двумя основными способами: 1) исходя из планируемого объема реализации продукции; 2) исходя из планируемой целевой суммы чистой прибыли.

5.2 Прогнозирование денежных потоков по операционной деятельности на основе объема продаж

При прогнозировании поступления и расходования денежных средств по операционной деятельности исходя из планируемого объема реализации продукции расчет отдельных показателей плана осуществляется в такой последовательности (рис. 5).

Определение планового объема реализации продукции базируется на разработанной производственной программе (плане производства продукции), учитывающей потенциал соответствующего товарного рынка. Такой подход позволяет увязывать плановый объем реализации продукции с ресурсным потенциалом предприятия и уровнем его использования, а также емкостью соответствующего товарного трынка. Базовым показателем расчета плановой суммы реализации продукции выступает в этом случае планируемый объем производства товарной продукции. Модель расчета планового объема реализации продукции имеет следующий вид:

ОРп = ЗГПн + ПТП – ЗГПк,

где ОРп— плановый объем реализации продукции в рассматриваемом периоде (месяце);

ЗГПн— сумма запасов готовой продукции на начало планируемого периода;

ПТП — суммарный объем производства готовой товарной продукции в рассматриваемом плановом периоде;

ЗГПк— сумма запасов готовой продукции на конец рассматриваемого периода.

Плановый объем реализации продукции дифференцируется в разрезе реализации за наличный расчет и с предоставлением товарного (коммерческого) кредита с учетом сложившейся хозяйственной практики.

Расчет планового коэффициента инкассации дебиторской "задолженности осуществляется исходя из фактического его уровня в отчетном периоде с учетом намечаемых мероприятий по изменению политики предоставления товарного (коммерческого) кредита.

Рис.5. Последовательность расчета отдельных показателей при прогнозировании поступления и расходования денежных средств исходя из планируемого объема реализации продукции/ 4 /.

Расчет плановой суммы поступления денежных средств от реализации продукции осуществляется по следующей формуле:

ПДСп = ОРпн + (ОРпк * КИ) + НОпр

где ПДСп — плановая сумма поступления денежных средств от реализации продукции в рассматриваемом периоде;

ОРпн — плановый объем реализации продукции за наличный расчет в рассматриваемом периоде;

ОРпк— объем реализации продукции в кредит в текущем периоде;

КИ — коэффициент текущей инкассации дебиторской задолженности, выраженный десятичной дробью;

НОпр — сумма ранее неинкассированного остатка дебиторской задолженности (подлежащего инкассации в плановом периоде).

Рассчитанный показатель плановой суммы поступления денежных средств от реализации продукции характеризует планируемый обьем положительного денежного потока предприятия по операционной деятельности.

Определение плановой суммы операционных затрат по производству и реализации продукции является одним из наиболее трудоемких этапов прогнозирования денежных потоков предприятия. В его основе лежит калькулирование себестоимости отдельных видов продукции (производственной и полной). В состав плановой себестоимости конкретного вида продукции включаются все прямые и непрямые затраты на ее производство и реализацию. В наиболее общем виде плановая сумма совокупных операционных затрат предприятия может быть представлена следующим расчетным алгоритмом:

где ОЗп — плановая сумма операционных затрат по производству и реализации продукции;

ПЗп i — плановая сумма прямых затрат на производство единицы продукции;

ОПЗпi— плановая сумма общепроизводственных (непрямых) затрат на производство единицы продукции;

ОПпi — планируемый объем производства конкретных видов продукции в натуральном выражении;

ЗРпi— плановая сумма затрат на реализацию единицы продукции;

ОРпi— планируемый объем реализации конкретных видов продукции в натуральном выражении;

ОХЗп — плановая сумма общехозяйственных затрат предприятия (административно-управленческих расходов по предприятию в целом).

Расчет плановой суммы налоговых платежей, уплачиваемых за счет дохода (входящих в цену продукции), осуществляется исходя из планируемого объема реализации отдельных видов продукции и соответствующих ставок налога на добавленную стоимость, акцизного сбора и других аналогичных налогов.

Расчет плановой суммы валовой прибыли предприятия по операционной деятельности производится по следующей формуле:

ВПп = ОРп – ОЗп – НПд

где ВПп— плановая сумма валовой прибыли предприятия по операционной деятельности в рассматриваемом периоде;

ОРп— плановый объем реализации продукции в рассматриваемом периоде;

03п — плановая сумма операционных затрат по производству и реализации продукции;

НПд— плановая сумма налоговых платежей, уплачиваемых за счет дохода (входящих в цену продукции).

Расчет плановой суммы налогов, уплачиваемых за счет прибыли, осуществляется по следующей формуле:

НПп = ВПп * Нп / 100,

где НПп— плановая сумма налогов, уплачиваемых за счет прибыли;

ВПп— плановая сумма валовой прибыли предприятия по операционной деятельности;

Нп — ставка налога на прибыль, в процентах;

Нпп — сумма прочих налогов и сборов, уплачиваемых за счет прибыли.

Расчет плановой суммы чистой прибыли предприятия по операционной деятельности производится по формуле:

ЧПп – ВПп – НПп ,

где ЧПц — плановая сумма чистой прибыли предприятия по операционной деятельности в рассматриваемом периоде;

ВПц— плановая сумма валовой прибыли предприятия по операционной деятельности в рассматриваемом периоде;

НПц — плановая сумма налогов, уплачиваемых за счет прибыли.

Расчет плановой суммы расходования денежных средств по операционной деятельности осуществляется по следующей формуле:

РДСп = ОЗп + НДд+НПп – АОп,

где РДСп — плановая сумма расходования денежных средств по операционной деятельности в рассматриваемом периоде;

ОЗп — плановая сумма операционных затрат по производству и реализации продукции;

НПд — плановая сумма налогов и сборов, уплачиваемых за счет дохода (входящих в цену продукции);

НПп — плановая сумма налогов, уплачиваемых за счет прибыли;

АОп — плановая сумма амортизационных отчислений от основных средств и нематериальных активов.

Рассчитанный показатель плановой суммы расходования денежных средств характеризует планируемый объем отрицательного денежного потока предприятия по операционной деятельности.

Расчет плановой суммы чистого денежного потока может быть осуществлен по любому из рассматриваемых ниже алгоритмов:

ЧДПп=ЧПп+АОп.

или

ЧДПп = ПДСп – РДСп ,

где ЧДПп— плановая сумма чистого денежного потока предприятия в рассматриваемом периоде;

ЧПп — плановая сумма чистой прибыли предприятия по операционной деятельности;

АОп — плановая сумма амортизационных отчислений от основных средств и нематериальных активов;

ПДСп — плановая сумма поступления денежных средств от реализации продукции;

РДСп — плановая сумма расходования денежных средств по операционной деятельности.

5.3 Прогнозирование денежных потоков по операционной деятельности на основе чистой прибыли

При прогнозировании поступления и расходования денежных средств по операционной деятельности исходя из планируемой целевой суммы чистой прибыли расчет отдельных показателей плана осуществляется в такой последовательности (рис. 6).

Определение плановой целевой суммы чистой прибыли предприятия представляет собой наиболее сложный этап в системе прогнозных расчетов денежных потоков. Целевая сумма чистой прибыли представляет собой плановую потребность в финансовых ресурсах, формируемых за счет этого источника, обеспечивающую реализацию целей развития предприятия в предстоящем периоде. Расчет целевой суммы чистой прибыли предприятия ведется в разрезе отдельных элементов предстоящей потребности, состав которых представлен на рис. 7.

Результаты прогнозных расчетов целевой суммы чистой прибыли предприятия в разрезе перечисленных элементов позволяют не только сформировать исходную базу планирования его денежных потоков, но и определить внутренние пропорции предстоящего ее использования.

Рис 6. Последовательность расчета отдельных показателей при прогнозировании поступления и расходования денежных средств исходя из планируемой целевой суммы чистой прибыли/ 4 /

|  | ||

Рис. 7. Состав основных элементов расчета целевой суммы чистой прибыли предприятия/ 4 /.

Расчет плановой целевой суммы валовой прибыли предприятия осуществляется по следующей формуле:

ВПц = ЧПц / 1 – Нп, ,

где ВПц — целевая сумма валовой прибыли предприятия в рассматриваемом периоде;

ЧПц— целевая сумма чистой прибыли предприятия в рассматриваемом периоде;

Нц — сводная ставка налога на прибыль и других налогов, уплачиваемых за счет прибыли, выраженная десятичной дробью.

Расчет плановой суммы налогов, уплачиваемых за счет прибыли, производится по формуле:

НПп = ВПц - ЧПц ,

где НПц— плановая сумма налогов, уплачиваемых за счет прибыли;

ВПц — целевая сумма валовой прибыли предприятия в рассматриваемом периоде;

ЧПц— целевая сумма чистой прибыли предприятия в рассматриваемом периоде.

Определение планов

| <== предыдущая лекция | | | следующая лекция ==> |

| Общие методические указания к проведению практических занятий. | | | Источник информации – Потребитель информации. |

Дата добавления: 2021-07-22; просмотров: 1549;