Дисконтирование и чистая приведенная стоимость

Поток доходов, получаемый от реализации инвестиционного проекта, растянут во времени. Поэтому рассматривать его необходимо сквозь призму дисконтирования, которое неразрывно связано с фактором времени и той ролью, которую вообще играет время при определении категории процента.

При принятии решения об инвестировании необходимо сопоставить текущие инвестиции (затраты) с будущими доходами в течение определенного периода времени. С этой целью и применяют дисконтирование как специальный прием для измерения текущей (сегодняшней) и будущей ценности денежных сумм. Его можно определить и как снижение ценности отсроченных денежных поступлений. Посредством дисконтирования вычисляют сегодняшнюю ценность любой денежной суммы, которая может быть получена в будущем. Оно позволяет пересчитать денежные потоки, получаемые в разное время, и привести их к одному временному периоду. В основе дисконтирования лежит сравнение стоимости единицы инвестируемого капитала в настоящий момент с будущим доходом обеспечиваемым этой единицей вложений.

Для расчета сегодняшней стоимости суммы денег, которую инвестор получит через определенный период времени ее необходимо соотнести со ставкой ссудного процента в этом периоде. Пусть на рынке заемных средств сложилась норма дохода r за определенный период (это и есть ссудный процент или ставка дисконтирования в данном случае).

При этом под дисконтной ставкой понимают ставку процента, устанавливаемую центральным банком на заемные резервы, предоставляемые им коммерческим банкам. Она используется для приведения будущей стоимости инвестиционного проекта в настоящую стоимость.

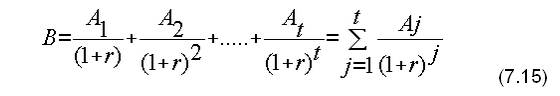

Доход Аt через t лет инвестор может получить, инвестировав сегодня сумму В, удовлетворяющую равенству:

Это и есть сегодняшняя ценность дохода Аt через t лет. Коэффициент дисконтирования d за тот же период равен:

Значит,

Текущую стоимость одного денежного потока позволяет вычислить формула (7.12). Однако долгосрочные инвестиции в будущем порождают множество потоков доходов, тогда приведенную стоимость потоков доходов можно рассчитать по формуле:

Анализ формулы (7.15) позволяет определить, что на приведенную стоимость могут оказывать влияние следующие факторы:

- ставка процента (чем выше r, тем меньше В);

- срок службы основного капитала (чем длиннее t, тем больше В);

- величина будущих доходов (чем больше Аj, тем объемнее В)

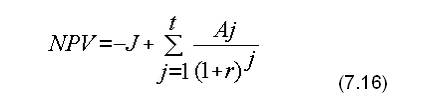

Оценка будущих доходов играет важную роль при принятии решений по инвестициям. Для этого используют понятие чистой приведенной стоимости (NPV).

где NPV – чистая приведенная стоимость, Аj – чистый доход (прибыль), ожидаемый от инвестиций в j году; r – ставка процента; t – период, в течение которого ожидается получение прибыли; I – объем произведенных фирмой инвестиций.

Норма дисконта (r) может быть ставкой процента или какой-либо иной ставкой. Норму дисконта следует рассматривать как альтернативные издержки вложений в основной капитал. Если величина ожидаемой чистой приведенной стоимости больше нуля, то приведенная прибыль, ожидаемая от инвестиций больше, чем величина произведенных на ее получение затрат.

Следовательно, необходимо инвестировать, когда ожидаемые доходы будут выше, чем издержки, связанные с инвестициями, т.е. NPV>0, в противном случае инвестиционный проект не окупится и вкладывать в него капитал нецелесообразно.

Дата добавления: 2021-07-22; просмотров: 477;