Глава 6 АНАЛИЗ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ

В этой главе...

• Как использовать анализ дисконтированных денежных потоков (ДДП) для принятия инвестиционных решений, касающихся начала нового бизнес-проекта

• Решения, связанные с возможностью уменьшения текущих эксплутационных расходов за счет инвестиций в оборудование

Содержание

6.1. Суть анализа инвестиционных проектов

6.2. Откуда берутся идеи инвестиционных проектов?

S 6.3. Критерий инвестирования: положительная чистая приведенная стоимость

S 6.4. Оценка потоков денежных средств инвестиционного проекта

6.5. Стоимость капитала

6.6. Анализ чувствительности проекта с использованием электронных таблиц 6.7. Анализ проектов по снижению себестоимости продукции

6.8. Проекты различной длительности

6.9. Сравнение взаимоисключающих проектов

6.10. Инфляция и планирование инвестиций

В предыдущей главе мы рассмотрели вопрос применения анализа дисконтированных денежных потоков при принятии наиболее важных финансовых решений, с которыми люди сталкиваются на протяжении своей жизни. В этой главе мы используем те же самые методики, но уже применительно к принятию руководством компаний инвестиционных решений в таких случаях, как, например, выпуск нового товара либо инвестирование в исследовательские лаборатории, заводы, оборудование, склады, выставочные залы, маркетинговые программы и обучение служащих. Процесс анализа таких решений называется планированием инвестиций (capital budgeting).

В этой главе рассматриваются вопросы, касающиеся логики планирования инвестиций. Хотя детали и различаются в зависимости от конкретного случая, любой процесс планирования инвестиций состоит из трех этапов:

• поиск новых инвестиционных проектов

• оценка инвестиционных проектов

• решение о том, какие инвестиционные проекты принять, а какие — отвергнуть

Какой критерий должно использовать руководство для принятия решений о то каким инвестиционным проектам отдать предпочтение? В первой главе мы выяснил ' что для того, чтобы увеличить богатство акционеров, руководство фирмы должно принимать инвестиционные проекты, которые увеличивают — или хотя бы не уменьшают — рыночную стоимость акционерного капитала фирмы. Для этого руководств необходимо теоретическое обоснование того, как решения, которые оно принимает влияют на рыночную стоимость акций Такое обоснование было дано в четвертой главе. Его суть в том, что руководство фирмы должно подсчитать приведенную стоимость ожидаемых будущих денежных поступлений от реализации проекта и принять только проекты с положительной чистой приведенной стоимостью (NPV).

6.1. СУТЬ АНАЛИЗА ИНВЕСТИЦИОННЫХ ПРОЕКТОВ

Основной единицей в процессе планирования инвестиций является обособленный инвестиционный проект. Замысел инвестиционных проектов заключается в намерениях увеличить богатство акционеров путем производства нового товара либо улучшения способа производства существующего. Инвестиционные проекты анализируются как последовательность решений и возможных событий во времени, начиная с первоначальной идеи, сбора относящейся к делу информации об оценке доходов и расходов для реализации этого проекта и разработки оптимальной стратегии его осуществления.

Для того чтобы проиллюстрировать последовательность стадий анализа инвестиционных проектов, предположим, что вы являетесь руководящим работником киностудии и ваша работа заключается в том, чтобы рассматривать предложения о производстве новых фильмов и анализировать их потенциальную ценность для акционеров вашей фирмы Как правило, производство нового фильма включает в себя существенные затраты на протяжении нескольких лет до того момента, как фильм принесет доход В общем, фильм увеличит благосостояние акционера только в том случае, если приведенная стоимость поступлений (входящих денежных потоков) превышает приведенную стоимость затрат.

Предсказать ожидаемые расходы и доходы от фильма сложно Они будут зависеть как от решений и действий, которые вы контролируете, так и от логики развития событий, неподвластных вам. На протяжении реализации проекта, от появления идеи фильма до распространения конечного продукта в кинотеатрах и магазинах по продаже видеокассет, могут произойти непредвиденные события, влияющие на денежные потоки. На каждой стадии вам придется принимать решения о том, стоит ли снизить затраты (например, убрав некоторые дорогостоящие сцены) или увеличить их (например, устроив телевизионную рекламную компанию новому фильму).

Денежные потоки трудно не только предсказать. Оценка их вероятного влияния на рыночную стоимость акционерного капитала, также усложнена. Для того чтобы упростить объяснение запутанной природы анализа проектов, мы проанализируем их так, как если бы нам были точно известны будущие денежные потоки, и используем процедуру оценки дисконтированных денежных потоков, похожую на описанную в четвертой главе. Позже, в семнадцатой главе, мы узнаем, как учитывать неопределенность, возникающую в ходе реализации проекта, и стоимость так называемых управленческих опционов.

6.2. ОТКУДА БЕРУТСЯ ИДЕИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ?

Большинство инвестиционных проектов, требующих долгосрочных вложений, Делится на три категории, разработка новых товаров, снижение себестоимости продукции и замена существующих производственных фондов. Вот несколько примеров

• Должна ли фирма запускать линию по производству нового товара, для чего потребуются инвестиции в строительство нового помещения, покупку оборудования и товарно-материальных запасов?

• Должна ли фирма установить автоматизированное оборудование, которое позволит ей уменьшить затраты на оплату труда?

• Должна ли фирма реконструировать действующий завод для того, чтобы увеличить мощность или снизить производственные расходы?. Как правило, источником идей для появления инвестиционных проектов являются существующие клиенты фирмы. Опросы потребителей, как формальные, так и неформальные, могут подсказать наличие новой потребности, которую можно удовлетворить путем производства новых товаров и услуг или улучшения уже существующих. Например, фирма, которая производит компьютерное оборудование, может узнать из опроса своих клиентов, что предоставление услуг по ремонту компьютеров могло бы стать новым направлением ее бизнеса.

Многие фирмы основывают научно-исследовательские отделы (R&D) для разработки новых товаров, производство которых технологически возможно и которые должны удовлетворить имеющийся спрос. В фармацевтической промышленности, например, деятельность научно-исследовательских отделов является источником практически всех идей новых лекарств.

Другим источником идей является конкуренция. Например, руководство компании

по производству программного обеспечения XYZ, производящей программный продукт для решения задач финансового планирования на ПК, узнает, что конкурирующая фирма ЛВС работает над усовершенствованием своего продукта. В таком случае фирма XYZ может подумать об усовершенствовании и своего продукта. Руководство XYZ может задуматься также и о приобретении фирмы ЛВС. Стремление одной компании поглотить другую тоже относится к планированию инвестиций

Идеи проектов по улучшению продукции или уменьшению расходов часто возникают у работников производственных подразделений корпораций. Например, инженеры, начальники производственных отделов и другие служащие, находящиеся в самой гуще производственного процесса, могут разработать проект уменьшения расходов за счет переоборудования сборочной линии или использования автоматического оборудования при выполнении трудоемких операций, что потребует капиталовложений.

В корпорациях, применяющих системы поощрения, которые побуждают менеджеров и других служащих думать о возможностях роста доходности и технических улучшениях, существует, как правило, постоянный поток предложений, инициирующих разработку инвестиционных проектов. В оставшейся части этой главы будет рассказано о методиках оценки проектов и принятии решений с точки зрения того, какие из них увеличат богатство акционеров.

Контрольный вопрос 6.1

Как вы думаете, откуда берутся замыслы новых инвестиционных проектов в кинопромышленности?

6.3. КРИТЕРИЙ ИНВЕСТИРОВАНИЯ: ПОЛОЖИТЕЛЬНАЯ ЧИСТАЯ ПРИВЕДЕННАЯ СТОИМОСТЬ

Рабочая книга в четвертой главе был определен критерий инвестирования, соблюдение которого приводит к увеличению благосостояния акционеров — это правило чистой приведенной стоимости (net present value rule). Чистая приведенная стоимость (net present value) проекта (NPV) — это величина, на которую увеличится благосостояние акционеров фирмы. Сформулированное как критерий принятия инвестиционных решений руководителями фирмы, это правило гласит: инвестируйте в предлагаемый для реализации проект, если его NPV положительна.

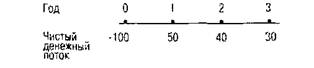

Для того чтобы показать, как рассчитать NPV проекта, обратимся к следующему примеру. Руководство компании Generic Jeans Company, производящей повседневную одежду, намеревается начать производство новой линии джинсов под названием Protojeans (в дальнейшем будем называть этот инвестиционный проект как проект Protojean). Этот проект требует начальных вложений в размере 100000 долл. на приобретение нового специализированного оборудования. Прогнозы маркетингового отдела' фирмы показывают, что, согласно вкусам потребителей, жизненный цикл этого товара составит три года. Предполагаемые денежные потоки проекта Protojean показаны на рис. 6.1.

Год Денежные потоки (в тысячах долл.).

0 -100

1 50

2 40

3 30

Рис. 6.1. Прогнозируемые денежные потоки проекта Protojean

Знак "минус" перед прогнозом денежного потока на конкретный год означает исходящий поток. В случае с проектом Protojean есть только один отрицательный денежный поток в его начале (нулевая точка отсчета). Последующие денежные потоки положительные: 50000 долл. в конце первого года, 40000 долл. в конце второго года и 30000 долл. в конце третьего года.

Для того чтобы рассчитать NPV проекта, нам необходимо определить ставку капитализации (k) для дисконтирования денежных потоков. Это называется стоимостью капитала (cost of capital) проекта.

Табл. 6.1 показывает расчет чистой приведенной стоимости проекта Protojeatt-Ежегодный денежный поток дисконтируется по ставке 8% годовых, а получившаяся приведенная стоимость показана в третьем столбце. Таким образом, приведенная стоимость 50000 долл., которые должны быть получены к концу первого года составит 46296,30 долл. и т.д. Четвертый столбец показывает итоговую сумму значений приведенной стоимости всех денежных потоков.

NPV проекта находится в четвертом столбце табл. 6.1. С точностью до цента она составляет 4404,82 долл. Это означает, что, начиная проект Protojean, руководство ожидает увеличения богатства акционеров компании Generic Jeans Company на 4404,82 долл.

Таблица 6.1. Расчет NPV проекта Protojean

Год

Денежные потоки

Приведенная стоимость денежного потока при 8% годовых

Итоговая приведенная стоимость

(1)

(2)

(3)

(4)

-100000

-100000

-100000

46296,30

-53703,70

34293,55

-19410,15

23814,97

4404,82

Дата добавления: 2021-06-28; просмотров: 614;