Основные элементы налоговой системы

Инструментом фискальной политики являются налоги.

Налог – это обязательный взнос в бюджет соответствующего уровня, осуществляемый плательщиками в порядке и на условиях, определенными законодательными актами.

Совокупность взимаемых в государстве налогов, сборов и других платежей, а также форм и методов их построения образуют налоговую систему.

Функции налогов заложены в их сущности, проявляющейся в способе действий или непосредственно через их свойства. Функция показывает, каким образом реализуется общественное назначение данной экономической категории как инструмента самостоятельного распределения доходов. Налогам свойственны две основные функции:

1) фискальная функция;

2) экономическая или регулирующая функция:

а) перераспределительная функция;

б) стимулирующая функция;

в) учетная функция;

г) контрольная функция.

1) Фискальная функция предполагает, что налоги являются доходом государства и формируют основную доходную часть бюджетов различных уровней государственной власти. Фискальная функция налогов является главной, основополагающей, так как именно она формирует основную часть бюджетов всех уровней.

Фискальная функция фактически доминировала до начала 1930-х гг. Однако по мере развития системы налогообложения и изменения социально-экономических процессов роль фискальной функции уменьшилась и на определенном этапе развития экономики стала проявляться регулирующая функция.

2) Экономическая или регулирующая функция налогов заключается в воздействии налогов на общественно-экономические отношения в государстве. Именно налоги оказывают влияние на платежеспособный спрос, предложение и ресурсоснабжение. Они создают или разрушают экономические условия, т. е. регулируют рыночные отношения в государстве.

Экономическая функция раскрывается более подробно в своих подфункциях:

а) Перераспределительная подфункция проявляет себя через перераспределение доходов между бюджетами различных уровней.

б) Стимулирующая подфункция преследует цель смягчать цикличность развития производства и обеспечивает равномерность и поступательность движения общества. Она проявляется через налоговую политику, размеры и ставки налогов, систему льгот и скидок.

в) Учетная подфункция вытекает из того, что налоги — это часть национального дохода и что государство заинтересовано в строгом учете налоговых доходов и облагаемой базы.

г) Контрольная подфункция тесно связана с учетной и дополняет ее. Она характеризует количественное отражение налоговых поступлений и их сопоставление с потребностями государства в денежных средствах

К элементам налогов относятся:

1) субъект налога – лицо, которое по закону обязано платить налог;

2) носитель налога – лицо, которое фактически уплачивает налог;

3) объект налога – доход или имущество, с которого начисляется налог;

4) ставка налога – величина налоговых начислений на единицу объекта налога.

Различают следующие виды ставок налога:

а) твердые ставки устанавливаются в абсолютной сумме на единицу отложения, независимо от размеров дохода;

б) пропорциональные ставки действуют в одинаковом процентном отношении к объекту налога без учета дифференциации его величины;

в) прогрессивные ставки предполагают возрастание ставки по мере роста дохода;

г) регрессивные ставки предполагают снижение величины ставки по мере роста дохода.

В практике налогообложения используются различные виды налогов.

1) По способу платежа различают следующие виды налогов:

а) прямые налоги платятся субъектами налога непосредственно и прямо пропорциональны платежеспособности. Они взимаются с конкретного физического или юридического лица (налог на прибыль предприятий, подоходный налог).

б) косвенные налоги – взимаются через надбавку к цене и являются налогами на потребителей. Субъект налога и его носитель обычно не совпадают. Например, акцизы на табачные и алкогольные изделия уплачивается производителем, который включает их в цену реализации. Соответственно, покупатель этих товаров становится фактическим плательщиком налога (НДС, акцизы, таможенные пошлины, налог с продаж).

2) По использованию налоги подразделяются на следующие виды:

а) общие налоги – поступают в бюджет государства для финансирования общегосударственных мероприятий;

б) специальные (целевые) налоги – имеют строго определенное назначение. Например, налог на реализацию горюче-смазочных материалов поступает в дорожный фонд, который используется для строительства, реконструкции и текущего ремонта дорог.

3) В зависимости от того, в распоряжение какого органа поступает налог различают следующие виды налогов:

а) федеральные налоги поступают в федеральный бюджет и устанавливаются законодательными актами, принимаемыми Федеральным собранием. К ним относятся:

- налог на добавленную стоимость;

- акцизы на отдельные виды товаров (услуг) и отдельные виды минерального сырья;

- налог на прибыль (доход) организаций;

- налог на доходы от капитала;

- подоходный налог с физических лиц;

- взносы в государственные социальные внебюджетные фонды;

- государственная пошлина;

- таможенная пошлина и таможенные сборы;

- налог на пользование недрами;

- налог на воспроизводство минерально-сырьевой базы;

- налог на дополнительный доход от добычи углеводородов;

- сбор за право пользоваться объектами животного мира и водными биологическими ресурсами;

- лесной налог;

- водный налог;

- экологический налог;

- федеральные лицензионные сборы.

б) региональные налоги поступают в бюджет субъектов Российской Федерации. К ним относятся:

- транспортный налог;

- налог на имущество организаций (предприятий);

- налог на игорный бизнес.

в) местные налоги формируют бюджет местных органов власти. К ним относятся:

- налог на землю;

- налог на имущество физических лиц;

- налог на рекламу;

- налог на стройку объектов производственного назначения в курортной зоне;

- налог на перепродажу каров, вычислительной техники и персональных компьютеров;

- местные регистрационные и лицензионные сборы, которые включают:

- лицензионный сбор за право торговли спиртными напитками;

- лицензионный сбор за право проведения аукционов и лотерей. К иным сборам относятся:

- целевые сборы на содержание милиции, благоустройство, образование и остальные цели (сбор с владельцев собак, сбор за выдачу ордера на квартиру, сбор за парковку автотранспорта, сбор за право использования местной символики, сбор за роль в бегах на ипподромах, сбор на выигрыш на бегах, сбор с лиц, участвующих в игре на тотализаторе на ипподроме, сбор со сделок, сделанных на биржах, сбор за право проведения кино- и телесъемок, сбор за уборку местности населенных пунктов, сбор за открытие игорного бизнеса и др.).

На местном уровне приоритетными являются налоги на имущество и налог на землю, поскольку имущество и земля имеют определенную территориальную принадлежность. Из числа местных налогов и сборов общеобязательными являются:

- налог на имущество физических лиц;

- земельный налог;

В современных условиях выработаны следующие принципы налогообложения, сформулированные шотландским экономистом А. Смитом:

1) Принцип выгоды.

Разные люди должны облагаться налогом в той степени, в какой они используют программы, финансируемые за счет налогов.

2) Принцип платежеспособности.

Размер налога должен соотноситься с величиной дохода и богатства налогоплательщика, т.е. налогообложение должно способствовать справедливому распределению доходов;

3) Однократность взимания налога.

С одной налогооблагаемой базы взимается один вид налогов.

4) Обязательность уплаты налогов.

Система штрафов, санкций и общественного мнения в стране должна быть такой, чтобы неуплата налогов была менее выгодной, чем их своевременное и честное выполнение обязательств перед налоговыми органами.

5) Простота и понятность процедуры уплаты налогов.

Система и процедура уплаты налогов должна быть простой, понятной и удобной для налогоплательщиков и экономичной для налоговых органов;

6) Гибкость налоговой системы.

Налоговая система должна быть гибкой и легко адаптируемой к меняющимся общественно0политическим потребностям.

Эти принципы просты, но реализовать их сложно. Поэтому в современном обществе затруднено точное соблюдение всех принципов.

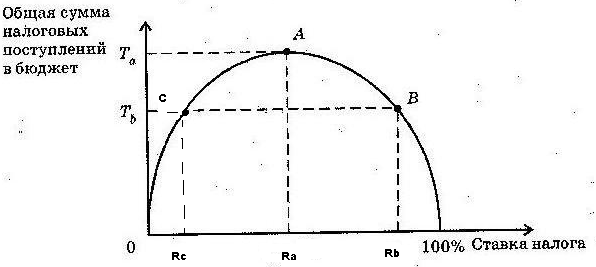

Известный экономист Артур Лаффер (1940 ) предложил следующую связь между ставками налогов и налоговыми поступлениями.

Рисунок 3 – Кривая Лаффера

По мере роста ставки налога от нуля до 100 % налоговые поступления будут расти до некоторого максимального уровня «А», а затем будут снижаться до нуля. Сокращение налоговых поступлений после уровня «А» объясняется тем, что более высокие ставки налога сдерживают экономическую активность, следовательно, налоговая база (национальный доход) будет сокращаться. Если экономика находится в точке «В», тогда снижение ставок налога совместимо с сохранением устойчивых налоговых поступлений. Если ставки налога снизить с «Rb» до «Rc», то правительство будет собирать неизменное количество налоговых поступлений. Это объясняется следующим: более низкие ставки налогов смогут создать стимулы к работе, сбережениям, инвестициям, принятию деловых рисков. Это приведет к расширению национального производства и дохода. Кроме того, сокращение бюджетного дефицита будет обеспечиваться следующими обстоятельствами:

1) Уменьшатся масштабы уклонения и неплатежа налогов.

Высокие предельные ставки подоходных налогов подталкивают налогоплательщиков к тому, чтобы не платить налоги посредством использования различных налоговых укрытий: приобретение муниципальных облигаций, выплата процентов по которым не облагается налогом; укрывательство доходов. Поэтому снижение ставок налогов ослабит склонность к участию в таких операциях;

2) Стимулы к производству и увеличению занятости.

Стимулы к производству и увеличению занятости могут возникнуть в результате снижения налоговых ставок, что обеспечит сокращение правительственных трансфертных платежей. Например, создание больших возможностей для занятости сократит масштабы платежей пособий по безработице, в результате – сокращение дефицита бюджета.

Дата добавления: 2017-02-13; просмотров: 5222;