Анализ денежных потоков проекта

Центральное место в комплексе мероприятий по оценке степени обоснованности инвестиционных решений и анализу эффективности выдвигаемых проектов занимает оценка будущих денежных потоков (CF), возникающих в результате осуществления капиталовложений. Наличие организационно-методических разработок в области анализа долговременных капиталовложений благоприятно отражается на профессиональном уровне учетно-финансовых работников, в чьи обязанности нередко входит осуществление инвестиционного анализа. Основной целью анализа проектных денежных потоков является определение величины денежной наличности по всем направлениям использования и источникам ее поступления.

Денежный приток в основном обеспечивается за счет средств, поступающих из различных источников финансирования (в результате эмиссии акций и облигаций, получения банковских кредитов, займов сторонних организаций и целевого финансирования, использования средств нераспределенной прибыли и амортизации), и выручки от реализации продукции (работ, услуг). В свою очередь, потребность инвестирования в чистый оборотный капитал (определяемый как разница между оборотными активами и краткосрочными пассивами) и во внеоборотные активы (преимущественно в основные фонды, нематериальные активы, долгосрочные финансовые вложения), а также расход наличности в направлении операционных издержек, налоговых выплат и прочих затрат (рекламная кампания, переквалификация персонала, штрафы, пени, операции с финансовыми инструментами и др.) формируют отток реальной денежной наличности.

Различия между величиной денежных средств и прибылью формируются под воздействием ряда факторов, основными из которых являются: объем амортизационных отчислений; отсроченные платежи (по расчетам с поставщиками, по заработной плате и пр.); содержание учетной политики (методы учета выручки от реализации продукции и производственных запасов, формирование резервов и пр.); изменения в чистом оборотном капитале (колебания потребности в оборотных активах и величине краткосрочных обязательств).

Обобщая распространенные на практике подходы к оценке проектных CF, можно выделить два основных направления. В рамках одного из них менеджеры анализируют результаты капиталовложений на основе прямого подсчета произведенных ими денежных потоков, что возможно только в том случае, если конкретные варианты капиталовложений являются в полной мере финансово обособленными объектами, т.е. если в процессе инвестирования проект будет обладать явными финансовыми (коммерческими) результатами. Это случай, когда в процессе вливания капитала создаются новые предприятия, филиалы действующих компаний либо когда производимые проектом денежные потоки могут быть легко элиминированы из общей суммы денежной наличности, которой располагает фирма, осуществляющая долгосрочные инвестиции.

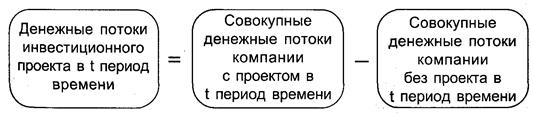

Альтернативным подходом является анализ приращенных денежных потоков. В ходе реализации капиталовложений, носящих локальную направленность в одно из подразделений компании (замена оборудования, техперевооружение, расширение действующего производства), часто возникают объективные трудности в количественной оценке соответствующих результатов инвестиционной деятельности. В этой ситуации оценку проектных денежных потоков рекомендуется проводить по следующей формуле:

Несмотря на видимую простоту, применение этой формулы осложняется рядом причин. Если определение совокупных CF компании без учета проекта не вызывает каких-либо трудностей (например, по фактическим учетным данным с использованием методики, лежащей в основе отчета о движении денежных средств, — форма № 4), то уменьшаемое из данного выражения уже не может быть рассчитано без последующей корректировки Полученных результатов в зависимости от воздействия усложняющих процесс анализа факторов. Рассмотрим некоторые из них.

Необходимость выделения ранее понесенных затрат по изучению рынка, научно-исследовательским и опытно-конструкторским работам от потока денежных средств, прямо связанных с Реализацией конкретного варианта капиталовложений, несомненно, усложняет проектный анализ. Невозвратные издержки (sunk costs), а именно так называется расход денежных средств, предшествующий разработке и принятию инвестиционных предложений, не должны учитываться в оценке будущих результатов долгосрочного инвестирования. Величина этих издержек ни в коей мере не должна влиять на одобрение обоснованных, экономически эффективных инвестиционных предложений. Инвестиционные решения должны основываться на будущих результатах реализации проекта. Очевидно, что если ранее было принято ошибочное решение о финансировании мероприятий в той или иной сфере деятельности, то никогда не поздно перекрыть отток денежных средств. Например, предприятие ранее приняло решение осуществить капиталовложения в модернизацию специфического оборудования, используемого только лишь для производства определенного вида продукции. Однако по разработанной позже программе перепрофилирования производства не предполагается использование данных внеоборотных активов, а на их месте планируется создание производственных мощностей, предназначенных для изготовления новой продукции. В этом случае средства, уже израсходованные на модернизацию изношенной техники, необходимо считать невозвратными издержками.

Одновременно с прямыми денежными потоками менеджерам часто приходится сталкиваться с влиянием косвенных результатов реализации долгосрочных инвестиций. Речь идет о воздействии конкретного варианта капиталовложений на величину CF прочих сфер деятельности компании. Например, решение о создании в Крыму предприятия, специализирующегося на сборке легковых автомобилей марки ГАЗ, с одной стороны, позволит увеличить рынок сбыта продукции Нижегородского автозавода, с другой стороны, отрицательно повлияет на количество экспортируемых на Украину автомобилей. Другими словами, менеджеры, принимающие решение о финансировании инвестиций, должны четко представлять себе не только явные преимущества какого-либо проекта, но и возможные отрицательные последствия, связанные с его реализацией.

Проектный денежный поток рекомендуется рассчитывать по формуле

CF = CFоп + CFин + CFфин,

где CFоп, CFин, CFфин — объем денежной наличности, полученной в результате проведения операционных, инвестиционных и финансовых операций.

Приведенные выше слагаемые проектного денежного потока представляют собой обобщающие показатели, состоящие из совокупности денежных оттоков (-) и притоков (+). Основные проблемы в анализе денежного потока возникают в ходе идентификации элементов денежного потока по каждому периоду реализации инвестиционного проекта. Чем отдаленнее от текущего момента времени период, за который проводится оценка денежных потоков, тем ниже качество (степень полноты и точности информации о движении денежных средств) проектного анализа. Как правило, в более отдаленных периодах отдельные оттоки и притоки денежных средств и их эквивалентов не учитываются в анализе. В результате падает ценность полученной информации. Другая проблема, часто распространенная на практике, — это использование упрощенного подхода к оценке денежныхпотоков. Отдельные авторы предлагают рассматривать денежный поток как сумму чистой прибыли и амортизации. При этом не принимаются в расчет возможные изменения величины чистого оборотного капитала и неденежные расходы. В отдельных аналитических процедурах и формулах можно представлять CF как сумму чистой прибыли и амортизации. Однако для проведения детального анализа денежных потоков инвестиционного проекта необходимо использовать более сложные методики расчета этого важнейшего обобщающего показателя.

Поток денежных средств от инвестиционной деятельности можно рассматривать в узком и широком смысле слова. С одной стороны, денежные потоки от инвестиционной деятельности ограничиваются операциями, представленнымиво втором разделе табл. 2.5 (продажа и покупка внеоборотных активов, операции с финансовыми инструментами и пр.). С другой стороны, денежный поток от проведения инвестиционной деятельности (например, эксплуатации инвестиционного проекта) будет являться комплексным результатом осуществления операционных, финансовых и собственно инвестиционных мероприятий. Таким образом, в ходе оценки величины проектного денежного потока бухгалтер-аналитик должен идентифицировать и оценивать в стоимостных измерителях все возможные оттоки и притоки денежных средств по видам деятельности в течение каждого Периода реализации долговременного варианта капиталовложений.

Таблица 1. Анализ и оценка денежных потоков по видам деятельности коммерческой организации (исключая финансовые институты)

| Притоки денежных средств | Оттоки денежных средств |

| 1(а). Потоки денежных средств от операционной деятельности (прямой метод) | |

| (+) Выручка от продажи товаров и предоставления услуг | (-) Денежные платежи поставщикам и подрядчикам за товары и услуги |

| (+) Поступления денежных средств в результате чрезвычайных событий | (-) Денежные платежи персоналу (по оплате труда и пр.) |

| (+) Денежные поступления от аренды, комиссионные и другие доходы | (-) Социальные платежи и сборы |

| (+) Поступления от страховых компаний | (-) Налоговые платежи |

| (+) Денежные поступления в результате чрезвычайных событий | (-) Платежи страховым компаниям и выплаты процентов |

| (+) Прочие денежные поступления от операционной деятельности | (-) Денежные выплаты в результате чрезвычайных событий |

| 1(б). Потоки денежных средств от операционной деятельности (косвенный метод) | |

| (+) Прибыль от операционной (текущей) деятельности | (•-) Убыток от операционной (текущей) деятельности |

| (+) Неденежные статьи (амортизация, отсроченные налоги, неиспользованные резервы предстоящих расходов и пр.) | (-) Увеличение дебиторской задолженности (как результат операционной деятельности) |

| (+) Уменьшение дебиторской задолженности (как результат операционной деятельности) | (-) Уменьшение кредиторской задолженности |

| (+) Увеличение кредиторской задолженности | (-) Увеличение запасов |

| (+) Уменьшение запасов | (-) Уплаченный налог на прибыль и прочие сборы |

| (+) Поступления денежных средств в результате чрезвычайных обстоятельств | (-) Отток денежных средств в результате чрезвычайных обстоятельств |

| II. Поток денежных средств от инвестиционной деятельности | |

| (+) Продажа внеоборотных активов; поступления средств от реализации отдельных узлов и частей ОС в процессе их ликвидации | (-) Приобретение основных средств, нематериальных активов; затраты на разработки и ОС собственного производства |

| (+) Денежные поступления от продаж долевых и долговых инструментов других компаний и долей участия в совместных компаниях | (-) Денежные платежи для приобретения долевых и долговых инструментов других компаний и долей участия в совместных компаниях |

| (+) Денежные поступления от возмещения авансов и кредитов, предоставленных другим сторонам | (-)Авансовые денежные платежи и кредиты, предоставленные другим компаниям |

| (+) Денежные поступления от срочных контрактов, опционов и свопов, кроме случаев, в которых контракты заключены для коммерческих целей | (-) Денежные платежи по срочным контрактам, опционам и свопам, кроме случаев, в которых контракты заключены для коммерческих целей |

| III. Потоки денежных средств от финансовой деятельности | |

| (+) Денежные поступления от эмиссии акций или других долевых инструментов | (-) Денежные выплаты владельцам для приобретения или погашения акций компании |

| (+) Денежные поступления от выпуска облигаций и векселей | (-) Отток денежных средств, направленных на погашение краткосрочных и долгосрочных обязательств |

| (+) Поступления средств от полученных займов, краткосрочных и долгосрочных кредитов | (-) Денежные платежи арендатора для уменьшения задолженности по финансовой аренде |

Прямой метод представления (калькуляции) операционных денежных потоков базируется на сумме всех возможных притоков и оттоков денежных средств. Сложность использования данного метода заключается в том, что не всегда можно учесть все оттоки и притоки (для перспективного анализа недостаточно информации об условиях и факторах, воздействующих на результативность функционирования бизнеса в будущих периодах; для текущего и ретроспективного анализа действующая на предприятии система бухгалтерского учета, как правило, не дает возможности получить в достаточной мере полную и объективную информацию о всех прямых оттоках и притоках денежных средств). В этой связи на практике (в учетной и аналитической работе) больше распространен косвенный метод расчета операционных денежных потоков. В основе данного метода оценки лежит корректировка чистой прибыли (убытка) от операционной деятельности с учетом изменений в запасах, кредиторской и дебиторской задолженности по основной деятельности, различных неденежных статей (амортизации, отсроченных налогов и пр.). Информационной базой для проведения анализа служат данные о доходах и расходах организации, изменениях в запасах и величине начисленной амортизации, дебиторской и кредиторской задолженности, предоставляемые из текущей и прогнозной финансовой отчетности (формы № 1 «Бухгалтерский баланс», № 2 «Отчет о прибылях и убытках», № 5 «Приложение к бухгалтерскому балансу»).

Дата добавления: 2021-04-21; просмотров: 750;