Упрощённая модель рыночного поведения

Теперь мы можем построить приблизительную рыночную модель, чтобы понять суть поведения рынков. Мы не станем использовать полномасштабную модель, хотя это было бы и интересно - но в данный момент нас интересует спрос, вызванный посредничеством, и то, как он влияет на цену биткоина.

Начнём мы с задания базовых параметров. Т - это полная цена всех транзакций с посредничеством биткоина. Она измеряется в долларах в секунду - для простоты мы принимаем, что люди, участвующие в этих транзакциях, знают точную цену транзакции в долларах. Итак, есть определённое количество д/с транзакций, которые нуждаются в посредничестве.

D - это длительность пребывания биткоинов вне оборота для обеспечения посредничества. Оно начинается с момента покупки биткоином платящим и заканчивается моментом продажи биткоинов получающим - и измеряется в секундах. S - всё предложение биткоинов, доступных для покупки, т.е. чуть больше 14 миллионов сейчас или 21 миллион в будущем, за исключением тех, которые находятся у долгосрочных инвесторов. Иными словами, речь о биткоинах, которые доступны для посредничества. Наконец, Р - это цена биткоина, измеряемая в долларах на биткоин.

Теперь можно приступить к расчётам. Сначала мы рассчитаем, сколько биткоинов стало доступно для обеспечения транзакций каждую секунду. Всего есть S доступных биткоинов, а поскольку они изымаются из оборота на D секунд, в среднем каждую секунду будет становиться доступной часть S/D биткоинов, так как они будут выходить из состояния вне оборота и оказываться доступными каждую секунду. Это всё, что касается предложения.

В том, что касается спроса - числа биткоинов за секунду, необходимых для посредничества - у нас есть транзакции на Т долларов для посредничества, и для того, чтобы обеспечить посредничество в транзакции на 1 доллар, нам понадобится 1/Р биткоинов. Таким образом, Т/Р - это число биткоинов в секунду, которые нужны для обслуживания всех проводимых транзакций. Если взять отдельно каждую секунду, предложение в неё будет составлять S/D, а спрос - Т/Р.

На этом рынке, как и на большинстве остальных, цена буде колебаться, чтобы спрос совпадал с предложением. Если предложение выше спроса, тогда биткоины будут оставаться непроданными, поэтому продавцы будут снижать цену, чтобы от них избавиться. А согласно формуле Т/Р для предложения, когда цена падает, спрос растёт, и предложение со спросом приходят в равновесие.

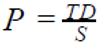

С другой стороны, если предложение ниже спроса, то это значит, что кто-то хочет купить биткоины для посредничества в транзакции, но не может получить их, так как их недостаточно. Тогда этот человек станет предлагать больше, чтобы получить свои биткоины, так как за них будет разворачиваться борьба. Это двигает цену вверх, и по нашей формуле получается, что спрос будет снижаться, пока не достигнет равновесия. В уравнении спрос всегда равен предложению, поэтому мы получаем, что

Таким образом, формула для цены выглядит, как:

Что нам говорит это уравнение? Можно упростить ещё больше и сказать, что D не меняется. Тогда общее предложение S также не будет меняться, либо будет меняться очень медленно. Это сделает цену пропорциональной спросу на посредничество, измеренному в долларах.

Так что, когда спрос на посредничество в долларах удвоится, цена биткоина также должна удвоиться. Фактически, можно наложить график цены на оценку спроса на посредничество в транзакциях - когда это делают образованные экономисты, два графика практически совпадают. Отметим, что суммарное предложение S включает в себя только те биткоины, которые не держат у себя инвесторы. Таким образом, по мере того, как всё больше людей делают инвестиции в биткоин, тем выше будет цена, которую нужно будет заплатить за посредничество биткоина в транзакции.

Однако это не полномасштабная модель рынка. Для неё нам нужно было бы учесть и активность инвесторов. Они также увеличивают спрос на биткоины, когда считают, что цена будет расти, поэтому их ожидания также нужно учитывать. Они, конечно, имеют отношение к ожидаемому в будущем спросу. Можно было бы построить более сложную модель, которая учитывает и это, но мы не станем этого делать.

Подводя итоги, скажем, что существует рынок между биткоином и долларом, равно как между биткоином и другими вещественными валютами. У этого рынка есть достаточно ликвидности, чтобы на нём можно было торговать и покупать разумные суммы денег вполне надёжным образом, хотя цена и колеблется.

Наконец, возможно построить экономическую модели и получить представление о том, как взаимодействуют на этом рынке спрос и предложение, таким образом, сумев предсказать его дальнейшее поведение в той мере, в какой вообще можно предсказывать неизвестные события в будущем - например, сколько людей спустя какое-то время захотят пользоваться биткоином, как посредником. Подобное экономическое моделирование весьма важно и крайне информативно, и кто-то занимается им прямо сейчас, однако подробная экономическая модель этого рынка находится вне предмета обсуждения.

Дата добавления: 2023-05-18; просмотров: 1065;