Наличный и безналичный денежный оборот

Денежный оборот и денежная система

Денежный оборот представляет собой денежное обращение в рамках определенного периода времени. Если под денежным обращением понимают непрерывное движение денег в процессе выполнения ими своих функций, то под денежным оборотом – сумму платежей, совершенных в стране за определенный временной период.

Следует различать понятия «денежный оборот» и «платежный оборот». Денежный оборот включает в себя только те платежи, которые совершены наличными и безналичными деньгами.Платежный оборот включает в себя платежи, совершенные не только наличными и безналичными деньгами, но и другими средствами, т.е. денежными заменителями (чеками, векселями, депозитными сертификатами и т.п.). Таким образом, денежный оборот является составнойчастью платежного.

Денежный оборот представляет собой совокупность наличие денежного и безналичного оборотов. Между ними существует тесная взаимосвязь: деньги постоянно переходятиз наличной формы в безналичную и наоборот. Соотношение этих двух составляющих денежного оборота изменяется по мере развития и совершенствования платежно-расчетных отношении. Если до конца XIX в. в денежном обороте любой страны преобладали наличные расчеты, то в настоящее время в развитых странах подавляющая часть платежей совершается в безналичном порядке.

Наличный и безналичный денежный оборот

Налично-денежный оборот в России регламентирован Положением Центрального банка РФ от 5 января 1998 г. № 14-П «О правилах организации наличного денежного обращения на территории Российской Федерации».

Согласно этому Положению все предприятия, организации и учреждения на территории России независимо от организационно-правовой формы обязаны хранить свободные денежные средства в коммерческих банках на соответствующих счетах. Наличные деньги, поступающие в кассы предприятий, организаций и учреждений в течение дня, подлежат ежедневной сдаче в обслуживающие их банки для последующего зачисления на эти счета. В своих же кассах они могут оставлять наличность только в пределах лимита, который устанавливают обслуживающие их банки по согласованию с руководителями этих предприятий и организаций. При определении лимита учитывают специфику деятельности предприятия, поскольку он должен обеспечивать его нормальную работу с утра следующего дня. Лимит устанавливают ежегодно, однако его размер может быть пересмотрен и в течение года по обоснованной просьбе предприятия. Превышение кассового лимита допускается только в течение трех рабочих дней при выдаче заработной платы, стипендии, проведении социальных выплат.

Необходимые наличные деньги предприятия и организации запрашивают в обслуживающих их банках. Однако последние также хранят у себя не все наличные деньги, полученные от клиентов. Основную их часть банки сдают в расчетно-кассовые центры (РКЦ), существующие при Главных территориальных управлениях Центрального банка РФ (ГТУ ЦБ), для последующего зачисления на корреспондентские счета, открытые в РКЦ для каждого банка. Банки выдают предприятиям запрашиваемые наличные деньги, как правило, из текущих (ежедневных) поступлений денежной наличности в свои кассы. Но если для удовлетворения заявки предприятия текущей наличности не хватает, банки запрашивают наличные деньги в РКЦ.

Но и расчетно-кассовые центры хранят наличность в своих операционных кассах только в ограниченном объеме. Основную массу наличных денег, полученных от коммерческих банков, они переводят из операционных касс в резервные фонды РКЦ (денежные хранилища), т.е. временно изымают их из обращения.

Если наличности, имеющейся в операционной кассе РКЦ, для удовлетворения заявок коммерческих банков на получение наличных денег не хватает, РКЦ обращается в Центральный банк РФ за разрешением перевести в операционную кассу часть наличных денег из резервного фонда.

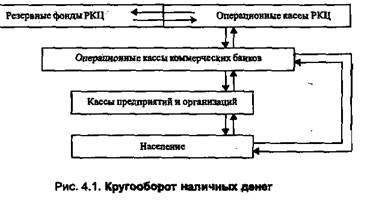

Ознакомившись с правилами организации наличного денежного обращения, можно представить, каким образом совершается кругооборот наличных денег (рис. 4.1).

Итак, при каждом ГТУ ЦБ существует РКЦ, обслуживающий коммерческие банки. При РКЦ есть резервные фонды, в которых хранят банкноты и разменные монеты, а также операционные (оборотные) кассы по приему и выдаче наличных денег.

Механизм движения наличных денег запускается директивой Центрального банка РФ, адресованной РКЦ, согласно которой наличные деньги переводятся из резервных фондов РКЦ в операционные кассы. Из операционных касс РКЦ наличные деньги направляются в операционные кассы коммерческих банков. Часть этих денег идет на предоставление кредитов другим банкам и обслуживание межбанковских расчетов, но основная часть выдается клиентам банков – юридическим и физическим лицам.

Юридические лица, используя часть поступивших наличных денег для расчетов с другими предприятиями и организациями, основную часть направляют на выплату заработной платы, пособий и премий своим работникам.

Население использует наличные деньги для оплаты товаров и услуг, совершения коммунальных платежей и т.п. Таким образом, деньги населения поступают предприятиям, оказывающим услуги населению, которые сдают их в банк для зачисления на свои счета. Часть денег населения сразу поступает в операционные кассы банков в виде вкладов. Банки сдают наличные деньги в РКЦ, а РКЦ основную их часть помещают в резервные фонды. И весь процесс повторяется заново.

Процесс обращения наличных денег, определение объемов их выпуска и изъятия из обращения являются постоянным объектом прогнозного планирования.

Коммерческие банки составляют прогнозные расчеты ожидаемой потребности в наличных деньгах на основании планируемых поступлений наличности в их кассы и кассовых заявок от обслуживаемых ими предприятий. Такие расчеты делают ежеквартально с распределением по месяцам и передают в РКЦ за две недели до начала предстоящего квартала.

Затем каждый РКЦ, сведя воедино расчеты банков, которые в нем обслуживаются, аналогичным образом составляет прогнозный расчет своей ожидаемой потребности в наличных деньгах. Расчеты РКЦ передаются за неделю до предстоящего квартала в ГТУ ЦБ и в дальнейшем – в Центральный банк РФ.

На основании поступивших сведений Банк России может принять решение о переводе определенной части наличных денег из резервных фондов РКЦ в их операционные кассы или эмиссии новых банкнот и монет. Прогнозируя эмиссию наличных денег. Банк России устанавливает, в каких регионах намечается нехватка наличности и составляет план завоза наличных денег в резервные фонды РКЦ этих регионов.

Таким образом. Центральный банк РФ полностью контролирует величину Мд, осуществляя эмиссию наличных денег, выпуская и изымая их из обращения.

Безналичный денежный оборот

Безналичный денежный оборот осуществляется посредством безналичных расчетов.

Безналичные расчеты – это денежные расчеты без участия наличных денег, проводимые либо путем списания денежных средств со счета плательщика и зачисления их на счет получателя, либо путем зачета взаимных требований.

Безналичные расчеты на территории России регулируются Положением Центрального банка РФ от 12 апреля 2001 г. № 2-П «О безналичных расчетах в Российской Федерации» (с изм. от 6 ноября 2001 г.). Данное Положение разработано в соответствии с Гражданским кодексом РФ (ч. 2 гл. 45 «Банковский счет», гл. 46 «Расчеты»), Федеральным законом от 2 декабря 1990 г. № 395-1 «О банках и банковской деятельности» (в ред. от 21 марта 2002 г.) и иными законами Российской Федерации.

Для осуществления безналичных расчетов коммерческие банки открывают предприятиям и организациям расчетные и текущие счета.

Расчетный счет открывают коммерческим юридическим лицам и гражданам, занимающимся предпринимательской деятельностью без образования юридического лица. Иначе говоря, расчетный счет открывают финансово самостоятельным хозяйствующим субъектам.

Владелец расчетного счета имеет полную экономическую самостоятельность по расходованию средств, находящихся на счете, является плательщиком всех причитающихся с него налогов и самостоятельно вступает в кредитные взаимоотношения с банками. Этот счет позволяет совершать практически любые операции: на него зачисляются все денежные поступления владельца, с него списываются деньги для выдачи заработной платы, оплаты приобретаемого имущества, уплаты налогов и т.п.

Расчетный счет имеет такие разновидности, как счет для осуществления совместной деятельности (у которого несколько владельцев) и счет для выполнения работ по соглашению о разделе продукции (который используется исключительно для выполнения этих работ).

Текущий счет открывают обособленным подразделениям юридического лица (филиалам, представительствам), а также некоммерческим юридическим лицам. При этом предполагается, что они не являются финансово самостоятельными. Владелец текущего счета может распоряжаться средствами, находящимися на нем, только в строгом соответствии со сметой, утвержденной вышестоящей организацией (т.е. организацией, которая полностью или частично его финансирует). Также по текущему счету регламентируется перечень операций (в соответствии с целями деятельности организации).

Однако если некоммерческая организация существует на деньги, которые зарабатывает сама, ей открывают не текущий, а расчетный счет. Также если филиал финансово независим от головной организации, то по ходатайству последней ему могут открыть не текущий, а расчетный счет.

Текущий счет имеет разновидности: бюджетный, инвестиционные и конверсионные счета. Бюджетный счет открывается предприятию или организации при выделении им бюджетных средств для выполнения конкретной цели (если эти средства не зачисляются на расчетный или текущий счет) сроком только на один год (поскольку бюджет утверждается ежегодно). В конце года при закрытии такого счета остатки по нему подлежат перечислению в бюджет.

2. Денежная система и ее элементы

Денежная система — устройство и формы денежного обращения в стране, сложившееся исторически и закрепленные законодательством.

Она сформировалась в XVI — XVII вв. с возникновением и утверждением капиталистического производства, а также централизованного государства и национального рынка. По мере развития товарно-денежных отношений и капиталистического производства денежная система претерпела существенные изменения.

В зависимости от вида денег (деньги как товар, выполняющий роль всеобщего эквивалента, или деньги как знак стоимости) различают денежные системы двух типов:

§ система металлического обращения, которая базируется на действительных деньгах (серебряных, золотых), выполняющих все пять функций, а обращающиеся банкноты беспрепятственно обмениваются на действительные деньги;

§ система бумажно-кредитного обращения, при которой действительные деньги вытеснены знаками стоимости, а в обращении находятся бумажные (казначейские векселя) либо кредитные деньги.

При системе металлического денежного обращения выделяются два вида денежных систем: биметаллизм и монометаллизм в зависимости от того, сколько металла принято в качестве всеобщего эквивалента и базы денежного обращения,

Биметаллизм — денежная система, при которой роль всеобщего эквивалента закреплена за двумя металлами (серебром и золотом).

Биметаллизм – использование двух благородных металлов (чаще всего серебра и золота) для чеканки монет, применяемых в качестве денег.

Предусматривалась свободная чеканка монет из двух металлов и их неограниченное обращение. На рынке устанавливались две цены на один товар. Эта система существовала в XVI — XVIII вв., а в ряде стран Западной Европы действовала и в Х1Хв.

Наличие двух металлов в роли всеобщего эквивалента вступало в противоречие с природой денег как единого товара, осуществляющего измерение стоимости всех товаров. Эта система не обеспечивала устойчивости денежного обращения, поскольку изменение стоимости одного из денежных металлов приводило к колебанию цен на товары. Развитие капитализма, требующее стабильности денежной системы, единого всеобщего эквивалента, обусловило переход к монометаллизму.

Монометаллизм – денежная система, в которой один металл служит всеобщим эквивалентом и основой денежного обращения.

При этой системе функционируют монеты из одного благородного металла и знаки стоимости, разменные на монеты. Серебряный монометаллизм существовал в России (1843 — 1852 гг.), Индии (1852 — 1893 гг.), Нидерландах (1847 — 1875 гг.), Китае (до 1935 г.). В большинстве развитых стран в конце XIX в. биметаллизм и серебряный монометаллизм сменился золотым монометаллизмом. В России золотое обращение стало действовать с 1897 г.

Различают три разновидности золотого монометаллизма: золотомонетный, золотослитковый и золотодевизный стандарты.

Золотомонетный стандарт, соответствующий периоду свободной конкуренции и развития производства, кредитной системы и торговли, характеризовался золотым обращением, свободной чеканкой монет, беспрепятственным обменом банкнот на золото, не запрещенным движением золота между странами. Закон денежного обращения действовал автоматически. Этот стандарт требовал наличия золотых запасов в эмиссионных центрах. Первая мировая война, потребовавшая больших военных затрат, вызвала рост дефицита воюющих государств и привела к отмене золотомонетного стандарта в большинстве стран.

После окончания Первой мировой войны вводятся урезанные формы золотого монометаллизма: золотослитковый стандарт (Великобритания, Франция), при котором банкноты обменивались на золотые слитки, и золотодевизный стандарт (Германия, Австрия, Дания, Норвегия и др.), при котором банкноты обменивались на д е в и з ы (платежные средства в иностранной валюте), разменные на золото. В результате мирового экономического кризиса (1929 -- 1933 гг.) были ликвидированы все формы золотого монометаллизма и утвердилась система обращения бумажно-кредитных денег, не разменных на действительные деньги.

Система бумажно-кредитных денег предусматривала господствующее положение банкнот, выпускаемых эмиссионным центром страны.

В 1944 г. международная денежная система капитализма сформировалась в рамках мировой валютной системы на валютно-финансовой конференции ООН в Бреттон-Вудсе (США). По форме Бреттон-Вудская денежная система представляла собой своеобразный межгосударственный золотодевизный стандарт. Ее главными ориентирами являются:

§ золото выполняло функцию мировых денег, оно выступало средством окончательных расчетов между странами и всеобщим воплощением общественного богатства;

§ кроме золота в международном платежном обороте использовались национальная денежная единица США — доллар и английский фунт стерлингов, имеющий более узкую сферу действия;

§ доллар США обменивался на золото в Казначействе США по официально установленному соотношению, если он представлялся (с 1934 г.) центральными банками и правительственными учреждениями стран. Цена золота на свободных рынках складывалась на базе официальной цены США и до 1968 г. не отклонялась от нее;

§ национальные денежные единицы свободно обменивались через центральные банки на доллары и между собой по твердо установленным Международным валютным фондом (МВФ) соотношениям. Все обратимые национальные денежные единицы через доллар могли превратиться в золото, что обеспечивало многосторонние расчеты между странами.

В связи с ослаблением позиций США на внешнем рынке в результате сокращения золотых запасов страны международная денежная система, основанная на широком использовании доллара как эталона ценности всех денежных единиц, в 1971 — 1973 гг. потерпела банкротство: доллар перестал быть единственной мировой резервной валютой; роль резервных валют стали выполнять марки ФРГ, японская иена, а также СДР и ЭКЮ; был прекращен обмен с 1 августа 1971 г. доллара на золото; отменена официально долларовая цена золота.

На смену Бреттон-Вудской денежной системы пришла Ямайская денежная система, оформленная соглашением стран — членов МВФ в Кингстоне (о. Ямайка) в 1976 г. После ратификации странами этого соглашения в апреле 1978 г. были внесены изменения в устав МВФ. Новая денежная система характеризовалась следующими чертами:

а) мировыми деньгами объявлялись специальные права заимствования в МВФ — СДР, которые становились международной счетной единицей;

б) доллар США сохранял важное место в международных расчетах и в валютных резервах других стран, а также продолжал играть важную роль при расчетах условной стоимости СДР;

в) юридически была завершена демонетизация золота: утрата золотом денежных функций, отмена его официальной цены. Однако золото осталось резервом государства и используется для приобретения ключевых денежных единиц других стран.

Современные денежные системы зарубежных стран, несмотря на свои особенности, имеют много общих черт. Они включают следующие элементы:

q денежную единицу,

q масштаб цен,

q виды денег, являющихся законным платежным средством,

q эмиссионную систему

q государственный аппарат регулирования денежного обращения.

Денежная единица — это установленный в законодательном порядке денежный знак, служащий для соизмерения и выражения цен всех товаров и услуг. Она, как правило, делится на мелкие пропорциональные части. В большинстве стран действует десятичная система деления (1 доллар США равен 100 центам, 1 английский фунт стерлингов равен 100 пенсам)

Масштаб цен - способ и средство измерения, выражения стоимости товара в денежных единицах. Это выбор денежной единицы страны в качестве средства выражения стоимости товара через весовое содержание денежного металла в этой выбранной единице.

Виды денег, являющихся законными платежными средствами, — прежде всего это кредитные деньги и в первую очередь банкноты, разменная монета, а также бумажные деньги (казначейские билеты). Так, в США в обращении находятся банковские билеты в 100,50,20,10,5,2 и 1 доллар (выпуск 500-долл. и выше прекращен), казначейские ноты (билеты, выпускаемые Казначейством США) в 100 долл., а также серебряно-медные и медно-никелевые монеты в 1 доллар, 50, 25, 10 и 1 цент.

В экономически развитых странах, как правило, государственные бумажные деньги (казначейские билеты) не выпускаются либо выпускаются в ограниченных количествах, тоща как в слаборазвитых странах они имеют достаточно широкое обращение. Так, в Индонезии обращаются банкноты достоинством 10000, 5000, 1000, 500, 100 рупий, казначейские билеты — 200, 100, 25, 10, 5 и 1 рупий и монеты — 100, 50, 25, 10, 5, 2 и 1 сен (1 сен равен 0,01 рупии).

Эмиссионная система – порядок и способы выпуска в обращение денежных знаков, а также составная часть денежной (финансовой) системы государства в виде органов, обеспечивающих эмиссию.

Эмиссия (от лат. Emissio - выпуск) – выпуск в обращение ценных бумаг, денежных знаков во всех формах.

Эмиссионные операции (операции по выпуску и изъятию денег из обращения) в государствах осуществляют;

q центральный (эмиссионный) банк, пользующийся монопольным правом выпуска банковских билетов (банкнот), составляющих подавляющую часть налично-денежного обращения;

q казначейство (государственный исполнительный орган), выпускающий мелкокупюрные бумажно-денежные знаки (казначейские билеты и монеты, изготовленные из дешевых видов металла, на которые приходится около 10% (в развитых странах) общего выпуска наличных денег.

Эмиссия банкнот осуществляется центральным банком тремя путями: предоставлением кредитов кредитным учреждениям в форме переучета коммерческих векселей; кредитованием казны под обеспечение государственных ценных бумаг; выпуском банкнот путем их обмена на иностранную валюту.

Государство, стремясь к ослаблению возможных циклических колебаний экономических процессов, предпринимает меры к регулированию процесса производства, используя денежную и кредитную системы, которые тесно взаимосвязаны, особенно в результате господства кредитных денег.

Во многих промышленно развитых странах под влиянием усиления инфляции и нарастания кризисных явлений в экономике в середине 70-х годов получило распространение таргетирование — установление целевых ориентиров с целью регулирования прироста денежной массы в обращение и кредита, которыми должны руководствоваться центральные банки.

Центральный банк по согласованию с государственными органами определяет сумму увеличения денежной массы, ограничивая ее приростом в реальном исчислении. Эта мера рассматривается как важная форма борьбы с инфляцией и обеспечения стабилизации экономики. В США таргетируются все четыре денежных агрегата, во Франции — только агрегат М2. Однако практика показала слабую эффективность такой формы регулирования, ибо денежное обращение находится под влиянием различных экономических факторов, а не только объема денежно-кредитных операций. В связи с этим в 80-е годы центральные банки ряда стран (Канады, Японии) отказались от таргетирования.

| <== предыдущая лекция | | | следующая лекция ==> |

| Параллельные прямые в курсе геометрии 7 класса | | | Сущность инфляции и причины ее возникновения |

Дата добавления: 2016-06-15; просмотров: 3279;