Методы оценки инвестиционных проектов

Основу принятия управленческих решений по инвестициям составляет сравнение объема инвестиций с ежегодными поступлениями денежных средств, когда проект заработает после пуска его в эксплуатацию. Для того чтобы сопоставить размер инвестиций и будущие денежные поступления, нужно учесть разновременность притоков и оттоков денежных средств в результате осуществления инвестиционного проекта, с этой целью все будущие денежные потоки следует «привести» к моменту инвестирования средств, т.е. выполнить процедуру дисконтирования потоков платежей.

Различные методы сравнения инвестиционных проектов опираются на наличие информации, которая может быть получена в результате следующих действий:

• прежде всего нужно определить размер ожидаемых денежных поступлений от предлагаемого проекта с распределением их по срокам поступления;

• далее обосновать ставку дисконтирования будущих денежных поступлений, которая отражала бы ожидаемую инвестором доходность от проекта и степень риска вложений средств;

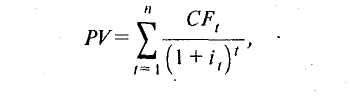

• затем рассчитать дисконтированную стоимость каждого из ожидаемых потоков, суммированием которых определяется накопленная величина дисконтированных доходов (PV):

где CFi — доход от инвестиций i-го периода;

ii — ставка дисконтирования i-ro периода;

п — число лет, в течение которых прогнозируется получение дохода от инвестиций.

Рассчитанная таким образом величина PV характеризует приведенную к моменту инвестирования средств (если они единовременны) стоимость денежных доходов от инвестиций, полученных в разные периоды. Теперь эта величина может быть сопоставлена с размером инвестиций.

Формула показывает, что при оценке инвестиционных решений важное значение приобретает анализ размера и срока возникновения денежных доходов в результате капиталовложений: большую привлекательность будут иметь те инвестиционные проекты, которые дают достаточно большие доходы уже через короткие промежутки времени ;

• следующим шагом является подсчет требуемых для инвестиционного проекта капиталовложений.

Каждый из вышеперечисленных шагов в оценке инвестиционных проектов является весьма сложным и трудоемким процессом, степень надежности оценок недостаточно высока, поскольку высок уровень неопределенности в установлении каждого из параметров — размеров денежных потоков и ставки дисконтирования. Особенно сложно составить финансовый раздел бизнес-плана в условиях экономической нестабильности и высокого уровня инфляции. При разработке бизнес-плана необходимо учитывать достаточно широкий круг факторов, характеризующих тенденции развития отрасли, возможности изменения положения предприятия на имеющемся рынке и перспективы выхода на новые рынки, изменение финансовых возможностей партнеров, доступность дополнительных объемов материальных и финансовых ресурсов и т. д.

Эти факторы становятся второстепенными в том случае, когда необходимость инвестиций определяется соображениями экономической безопасности страны или связана с экологическими проблемами.

Рассмотрим некоторые формализованные методы, служащие основой принятия решений в инвестиционной политике.

В отечественной и зарубежной литературе наиболее распространенными методами являются:

1. Определение срока окупаемости инвестиций (payback period — РР).

2. Расчет средней доходности инвестиций (average return on book value — AR).

3. Расчет чистой приведенной (текущей) стоимости (net present value - NPV).

4. Определение внутренней нормы доходности (internal rate of return — IRR).

Под сроком окупаемости понимается число лет, требуемое для возврата первоначальных капиталовложений. В недалеком прошлом этот показатель был одним из наиболее широко используемых методов в оценке инвестиционных проектов. Его несомненное преимущество состоит в достаточной простоте вычислений и интерпретации.

Дата добавления: 2016-06-15; просмотров: 1848;