Ценные бумаги, выпускаемые банками

1. Ценные бумаги, выпускаемые банками: классификация, цели выпуска, сравнительная характеристика процедуры выпуска. Нормативно-правовое регулирование деятельности кредитных организаций по выпуску эмиссионных ценных бумаг. Объявленные и размещённые акции. Права и обязанности акционеров. Этапы процедуры выпуска эмиссионных ценных бумаг. Виды решений о размещении эмиссионных ценных бумаг и их реквизиты. Содержание решения о выпуске ценных бумаг. Содержание проспекта ценных бумаг. Порядок регистрации выпуска ценных бумаг. Порядок расчёта суммы дивидендов по акциям. Размеры и порядок выплаты доходов по облигациям. Порядок обращения и погашения облигаций банка.

2. Практическое занятие. Оформление документов, необходимых для проведения эмиссии акций (облигаций)

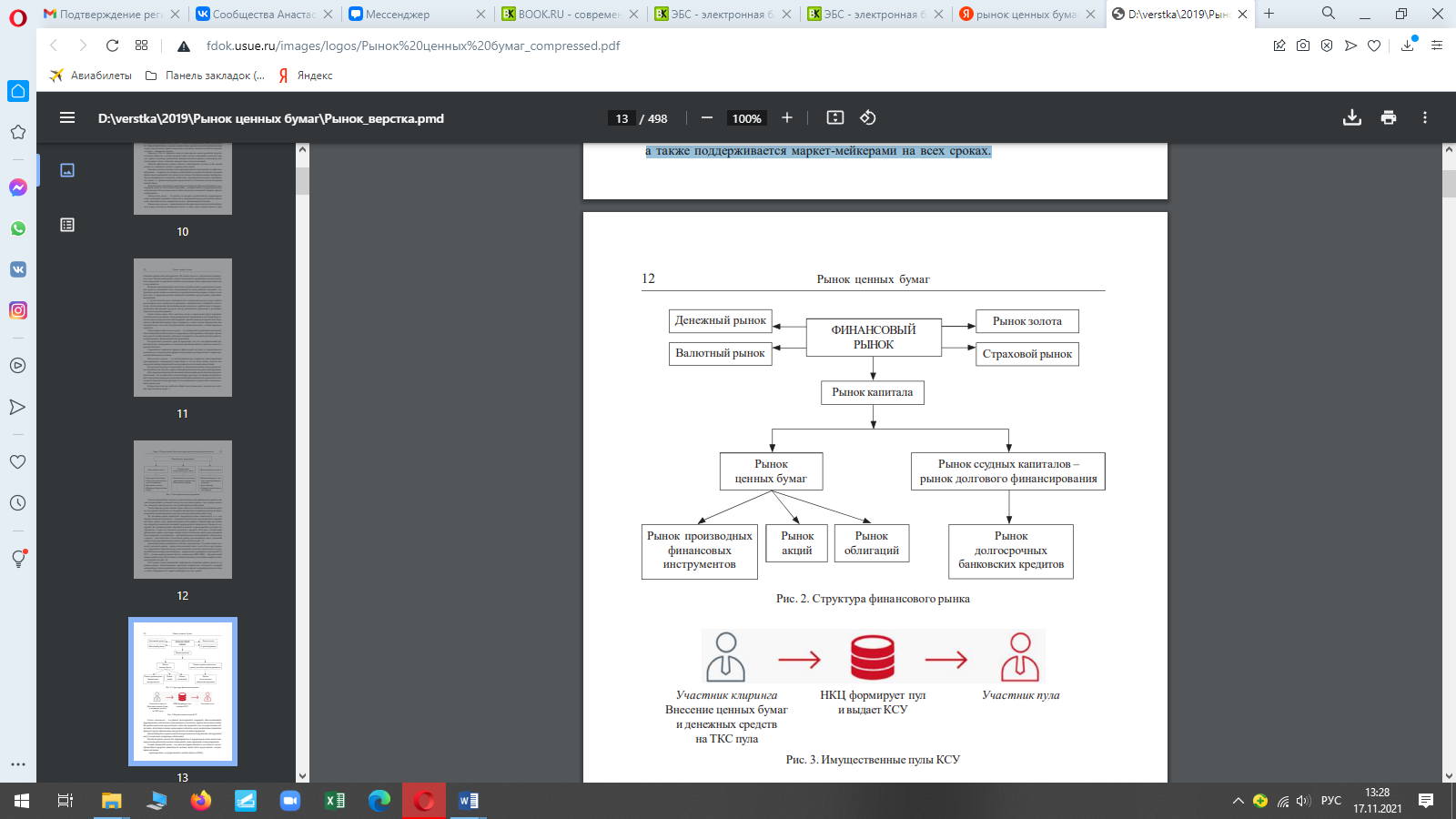

Введение. Рыночная экономика представляет собой совокупность рынков. Одним из них является финансовый, который решает задачу распределения денежных средств между участниками экономических отношений. Вместе с тем сам финансовый рынок состоит их отдельных самостоятельных сегментов:

– рынка ценных бумаг;

– кредитного рынка;

– валютного рынка;

– рынка страхования;

– рынка золота.

Наиболее близкими по своей экономической сущности, по функциональным критериям являются кредитный рынок и рынок ценных бумаг как две важнейшие составные части финансового рынка. Это два конкурирующих между собой рынка. И кредитный рынок, и рынок ценных бумаг решают идентичные финансовые задачи: кредитование (финансирование) субъектов экономический отношений, а в итоге – экономики страны.

Финансовый рынок – это рынок, на котором осуществляется перераспределение свободных денежных капиталов и сбережений между различными субъектами экономики путем совершения сделок с финансовыми активами. Финансовые активы – национальная и иностранная валюты в наличной форме и в виде остатков на банковских счетах, а также золото, ценные бумаги и про- 10 Рынок ценных бумаг изводные финансовые инструменты. На основе спроса и предложения формируется цена. Финансовый рынок служит механизмом перемещения потоков денежных сбережений от домашних хозяйств к компаниям, инвестирующим капиталы в свое развитие.

Для современной рыночной экономики финансовый рынок является центральным звеном. Это чрезвычайно сложная инфраструктура, где множество финансовых посредников оперируют разнообразными финансовыми инструментами и выполняют широкий набор функций по обслуживанию и управлению экономическими процессами. В мире известны три наиболее общих типа финансовых посредников, которые представлены на  рис. 1.

рис. 1.

Денежный рынок развивается в России стремительно. Создание нового сегмента денежного рынка – рынка обеспеченных денег (cash driven repo) привело к появлению и практическому использованию в качестве обеспечения по сделкам РЕПО нового вида ценной бумаги – клирингового сертификата участия (КСУ). КСУ – неэмиссионная ценная бумага, выдаваемая НКО НКЦ – Национальный клиринговый центр (АО) в обмен на активы, вносимые участником клиринга в имущественный пул (рис. 3). КСУ решает задачу повышения ликвидности, удлинения сроков сделок на денежном рынке, обеспечиваемых гарантией центрального контрагента, который минимизирует влияние рыночного и кредитного риска на формирующуюся ставку, а также поддерживается маркет-мейкерами на всех сроках.

Таким образом, фондовый рынок представляет собой систему взаимосвязанных элементов: экономических отношений и форм поведения их участников. Фондовый рынок раскрывает не только сущность отношений, но и механизм выявления его участниками равновесной текущей (справедливой) цены ценных бумаг и производных финансовых инструментов. Исходя из анализа идентичной сущности рынка ценных бумаг и фондового рынка, следует признать, что эти понятия являются близкими, но не абсолютно тождественными. Рынок ценных бумаг является более широким понятием, чем фондовый рынок, как минимум, на величину инструментов денежного рынка

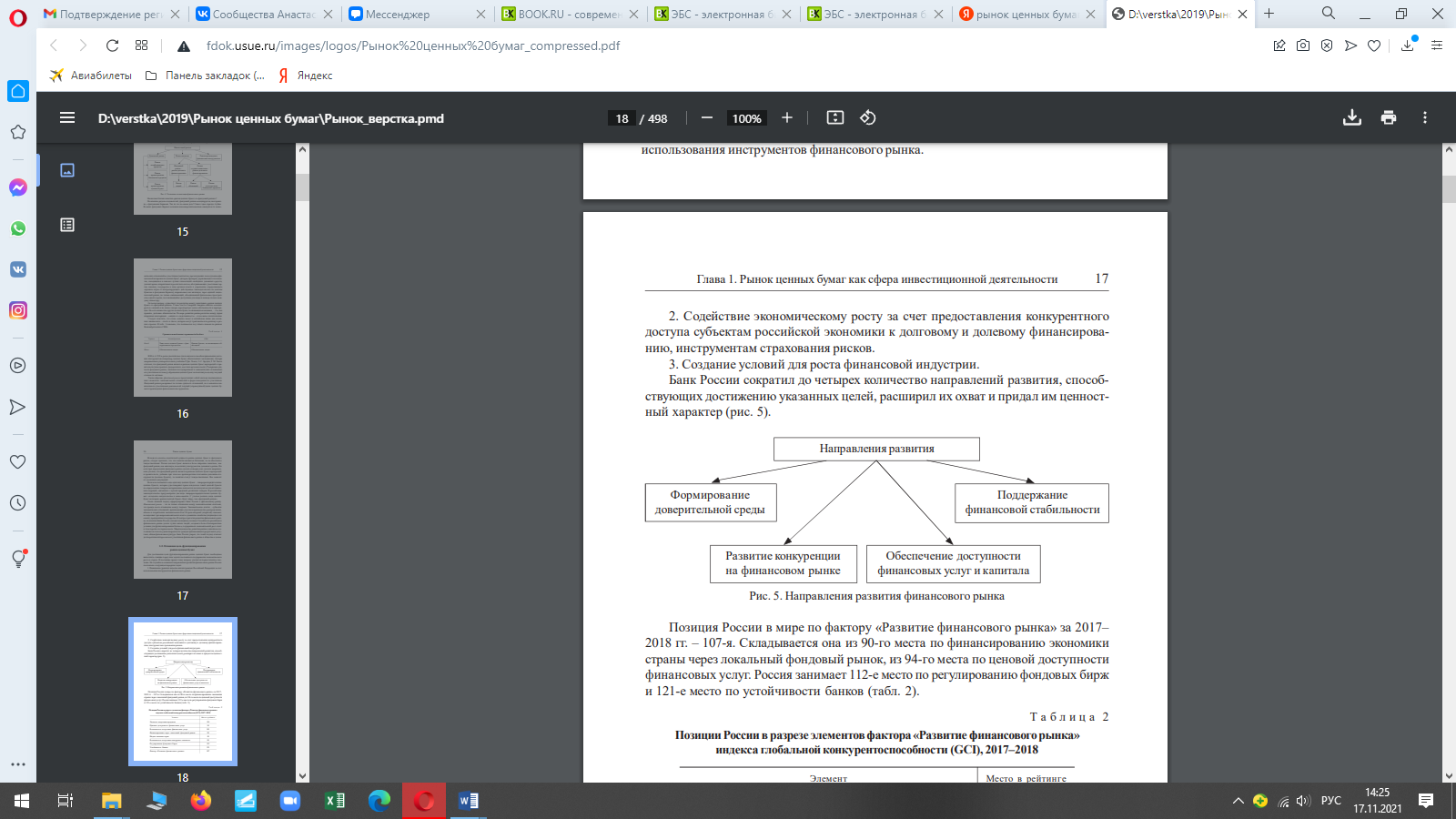

Для достижения цели функционирования рынка ценных бумаг необходимо выполнить стоящие перед ним задачи постоянного поддержания экономического роста в стране. В настоящее время этому вопросу уделяется первостепенное значение. Не случайно в основных направлениях развития финансового рынка России поставлена следующая иерархия задач: 1. Повышение уровня и качества жизни граждан Российской Федерации за счет использования инструментов финансового рынка.

Содействие экономическому росту за счет предоставления конкурентного доступа субъектам российской экономики к долговому и долевому финансированию, инструментам страхования рисков. 3. Создание условий для роста финансовой индустрии. Банк России сократил до четырех количество направлений развития, способствующих достижению указанных целей, расширил их охват и придал им ценностный характер (рис. 5).

Ценные бумаги, выпускаемые банками: классификация, цели выпуска, сравнительная характеристика процедуры выпуска.

Любой рынок есть или должен быть сферой приумножения капитала – это аксиома. Наиболее показательным в этой части является товарный рынок. Однако наряду с выпуском товаров (услуг) предприятие (компания) как эмитент может выпускать ценные бумаги, которые обращаются уже на фондовом рынке или рынке ценных бумаг. Рынок ценных бумаг выступает как самостоятельный рынок вложения капиталов, где встречаются основные поставщики и заемщики свободных денежных средств. Но инвестиции невозможны, если индивидуальные участники экономического процесса не делают сбережений. Склонность к сбережению означает отказ 19 как от потребления, так и от инвестирования, а это противоречит существующей логике необходимости обращения сберегаемых средств в рост капитала. Склонность к сбережению – это и психологический фактор, так как вполне естественно стремление человека сберегать средства, и с этим фактором нельзя не считаться. Однако одна из самых важных характеристик сбережений – это потенциальные инвестиции. Низкая норма инвестиций приводит к снижению темпов экономического роста, что было характерно для России в 1990–1999 гг. Вместе с тем превышение инвестиций над сбережениями служит источником инфляции, а это не менее опасная проблема для высокоразвитых стран, так как инфляция приводит к обесценению национальной валюты.

Движение денежных средств между рынками и сегментами внутри них происходит в зависимости от многих факторов, основными из которых являются:

– уровень доходности рынка;

– условия его налогообложения;

– степень риска потери капитала или недополучения ожидаемого дохода;

– организация рынка и удобство для инвесторов, возможность быстрого входа и выхода с рынка, уровень информированности рынка и т. п.

Рынок ценных бумаг создает почву для объединения заемщиков и инвесторов. Первоклассными заемщиками (эмитентами) выступают предприятия различных форм собственности и государство, а финансовые институты и физические лица – основные поставщики капитала (инвесторы). Вместе с тем необходимо отметить, что сам финансовый институт также может выступать и заемщиком капитала в целях финансирования собственных операций. Схема взаимодействия участников представлена на рис. 7.

Рынок ценных бумаг, его активы имеют высокую степень цифровизации, поскольку практически все операции совершаются через интернет-терминалы (торговые платформы, мобильные приложения), что требует не только глубокого профессионализма его лицензированных участников, но и постоянного повышения финансовой грамотности одного из основных поставщиков капитала – физических лиц (граждан России).

По эмитентам классификация выделяет рынок государственных (федеральных), муниципальных и корпоративных ценных бумаг. Рынок государственных ценных бумаг – это рынок ценных бумаг, эмитентом которых является государство в лице соответствующих органов государственной исполнительной власти как на федеральном, так и на субфедеральном уровне (федеральные и субфедеральные государственнные ценные бумаги). Самостоятельный статус имеет рынок 25 муниципальных ценных бумаг.

Альтернативой рынку государственных и муниципальных ценных бумаг служит рынок корпоративных ценных бумаг, роль и значение которого в рыночной экономике трудно переоценить. По экономической природе можно рассматривать рынок долевых, долговых ценных бумаг, рынок производных финансовых инструментов.

К долевым ценным бумагам можно отнести и паевые ценные бумаги (инвестиционные паи, ипотечные сертификаты участия), удостоверяющие отношения совладения или долевого участия в формировании инвестиционного фонда. К долговым ценным бумагам, опосредующим кредитные отношения, относятся облигации, сберегательные сертификаты, депозитные сертификаты, векселя и др.

Особую категорию представляет рынок производных финансовых инструментов, выполняющих одну из главных функций – хеджирования, или страхования, активов от неблагоприятного изменения цен на них. К производным финансовым инструментам относятся классические фьючерсные и опционные контракты, форвардные контракты, депозитарные расписки, опционы эмитента, варранты, свопы.

С точки зрения финансовых инвестиций наибольший интерес представляют первичный и вторичный рынки ценных бумаг. Законодательно первичный рынок ценных бумаг определяется как отношения, складывающиеся при эмиссии (для эмиссионных ценных бумаг) или при заключении гражданско-правовых сделок между лицами, принимающими на себя обязательства по иным ценным бумагам, и первыми инвесторами, профессиональными участниками рынка ценных бумаг, а также их представителями. Таким образом, первичный рынок – это рынок, на котором происходит первичное размещение ценных бумаг.

В результате продажи бумаг на первичном рынке лицо, эмитировавшее их (т. е. выпустившее их в обращение), получает необходимые ему финансовые ресурсы, а бумаги попадают в руки первоначальных держателей, которые либо оставят их у себя (с целью реализации имущественных или неимущественных прав, которые удостоверяет данная ценная бумага, например, право на получение дивидендов, накопленного купонного дохода, участие в управлении акционерным обществом), либо продадут с целью получения спекулятивного дохода.

IPO (Initial Public Offering) – первичное размещение акций, процесс продажи компанией акций на фондовом рынке, в результате которого компания становится публичной, а бумаги – доступными широкому кругу инвесторов. На самом деле на этом этапе развития акционерного общества оно далеко еще не публичное, по российскому законодательству первичное размещение акций происходит в момент учреждения акционерного общества среди его учредителей. Но каждый из учредителей в дальнейшем может предложить свои акции широкому кругу инвесторов в случае публичного акционерного общества. Таким образом поступало государство в России в процессе приватизации собственности путем акционирования. Юридически это уже будет SPO (Secondary Public Offering) – публичное размещение акций, которые принадлежат уже существующим акционерам, как правило, создателям компании или, в частности, государству.

SPO, в отличие от IPO, не влияет на размер уставного капитала акционерного общества. Такое размещение делает компанию более публичной, как правило, приводит к росту числа акционеров. Процедуру SPO следует отличать от публичного размещения дополнительных выпусков акций, которое называ ается follow-on (доразмещение), или просто PO (публичное предложение). Через процедуру SPO в те или иные времена прошли практически все компании из сферы высоких технологий в США, например «Майкрософт».

Первая и последующая перепродажи ценной бумаги происходят на вторичном рынке. Вторичный рынок – это рынок, на котором осуществляется дальнейшее обращение ценных бумаг. Вторичный рынок играет ключевую роль во всем процессе биржевого оборота. Он позволяет инвесторам активно перепродавать ценные бумаги, фиксировать прибыль, получать краткосрочные доходы, вкладывать денежные средства в ценные бумаги и их производные. По форме организации рынки подразделяются:

– на внебиржевой рынок;

– биржевой рынок

– организованный рынок.

Биржевой рынок ценных бумаг ассоциируется с деятельностью фондовой биржи – это организованный рынок ценных бумаг, где торговля осуществляется по строго установленным правилам и регламентам в течение биржевой сессии. Обязательным условием обращения ценных бумаг на фондовой бирже является их допуск (листинг). Биржа устанавливает критерии прохождения листинга и требования по применению процедуры делистинга, в также ранжирует ценные бумаги по уровням (котировальным листам). Проходят листинг только ценные бумаги надежных эмитентов. В настоящее время в мире насчитывается более 200 бирж, крупнейшими фондовыми биржами являются: Нью-Йоркская (NYSE Euronext), Токийская, Лондонская, Шанхайская, Гонконгская, Фондовая биржа Торонто, Франкфуртская.

Внебиржевой рынок ценных бумаг представляет собой сферу обращения ценных бумаг, не допущенных к биржевой торговле. Чаще всего это акции небольших компаний, которые не прошли листинг из-за ограниченного выпуска в обращение или недостаточной надежности. Когда говорят, что внебиржевой рынок может быть тоже организованным, то прежде всего имеют в виду, что нет юридического лица, именуемого биржей, но 27 торговля ценными бумагами осуществляется так же, как на классической фондовой бирже, по строго установленным правилам.

По срокам предоставления денег рынок ценных бумаг классифицируется как денежный рынок и рынок капиталов. На рынке денег образуются краткосрочные обязательства (сроком до одного года), на рынке капиталов – со сроком более года.

Виды ценных бумаг:

· акции;

· облигации;

· государственные облигации;

· чеки;

· векселя;

· сертификаты (депозитный и сберегательный);

· приватизационные бумаги;

· коносаменты;

· сберегательные книжки;

· двойные складские свидетельства;

· залоговые свидетельства;

· закладные;

· инвестиционные паи;

· депозитарные расписки.

В список могут входить другие документы, которые отнесены к ценным, в порядке, установленном законом.

Внимание! Ценная бумага может иметь или не иметь бумажный носитель. Во втором случае она оформляется в виде электронной записи в специальном реестре.

Кем и как они выпускаются

Выпуск тех или иных ценных бумаг называется эмиссией. Тот, кто их выпускает – эмитентом. Цели эмиссии:

· получение или увеличение первоначального капитала;

· реорганизация;

· увеличение суммы инвестиций.

Основная цель выпуска бумаг различных видов – привлечение средств. Они могут быть заемными, или привлеченными в уставной капитал.

Справка! Акции привлекают средства инвесторов в уставной капитал компании. Это «кусок пирога», т. е. доля компании, владельцы которой получают прибыль, образующуюся в процессе работы. Такая прибыль называется дивидендами.

Выпускать документы имеют право организации разных юридических форм. Акционерные общества размещают акции, облигации, чеки, закладные и векселя.

Некоммерческие организации и различные компании выпускают облигации.

Государство и банковские структуры – облигации и сертификаты. Управляющие компании предлагают покупателям паи. А компании перевозчики предоставляют клиентам коносаменты, подтверждающие право на получение груза. Физические лица тоже имеют право выступать эмитентом, выпускать векселя.

Организации могут размещать выпущенные ими документы на рынке самостоятельно или, пользуясь услугами посредников – андеррайтеров.

Ключевые признаки отношения к ценным активам

Дополнительные определения ценных бумаг отражают их ключевые признаки, доказывающие отношение к ценным активам.

Признаки ЦБ:

· документ, доказывающий имущественное право и предъявляемый с целью подтверждения этого права;

· бумага является документом установленного образца и имеет юридическую силу;

· ценная бумага – форма капитала. Она является товарной ценностью и своеобразной заменой денежных средств.

Права обладателя ценных бумаг охраняются государством. Оборот документов, порядок их выпуска или погашения регулируется федеральным законодательством

Понятие ценной бумаги

Экономика определяет товарные отношения как наличие товара и денег. В процессе экономических отношений появляется необходимость в передаче денежных средств. В мировой практике имеется две возможности глобальной передачи средств:

· кредитование;

· выпуск (эмиссия) ценных бумаг.

На рынке ценных бумаг документы выступают как объект торговли, осуществляемый покупателями (инвесторами) и продавцами (компаниями), а также посредниками (брокерами).

ЦБ – вид существования капитала, отличающийся от других форм его существования (товарной, производительной, денежной). Бумага может передаваться вместо капитала, и приносить прибыль. Ценные бумаги сами являются товаром.

Как появились ценные бумаги

В России ЦБ появились еще в эпоху Екатерины II, в 1769 г. Рынок ценных бумаг развивался около 150 лет, по 1913 г. В обороте присутствовали облигации государственного займа, долговые процентные бумаги, акции и облигации железнодорожных компаний и городов, а также векселя.

После революции, к концу 1917 г. рынок ценных бумаг перестал существовать.

Дата добавления: 2021-12-14; просмотров: 445;