Использование рентабельности маркетинговых инвестиций (РМИ)

Наиболее сильным и полезным показателем маркетинга является рентабельность инвестиций – показатель, который позволяет связать общую сумму произведенных инвестиций с общим эффектом, полученным за счет данных инвестиций. Показатель РМИ может быть модифицирован таким образом, чтобы он мог учитывать сравнительную важность краткосрочной и долгосрочной прибыли. Он является одним из немногих показателей маркетинга, которые могут быть использованы для оценки и сравнения различных маркетинговых мероприятий, проводимых в большой организации. Кроме того, результаты точных измерений РМИ (вместе с четко разработанными в компаний методическими указаниями) могут быть использованы для принятия оптимальных маркетинговых решений.

Результаты измерений РМИ следует рассматривать как сведения, которые могут быть учтены при разработке стратегических и оперативных маркетинговых программ. Чтобы повысить эффективность своей деятельности, маркетологи используют самые различные виды информации: сведения о потребностях клиентов, об условиях рынка, об активности конкурентов, о результатах проведенных ранее кампаний. Прогнозы РМИ можно рассматривать как информацию о потенциале получения прибыли. РМИ дает возможность понять, что именно смогут принести компании та или иная программа, стратегия или инвестиция.

РМИ – это показатель, который позволяет принимать решения относительно инвестиций в маркетинг. Многие другие показатели дают ценную информацию и понимание и являются критически важными с точки зрения принятия стратегических и оперативных маркетинговых решений. Однако решения по таким вопросам, как улучшение взаимоотношений с клиентами и повышение степени их лояльности, максимизация пожизненной ценности клиента, повышение степени удовлетворенности потребителей, снижение издержек на закупки, не смогут эффективно распределять все инвестиции в маркетинг и максимизировать прибыль, если не будут учитывать РМИ [10].

Показатель РМИ уникален. Стандартный показатель РИ прост. Он отражает соотношение денег, которые были дополнительно получены (возврат), и денег, которые были инвестированы. В отличие от инвестиций в капитальные активы, которые обычно являются относительно дорогими и единоразовыми, инвестиции в маркетинг складываются из большого числа небольших инвестиционных решений. Это означает, что решения принимаются не только относительно того, какую маркетинговую программу выбрать, но и как потратить каждый следующий доллар.

Для того чтобы остаться конкурентоспособной, компания или организация должна использовать РМИ в качестве основного показателя. Применение этой техники для проведения маркетинговых инвестиций и маркетинговых стратегий принесет выгоду каждой организации. Ведь организации располагают ограниченным маркетинговым бюджетом, а использование РМИ позволяет получить максимальную окупаемость инвестиций. Те же организации (включая все некоммерческие и некоторые коммерческие), которые ставят своей целью не только получение прибыли, все равно должны уделять внимание РМИ для того, чтобы оптимально распределять инвестиции и обеспечивать финансовое выживание. Использование РМИ принесет наибольшую пользу, если в процессе будут принимать участие руководители высшего звена. Выгоды от анализа и планирования с использованием РМИ будут ощущаться на всех уровнях компании; однако существенное влияние на прибыль будет оказано лишь в случае, если в процессе будут принимать участие руководители высшего звена. Они могут способствовать увеличению прибыли, используя РМИ при распределении бюджета. Они также могут устанавливать целевые показатели, определять стандарты и направлять действия команды маркетологов, для того чтобы последние принимали правильные решения относительно инвестиций в маркетинг.

Уже наблюдаются некоторые сдвиги в корпоративной ментальности: маркетинговый бюджет перестает рассматриваться как текущие издержки и начинает рассматриваться как инвестиции. Для управления инвестициями так, чтобы они как можно более ощутимо влияли на устойчивость и рост бизнеса, требуются дополнительные усилия. Повышение окупаемости маркетинговых инвестиций может быть достигнуто благодаря использованию РМИ в качестве инструмента планирования, оценки и оптимизации маркетинговых стратегий.

1.2. Недостатки альтернативных маркетинговых показателей

Маркетинговые показатели, отличные от РМИ, показывают лишь часть полной картины. Бывает, конечно, что и этих показателей достаточно для разработки более совершенной стратегии маркетинга; однако, скорее всего, картина не будет в достаточной степени полной для того, чтобы принять правильные решения относительно инвестиций в маркетинг и таким образом обеспечить максимальные прибыли.

Широко используемые маркетинговые показатели, типа издержек на одну продажу, процента реализованных потенциальных продаж и ценности клиента, не учитывают либо информацию по затратам, либо — по результатам, что не дает возможности назвать их целесообразными для использования в качестве критериев при принятии критически важных маркетинговых решений. Издержки на одну продажу и процент реализованных потенциальных продаж не учитывают, что различные маркетинговые мероприятия могут привлекать клиентов, обладающих различной ценностью [7, 23]. Если же в качестве основного критерия использовать ценность клиента, не учитывая РМИ, то в учет не будут приняты расходы на маркетинг, а известно, что погоня за клиентами, обладающими наибольшей ценностью, не является самым прибыльным инструментом.

Термин «пожизненная ценность клиента» (ПЦК) по-разному используется в различных отраслях [16]. Значение же РМИ будет зависеть от потока будущей прибыли, который станет результатом определенных инвестиций, и называется «ценностью дополнительного клиента» (ЦЦК). Некоторые из наиболее точных методик определения пожизненной ценности клиента позволяют учесть весь поток текущих и будущих инвестиций и прибыли. В подобных случаях вычисление этого показателя в значительной степени аналогично РМИ, рассчитанной для серии маркетинговых мероприятий. В некоторых отраслях используемые методы маркетинга отличаются особенным постоянством, поэтому там можно использовать ПЦК, поскольку расчет этого показателя уже включает в себя расчет РМИ. Однако для большинства компаний использование такой формы показателя ПЦК не будет влиять на процесс принятия решений, поскольку решения для каждой кампании принимаются независимо друг от друга, и эти кампании не представляют собой заранее отработанный, универсальный для каждого клиента набор маркетинговых действий.

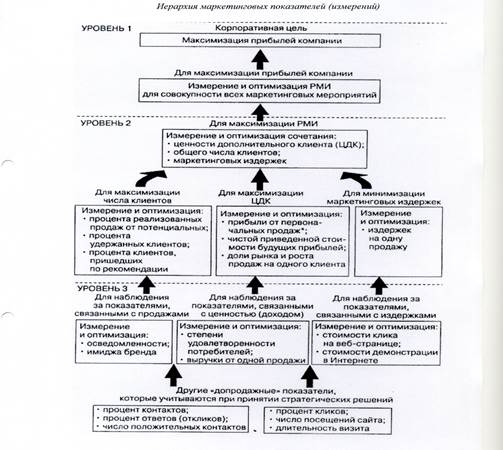

Для того чтобы эффективно использовать маркетинговые показатели, необходимо понять, как они соотносятся друг с другом. На рис. 1 представлена иерархия маркетинговых показателей (измерений).

Рис.1 Иерархия маркетинговых показателей (измерений) [10]

Показатель РМИ находится на уровне 1; он позволяет обеспечить достижение цели — максимизацию прибыли компании. Многие из широко используемых показателей, типа издержек на одну продажу и процента реализованных потенциальных продаж, основаны на трех показателях уровня 2, среди которых: ценность клиента, число клиентов и затраты на маркетинг. Эти показатели уровня 2 учитываются в уравнении для расчета РМИ. На уровне 3 находятся индикаторы качества работы (ее эффекта). Они не являются подходящим средством для выбора той или иной маркетинговой кампании, однако могут предоставить очень ценную информацию, которая может быть использована в качестве данных обратной связи для совершенствования стратегии и выявления факторов, обусловливающих уровень успеха кампании.

Исследование, проведенное Accenture, выявило, что наиболее часто используются четыре показателя эффекта маркетинга: процент отклика (79%), генерирование выручки (78%), доля удержанных клиентов (69%), генерирование прибыли (66%). Каждый из этих показателей является важным, и все они необходимы для расчета РМИ [21, 22].

Показатель РМИ дает огромные возможности с точки зрения планирования и принятия решений.

Компании, работающие как в благоприятных, так и в плохих экономических условиях, прилагают существенные усилия для того, чтобы увеличить прибыли, снижая издержки, увеличивая продажи или валовую маржу. Внедрение (или совершенствование использования) РМИ для целей принятия решений по поводу маркетинговых инвестиций может увеличить потенциальную прибыль, не выводя предприятие при этом за рамки маркетингового бюджета.

Подробный анализ с использованием РМИ на стадии планирования, возможно, продемонстрировал бы многим из потерпевших неудачу компаний, что ожидания окупить в будущем свои инвестиции были абсолютно нереалистичны, учитывая высокие издержки на привлечение клиентов.

1.3. Основные трудности связанные с измерением РМИ

Процесс измерения РМИ достаточно труден. Среди трудностей, которые встречают компании, желающие более точно определять РМИ и с большей пользой его использовать, можно перечислить следующие.

Надежное прогнозирование будущей ценности. При быстрой изменчивости рынка, точно спрогнозировать поведение клиентов не всегда возможно. Маркетологам необходимо принимать оперативные решения: времени для того, чтобы отследить фактическое покупательское поведение, не остается. Некоторые компании, проводя оценку РМИ, ориентируются лишь на эффект от покупок, совершаемых в настоящее время. Все больше и больше компаний разрабатывают свои формы оценки ПЦК, однако этот показатель далеко не всегда способен помочь в оценке рентабельности конкретных маркетинговых инвестиций.

Получение доступа к данным. Понятие «суммарный эффект инвестиций в маркетинг» может включать в себя покупки, совершаемые в настоящее время, будущие покупки, будущие расходы клиентов на обслуживание, процент удержания и число клиентов, пришедших «по совету друзей». Однако у организации, проводящей маркетинговое исследование, далеко не всегда есть доступ к этой информации, что затрудняет анализ.

Стандартизация процедур измерения показателей. Корпоративные стандарты, регламентирующие процедуры вычисления РМИ и определяющие эффективность маркетинговых мероприятий, позволяют обеспечить более высокую точность и согласованность действий маркетинговых подразделений в организации. В случае, если корпоративные стандарты будут отсутствовать, каждое маркетинговое подразделение, вероятно, разработает свою собственную формулу для расчета РМИ, которая будет в максимальной степени соответствовать его потребностям и критериям оценки успеха. При этом вопросам максимизации прибыли компании в целом вряд ли будет уделяться внимание.

Организация процесса измерения, эффективного с точки зрения затрат. Несмотря на то, что эксперименты и исследования могут быть эффективны после оценки необходимых параметров, не следует забывать, что издержки на измерение качества работы также должны рассматриваться как эффективное инвестирование. Следовательно, если стоимость проведения процедур измерения не учтена, определенные маркетинговые мероприятия будут содержать информационные пробелы.

Использование контрольной группы. Для того чтобы определить влияние маркетинговой кампании на поведение клиентов и совершаемые транзакции, зачастую необходимо сравнение с показателями в контрольной группе, не охваченной данной маркетинговой кампанией. Однако многие маркетинговые мероприятия, типа рекламы в средствах массовой информации, не позволяют использовать контрольную группу.

Соответствие результатов целям того или иного маркетингового мероприятия в многоканальной среде. Маркетологи используют различные формы контакта для генерации продаж. Аналогично клиенты используют различные каналы получения информации, услуг и совершения транзакций. Однако процесс измерения рентабельности конкретных маркетинговых инвестиций в случае, если для проведения кампании используется одновременно несколько каналов, может оказаться весьма сложным.

Распределение затрат. Такие расходы на маркетинг, как затраты на творческий дизайн и разработку, конечно должны учитываться. Однако они не должны препятствовать инвестициям в разработку новых маркетинговых программ и инноваций.

Остаточная стоимость. Инвестиции в маркетинг, оказывающие влияние на результаты будущих маркетинговых мероприятий, уже не соответствуют стандартному процессу оценки РМИ. В целях принятия наилучших инвестиционных решений необходимо выявлять и учитывать также остаточную стоимость инвестиций.

«Барьеры» внутри организации (например, система оплаты труда). Существующие внутренние процессы и структура организации могут препятствовать эффективному использованию РМИ.

Использование принципа «общей суммы». При оценке результатов существует тенденция учета прибылей, полученных от других маркетинговых программ или с использованием иных каналов распространения, при этом отсутствие двойного учета не гарантируется. В случае, если расчеты РМИ проведены корректно, сумма затрат и прибылей по отдельным кампаниям должна практически совпадать с суммарными прибылью и общим бюджетом затрат. Так как же следует подходить к решению этих проблем? Необходимо понять, насколько существенной может оказаться каждая из них в данном случае. Это позволит принимать стратегические решения и определять приоритетность маркетинговых инвестиций. Поэтому прежде всего необходимо добиться надежности анализа РМИ. После того как вы убедитесь, что обладаете достоверной и полной информацией, можно продолжить разработки.

С большинством из этих трудностей можно справиться за счет внедрения специальных технологий, лучших практических методов и изменения поведения [11, 22]. Внедрение технологий позволяет компаниям справляться со многими трудностями, связанными с получением данных и их анализом. Возможности технологии лишь возрастут, если компания, использующая РМИ, обратится к организации, специализирующейся на разработках в области информационных технологий (ИТ). Новые хорошие (с точки зрения совершенствования процесса оценки РМИ) практические методы появляются вновь и вновь, и в данной книге будут рассмотрены подходы к решению многих из перечисленных выше трудностей. На изменение поведения всех – от менеджеров, ответственных за проведение маркетинговых кампаний, до руководителей высшего звена – потребуется время. Однако если эта задача будет поддержана соответствующими инструментами, обучением и поощрениями, то успех гарантирован.

1.4. Основные понятия рентабельности инвестиций

Рентабельность инвестиций (РИ) – финансовый показатель. Анализ окупаемости инвестиций используется для принятия самых различных инвестиционных решений – как корпорациями, так и частными лицами. Однако, РИ часто применяется некорректно и неадекватно. Перед тем как начать рассматривать конкретные модификации РИ для использования в маркетинге, начнем с основ [4, 10].

В традиционном виде формула вычисления РИ выглядит следующим образом:

РИ – это процентный показатель, и значит его положительное значение соответствует финансовой выгоде от инвестиции, а отрицательное – убытку. В случае, если валовая прибыль равна инвестициям в маркетинг, значение РИ составит 0%, что характеризует безубыточность инвестиций.

Понятие «инвестиции в маркетинг» включает в себя все издержки, которыми компания рискуете для того, чтобы осуществлять маркетинг продукта, услуги или компании. Понятие «возврат» означает любую финансовую выгоду, превышающую первоначальные инвестиции и полученную благодаря этим инвестициям. «Возврат» фактически соответствует приведенной к настоящему моменту величине притоков выручки и оттоков затрат, которые являются непосредственным результатом предпринятых инвестиций.

Термин "Валовая прибыль" представляет собой приведенную к настоящему моменту величину приростных доходов и расходов при вычислении возврата.

1.5. Ключевые финансовые концепции

Чистая приведенная стоимость (ЧПС, NPV) — очень важная концепция, позволяющая учесть изменение ценности денег во времени. Поскольку при вычислении РИ следует учитывать все последствия инвестиций в маркетинг, может возникнуть необходимость учета прибылей и расходов, ожидаемых лишь через какое-то время. Прибыли, которые будут получены в будущем, не являются столь же важными и столь же ценными для компании, как прибыли, полученные немедленно. Этот будущий денежный поток может быть дисконтирован на ежемесячной, ежеквартальной или ежегодной основе в зависимости от того, насколько денежные поступления в настоящем являются для компании более ценными, нежели денежные поступления в будущем.

Расчет валовой прибыли, входящей в формулу РИ, основан на ЧПС потока доходов и расходов, которая является следствием маркетинговых инвестиций. Это позволяет корректно оценить и сопоставить маркетинговые кампании, генерирующие доходы в течение разных периодов. В примерах, представленных в этой книге, расчеты ЧПС производятся на ежегодной основе в случае, если не указано иное.

Валовая прибыль представляет собой финансовый эффект, который получает компания после того, как были осуществлены маркетинговые инвестиции. Она определяется как выручка от продаж за вычетом всех затрат, потребовавшихся для производства товара или услуги, а также всех издержек, связанных со сбытом. Поскольку доходы и расходы будут иметь место в течение определенного периода времени (возможно, долгого), валовую прибыль необходимо рассчитать с учетом ЧПС. Базовая формула выглядит следующим образом:

Валовая прибыль = ЧПС (Выручка – Себестоимость реализованных товаров – Прочие приростные расходы).

Себестоимость реализованных товаров отражает постоянные и переменные издержки, такие как затраты на материалы и рабочую силу, производственные накладные расходы, которые относятся к отчету о прибылях и убытках, исходя из процентного соотношения количества реализованной продукции и готовой продукции на складе. Приростные расходы отражают переменные издержки, специфичные для данной продажи или для группы вновь привлеченных клиентов, типа расходов на обработку заказов, их исполнение и на обслуживание клиентов. Реальные расходы на маркетинг не вычитаются из валовой прибыли, так что валовая прибыль отражает все полученные прибыли, включая и те, которые пойдут на покрытие инвестиций в маркетинг. Валовая прибыль также может включать и дополнительный финансовый эффект, типа экономии издержек или прибыли, полученной от клиентов, пришедших по рекомендации других.

Ставка дисконтирования используется в формуле расчета ЧПС. Это ставка, по которой все будущие прибыли и расходы приводятся к настоящему моменту, что делает их сопоставимыми.

Ставка дисконтирования отражает ставку, по которой компания имеет возможность привлекать деньги, и риск, определяемый ожидаемыми результатами деятельности компании. Крупные, давно существующие компании с хорошей кредитной историей будут использовать более низкую ставку дисконтирования, нежели вновь образованные организации, деятельность которых характеризуется высоким риском. С точки зрения стратегии ставка дисконтирования может быть использована для обеспечения соответствия процедуры измерения прибыли приоритетам компании в плане получения краткосрочных или долгосрочных результатов.

Ценность дополнительного клиента и пожизненная ценность клиента. Для целей вычисления РИ крайне важно, чтобы ЦДК включала в себя лишь тот поток прибылей и расходов, которые клиент или сегмент клиентов обеспечат для компании без каких-либо дополнительных инвестиций, кроме тех, которые требуется оценить. ЦДК должна соответствовать приростным (оцениваемым) инвестициям.

Термин же ПЦК будет использован для отражения всей суммы осуществленных инвестиций и всех доходов, полученных в течение «жизненного» цикла клиента [2]. Возможно, отдельные маркетинговые кампании не смогут оправдать инвестиции в маркетинг, поскольку не продемонстрируют достаточно высокую ЦДК, чтобы их можно было считать рентабельными, однако при этом вся совокупность кампаний, направленных на данного клиента, может оказаться прибыльной исходя из критерия ПЦК.

ПЦК («реальная ценность») определяется как ЧПС валовой прибыли, которую компания ожидает получить от клиента. Они используют термин «потенциальная ценность» для обозначения суммарной ЧПС валовой прибыли, которую можно получить за счет трат клиента на продукцию компании при условии, что та получит 100% его «рынка» и сможет максимально увеличить его покупки. Реальная ценность более подходит для оценки рентабельности инвестиций, уже имевших место в прошлом. Потенциальная ценность клиентов, будучи весьма важной для разработки рентабельных маркетинговых стратегий, может влиять на прогнозные значения РИ, основанные на потенциальных прибылях, которые может принести та или иная группа клиентов.

Порог рентабельности, или минимальная ставка — это минимальный уровень РИ, при котором компания пойдет на инвестирование средств. Например, если минимальная ставка компании составляет 25%, финансирование будет выделено на любой инвестиционный проект, который этот уровень преодолевает, а любой проект, рентабельность которого ниже, финансирования не получит. Теоретически, порог рентабельности должен быть равен ставке дисконтирования, следовательно, оба эти показателя будут отражать стоимость привлечения капитала. Однако на практике вряд ли будет именно так, поскольку порог рентабельности, скорее всего, потребуется установить на более высоком уровне, чтобы учесть вероятные ошибки в расчетах и уберечься от возможного «заползания» РИ в нежелательную зону, а также, чтобы компенсировать общие расходы на маркетинг. Компании могут устанавливать несколько значений порога рентабельности, с учетом уровня риска, ожидаемого для той или иной инвестиции в маркетинг, или с учетом стадий стратегического развития компании [19].

1.6. Определение прироста ценности

В идеале при вычислении РИ учитывается дополнительный эффект (возврат), полученный за счет дополнительных инвестиций в маркетинг. Маркетинговые инвестиции можно разбить на очень маленькие «дополнительные» этапы, типа задействования еще одного канала для маркетинга или обращения к дополнительному потенциальному целевому клиенту. Поэтому дополнительный эффект будет в значительной степени определяться компанией субъективно и зависеть от доступных данных и подхода, который предпочтет финансовый департамент. Это будет влиять на способ вычисления валовой прибыли.

Производство товаров и услуг требует некоторой комбинации переменных и постоянных издержек [12]. Общие затраты компании также должны соответствующим образом распределяться и относиться на себестоимость реализованной продукции. Любые дополнительные затраты, характерные для конкретной продажи, должны учитываться при вычислении валовой прибыли таким образом, чтобы возврат отражал исключительно прибыли (до учета величины маркетинговых инвестиций).

При вычислении приростной ценности распределение как постоянных издержек, так и общих затрат компании производится в некоторой степени произвольно. Компания стремится мотивировать инвестиции, необходимые для предоставления дополнительных минут, поскольку они действительно приносят прибыль. Однако организация также должна гарантировать, что все ее постоянные и общие издержки будут покрыты. В большинстве компаний себестоимость каждой дополнительно произведенной единицы товара или услуги будет уменьшаться по мере роста объемов производства. Финансовый менеджмент может стать достаточно сложным в случае, если себестоимость одного и того же продукта будет различаться для оценки каждого маркетингового мероприятия. Чтобы использовать прогнозные значения РИ, рассчитанные на основе меняющейся себестоимости продукции, также потребуются сложные технологии и методы анализа.

Показатель РМИ предназначен для того, чтобы принимать оптимальные решения по поводу инвестиций в маркетинг. Процедуры расчета РМИ в целях стратегического планирования и для оценки качества полученных результатов должны различаться. Стратегическое планирование осуществляется до инвестиций в маркетинг, а оценка качества полученных результатов – после, что меняет ракурс позиций, на основе которых принимаются решения.

Для соответствия задаче максимизации прибыли важно, чтобы инвестиции были направлены на реализацию наиболее привлекательных возможностей, доступных в данный момент. Используемый подход должен соответствовать моменту принятия решений: инвестиционные решения прошлого не оказывают влияния на инвестиционные решения настоящего. Бюджет маркетинга должен постоянно распределяться (или перераспределяться) таким образом, чтобы обеспечивать максимально возможный возврат.

Ключевое различие заключается в следующем. При принятии решений на стадии планирования прогнозные значения РИ могут не учитывать предыдущих инвестиций. В то же время анализ с использованием РИ, проводимый для оценки качества фактических результатов, должен включать всю сумму понесенных затрат, чтобы гарантировать, что каждое инвестиционное решение получит должную оценку.

Вполне вероятно, использование этого подхода приведет к тому, что некоторые из уже реализуемых маркетинговых программ потеряют финансирование. В некоторых случаях условия рынка могут изменить первоначально сделанные допущения, могут быть выявлены дополнительные требования, могут появиться новые, более привлекательные, возможности для инвестирования [19]. При использовании подхода, соответствующего моменту принятия решений, новые инвестиции не производятся для того, чтобы оправдать предыдущие, а плохие инвестиционные решения прошлого все равно могут остаться в силе, если позволят обеспечить приемлемый возврат на будущие инвестиции.

Проиллюстрируем подход, соответствующий моменту принятия решений, кратким примером. Компания уже инвестировала $500 000 в программу (программное обеспечение) моделирования клиентов и теперь должна инвестировать еще $500 000 на реализацию маркетинговой кампании. Первоначальный прогноз валовой прибыли составлял $1 300 000, что дало бы 30%-й возврат на первоначальные инвестиции, сумма которых должна была составить $1 000 000. Однако новые прогнозы показали, что размер полученной валовой прибыли составит лишь $950 000. Тем не менее, технология моделирования клиентов уже была разработана [20]. Первоначально расчет прогнозного значения РИ выглядел так:

Расчет прогнозного значения РИ, основанный на новых данных, получится следующим:

Компания может либо продолжит реализовать программу маркетинга, либо отказаться от нее. Инвестиции в технологию моделирования в размере $ 500 000 уже произведены и их вернуть нельзя.

Применяя к анализу РИ подход, соответствующий настоящему моменту, логика принятия решений компанией должна выглядеть следующим образом.

До настоящего момента прогнозируемая РИ составляла 30%, которые можно было бы сравнить с порогом рентабельности компании. Так как последний составлял 20%, компания приняла решение об инвестировании.

Компания инвестировала $500 000, чтобы завершить технологию моделирования клиентов.

Была собрана новая информация по реакции клиентов и их прибыльности, показавшая, что потенциальная прибыль, которую сможет принести программа, ниже порога рентабельности.

В момент времени, когда средства в технологию моделирования уже вложены, а в маркетинговую кампанию — еще нет, компания будет оценивать потенциальную РИ только для оставшихся $500 000, зная, что имеет возможность инвестировать эти средства в другие программы маркетинга. Однако «уточненный» анализ РИ, показывающий потери в 5%, использовать в данном случае некорректно. Инвестирование $500 000 в маркетинговую кампанию, где используется технология моделирования, может принести возврат в сумме $950 000, дав показатель РИ, равный 90%. Это значение превышает порог рентабельности в 20%, и поэтому инвестирование следует осуществить.

Итоговый анализ РИ для всей программы маркетинга используется для целей измерения и проводится по завершении проекта [5]. Предполагая, что реальная валовая прибыль составила $950 000, возврат, рассчитанный для всей инвестированной суммы в $1 000 000, составит потери в $50 000. Далее компания может использовать этот результат для того, чтобы определить, была ли допущена ошибка в прогнозировании, изменились ли условия рынка или же неверно осуществлялось управление проектом.

Анализ РИ, проводимый для целей принятия решений, должен максимизировать потенциальную прибыль, в данном случае — минимизировать убытки. Если бы произошло не прогнозное изменение значения валовой прибыли, как было показано в приведенном выше примере, а с $500 000 до $850 000 увеличилась бы стоимость маркетинговой кампании, потенциальное значение РИ составило бы всего 12%, и было бы принято решение не осуществлять дополнительные инвестиции, а использовать бюджет на другие проекты, дающие рентабельность выше ее порогового значения.

Показатель не обязательно должен называться «РИ», его расчет не обязательно должен выглядеть точно как формула расчета РИ, чтобы выполнять ту же функцию или следовать тем же основным принципам: принципам управления маркетинговыми инвестициями с целью повышения рентабельности. Многие подходы к расчету пожизненной ценности, принимающие во внимание чистую приведенную стоимость инвестиций и следующего за ним потока прибыли, учитывают ту же информацию, что и формула, используемая для расчета РИ.

1.7. Процесс анализа рентабельности маркетинговых инвестиций

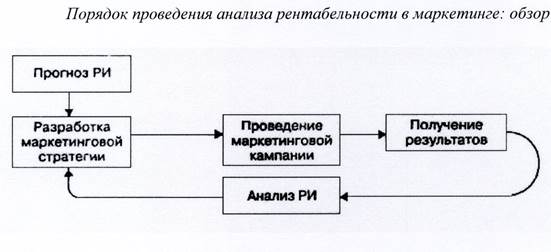

Процесс анализа рентабельности в маркетинге проводится на уровнях кампании/клиента или всей организации, его цель - максимизация прибылей последней. Показатель РМИ используется при планировании кампаний с целью прогнозирования, которое поможет при разработке стратегий маркетинга. Далее кампании будут проведены, и будут получены их результаты [8]. Эти результаты будут использованы для завершения анализа рентабельности, выводы которого, в свою очередь, будут использованы в качестве вводных данных, как при разработке новых стратегий маркетинга, так и для корректировки уже имеющихся (рис. 2). Дополнительные прибыли можно получить, если анализировать результаты деятельности более подробно, нежели на уровне проведения кампании. Поэтому будет производиться максимизация рентабельности клиентов посредством измерений РИ ряда комбинаций маркетинговых мероприятий, воздействующих на потребителя. На уровне организации будет производиться прогноз рентабельности любых возможных маркетинговых инвестиций; далее будут выбираться наиболее приоритетные из них для включения в бюджет.

Рис. 2 Порядок проведения анализа рентабельности в маркетинге [9,10]

Так осуществляется управление этим процессом в компании, в полной мере внедрившей анализ рентабельности маркетинговых инвестиций:

· Используется стандартизированная формула для расчета основного показателя маркетинга - РИ, следовательно, маркетинговые возможности могут быть сопоставлены и ранжированы по их приоритетности.

· Финансовый отдел установит минимальное значение РИ (порог рентабельности), так что менеджмент обычно будет финансировать реализацию оптимального комплекса маркетинговых возможностей, преодолевающих порог рентабельности.

· Распределение бюджетов будет осуществляться по критерию максимизации прибыли организации; при этом будет соблюдаться баланс между краткосрочной и долгосрочной прибылью. Управление маркетинговыми инвестициями будет осуществляться аналогично управлению инвестиционным портфелем: при оптимизации прибыли будут учитываться соображения диверсификации риска. Часть бюджета будет отложена на развивающиеся и разрабатываемые стратегии, чтобы поддержать инновации и дать время на появление результатов.

· Маркетинговые мероприятия будут разрабатываться, оцениваться и управляться таким образом, чтобы максимизировать рентабельность клиентов, что в свою очередь будет максимизировать рентабельность компании.

· Будет обеспечиваться эффективность затрат на измерение РИ, для чего будут проводиться моделирование и исследования. Сложные процедуры анализа и вычисления РИ либо будут автоматизированы, либо будут выполняться аналитиками-экспертами, чтобы не отвлекать специалистов по маркетингу от сферы своей ключевой компетенции – разработки и внедрения высокоэффективных стратегий, мотивирующих поведение клиентов и приносящих дополнительные прибыли.

· Процедуры оценки РИ будут соответствовать стратегическим решениям. Точность прогнозирования РИ будет постоянно оцениваться и повышаться.

· Процедуры оценки и прогнозирования РИ по возможности будут проводиться с использованием приростных величин.

· У руководителей будет возможность немедленно увидеть, как повлияет на бюджет маркетинга и на его ожидаемую рентабельность изменение тех или иных переменных (типа порога рентабельности или ставки дисконтирования) или допущений, необходимость корректировки которых может отражать такие глобальные явления, как изменение активности конкурентов или увеличение издержек на использование канала коммуникаций.

Возможные выгоды [17]:

1. Marketing ROI» («Максимизация РМИ») об «эталонных» компаниях, использующих наиболее качественные практики работы, выпущенном APQC/ARF).

2. Более качественное кризисное управление благодаря более высокой информированности о влиянии таких событий, как изменение стратегии, действия конкурентов, изменение распределения бюджетных ресурсов.

3. Повышение благосостояния акционеров, поскольку бюджет маркетинга будет направлен на реализацию возможностей получения дополнительной прибыли.

4. Возможность стимулирования роста организации за счет повышения прибыли.

5. Качественный учет успехов и неудач всех этапов организации, что становится возможным благодаря использованию стандартизированных процедур измерения (еще одно преимущество, которым пользуются эталонные компании, перечисленные в отчете APQC/ARF).

6. Увеличение как объемов продаж, так и прибылей при неизменном бюджете лишь за счет оптимальной расстановки приоритетов.

7. Демонстрация измеримой ценности маркетинга, что поможет развеять представление о нем лишь как о процессе, который можно финансировать по собственному усмотрению.

8. Долгосрочное оздоровление процессов измерения и управления.

Итак, в случае, когда речь идет об измерениях в маркетинге, лишь показатель рентабельности инвестиций способен представить полную картину как дополнительных (приростных) прибылей, так и инвестиций; при этом логика вычислений данного показателя соответствует основной цели функционирования компании. Недостатки качества процессов измерения РМИ в настоящее время признаются повсеместно, о чем свидетельствуют многочисленные отраслевые исследования. Это означает, что миллионы и миллионы долларов маркетинговых бюджетов инвестируются не лучшим образом, компании не реализуют полностью потенциал получения прибыли. Программы в области управления взаимоотношениями с клиентами (УВК) имеют больше шансов на успех в случае, если параллельно используется показатель РМИ с целью управления рентабельностью клиентов. Постоянно нарастающая конкуренция и ужесточение требований к компаниям относительно получения более высоких приб

| <== предыдущая лекция | | | следующая лекция ==> |

| Закон Гесса и его следствия | | | Монтажные соединительные элементы ПС |

Дата добавления: 2018-05-10; просмотров: 966;