Стоимость источника «уставный капитал»

Уставный капитал акционерного общества (АО) состоит из акций, которые являются основным инструментом финансирования деятельности предприятия на момент его создания. Стоимость уставного капитала определяет уровень дивидендов, которые предприятие выплачивает или будет выплачивать по акциям. Их доход численно будет равен затратам предприятия по обеспечению данного источника средств. Поэтому для предприятия цена гакого источника приблизительно равна уровню дивидендов, выплачиваемых акционерам.

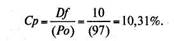

Поскольку по привилегированным акциям выплачивают фиксированный процент, цену источника средств «привилегированные акции» с неограниченным периодом обращения (Ср) рассчитывают по формуле:

где Ср — стоимость капитала, привлеченного за счет выпуска привилегированных акций; Df— размер фиксированного дивиденда (в денежных единицах) по привилегированным акциям; Ро — чистая сумма средств, полученных предприятием от продажи одной привилегированной акции (согласованная цена в денежных единицах).

Пример 2.2.Предприятие планирует выпустить привилегированные акции с доходностью 10%. Номинал акции составляет 100 руб. Затраты на размещение акций составят 3 руб. Рассчитайте стоимость источника «привилегированные акции».

В случае эмиссии предприятие получает от каждой акции всего 97 руб. (100 — 3), а берет на себя обязательство платить дивидендов 10 руб. (100 х 10%). Таким образом, стоимость ка-

питала, привлеченного за счет выпуска привилегированных акций, равна:

Данная оценка может искажаться, если было несколько выпусков привилегированных акций, в которых их продавали по разной цене. В этом случае можно воспользоваться формулой средней арифметической взвешенной. Необходимо полученную оценку уточнить на величину расходов по организации выпуска:

где Ср — стоимость капитала, привлеченного за счет нескольких выпусков акций, в которых их продавали по разной цене; Рп — эмиссионная цена привилегированной акции (в денежных единицах); S — затраты предприятия на выпуск привилегированной акции (в денежных единицах).

Кроме того, если предприятие планирует увеличить свой капитал за счет дополнительного выпуска привилегированных акций, то цену этого источника средств также рассчитывают по формуле 2.8.

Рассчитывать цену обыкновенных акций с постоянной величиной дивиденда необходимо по формуле, принятой для исчисления Ср привилегированных акций. Если рассматривать обыкновенные акции с постоянной динамикой изменения уровня дивидендов, зависящего от эффективности работы предприятия, цену источника средств «обыкновенные акции» (Сс) можно рассчитать с меньшей точностью. Существуют различные методы оценки, из которых наиболее распространены модель Гордона и модель САРМ.

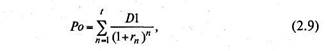

Модель Гордона определяет цену обыкновенных акций как дисконтированную стоимость ожидаемого потока дивидендов:

где Ро — текущая (рыночная) цена обыкновенной акции; D\ -прогнозное значение дивиденда на ближайший период; г -требуемая норма доходности; п — количество лет.

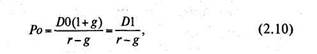

Если доходность акции будет расти с постоянным темпом, для ее оценки можно использовать следующую формулу:

где Ро — текущая (рыночная) цена обыкновенной акции; DO — последние выплаченные дивиденды; D\ — прогнозное значение дивиденда на ближайший период; г — требуемая норма доходности; п - количество лет; g — прогнозируемый темп прироста дивидендов.

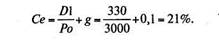

Преобразовав это соотношение для расчета цены акции (г= Се), получим формулу:

где Се — стоимость собственного капитала, привлекаемого за счет эмиссии обыкновенных акций; D1 — прогнозное значение дивиденда на ближайший период; Ро — текущая (рыночная) цена обыкновенной акции; g — прогнозируемый темп прироста дивидендов.

Пример 2.3.Дивиденды предприятия в прошлом году составили 10%. Его ценные бумаги в настоящий момент продают по цене 3000 руб. за акцию. Вы рассчитываете, что в будущем дивиденды будут стабильно возрастать на 10%. Какова стоимость активов предприятия? Прибыль на следующий год D\ составит:

D\ = Do + (1 + g) = 300 + (1 + 0,1) = 330 руб. Следовательно, стоимость активов Се составит:

Если предприятие предпочтет увеличить свой капитал за счет дополнительного выпуска обыкновенных акций, то их стоимость необходимо будет скорректировать на величину затрат на эмиссию и размещение выпуска, включающего расходы на печать, распространение, комиссионные сборы, налоговую составляющую. Если выражать стоимость размещения в процентах, то формула для расчета стоимости новой обыкновенной акции будет иметь следующий вид:

где Се — стоимость собственного капитала, привлекаемого за счет эмиссии обыкновенных акций; D1 - прогнозное значение дивиденда на ближайший период; Ро — текущая (рыночная) цена обыкновенной акции; g — прогнозируемый темп прироста дивидендов; S— затраты предприятия на выпуск обыкновенной акции (в процентах).

В практике наиболее сложно оценить ставку прироста g. Это можно сделать несколькими способами:

использовать ранее установленные ставки;

использовать метод экспертных оценок;

рассчитать среднеарифметический прирост за предыдущие годы выплат дивидендов.

Однако алгоритм расчетов методом Гордона имеет некоторые недостатки. Во-первых, он может быть реализован лишь для предприятий, выплачивающих дивиденды. Во-вторых, показатель Се очень чувствителен к изменению коэффициента g (так, при данной стоимости ценной бумаги завышение значения g всего на 0,1% повлечет за собой завышение оценки стоимости капитала по меньшей мере на 1%). В-третьих, здесь не учтен рыночный риск. Эти недостатки в известной степени устраняются при применении модели САРМ.

Модель оценки доходности финансовых активов (САРМ) предполагает, что цена собственного капитала Се равна безрисковой доходности плюс премия за систематический риск:

Се = CF + Ъ(Ст - CF), (2.13)

где CF — доходность безрисковых вложений; Ъ — коэффициент, рассчитываемый для каждой акции; Cm — средняя ставка доходности, сложившаяся на рынке ценных бумаг.

Основа вычисления стоимости капитала по САРМ — безрисковая доходность, Ср В качестве безрисковой ставки дохода в мировой практике используют обычно ставку дохода по долгосрочным государственным долговым обязательствам (облигациям или векселям); считают, что государство — самый надежный гарант по своим обязательствам (вероятность его банкротства практически исключаема). Однако, как показывает практика, государственные ценные бумаги в России не воспринимают как безрисковые. Для определения ставки дисконта в качестве без-

рисковой может быть принята ставка по вложениям, характеризующимся наименьшим уровнем риска (ставка по валютным депозитам в Сбербанке или других наиболее надежных банках). Можно также основываться на безрисковой ставке для западных компаний, но в этом случае обязательно прибавление странового риска с целью учета реальных условий инвестирования, существующих в России. Для инвестора она представляет собой альтернативную ставку дохода, которую характеризуют практическим отсутствием риска и высокой степенью ликвидности. Безрисковую ставку используют как точку отсчета для оценки различных видов риска, характеризующих вложения в данное предприятие, на основе чего и выстраивают требуемую ставку дохода. Таким образом, значение (Cm — CF) — премия за риск по средней акции, рассчитанная на основе фактической или ожидаемой доходности.

Коэффициент р— это индекс риска акции относительно рынка в целом, представляющий собой линейную регрессию между прошлой доходностью этой акции и прошлой рыночной доходностью, оцениваемой некоторым общепринятым индексом.

На фондовом рынке выделяют два вида риска: специфический, для конкретной компании, еще называемый несистематическим (определяют микроэкономическими факторами), и общерыночный, характерный для всех компаний, акции которых находятся в обращении, называемый также систематическим (определяют макроэкономическими факторами). В модели оценки капитальных активов при помощи коэффициента р определяют величину систематического риска. Отметим, что исторически Р отражает степень рисковости акций в прошлом, тогда как инвесторы заинтересованы в оценке будущего риска.

Коэффициент робычно колеблется от 0,6 по акциям с низким риском до 2,0 для акций с высоким уровнем риска. Однако и этот подход может быть реализован лишь при определенных условиях. В частности, необходимо иметь следующую информацию о рынке ценных бумаг: премия за риск, норма дохода в среднем на рынке, р-коэффициенты. В российских условиях сбор такой информации связан с определенными трудностями.

Пример 2.4.Акционерный капитал предприятия имеет р-коэф-фициент, равный 1,2. Рыночная надбавка за риск равна 8%, а процентная ставка при отсутствии риска — 10%. Какова стоимость акционерного капитала предприятия?

Се = CF + Ь(Ст - CF) = 10% + 1,2 х 8% - 19,6%.

Следовательно, стоимость активов данного предприятия равна 19,6%.

Дата добавления: 2016-06-05; просмотров: 3932;