Обзор ключевых категорий и положений

Денежные средства включают денежные средства в кассе и денежные средства в банках. Денежные средства используются для текущих денежных платежей. Денежные средства, не предназначенные для текущих платежей и на расходование которых установлены определенные ограничения, не включаются в состав оборотных активов.

Денежные средства - это монеты, банкноты, депозиты в банках. Денежными средствами считаются также банковские переводные векселя, денежные переводы, чеки кассиров и чеки, удостоверенные банком, чеки, выданные отдельными лицами, счета сбережений и др.

К ликвидным ценностям, примыкающим к денежным средствам, относятся также легкореализуемые ценные бумаги, приносящие владельцу доход в виде процента или дивиденда. Эти бумаги в случае необходимости могут быть легко реализованы на рынке ценных бумаг и превращены в наличность. Покупка ценных бумаг производится не с целью завоевания рынков сбыта или распространения влияния на другие компании. Она осуществляется в интересах выгодного помещения временно свободных денежных средств. Легко реализуемые ценные бумаги приобретаются компаниями на тот период времени, в течение которого не потребуются денежные средства для погашения текущих обязательств или других текущих платежей. Легко реализуемые ценные бумаги подразделяются на краткосрочные свидетельства, долгосрочные обязательства и ценные бумаги, дающие право собственности.

Управление денежными средствами состоит в определении оптимальной суммы денежной наличности. Это одна из важнейших задач финансового менеджмента и финансового менеджера.

Оптимальная для предприятия сумма денежной наличности определяется под влиянием противоположных тенденций. С одной стороны, деловая репутация фирмы и возможные конъюнктурные осложнения обязывают предприятие иметь определенный денежный запас, в частности это необходимо для своевременного погашения текущих обязательств, оплаты труда, развития производства и т.д. Отсутствие денежных средств может привести предприятие к банкротству. С другой стороны, большая сумма свободных денежных средств осложняет проблему учета и контроля за их движением, увеличивает опасность обесценения свободных денежных средств, увеличивает потери от инфляции, увеличивает потерю упущенных возможностей от их использования.

Существует целый ряд математических моделей, разработанных в помощь финансовому менеджеру при определении оптимальной суммы денежной наличности.

Модель, созданная Уильямом Бемолем (W. Baumol), поможет определить оптимальную сумму денежных средств для компании в определенных условиях. Ее целью является минимизировать сумму постоянных затрат по сделкам или возможные расходы (упущенную выгоду) по содержанию остатков денежных средств, которые не приносят дохода:

F * T/C + i * C/2

F – фиксированные затраты по сделке;

T – общая сумма денежных средств, необходимых на данный период;

i – процентная ставка рыночных ценных бумаг;

С – остаток денежных средств.

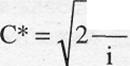

Оптимальная сумма денежных средств определяется по формуле:

Существует также модель регулирования денежных операций, когда денежные выплаты являются неопределенными. Модель Миллера-Орра устанавливает верхний и нижний пределы для остатка денежных средств, когда достигается верхний предел, производится перевод денежных средств в рыночные ценные бумаги; когда достигается нижний предел, переводят ценные бумаги в денежные средства, никаких сделок не происходит, пока остаток денежных средств находится в этих пределах.

Факторы , которые необходимо учитывать, используя модель Миллера-Орра: фиксированные расходы, связанные со сделкой с ценными бумагами (F), предполагаемыми равными как для покупки, так и для продажи; ежедневная ставка дохода по рыночным ценным бумагам (i); и изменяемость ежедневного чистого движения ликвидности (а2 ). Контрольными пределами в формуле Миллера-Орра являются: верхний предел - "d" долларов; нижний предел - "0" долларов.

Оптимальные кассовые остатки денежных средств рассчитываются:

|

Z =

Оптимальное значение d определяется как 3z. Средний остаток денежных средств приближенно рассчитывается как (z + d) /3.

Политика управления денежными активамиявляется частью управления оборотными активами и направлена на оптимизацию их остатков с целью обеспечения платежеспособности предприятия.

К основным этапам формирования политики управления денежными активами относятся:

1. Анализ структуры и состояния денежных активов предприятия

в предшествующем периоде;

2. Оптимизация среднего остатка денежных активов предприятия;

3. Дифференциация среднего остатка денежных активов в разрезе

национальной и иностранной валют;

4. Выбор эффективных форм регулирования среднего остатка денежных активов;

5. Обеспечение рентабельного использования временно свободного остатка денежных активов;

6. Построение эффективных систем контроля за денежными активами предприятия.

В условиях централизованно планируемой экономики денежные средства не играли сколько-нибудь значимой роли в деятельности предприятий, поскольку их величина как в кассе, так и на расчетном счете регулировалась вышестоящими организациями. При переходе к рыночным отношениям ситуация коренным образом меняется. Значимость денежных средств и их эквивалентов (последние представляют собой ликвидные финансовые активы, которые с минимальным временным лагом могут быть трансформированы в денежные средства) определяется тремя причинами: рутинность (необходимость денежного обеспечения текущих операций), предосторожность (необходимость погашения непредвиденных платежей), спекулятивность (возможность участия в заранее непредусмотренном выгодном проекте).

Денежные средства сами по себе, т.е. не вложенные в дело, не могут принести доход, с другой стороны, предприятие всегда должно иметь определенную сумму свободных средств в силу сформулированных выше причин - этим определяется необходимость определенной, хотя бы самой минимальной, систематизации подходов к управлению этими активами. Среди проблем, ассоциируемых с управлением денежными средствами, как и в случае с производственными запасами, важной является проблема оптимизации объема денежных средств. Естественно, этим дело не ограничивается. В целом, система эффективного управления денежными средствами подразумевает выделение трех крупных блоков процедур, требующих повседневного внимания финансового менеджера: а) анализ движения денежных средств, б) прогнозирование денежных потоков, в) определение оптимального уровня денежных средств.

Смысловая нагрузка первого блока определяется, прежде всего, тем обстоятельством, что с позиции контроля и оценки эффективности функционирования предприятия весьма важно представлять, какие виды деятельности генерируют основной объем денежных поступлений и оттоков.

Анализ движения денежных средств позволяет определить сальдо денежного потока в результате текущей, инвестиционной, финансовой деятельности и прочих операций. Аналитические процедуры выполняются в рамках либо прямого, либо косвенного методов; в первом случае идут от счетов бухгалтерского учета, во втором - от бухгалтерской отчетности. Прямой метод предполагает идентификацию всех проводок, затрагивающих дебет денежных счетов (приток денежных средств) и кредит денежных счетов (отток денежных средств). Последовательный просмотр всех проводок обеспечивает помимо прочего группировку оттоков и притоков денежных средств по важнейшим видам деятельности (текущая, инвестиционная, финансовая, прочая). Косвенный метод основывается на идентификации и учете операций, связанных с движением денежных средств, и последовательной корректировке чистой прибыли, т.е. исходным элементом является отчетная прибыль.

Одна из важнейших характеристик анализа денежных средств - оценка финансового цикла, характеризующего время, в течение которого собственные денежные средства отвлечены из оборота.

Смысловая нагрузка второго блока определяется тем обстоятельством, что многие решения финансового характера, например инвестиции и выплата дивидендов, нередко предполагают единовременные оттоки крупных объемов денежных средств, которые должны быть своевременно накоплены. Прогнозирование денежных потоков является непременным атрибутом бизнес-планирования и вообще взаимоотношений с потенциальным и/или стратегическим инвестором.

Стандартная последовательность процедур методики прогнозирования денежных потоков выглядит следующим образом: прогнозирование денежных поступлений по периодам; прогнозирование оттоков денежных средств по периодам; расчет чистого денежного потока (излишек/недостаток) по периодам; определение совокупной потребности в долгосрочном (краткосрочном) финансировании в разрезе периодов. Процедуры данного блока целесообразно выполнять в режиме машинной имитации, варьируя оценками ряда основных факторов: объем реализации, доля выручки за наличный расчет, величина дебиторской и кредиторской задолженности, величина денежных расходов и др.

Смысловая нагрузка третьего блока определяется отмеченной выше необходимостью нахождения компромисса между, с одной стороны, желанием обезопасить себя от ситуаций хронической нехватки денежных средств и, с другой стороны, желанием вложить свободные денежные средства в какое-то дело с целью получения дополнительного дохода. В мировой практике разработан ряд методов оптимизации остатка денежных средств, в основе которых заложены те же идеи, что и в методах оптимизации производственных запасов. Наибольшую известность получили модели Бемоля, Миллера-Орра, Стоуна и имитационное моделирование по методу Монте-Карло. Суть данных моделей состоит в том, чтобы дать рекомендации о коридоре варьирования остатка денежных средств, выход за пределы которого предполагает либо конвертацию денежных средств в ликвидные ценные бумаги, либо обратную процедуру.

Золотое правило управления кредиторской задолженностью состоит в максимально возможном увеличении срока погашения задолженности без ущерба нарушить сложившиеся деловые отношения (допустимое оттягивание срока погашения задолженности).

Вопросы для обсуждения

1. Дайте понятие денежной наличности и ее эквивалентов и охарактеризуйте структуру.

2. На каких принципах основана политика оптимизации денежной наличности?

3. Какие математические модели оптимизации денежной наличности Вы знаете?

4. В чем сущность модели Бемоля ?

5. Что отличает модель Миллера-Орра

6. По каким основным направлениям осуществляется управление денежными активами ?

7. В чем заключается сущность политики управления денежными активами ?

8. Дайте характеристику основных процедур прямого и косвенного методов анализа движения денежных средств.

9. Объясните экономический смысл моделей управления денежными средствами.

10. Затоваривание представляет собой ситуацию, когда компания испытывает дефицит чистого оборотного капитала, при этом основная часть ее оборотных средств иммобилизована в запасы сырья, продукции и дебиторов. Причинами могут быть неэффективная работа управленческого персонала и некоторые внешние факторы. Обсудите эту ситуацию.

11. Объясните принципиальное различие между моделями оптимизации уровня денежных средств. Оцените возможность и реалистичность применения этих моделей на практике.

Семинарское занятие по теме:

Опрос по теоретическим положениям изучаемой темы по вопросам:

1. Управление денежными средствами предприятия с помощью модели Бемоля

2. Применение модели Миллера-Орра в управлении денежными средствами предприятия.

Задача:

Рассчитать оптимальную сумму денежных средств предприятия по следующим данным:

Общая потребность в денежных средствах предприятия на квартал составляет 550 тыс.руб., процентная ставка рыночных ценных бумаг – 8%, фиксированные затраты по сделке, связанной с покупкой-продажей краткосрочных ценных бумаг – 3%.

Дата добавления: 2021-05-28; просмотров: 481;