Задачи и выбор дивидендной политики

Важнейшей задачей дивидендной политики является оптимальное сочетание интересов акционеров с необходимостью достаточного финансирования развития предприятия. Чем большая часть чистой прибыли направляется на выплату дивидендов, тем меньшая часть остается на самофинансирование, что ведет к сокращению темпов роста собственного капитала, выручки, снижает платежеспособность компании. С другой стороны, если акционеры не получают достаточной прибыли на инвестированный капитал и предпочитают избавляться от ценных бумаг данного предприятия, падает рыночная стоимость предприятия и нынешними собственниками может быть утрачен контроль над акционерным капиталом.

Для выработки дивидендной политики компании необходимо решить два ключевых вопроса:

1) влияет ли величина выплачиваемых дивидендов на совокупное богатство акционеров;

2) какова должна быть оптимальная величина дивидендов.

Совокупный доход акционеров за определенный период складывается из суммы полученного дивиденда и прироста курсовой стоимости акций. Поэтому, определяя оптимальный размер дивидендных выплат, руководство компании может повлиять на стоимость компании в целом.

Стоимость акций (модель М. Гордона) рассчитывается по формуле

Vt = Dt:(r-g), (11.1)

где Vt –теоретическая стоимость акций;

Dt –ожидаемый дивиденд очередного периода;

r –коэффициент дисконтирования;

g – ожидаемый темп прироста дивиденда.

На основании одной из основных моделей оценки акций можно сделать вывод, что чем больше ожидаемый дивиденд и темп его прироста, тем больше теоретическая стоимость акций и благосостояние акционеров.

Однако выплата дивидендов уменьшает возможности рефинансирования прибыли, что с позиций долгосрочной перспективы может отрицательно повлиять на доходы и благосостояние собственников компании. Отсюда следует, что большие дивиденды акционерам невыгодны.

В современной теории дивидендной политики и ее влияния на рыночную стоимость организации существуют три основные точки зрения:

1) теория иррелевантности дивидендов (Ф. Модильяни и М. Миллер);

2) теория «синицы в руках» (М. Гордон и Д. Линтнер);

3) теория налоговой дифференциации (Н. Литценбергер и К. Рамасвами).

Для определения взаимосвязи между выплатой дивидендов и величиной капитализированной прибыли применяется формула цены обыкновенных акций:

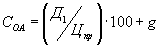

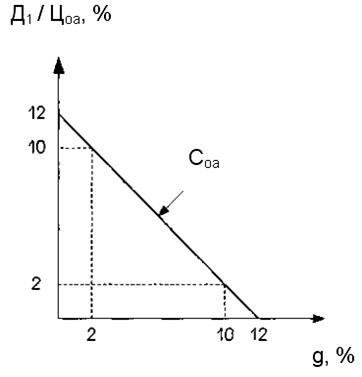

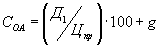

, (11.2)

, (11.2)

где Д1 / Цпр — текущая дивидендная доходность;

g — капитализированная доходность.

В основе теории Модильяни — Миллера лежат следующие допущения:

· отсутствуют налоги на прибыль для физических и юридических лиц;

· отсутствуют транзакционные затраты (расходы по выпуску и размещению акций);

· дивидендная политика не влияет на стоимость компании, поэтому решение организации по их выплате не влияет на благосостояние акционера;

· инвестиционная политика организации независима от дивидендной;

· инвесторы и менеджеры имеют бесплатную и равнодоступную информацию относительно возможностей инвестирования.

При таких допущениях тип поведения инвесторов можно представить в следующем виде (рис.11.1).

Рис. 11.1. Поведение инвесторов согласно теории иррелевантности дивидендов

Согласно теории иррелевантности акционерам безразлично, в какой форме будет осуществляться распределение чистой прибыли: в форме дивидендов или дохода от прироста стоимости капитала.

Рассматривая дивиденды как пассивный остаток, размер которого определяется наличием выгодных инвестиционных проектов, Ф. Модильяни и М. Миллер разработали три варианта выплаты дивидендов:

1) если инвестиционный проект обеспечивает уровень рентабельности, превышающий требуемый, акционеры предпочтут вариант реинвестирования прибыли;

2) если ожидаемая прибыль от инвестиций находится на уровне

требуемой, то для акционера ни один из вариантов не является предпочтительным;

3) если же ожидаемая прибыль от инвестиционного проекта не

обеспечивает требуемый уровень рентабельности, акционеры предпочтут выплату дивидендов.

Если фирма может получить в результате реализации инвестиционного проекта прибыль, превышающую рыночный уровень капитализации, то акционеры готовы предоставить фирме возможность использовать на инвестиционные цели столько чистой прибыли, сколько необходимо для финансирования всех проектов такого же уровня. Размер дивидендов в этом случае определяется остаточным способом после покрытия всех инвестиционных затрат.

Последовательность определения размера дивидендов компании, по мнению Ф. Модильяни и М. Миллера, такова:

1) составляется инвестиционный бюджет и рассчитывается требуемая сумма инвестиций с необходимым уровнем доходности;

2) формируется структура источников финансирования проекта

при условии максимально возможного использования чистой прибыли на инвестиционные цели;

3) если не вся прибыль использована на цели инвестирования,

оставшаяся часть выплачивается собственникам компании в виде дивидендов.

В теории Модильяни—Миллера влияние дивидендных выплат на благосостояние акционеров компенсируется другими средствами финансирования, например, дополнительной эмиссией ценных бумаг. Одно из основных положений их теории заключается в том, что если на осуществление инвестиционного решения направляются средства от дополнительной эмиссии акций, а прибыль используется на выплату дивидендов, то дисконтированная цена акций после финансирования за счет прибыли всех приемлемых проектов плюс выплаченные по остаточному принципу дивиденды в сумме эквивалентны цене акций до распределения прибыли. Сумма выплаченных дивидендов равна расходам по мобилизации дополнительных источников финансирования. Другими словами, падение рыночной цены акции, вызванное дополнительной эмиссией, полностью компенсируется выплатой дивидендов, следовательно, для акционеров разницы между дивидендами и накоплением не существует.

Теория ирревалентности дивидендной политики подверглась критике, прежде всего потому, что на практике инвестору не безразлично, получит он свой доход на вложенный капитал в форме дивидендных выплат или в форме повышения курса акций компании. По мнению Ф. Модильяни и М. Миллера, акционер ориентируется, в первую очередь не на размер текущих дивидендных выплат, а на благоприятные тенденции в развитии компании и устойчивые прибыли в будущем. Иными словами, не размер текущих дивидендных выплат, а ожидаемые прибыли и повышение спроса на акции определяют поведение инвестора. В реальной жизни, как правило, сокращение размера дивидендов приводит к падению курса акций, а увеличение — к росту курса.

Акционеры предпочитают дивиденды потому, что их выплата свидетельствует об определенности в положении компании на рынке. Повышение дивидендов обычно рассматривается как сигнал о благоприятных тенденциях роста прибыли, на который реагирует и курсовая стоимость акций. Принято считать, что инвесторы используют размер дивидендных выплат как индикатор будущего финансового состояния фирмы и ожиданий руководства.

Кроме того, зачастую акционеры предпочитают выплату дивидендов реинвестированию прибыли по той причине, что во многих странах дивиденд и доход от капитализации облагаются налогом по разным ставкам. Если ставка налога на доход с капитала больше, чем ставка налога на дивидендный доход, акционерам предпочтительнее дивидендные выплаты. Например, по налоговому законодательству США 1992 г. дивидендный доход облагался по ставке до 31%, а доход от прироста капитала — 28% (и лишь после действительной продажи акций). В российской практике дивидендный доход облагается налогом по ставке от 9 до 15%, аналога налога на доход от капитализации не существует.

Пример 11.1.

Организация для обеспечения равновесия между текущими дивидендными выплатами и будущим ростом организации с целью максимального увеличения рыночной цены акции рассматривает два варианта выплаты дивидендов по обыкновенным акциям:

· 1-й вариант — выплата дивидендов в размере 2% и рост капитализированной прибыли в размере 10%;

· 2-й вариант — выплата дивидендов в размере 10% и рост капитализированной прибыли в размере 2%.

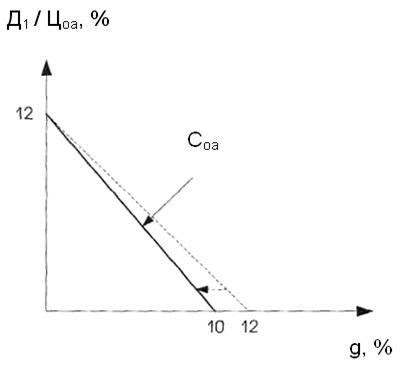

Графически теория иррелевантности дивидендов представлена на рис. 11.2

Рис. 11.2. Дивидендная политика согласно теории иррелевантности дивидендов

На рис. 11.2 видно, что акционер получает одинаковую доходность в размере 12% независимо от выбранной дивидендной политики.

Модель Модильяни и Миллера выведена из абстрактных допущений идеальной среды. В реальной жизни происходит несоблюдение этих допущений, порождающее различные отклонения, и вырабатывается та или иная дивидендная политика как в пользу выплаты высоких, так и в пользу выплаты низких дивидендов.

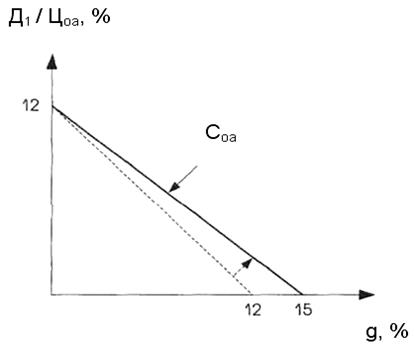

Оппонентами Модильяни и Миллера являются М. Гордон и Д. Линтнер. По их мнению, дивидендная политика существенно влияет на прирост капитала. Они считают, что инвесторы отдадут предпочтение менее рискованным текущим дивидендным выплатам по сравнению с потенциально возможным приростом капитала в будущем, следуя поговорке: «Лучше синица в руках, чем журавль в небе» (рис. 11.3.).

Рис. 11.3. Поведение инвенстров согласно теории М Гордона и Д. Линтнера

В модели Гордона и Линтнера:

(11.3)

(11.3)

Дивидендная доходность для инвесторов — менее рискованная часть, чем капитализированная доходность, в силу ряда причин:

· прирост капитализируемой доходности вследствие увеличения курсовой стоимости акции (g) менее прогнозируем, чем дивиденд (Д1);

· инвесторы, как правило, менее информированы, чем менеджер, об инвестиционных возможностях организации и о доходности инвестиционных проектов;

· влияние инвесторов на определение размера дивиденда больше, чем на установление рыночной цены акции.

Согласно теории Гордона и Линтнера доходность обыкновенных акций (СОА) увеличивается по мере снижения дивидендной доходности. Это связано с тем, что акционеры предпочитают выплату дивидендов (10%), а в случае их снижения требуют повышенного размера капитализированной доходности (на 3%). Тогда линия доходности обыкновенных акций смещается с 12 до 15% (рис. 11.4.).

Все факторы предпочтения той или иной дивидендной политики можно сгруппировать следующим образом:

1) предпочтение низким дивидендам;

2) предпочтение высоким дивидендам;

3) сложившиеся предпочтения инвесторов.

В первом случае в основе принятия решения лежат следующие аргументы:

· выплата дивидендов может потребовать размещения дополнительных акций, а, следовательно, трансакционных издержек, неопределенности времени получения капитала, разбавления контрольного пакета акций, снижения прибыли на одну акцию;

· менеджеры предпочитают наращивать инвестиционный бюджет организации, иногда даже в ущерб акционерам.

Во втором случае решающей причиной отдачи предпочтения высоким дивидендам может стать стремление удержать акционеров от продажи акций.

Следует заметить, что рынок дивидендных выплат сегментирован. Высокие дивиденды предпочитают те акционеры, которые имеют относительно невысокие доходы, но значительные текущие потребности. Другие акционеры предпочитают получить доход от существенного прироста рыночной стоимости активов. Для этой части акционеров сложившаяся устойчивая практика выплаты дивидендов не представляет интереса.

Рис. 11.4. Дивидендная политика согласно теории предпочтительности дивидендов

Проблема выплаты дивидендов не ограничивается только решением вопроса о том, выплачивать дивиденды или нет. Требуют решения еще три важнейших вопроса, относящихся к выплате дивидендов:

1) выплачивать дивиденды наличными деньгами или акциями;

2) определение суммы выплаты на одну акцию;

3) если выплачивать деньги акционерам, то насколько нужно и возможно направить средства на выкуп акций у части акционеров?

Дивиденды, выплачиваемые акциями, представляют собой завуалированную форму сплита (расщепление акций) и вызывают снижение ее цены.

Согласно теории налоговой дифференциации (Н. Литценбергер и К. Рамасвами) на выбор дивидендной политики влияет действующая практика налогообложения доходов акционеров. При наличии налоговых преференций в области инвестирования капитала акционеры могут предпочитать выплате дивидендов капитализацию прибыли. В этом случае поведение инвесторов можно представить в виде (рис.11.5.).

Рис. 11.5. Поведение инвесторов согласно теории налоговой дифференциации

Выбор такой дивидендной политики в данном случае обосновывается большей доходностью от капитализации дивидендов, чем от их выплаты. В случае выплаты дивидендов по обыкновенным акциям их доходность снижается с 12 до 10% (рис. 11.6)

Рис. 11.6. Дивидендная политика согласно теории налоговой дифференциации

Таким образом, единой дивидендной политики компаний в настоящее время не существует. На разных этапах своего становления и развития, в различных ситуациях, складывающихся на рынке, компании стремятся либо форсировать накопление, либо наращивать дивидендный доход акционеров. По мнению американского экономиста Дж. К. Ван Хорна, безграничное увеличение дивидендных выплат, превышающее размер остающейся после финансирования прибыльных инвестиций прибыли, возможно, лишь при условии постоянного спроса на данные акции. Большинство же ученых хотя и считают предпочтительной выплату умеренных дивидендов их полному отсутствию, все же не делают однозначного вывода о прямой зависимости между размером дивидендных выплат и рыночной стоимостью фирмы. Также большинство экономистов высоко оценивает значение снижения налоговых потерь при реинвестировании прибыли.

Следовательно, выбор проводимой компанией дивидендной политики в каждый отдельный период времени определяется необходимостью решения двух взаимосвязанных задач:

1) максимизации совокупного богатства акционеров в форме дивидендных выплат и прироста стоимости компании;

2) обеспечения достаточного объема собственных финансовых ресурсов компании для осуществления расширенного воспроизводства.

В Методических рекомендациях по разработке финансовой политики предприятия, утвержденных Министерством экономики РФ, особо отмечается, что при формировании дивидендной политики необходимо учитывать, что классическая формула М. Гордона — курс акций прямо пропорционален размеру дивиденда и обратно пропорционален процентной ставке по альтернативным вложениям — на практике применима не во всех случаях. Инвесторы могут высоко оценить стоимость акций предприятия, не выплачивающего дивиденды, если они хорошо информированы о его программах развития, причинах невыплаты дивидендов и направлениях реинвестирования прибыли.

Формирование дивидендной политики акционерных обществ включают четыре основные этапа:

1) оценку основных факторов, определяющих формирование и реализацию дивидендной политики;

2) определение типа дивидендной политики и методики выплаты дивидендов;

3) разработку механизма распределения прибыли в соответствии с избранным типом дивидендной политики;

4) оценку эффективности проводимой дивидендной политики.

Однако установить прямую зависимость между дивидендной политикой и стоимостью акционерного капитала достаточно сложно. Окончательное решение принимается финансовыми менеджерами организации путем взвешивания всех аргументов в конкретных условиях.

Дата добавления: 2020-10-25; просмотров: 733;