ФОРМИРОВАНИЕ И РАЗВИТИЕ

БАНКИ И ИНЫЕ КРЕДИТНЫЕ

ОРГАНИЗАЦИИ.

ВИДЫ КОММЕРЧЕСКИХ БАНКОВ

|  | ||

6) осуществление расчетов и платежей по поручению физических и юридических лиц с их банковских счетов;

7) привлечение во вклады и размещение от своего имени драгоценных металлов;

8) выдача банковских гарантий.

Задания

|

Банки и небанковские кредитные организации (НКО) в России объединяет и одновременно отличает от остальных экономических субъектов их специализация, а именно рыночные денежные отношения.

Банки и небанковские кредитные организации (НКО) в России объединяет и одновременно отличает от остальных экономических субъектов их специализация, а именно рыночные денежные отношения.

В отличие от НКО только банки, начиная с центрального, могут, во-первых, выпускать в обращение и изымать из него деньги, регулируя тем самым их массу. Во-вторых, они могут обслуживать НКО наравне с прочими клиентами. В-третьих, могут реализовать в своей деятельности полный набор рыночных денежных отношений (операций). Банки можно классифицировать по различным критериям: величине уставного капитала, наличию филиалов, функциональной направленности, форме собственности, организационно-правовой форме и т.д.

В отличие от банков НКО всегда остаются узко специализированными, т.е. каждая такая организация действует на ограниченном числе сегментов финансового рынка. В то же время многие операции, относимые к коммерческим (расчетные, кассовые, с ценными бумагами, доверительного управления, хранение ценностей и др.), выполняют и должны выполнять (при наличии соответствующего разрешения, если это необходимо) не только банки, но и другие кредитные предприятия.

Однако ряд операций — исключительно в компетенции банков, а именно:

1) прием денег в депозиты (вклады) от юридических и физических лиц;

2) выдача юридическим и физическим лицам денежных кредитов (появление новых кредитных денег);

3) инкассация денег, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц;

4) купля-продажа иностранных валют;

5) открытие и ведение банковских счетов физических и юридических лиц;

о

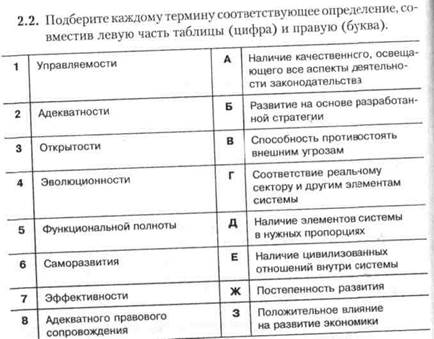

1.1. Подберите каждому термину соответствующее определение, совместив левую часть таблицы (цифра) и правую (буква).

| Кредитная организация (КО) | А | Кредитная организация, осуществляющая широкий круг банковских операций на основании лицензии | |

| Ассоциация банков | Б | Организация, созданная для привлечения денежных средств или размещения их от своего имени на услсвиях возвратности, платности и срочности | |

| Банковская группа | В | Образование платежных средств, их выпуск в оборот и изъятие из оборота | |

| Банк | Г | Организация, создаваемая не для извлечения прибыли, а для защиты и представления интересов своих членов | |

| Небанковская кредитная организация | Д | Юридическое лицо, функции которого состоят в выполнении банковских операций для получения прибыли и имеющее специальную лицензию Банка России | |

| Стабилизационное кредитование | Е | Банк, выступающий официальным проводником денежно-кредитной политики государства | |

| Функции банков | Ж | Образование, не являющееся юридическим лицом кредитных организаций, в котором одна кредитная организация оказывает существенное влияние на решения других КО | |

| Центральный банк | Кредитная организация, имеющая право осуществлять отдельные банковские операции | ||

| Государственное регулирование банковской деятельности | и | Форма рефинансирования | |

| Универсальный банк | к | Воздействие на кредитные организации со стороны центрального банка или иных руководящих органов |

q

1.2. Оцените, верны ли следующие утверждения (ответ — да или нет).

1.2. Оцените, верны ли следующие утверждения (ответ — да или нет).

1. Понятия «банк» и «кредитная организация» — синонимы.

2. Функционирование банковской системы возможно только в условиях рыночной экономики.

3. Небанковская кредитная организация в отличие от банка может выполнять более широкий круг операций.

4.  Небанковские кредитные организации не включаются в состав банковской системы.

Небанковские кредитные организации не включаются в состав банковской системы.

5.  Число небанковских кредитных организаций в России превышает число коммерческих банков.

Число небанковских кредитных организаций в России превышает число коммерческих банков.

6. Деятельность государственных и частных банков ничем не различается.

7. Форма собственности оказывает влияние на характер деятельности коммерческого банка.

8. Для развития бизнеса и увеличения его масштабов коммерческий банк должен обладать разветвленной филиальной сетью.

9. Виртуальный банк может работать без лицензии Центрального банка Российской Федерации (Банка России, ЦБ РФ).

10. Мобильный банк оказывает свои услуги, работая через передвижные пункты обслуживания.

11. Крупным может быть только коммерческий банк, работающий как на внутреннем, так и на внешнем рынке.

12.

Региональным считается банк, обслуживающий предприятия, размещенные в конкретном географическом районе.

Региональным считается банк, обслуживающий предприятия, размещенные в конкретном географическом районе.

13. Специализированный банк — тот, который обслуживает предприятия одной отрасли.

14. Универсальный банк предоставляет своим клиентам неограниченный круг услуг.

15. Современный коммерческий банк можно определить как производительное финансовое предприятие.

16. Коммерческий банк — это финансовый супермаркет.

17. В силу строго государственного регулирования рынок банковских услуг нельзя отнести к модели совершенной конкуренции.

18. На рынке банковских услуг невозможна ценовая конкуренция.

| |||

| |||

19. Коммерческие банки всегда образуют банковские группы.

20. В нашей стране коммерческий банк обязан быть членом какой-либо банковской ассоциации.

1.3. Выберите правильный ответ.

1. Сущность банков определяется тем, что они:

а) увеличивают денежную массу в обращении путем органи-

зации безналичного обращения;

б) занимаются приемом вкладов;

в) уменьшают денежную массу в обращении путем организа-

ции безналичного обращения;

г) осуществляют эмиссию денежных знаков;

д) специализируются на финансовом посредничестве.

2. Российским банкам запрещается заниматься:

а) страхованием и торговлей;

б) страховой, торговой и производственной деятельностью;

в) торговой и производственной деятельностью;

г) профессиональной деятельностью на рынке ценных бумаг;

д) доверительным управлением.

3. Универсальный банк:

а) выполняет весь перечень банковских операций;

б) обслуживает и физических, и юридических лиц;

в) имеет рублевую и валютную лицензию;

г) обладает дополнительными лицензиями для ведения про-

фессиональной деятельности на рынке ценных бумаг;

д) имеет генеральную лицензию.

4. Небанковские кредитные организации — это:

а) кредитные кооперативы, клиринговые палаты;

б) пункт «а» + лизинговые фирмы;

в) пункт «б» + благотворительные фонды;

г) пункт «О» + банковские ассоциации;

г) пункт «О» + банковские ассоциации;

д) бюро кредитных историй.

5. По организационно-правовой форме банки могут быть:

а) акционерные и паевые;

б) ОАО, ЗАО, ООО, ОДО;

в) государственные, частные и смешанные;

г) универсальные и специализированные;

д) без участия иностранного капитала, с участием иностранно-

го капитала.

6. Количество коммерческих банков в настоящее время в России составляет:

а) менее 1000;

б) более 1000;

в) более 2000;

г) более 3000;

д) около 100.

7. Коммерческие банки классифицируют по ряду признаков:

а) по степени развитости инфраструктуры;

б) по обеспеченности квалифицированными кадрами;

в) по регулирующей их деятельность нормативной базе;

г) по масштабам деятельности;

д) по применяемым технологиям.

8. Услуги и операции, выполняемые коммерческими банками,

можно подразделить:

а) на добровольные и принудительные;

б) банковские и небанковские;

в) основные и второстепенные;

г) производительные и непроизводительные;

д) рыночные и нерыночные.

9. Понятие «универсальный банк» подразумевает, что он:

а) оказывает клиентам весь спектр банковских услуг;

б) работает как с физическими, так и с юридическими лицами;

в) способен обслуживать клиентов в разных регионах страны;

г) все сказанное верно;

д) верны пункты «а» и «б».

10. Разделение понятий «традиционные» и «дополнительные» бан-

ковские операции позволяет:

а) разграничить функции банков и небанковских финансовых

институтов;

б) определить круг операций, которые могут выполнять исклю-

чительно коммерческие банки;

в) выполнять банковские операции небанковским финансовым

институтам, но без учета ограничений центрального банка;

г) очертить круг операций, не требующих обязательного ли-

цензирования;

д) разделить рынок банковских услуг на отдельные сегменты.

11. Банковское законодательство включает:

а) только специальные банковские законы;

| |||

| |||

б) банковские законы и законы общего действия;

в) банковские законы, законы общего действия и нормативные

документы Банка России;

г) лишь законы общего действия;

д) все законы, затрагивающие какие-либо аспекты деятельно-

сти банков.

12. Банковское законодательство регламентирует:

а) порядок создания коммерческого банка;

б) порядок проведения банковских операций;

в) порядок осуществления банковской деятельности;

г) порядок финансового учета и отчетности коммерческого

банка;

д) порядок взаимодействия коммерческого банка с клиентами.

13. Кредитные организации могут создавать следующие коммер-

ческие структуры:

а) консорциумы;

б) холдинги;

в) ассоциации;

г) все вышесказанное верно;

д) верны пункты «а» и «б».

14. Первые коммерческие банки в современной России были со-

зданы на основании:

а) Федерального закона от 25 декабря 1990 г. № 445-1 «О пред-

приятиях и предпринимательской деятельности»;

б) Закона СССР от 26 мая 1988 г. № 8998-XI «О кооперации

в СССР»;

в) Федерального закона от 2 декабря 1990 г. № 395-1 «О бан-

ках и банковской деятельности в РСФСР»;

г) нет верного ответа.

15. Денежную систему и денежное обращение в стране в настоя-

щее время регулирует:

а) Закон о банках и банковской деятельности;

б) Федеральный закон от 10 июля 2002 г. № 86-ФЗ «О Цент-

ральном банке Российской Федерации (Банке России)»;

в) Федеральный закон от 25 сентября 1992 г. № 3537-1 «О де-

нежной системе Российской Федерации»;

г) верны пункты «б» и «в».

16. Юридическое лицо — это:

а) филиал;

б) дочерний банк;

в) дополнительный офис;

г) представительство;

д) иной вариант ответа.

д) иной вариант ответа.

17. Банки и небанковские кредитные организации объединяет одно

общее свойство:

а) специализация на денежных операциях;'

б) возможность выдавать кредиты другим субъектам экономики;

в) возможности осуществлять платежные операции для дру-

гих лиц;

г) иной вариант ответа.

18. Ассортимент выполняемых операций коммерческие банки:

а) определяют самостоятельно;

б) согласуют с регулирующими органами;

в) обосновывают перед регулирующими органами, предостав-

ляя им бизнес-план;

г) утверждают в регулирующих органах, получая соответству-

г) утверждают в регулирующих органах, получая соответству-

ющее разрешение.

19. Коммерческие банки, созданные с участием государственного

капитала:

а) обязаны строить свою политику с учетом государственной

экономической стратегии;

б) должны предоставлять льготные кредиты государственным

предприятиям;

в) являются проводниками государственной социальной поли-

тики;

г) не могут стремиться к получению прибыли;

д) все сказанное неверно.

20. Коммерческий банк, созданный с участием иностранного капи-

тала на территории Российской Федерации, обязан выполнять:

а) исключительно регулирующие требования Банка России;

б) исключительно регулирующие требования иностранного

центрального банка;

в) регулирующие требования обоих центральных банков;

г) международные требования, предъявляемые к банковской

деятельности.

1.4. Выберите несколько правильных ответов.

1. Понятие «банковские операции», помимо традиционных, подразумевает: а) хранение ценных бумаг клиентов;

б) кассовое обслуживание клиентов;

в) лизинговые операции;

г) операции с драгоценными металлами;

д) предоставление банковских гарантий;

е) инкассацию денежных средств, ценных бумаг и расчетных

документов;

ж) операции доверительного управления.

Небанковские кредитные организации могут выполнять сле-

дующие операции:

а) привлекать временно свободные средства физических лиц

во вклады;

б) проводить расчеты между клиентами, как юридическими,

так и физическими лицами;

в) осуществлять клиринг,

г) предоставлять кредиты и ссуды;

д) выполнять валютно-обменные операции;

е) заниматься инкассацией денежных средств.

Коммерческие банки могут:

а) эмитировать денежные средства;

б) проводить безналичные расчеты и клиринг взаимных обя-

зательств;

в) хранить денежные средства клиентов:

г) вести реестр держателей именных ценных бумаг;

д) контролировать финансовую деятельность клиентов;

е) кредитовать физические и юридические лица.

Расчетные небанковские кредитные организации могут:

а) принимать вклады юридических и физических лиц;

б) проводить безналичные расчеты по поручению юридических

и физических лиц;

в) предоставлять расчетные гарантии;

г) проводить валютно-обменные операции по поручению кли-

г) проводить валютно-обменные операции по поручению кли-

ентов;

д) осуществлять денежные переводы без открытия счета для

физических лиц;

е) предоставлять расчетные кредиты клиентам.

Проблемные вопросы

Дайте письменные ответы.

Что такое банк? Как исторически эволюционировали представления о сущности понятия «банк»? Как определяется данное

понятие в российском законодательстве? Какие точки зрения по этому вопросу представлены в российской научной литературе?

2.

В нашей стране двухуровневая банковская система. Назовите оба уровня. К какому из них вы отнесете потребительские кредитные кооперативы, ссудо-сберегательные кассы и микробанки1?

В нашей стране двухуровневая банковская система. Назовите оба уровня. К какому из них вы отнесете потребительские кредитные кооперативы, ссудо-сберегательные кассы и микробанки1?

3. Ряд российских специалистов оперируют понятием «нарабан-ковская система». Что оно означает? Каковы макроэкономические функции институтов, включаемых в состав этой системы?

4. По каким критериям проводится классификация современных коммерческих банков? Какие виды коммерческих банков вы можете выделить по характеру осуществляемых ими операций? Определите отличия классификации банков по данному критерию, закрепившиеся в российской практике, от принятой в экономически развитых странах.

5. В настоящее время правительство проводит курс на развитие специализации банков при сохранении общего курса на универсальность банковской деятельности2. Как вы понимаете данное положение?

6.  Если коммерческий банк — производительная организация, то что является результатом банковской деятельности? Дайте определения понятий «банковский продукт», «банковская услуга», «банковская операция». Какие точки зрения по данному вопросу существуют в отечественной экономической теории? Можно ли считать банковский продукт товаром? Приведите доводы специалистов, рассматривающих современный коммерческий банк как «финансовый супермаркет»3.

Если коммерческий банк — производительная организация, то что является результатом банковской деятельности? Дайте определения понятий «банковский продукт», «банковская услуга», «банковская операция». Какие точки зрения по данному вопросу существуют в отечественной экономической теории? Можно ли считать банковский продукт товаром? Приведите доводы специалистов, рассматривающих современный коммерческий банк как «финансовый супермаркет»3.

7. На 1 января 2009 г. в нашей стране насчитывалось 1058 действующих банков. Можно ли на основании этого показателя относить рынок банковских услуг к модели совершенной конкуренции? Аргументируйте свою позицию.

8. По мнению ряда специалистов, малые банки (т.е. банки за пределами топ-200) никогда существенно не влияли на российскую банковскую систему. Поэтому они делают вывод, что национальная банковская система может обойтись без них1. Приведите доводы сторонников такого подхода. Одновременно в печати представлена и противоположная точка зрения2.

9. Российские законы в отличие от правовых актов ряда западных стран не содержат определений таких понятий, как «инвестиционный», «ипотечный», «сберегательный», «торговый» банк и т.п. Обоснован ли данный подход?

10. Банковская деятельность регулируется различными федеральными законами и нормативными актами. Их Достаточно много, и в совокупности они образуют «банковское право». Что понимается под «банковским правом»? Какие компоненты в его составе вы можете выделить? Каковы цели и методы правого регулирования банковской деятельности? Какие законодательные акты, регулирующие банковскую деятельность, рассматривает Федеральное собрание?

10. Банковская деятельность регулируется различными федеральными законами и нормативными актами. Их Достаточно много, и в совокупности они образуют «банковское право». Что понимается под «банковским правом»? Какие компоненты в его составе вы можете выделить? Каковы цели и методы правого регулирования банковской деятельности? Какие законодательные акты, регулирующие банковскую деятельность, рассматривает Федеральное собрание?

1 Саватюшн АЛ. Новое на рынке кредитной кооперации и микрозаймов //

1 Саватюшн АЛ. Новое на рынке кредитной кооперации и микрозаймов //

Банковское дело. 2009. № 1. С. 30, 31; Тенденции развития рынка микрофинансо

вых услуг в России. Основные результаты раунда монитоинга рынка микрофи

нансирования 2003-2007 гг. М., 2008.

2 Стратегия развития банковского сектора страны на новую среднесроч

ную перспектииву не разработана. Однако в ноябре 2008 г. была принята Концеп

ция долгосрочного социально-экономического развития РФ на период до 2020 г.,

которая включает раздел «Долгосрочные приоритеты развития финансовых рын

ков и банковского сектора».

3 Кобак О. Грезы по универсаму // Финанс. 2006. № 37. С. 24—28.

2. Банковское дело.

ТЕМА 2

ТЕМА 2

ФОРМИРОВАНИЕ И РАЗВИТИЕ

БАНКОВСКОЙ СИСТЕМЫ РОССИИ

БАНКОВСКОЙ СИСТЕМЫ РОССИИ

в России — это Агентство страхования вкладов. Второй, или нижний, базовый уровень представляют коммерческие банки и небанковские кредитные организации.

Задания

Банковская система представляет собой включенную в экономическую систему страны единую и целостную совокупность банков и небанковских кредитных организаций, каждая из которых выполняет свои особые функции, проводит собственный перечень операций, в результате чего весь объем потребностей общества в соответствующих продуктах удовлетворяется в полной мере и с максимально возможной степенью эффективности.

Банковская система представляет собой включенную в экономическую систему страны единую и целостную совокупность банков и небанковских кредитных организаций, каждая из которых выполняет свои особые функции, проводит собственный перечень операций, в результате чего весь объем потребностей общества в соответствующих продуктах удовлетворяется в полной мере и с максимально возможной степенью эффективности.

В структурном плане это означает, что в банковскую систему следует включать лишь те экономические организации, которые регулярно выполняют либо большинство коммерческих сделок, либо отдельные банковские операции. К ним относятся банки, как центральный, так и коммерческие; небанковские кредитные организации, получившие лицензию Банка России. Помимо них в состав указанной системы в качестве институтов инфраструктуры входят вспомогательные структурные образования. Это специализированные предприятия, которые сами банковских операций не проводят, но обеспечивают деятельность банков и иных кредитных учреждений: аудиторские фирмы, кредитные бюро, организации, определяющие рейтинги банков, компании, обеспечивающие их необходимым оборудованием, материалами и информацией, и т.д.

В структурном плане это означает, что в банковскую систему следует включать лишь те экономические организации, которые регулярно выполняют либо большинство коммерческих сделок, либо отдельные банковские операции. К ним относятся банки, как центральный, так и коммерческие; небанковские кредитные организации, получившие лицензию Банка России. Помимо них в состав указанной системы в качестве институтов инфраструктуры входят вспомогательные структурные образования. Это специализированные предприятия, которые сами банковских операций не проводят, но обеспечивают деятельность банков и иных кредитных учреждений: аудиторские фирмы, кредитные бюро, организации, определяющие рейтинги банков, компании, обеспечивающие их необходимым оборудованием, материалами и информацией, и т.д.

В условиях экономического кризиса структура банковской системы и ее элементы подвергаются более резким изменениям, чем при нормальном функционировании экономики. Так, например, количество банков в России в результате экономического кризиса 1998 г. к настоящему времени сократилось более чем вдвое.

Мировая и отечественная банковская практика, равно как и теория, свидетельствует о том, что совокупность действующих в стране банков и иных кредитных организаций может иметь одно- либо двухуровневую организацию. Первый, или верхний, уровень — центральный банк. Иногда он может включать в себя и другие институты. Так,

| : | 2.11. | Решите криптограмму. | ||||||||||||||||

| 1. | С | |||||||||||||||||

| 2. | т | |||||||||||||||||

| 3. | р | |||||||||||||||||

| 4. | А | |||||||||||||||||

| 5. | Т | |||||||||||||||||

| 6. | Е | |||||||||||||||||

| 7. | Г | |||||||||||||||||

| 8. | И | |||||||||||||||||

| 9. | Я |

1.  Взаимосвязанная и взаимодействующая совокупность кредитных организаций.

Взаимосвязанная и взаимодействующая совокупность кредитных организаций.

2. Контроль над денежным предложением при осуществлении монетарной политики со стороны Банка России.

3. Оздоровление банковской системы страны, приведение ее в состояние высокой работоспособности.

4. Предмет страховой деятельности Агентства страхования вкладов.

5. Важное качество банковской системы, основная цель банковского надзора.

6. Важное качество Банка России, позволяющее ему эффективно выполнять поставленные задачи.

7. Вид деятельности, запрещенный для кредитной организации российским законодательством.

8. Важный принцип формирования и функционирования эффективной банковской системы — постепенность развития.

9.  Негативное явление, минимизация которого — одна из задач Банка России.

Негативное явление, минимизация которого — одна из задач Банка России.

|

|

2.3. Оцените, верны ли следующие утверждения (ответ — да или нет).

1. В нашей стране органами банковского регулирования являются Банк России, Агентство страхования вкладов и Федеральная служба по финансовым рынкам.

2. Основная цель создания банковских ассоциаций — лоббирование интересов банков-членов.

3. Банковская система не может эффективно функционировать без саморегулирования.

4. Кодекс корпоративного поведения для российских банков разрабатывает Банк России.

5. В развитых банковских системах разделены функции банковского регулирования и надзора.

6. Эволюция банковской системы не подразумевает вероятность банковских кризисов.

7. В условиях рыночной экономики эволюция и развитие банков

ской системы происходят стихийно.

в) государственная корпорация;

г) не является юридическим лицом;

д) инвестиционный фонд?

2. Какой деятельностью не занимаются банковские ассоциации:

а) оказанием членам и участникам правовой, консультацион-

ной помощи;

б) анализом состояния итенденций развития экономики, бан-

б) анализом состояния итенденций развития экономики, бан-

ковского дела и рынка финансовых услуг;

в) предоставлением крупных инвестиционных кредитов;

г) обеспечением функционирования негосударственной систе-

мы разрешения споров между членами;

д) разработкой документов, регламентирующих определенные

нормы деятельности?

3. В каком году была основана Ассоциация российских банков:

а) в 1989 г.;

б) 1991 г.;

в) 1995 г.;

г) 2001 г.;

д) 2003 г.?

4. Реструктуризация банковской системы — это:

а) ее оздоровление;

а) ее оздоровление;

б) преобразование организационно-правовых форм банков;

в) слияние банков;

г) банкротство банков;

г) банкротство банков;

д) ликвидация нежизнеспособных банков.

5. Банковская система России в соответствии с Законом о бан-

ках и банковской деятельности включает в себя:

а) Банк России;

б) коммерческие банки;

в) филиалы и представительства иностранных банков;

г) все вышеназванное верно;

д) верны пункты «а» и «б».

6. Банковская система в стране с рыночной экономикой может

состоять:

а) лишь из двух уровней;

б) трех уровней;

в) одного уровня;

г) одного и двух уровней;

д) многих уровней.

7. Первый уровень банковской системы Франции включает сле-

дующие органы управления:

а) Банк Франции;

б) Комитет по кредитным учреждениям;

в) Комитет по банковской регламентации;

г) Банковскую комиссию;

д) все вышеперечисленное верно;

е) верны пункты «а», «б», «в».

8. В современной банковской системе:

а) два уровня (эмиссионный и коммерческие банки);

б) два уровня (кредитные организации и небанковские кредит-

ные организации);

в) три уровня (банки, небанковские финансовые институты

в) три уровня (банки, небанковские финансовые институты

и различные финансовые компании);

г) количество уровней зависит от степени развитости финан-

совой системы;

д) два уровня (банки, выполняющие функции регулирования и

надзора, и банки, обслуживающие хозяйствующих субъектов).

9. К какому уровню банковской системы России относится Агент-

ство страхования вкладов населения:

а) ко второму;

б) первому;

в) третьему;

г) не входит в банковскую систему России;

д) иной вариант ответа?

10. Членство коммерческих банков в саморегулируемых организациях:

а) обязательно в силу закона;

б) необязательно;

в) желательно;

г) коммерческий банк может быть членом нескольких саморе-

гулируемых организаций.

2.5. Выберите несколько правильных ответов. 1. Элементами банковской системы России являются:

а) ЦБ РФ;

б) Агентство страхования вкладов;

в) Федеральная служба по финансовым рынкам (ФСФР Рос

сии);

г) Сберегательный банк Российской Федерации (Сбербанк

г) Сберегательный банк Российской Федерации (Сбербанк

России);

д) финансовые компании;

е) отраслевые коммерческие банки;

ж) клиринговые палаты;

з) потребительские кредитные кооперативы.

2. К первому уровню банковской системы относятся:

а) депозитные банки;

б) фондовые биржи;

в) транснациональные банки;

в) транснациональные банки;

г) международные финансовые институты;

д) центральный банк;

е) коммерческие банки;

е) коммерческие банки;

ж) агентство страхования вкладов.

Проблемные вопросы

2.6. Дайте письменные ответы.

1. Современная банковская система Российской Федерации стала формироваться лишь с началом экономических преобразований в стране. Какие этапы в развитии отечественной банковской системы вы можете выделить? Почему директор департамента лицензирования Банка России М. Сухов полагает, что в процессе посткризисной реструктуризации есть «шанс построить эффективную банковскую систему»?1

2. Российские банки вправе создавать саморегулируемые организации. В настоящее время самые крупные из них — Ассоциация российских банков и Ассоциация региональных банков «Россия». Каковы их статус, функции и полномочия? Какова роль данных ассоциаций в разработке и реализации антикризисных мероприятий?

3. На период 2009—2015 гг. Правительство Российской Федерации в качестве приоритетной задачи развития национального банковского сектора выделяет его «эффективное позиционирование на международных финансовых рынках». Что понимается под «эффективным позиционированием»? Каким образом можно реализовать поставленную задачу? Какие частные проблемы и в какой последовательности предстоит решать для

1 Сухов М. Нужны эффективные банки // Банковское обозрение для бизнеса. 2009. № 2/5. С. 14, 15.

достижения указанной цели? Какую роль могут сыграть крупные российские банки в формировании в Москве международного финансового центра?'

4. «Правительство Российской Федерации и Банк России исходят из того, что развитие банковского сектора должно стимулироваться преимущественно экономическими методами»2. О каких методах экономического воздействия идет речь? Каков их трансмиссионный механизм? В чем их отличие от административных способов регулирования? Как можно оценить эффективность воздействия экономических методов?

5. В условиях глобального финансового кризиса Банк России как регулятор национальной банковской системы совместно с Правительством Российской Федерации реализовал ряд антикризисный мер. Какие это меры? Как их эффективность оценивают специалисты?

6. В Российской Федерации в соответствии с Федеральным законом № 117-ФЗ «О кредитных потребительских кооперативах граждан» уже действует более 500 кредитных потребительских кооперативов в 40 регионах страны3. 3 июля 2009 г. Государственная Дума приняла, а 7 июля Совет Федерации одобрил Федеральный закон «О кредитной кооперации». Кредитные потребительские кооперативы в отличие от предприятий других стран не включаются в состав российской банковской системы. Банк России не регулирует и не контролирует их деятельность. Приведите аргументы в поддержку и против включения кредитной кооперации в состав банковской системы.

7. Во многих странах особым элементом банковской системы являются так называемые банки развития. У нас также создан Российский банк развития (РосБР). В силу специфики их деятельности такие предприятия еще называют политическими. Но, как указывается в отчете Счетной палаты Российской Федерации (Счетной палаты РФ), «сегодня РосБР работает почти как обычный коммерческий банк, что противоречит общеми-

1 Москва — финансовый центр мирового уровня // Банковское дело. 2008. № 7. С. 24-40; Национальный банковский журнал. 2009. № 1 (58). С. 28, 29.

1 Максуров АЛ. Государство как координатор банковской системы // Банковское дело. 2009. № 3. С. 76-80.

3 Мамута М. Финансовые услуги — в розницу // Вестникъ кооперации. 2008. № 2. С. 69-83.

\

ровой практике функционирования банков развития»1. Каковы отличительные черты деятельности банков развития? С какой целью они создаются? Как формируются их активы и пассивы?

8. В нашей стране банковский капитал географически распределен неравномерно. В каких (каком) регионах сосредоточен российский банковский капитал? Почему? Какие тенденции в географическом размещении соответствующих институтов в последние годы наметились в нашей стране? Проанализируйте динамику соответствующих статистических данных.

9. Ежегодно журнал «The Banker» публикует рейтинг крупнейших банков мира. По каким критериям издание ранжирует эти организации? Какие российские банки входят в число 1000 крупнейших банков мира? Какое место в рейтинге они занимают? Что это означает для российских банков?

10. В российской банковской отрасли представлен иностранный банковский капитал. Каким образом заграничные финансовые институты могут выходить на российский рынок банковских услуг? Какова доля иностранного капитала в банковской системе нашей страны? Какие тенденции в развитии зарубежных инвестиций в российский банковский сектор вы можете выделить? Что это означает для отечественной отрасли? Приведите аргументы в пользу и против увеличения доли иностранного банковского капитала в российской банковской системе.

1 Бажан А.И. Денежно-кредитная политика и банки развития в России // Банковское дело. 2008. № 5. С. 39-41.

1 Бажан А.И. Денежно-кредитная политика и банки развития в России // Банковское дело. 2008. № 5. С. 39-41.

|  | ||

ТЕМА З

ЦЕНТРАЛЬНЫЙ БАНК.

БАНК РОССИИ

Идея создания центрального банка зародилась в условиях относительно развитых рыночных отношений, когда стало ясно, что дальнейшее развитие рынка вообще и денежного рынка в частности невозможно без центрального банка как одного из органов государственного управления и надзора.

Общественное развитие показало, что централизованный контроль служит обязательной предпосылкой достижения эффективной и стабильной деятельности банковской системы. Децентрализованное функционирование отрасли, характерное на определенном историческом этапе для всех стран, осложняло экономическое развитие. Создание центральных банков с функциями регулирования денежных отношений позволило обуздать стихию рынка, сохранив относительную свободу частного предпринимательства в финансовой сфере.

Банк России имеет двойственную природу: это одновременно и юридическое лицо, осуществляющее хозяйственную деятельность, и орган государственного управления специальной компетенции, главная функция которого заключается в регулировании экономики денежно-кредитными методами.

В соответствии со ст. 7 Закона о Центральном банке Российской Федерации Банк России по вопросам, отнесенным Законом к его компетенции, издает нормативные акты, обязательные для исполнения федеральными органами власти, органами власти субъектов Российской Федерации и органами местного самоуправления, всеми юридическими и физическими лицами. К ним относятся указания, положения и инструкции.

В соответствии со ст. 7 Закона о Центральном банке Российской Федерации Банк России по вопросам, отнесенным Законом к его компетенции, издает нормативные акты, обязательные для исполнения федеральными органами власти, органами власти субъектов Российской Федерации и органами местного самоуправления, всеми юридическими и физическими лицами. К ним относятся указания, положения и инструкции.

Нормативно-правовые акты ЦБ РФ (за некоторыми исключениями, указанными в самом Законе) в установленном порядке должны пройти регистрацию в Министерстве юстиции Российской Федерации (Минюст России). В противном случае они не вступают в силу и не могут применяться.

Задания

3.1. Подберите каждому термину соответствующее опреде

Дата добавления: 2016-07-27; просмотров: 7589;