Статус та функції Національного банку України

Національний банк України покликаний забезпечувати стабільне функціонування національної грошової одиниці за допомогою проведення належної емісійної політики, виконання функцій банка банків і банкіра уряду, банківського нагляду і грошово-кредитного регулювання економіки.

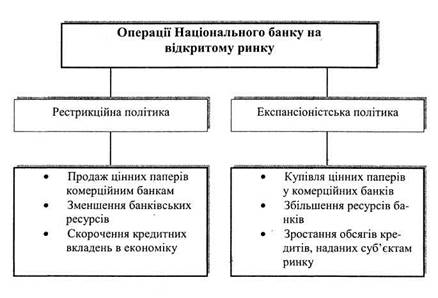

Механізм операцій національного банку на відкритому ринку

Функціонування Національного банку і системи комерційних банків України дозволяє ефективно обслуговувати всіх суб'єктів ринкових відносин, чітко розмежувати адміністративно-регулюючі та операційні функції, створити оптимальні умови для функціонування всіх елементів кредитної системи.

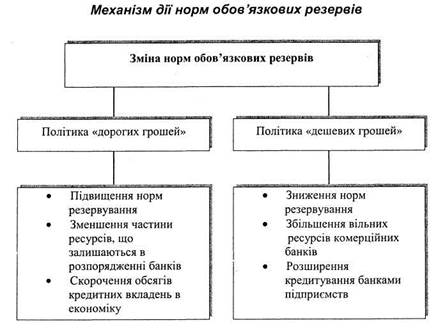

Реалізація політики офіційної облікової ставки національного банку

Реалізуючи свої функції, Національний банк України надає:

1) кредити комерційним банкам;

2) веде рахунки банків-кореспондентів;

3) здійснює розрахунково-касове обслуговування комерційних банків та інших кредитних закладів;

4) купує та продає цінні папери, що їх випускає держава;

5) надає кредити банкам під заставу векселів та інших видів цінних паперів;

6) виступає гарантом кредитів, які надаються суб'єктами зовнішньоекономічної діяльності;

7) купує і продає іноземну валюту та платіжні документи в іноземній валюті;

8) проводить операції з резервними фондами грошових знаків;

9) організовує інкасування й перевезення грошових знаків та інших цінностей;

10) здійснює інші операції згідно зі своїми функціями.

У відповідності із законодавчо закріпленими функціями Національний банк України:

1) приймає участь у розробці основних напрямів розвитку народного господарства України, прийнятті державного бюджету, прогнозує грошові доходи і видатки населення та забезпечує нормальний процес їх реалізації;

2) розробляє основні напрямки єдиної грошово-кредитної політики країни;

3) контролює кредитні ресурси, створені коштом статутного та інщих фондів, державного бюджету, коштів на депозитних рахунках, а також переданих за плату Ощадним банком коштів, що виникають за рахунок вкладів населення;

4) продає і купує кредитні ресурси на договірних засадах;

5) утворює фонд регулювання кредитних ресурсів банківської системи за рахунок частини залучених банками ресурсів і депозитів, визначає розміри формування цього фонду;

6) організовує і здійснює касове виконання державного бюджету України;

7) зосереджує на рахунках своїх установ валютні кошти валютного фонду Кабінету Міністрів України, бере участь у розробці зведеного валютного плану, забезпечує проведення єдиної валютної політики, представляє інтереси України у відносинах з банками інших країн, у міжнародних банках, розробляє порядок і правила здійснення операцій в інвалюті, із золотом і коштовними металами, встановлює офіційний курс іноземних валют до національної валюти, публікує їх у пресі, організовує роботу валютного ринку;

8) спільно з комерційними банками .здійснює обслуговування державного боргу, виконує операції, пов'язані з розміщенням державних позик, їх погашенням і виплатою відсотків за ними;

9) реєструє новостворені комерційні банки;

10)дає дозвіл комерційним банкам на відкриття їх філій і представництв як на території України, так і за її межами;

11) визначає порядок видачі ліцензій на проведення операцій комерційними банками;

12) готує кадри для банківської системи у середніх спеціальних та вищих навчальних закладах, проводить перепідготовку банківських спеціалістів на договірних умовах.

Тема 11

Комерційні банки

Комерційні банки - кредитні установи, що здійснюють універсальні банківські операції для підприємств, установ і населення головним чином за рахунок грошових коштів, залучених у вигляді внесків і депозитів. Законодавством України комерційним банкам забороняється брати участь у сфері матеріального виробництва і торгівлі матеріальними цінностями. Водночас, вони на договірних засадах здатні здійснювати кредитне, розрахунково-касове й банківське обслуговування своїх клієнтів, розміщувати грошові вклади, вести рахунки банків-кореспондентів.

Провідними аспектами діяльності комерційних банків України стали: а) фінансування капітальних вкладів за дорученням клієнтів; б) випуск платіжних документів і цінних паперів (чеків, акредитивів, векселів, акцій, сертифікатів, облігацій тощо); в) купівля-продаж і зберігання цінних паперів держави й інших емітентів; г) видача гарантій та інших зобов'язань за третіх осіб; д) касове виконання державного бюджету; є) купівля і продаж іноземної валюти і дорогоцінних металів; є) здійснення довірчих і консалтингових операцій; ж) придбання прав вимоги, тощо.

Комерційні банки в залежності від різних критеріїв класифікуються так:

1. За формою власності комерційні банки поділяються на унітарні та колективні. Унітарні банки мають одного власника в особі держави чи приватної особи.

2. Залежно від організаційної форми розрізняють комерційні банки відкритого і закритого типу та як товариства з обмеженою відповідальністю.

3. За розміром активів комерційні банки поділяються на малі,середні іа найбільші.

4. За ознакою наявності філій кваліфікують багатофілійні, малофілійні і безфілійні комерційні банки.

5. Залежно від діапазону операцій розрізняють універсальні банки, банки з клієнтською спеціалізацією, банки з галузевою спеціалізацією, банки з функціональною спеціалізацією.

6. До банків з клієнтською спеціалізацією відносять кооперативні банки, засновниками і клієнтами яких є кооперативи.

7. Деталізація і диференціація банків залежно від спеціалізації з обслуговування конкретного типу клієнтури здійснюється так: біржові, страхові, кооперативні та інші банки. Банки з галузевою спеціалізацією переважно обслуговують клієнтів певної галузі.

8. Функціональна спеціалізація банків формує інвестиційні, інноваційні, ощадні, іпотечні та інші банки.

9. У відповідності до ознак надходження акціонерного капіталу, що формує статутний фонд комерційного банку, вони класифікуються як банки без іноземного капіталу, із 100-процентним іноземним капіталом, змішаною формою власності.

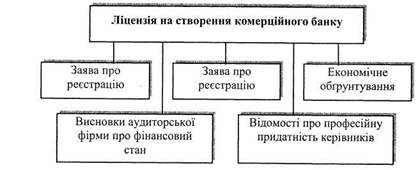

Дозвіл на створення комерційного банку надає Національний банк України шляхом реєстрації на підставі таких документів:

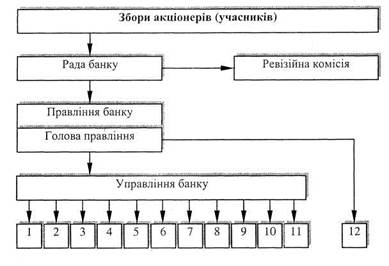

Організаційна структура банку складається як логічний результат взаємовідносин рівнів управління й функціональних підрозділів і визначається, насамперед, характером здійснюваних ним операцій. На цій підставі розрізняють універсальні банки і спеціалізовані. Типову структуру універсального банку можна зобразити так:

Функціональними підрозділами в даній схемі є:

1. управління, прогнозування діяльності банку;

2. управління маркетингу, розвитку банку і зв'язків з клієнтами;

3. кредитне управління;

4. валютне управління;

5. управління депозитних і вкладних операцій;

6. управління цінних паперів, інвестиційної і біржової діяльності;

7. управління грошового обігу та розрахунково-касового обслуговування;

8. управління посередницьких операцій;

9. управління аналізу і статистики;

10. управління філіями банку;

11.управління автоматизації банківських технологій, інформаційно-комунікаційних систем;

12.служби банку (відділ кадрів, бухгалтерія, юридичний відділ, адміністративно-господарський відділ).

Банківські операції пов'язані з рухом особливого товару - грошей. В сучасній банківській практиці розрізняють чотири групи банківських операцій:

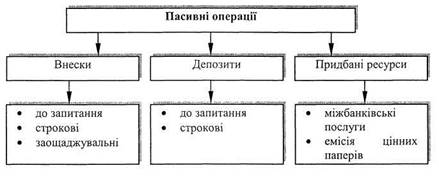

Пасивні операції відображають діяльність банку, за допомогою якої формуються банківські ресурси:

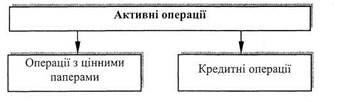

Активні операції проводяться банками з метою прибуткового використання і розміщення залучених у ході пасивних операцій коштів:

Банківські послуги - це певні сукупні дії банків, спрямовані на задоволення потреб клієнтів з метою збільшення доходу від банківської діяльності. Вони здійснюються банком за дорученням клієнта, за його рахунок та, як правило, від його імені:

а) традиційні, що є супутніми традиційним банківським операціям. До них належать:

• розрахунково-касові;

• кредитні;

• валютні;

• депозитні операції тощо;

б) нетрадиційні банківські послуги:

• гарантійні;

• посередницькі (брокерські);

• трастові (довірчі);

• консалтингові та ін.;

в) інші операції банків. Провідними серед них є:

• операції з векселями;

• факторингові;

• лізингові;

• консорціумні;

• фондові;

• валютні;

• міжбанківські операції;

• операції фінансування капітальних вкладень;

• розрахунково-касові операції.

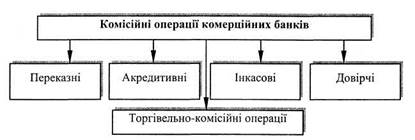

Важливе місце у вартості банківського продукту посідають комісійні операції комерційних банків:

Кредитні операції комерційних банків:

| Активні | Пасивні |

| Торгівельно-промислова позика | Внески до запитання |

| Позика під заставу нерухомості | Ощадні внески |

| Позика органам влади | Термінові депозити |

| Позика приватним особам | Інші пасивні операції |

| Позика під цінні папери | |

| Інші активні операції |

Тема 12

Дата добавления: 2016-07-22; просмотров: 2788;