ФУНКЦИИ НАЛОГОВОЙ СИСТЕМЫ. ВИДЫ НАЛОГОВ

Функции налогов. Налоговая система должна нести функции:

а) фискальную (источник доходов);

б) перераспределительую (от богатых к бедным, из одних отраслей в другие);

в) стимулирующую (способствовать ускорению научно-технического прогресса, расширению экспорта, выравниванию развития территорий, увеличению занятости, укреплению семьи и др.). Стимулирующая функция, в основном, осуществляется через систему налоговых льгот и привилегий.

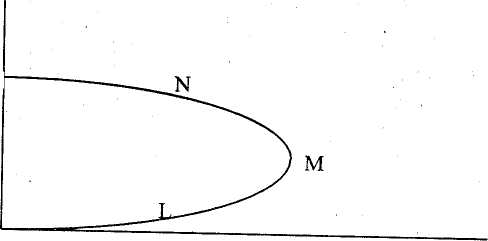

Зависимость, открытая Артуром Лаффером. Размер налоговых ставок и сумма собранных налогов связаны определенной зависимостью. Повышение налоговых ставок только до определенного момента может вести к росту суммы собранных налогов. Повышение налоговых ставок сверх определенного уровня может подорвать стимулы к деятельности, в результате чего общая сумма налоговых поступлений даже уменьшится. Зависимость налоговых поступлений от ставок налогов исследовал известный экономист Артур Лаффер и выразил эту зависимость в известной "кривой Лаффера".

Примером действия данной зависимости в российской практике может служить повышение в 1993 г. акцизного налога на водку до 90%, в результате чего производство ликеро-водочных изделий сократилось на 80%, а бюджет недополучил 1 трлн. руб. налогов. Таким образом, вместо увеличения налоговых поступлений получили их недобор. Или другой пример: по данным директора департамента налоговой полиции РФ более 40 % товарно-денежного оборота страны приходится на криминальные структуры, которые вообще не платят налогов. По мнению ряда экономистов сумма неплатежей была бы значительно ниже при более умеренных налоговых ставках.

Виды налогов. Большинство налогов может быть отнесено в одну из трех групп: прогрессивный, пропорциональный или регрессивный налог.

Пропорциональный налог взимается как определенный процент от доходов независимо от величины этих доходов (например, 1% в пенсионный фонд от любого заработка).

Прогрессивный налог означает, что с высоких доходов взимается больший процент, чем с низких. На таком принципе строится подоходный налог.

Регрессивный налог означает, что с низких доходов взимается более высокий процент, а с высоких доходов процент налога ниже. Например, налог на продажи, как и все косвенные налоги, большим бременем ложится на лиц с низкими доходами, чем на лиц с высокими доходами. Поэтому косвенные налоги носят, как правило, регрессивный характер. (Что же касается налогов с доходов, то никому, конечно, не может прийти мысль обложить низкие доходы более высокой налоговой ставкой).

Прямые и косвенные налоги. Прогрессивное (перераспределяющее доходы) налогообложение связано в основном с прямыми налогами на доходы и наследство.

Регрессивное и пропорциональное налогообложение в большей мере связано с косвенными налогами, как акцизные сборы, налоги с продаж, налог с добавленной стоимости.

В зависимости от источников изъятия существуют следующие виды налогов:

1) подоходный налог на физических лиц (по доле в бюджете РФ

10,6 %);

2) налоги на прибыль предприятий (доля в бюджете 45 %);

3) налоги в фонд социального страхования и социального обеспечения (поступает во внебюджетные фонды);

4) налоги на имущество и наследство;

5) налоги с продаж, акцизы и таможенные пошлины, налог с добавленной стоимости (НДС) (доля в бюджете 33 %).

Подробно о видах налогов прочитаете в разделе III.

Дата добавления: 2016-06-15; просмотров: 2083;