Вопрос 4. Диагностика банкротства предприятия

С точки зрения менеджмента возможное наступление банкротства является кризисным состоянием предприятия. Это значит, что оно неспособно осуществлять финансовое обеспечение своей производственной деятельности. Неплатежеспособности предприятия соответствует неудовлетворительная структура его баланса.

Существующая официальная процедура диагностики кризисного состояния предприятия предусматривает определение четырех коэффициентов:

• коэффициента текущей ликвидности Ктл;

• коэффициента обеспеченности собственными средствами Косс;

• коэффициента восстановления платежеспособности предприятия Квп;

• коэффициента утраты платежеспособности предприятия Куп.

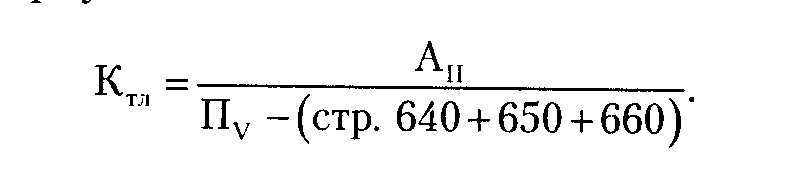

Коэффициент текущей ликвидности(Ктл) характеризует оби обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения своих денежных обязательств. Он определяется как отношение фактической стоимости находящихся в наличии у предприятия оборотных средств и де производственных запасов, готовой продукции, денежных cpедств, дебиторской задолженности и прочих оборотных активов (итог раздела II актива баланса (АII) к наиболее срочным обязательствам предприятия в виде краткосрочных займов и различных кредиторских задолженностей (итог раздела V пассива (Пv), за вычетом строк 640, 650, 660) по формуле:

Нормальным считается значение Ктл = 2.

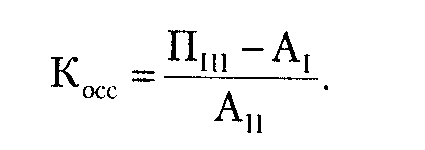

Коэффициент обеспеченности собственными средствами ( Косс )

характеризует наличие у предприятия собственных оборотных сред< необходимых для его финансовой устойчивости. Он определяется как отношение разности между объемами источников собственных средств (ПIII) и внеоборотных активов (АI) к фактической стоимости находящихся в наличии у предприятия оборотных средств (АII) по формуле:

Нормальным считается значение Косс = 0,1.

Структура баланса признается неудовлетворительной, а предприятие — неплатежеспособным, если один из этих показателей оказывается ниже своего нормативного значения, т.е. коэффициент текущей и ликвидности меньше двух или коэффициент обеспеченности собственными средствами меньше 0,1.

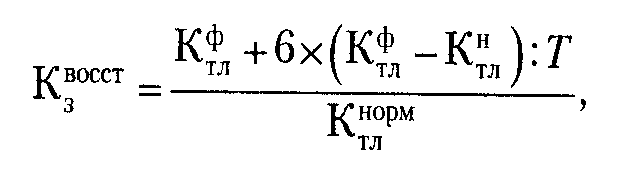

Оценка возможности восстановления платежеспособности,Если структура баланса по приведенным показателям признается не удовлетворительной, то рассчитывается коэффициент восстановления платежеспособности(Кзосст) за период, установленный равным шести месяцам, по формуле:

Кфтл - фактическое значение (в конце отчетного периода) коэффициента текущей ликвидности;

Кнтл — фактическое значение (на начало отчетного периода) коэффициента текущей ликвидности;

Кнормтл — нормативное значение коэффициента текущей ликвидности ( Кнормтл =2)

6 — период восстановления платежеспособности, мес.; Т — отчетный период, мес. (Т= 3, 6, 9, 12).

Коэффициент восстановления платежеспособности, имеющий значение больше 1, рассчитанный на период, равный шести месяцам, Свидетельствует о наличии у предприятия реальной возможности восстановить свою платежеспособность.

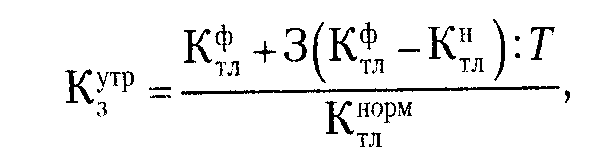

Коэффициент утраты платежеспособности.Если коэффициент Гекущей ликвидности и коэффициент обеспеченности собственными средствами имеют значения, соответствующие нормативным, структура баланса предприятия признается удовлетворительной. Тогда рассчитывается коэффициент утраты платежеспособности (Кзутр) по формуле:

Кфтл — фактическое значение (в конце отчетного периода) коэффициента текущей ликвидности;

Кнтл — фактическое значение (на начало отчетного периода) коэффициента текущей ликвидности;

Кнормтл — нормативное значение коэффициента текущей ликвидности (Кнормтл = 2 );

3 — период восстановления платежеспособности, мес. Если структура баланса признана удовлетворительной, но коэффициент утраты платежеспособности (Кзутр) имеет значение меньше 1, то может быть принято решение о том, что предприятие в ближайшее время не способно выполнить свои обязательства перед кредиторами, т.е. об утрате его платежеспособности.

На основании указанной выше системы показателей могут быть приняты следующие решения:

•о признании структуры баланса неудовлетворительной, а предприятия — неплатежеспособным;

•наличии реальной возможности у предприятия-должника восстановить свою платежеспособность;

• наличии реальной возможности утраты платежеспособности.

Решение о признании структуры баланса неудовлетворительной по перечисленным основаниям может быть отложено на срок, определяемый федеральным органом по делам о несостоятельности и финансовому оздоровлению, если установлено наличие реальной возможности восстановления платежеспособности предприятия. Преодоление кризисного состояния требует разработки специальных методов управления предприятием. Рыночная экономика сформировала систему методов предварительной диагностики и возможной защиты предприятия от банкротства. Цель антикризисного управления в этом случае формулируется следующим образом: возобновление платежеспособности и восстановление достаточного уровня финансовой устойчивости предприятия. Сообразно цели разрабатывается специальная политика антикризисного управления предприятия при угрозе банкротства. Она представляет собой часть общей стратегии предприятия и заключается в разработке и использовании системы методов предварительной диагностики грозящего банкротства и механизмов оздоровления предприятия, обеспечивающих защиту от банкротства. Осуществление данной политики предусматривает реализацию следующих ступеней исследования.

1. Периодическое исследование финансового состояния предприятия с целью раннего обнаружения признаков его кризисного развития, вызывающих угрозу банкротства.

2. Определение масштабов кризисного состояния предприятия.

3. Изучение основных факторов, обусловивших (и обусловливающих в предстоящем периоде) кризисное развитие предприятия.

4. Формирование целей и выбор основных механизмов антикризисного финансового управления предприятием при угрозе банкротства.

5. Внедрение внутренних механизмов финансовой стабилизации предприятия.

6. Выбор эффективных форм санации предприятия.

7. Финансовое обеспечение ликвидационных процедур при банкротстве предприятия. Эти функции менеджмента возлагаются на. ликвидационную комиссию.

Диагностика банкротства — прежде всего выявление объекта исследования. В первую очередь, это показатели текущего и перспективного потоков платежей и показатели формирования чистого денежного потока по производственной, инвестиционной и финансовой деятельности предприятия. Не всегда отклонение от формально предписанных значений коэффициентов свидетельствует о необходимости объявления предприятия банкротом. Нередко ликвидация должника-банкрота невыгодна ни кредиторам, ни государству. С этой целью законом предусмотрена процедура восстановления платежеспособности предприятия.

Показатели, свидетельствующие о потенциальной возможности этого процесса. Уровень текущей угрозы банкротства определяется с помощью двух показателей: коэффициента текущей платежеспособности и коэффициента автономии, рассматриваемых в динамике. Устойчивая тенденция к снижению этих коэффициентов свидетельствует об «отложенной угрозе банкротства» (чем ниже абсолютные значения этих коэффициентов, тем более вероятна угроза банкротства). Оптимальное значение коэффициента платежеспособности составляет 0,7, а коэффициента автономии — 0,5, но в зависимости от специфики и масштабов организаций эти величины колеблются.

Возможность нейтрализовать угрозу банкротства за счет внутреннего потенциала предприятия диагностируется с помощью двух показателей:

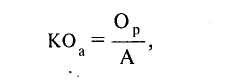

• коэффициента оборачиваемости активов

где ЧП — сумма чистой прибыли от реализации продукции;

СК — средняя сумма собственного капитала.

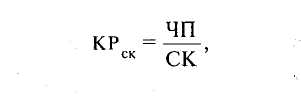

• коэффициента рентабельности капитала

где Ор — сумма общего оборота по реализации продукции в рассматриваемом периоде;

А — средний остаток активов в рассматриваемом периоде.

Первый коэффициент дает представление о том, в какой мере предприятие способно формировать дополнительные денежные потоки для удовлетворения возрастающих платежных обязательств.

Второй показывает степень скорости формирования этих дополни тельных денежных потоков.

Методы интегральной оценки угрозы банкротства основаны ни комплексном рассмотрении приведенных показателей. Одним из наиболее распространенных методов интегральной оценки является модель Альтмана. Это пятифакторная модель, факторами которой выступают показатели диагностики угрозы банкротства, такие, как:

1) отношение рабочего капитала к сумме всех активов предприятия (он показывает степень ликвидности активов);

2) уровень рентабельности активов или всего используемого капитала, представляющий собой отношение чистой прибыли к средней сумме используемых активов или всего капитала (он показывав! уровень генерирования прибыли);

3) уровень доходности активов (или всего используемого капитала). Этот показатель представляет собой отношение чистого доход;

(валового дохода за вычетом налоговых платежей, входящих в цену продукции) к средней сумме используемых активов или всего капитала (он показывает, в какой степени доходы предприятия достаточны для возмещения текущих затрат и формирования прибыли);

4) оборачиваемость активов или капитала, представляющая собой отношение объема продажи продукции к средней стоимости активом или всего используемого капитала;

5) коэффициент отношения суммы собственного капитала к заемному.

На основе этого обследования предприятий-банкротов автор модели рассчитал коэффициенты значимости и отдельных факторов в интегральной оценке вероятности банкротства.

Существуют и другие методы интегральной оценки, например расчет коэффициента финансирования трудноликвидных активов. Ни один из этих методов диагностирования нельзя считать совершенным, но тем не менее они дают возможность оценить степень вероятности банкротства, которая классифицируется как очень высокая, высокая, возможная, очень низкая. С учетом принадлежности результата к одной из этих характеристик переходят ко второму этапу диагностики, а именно, к определению масштабов кризисного состояния организации, при этом используются три его характеристики: легкий кризис, тяжелый кризис, катастрофа. В зависимости от масштабов кризисного состояния организации разрабатывается антикризисный механизм.

Заключительный этап диагностики банкротства — этап изучения основных факторов, обусловливающих кризисное развитие организации. В общем виде их делят на внешние и внутренние. Исследуются только те факторы, входящие в их состав, которые оказывают негативное воздействие на деятельность организации. Степень этого воздействия может быть определена посредством одно- или много-факторных корреляционных моделей. Завершается этап составлением прогноза наиболее колеблющихся и чувствительных негативных факторов, способных вызвать банкротство организации в перспективе. По итогам факторного анализа разрабатывается антикризисный механизм банкротства.

Задача менеджмента состоит в том, чтобы своевременно распознать и обеспечить принятие таких управленческих решений, которые будут способствовать снижению влияния негативных процессов ia состояние объекта. Пусть не для полного предотвращения кризиса, хотя бы частичной локализации наиболее существенных его про-жлений. Содержание и результаты диагностических исследований позволят сделать вывод, что они являются одним из наиболее универсальных средств получения достоверной информации о состоянии и отклонениях в развитии исследуемого объекта. Они особенно важны в менеджменте социально-экономических систем, поскольку могут заранее, до момента проявления отрицательных тенденций в каких-либо внутренних или внешних процессах, охватывающих их деятельность, выявить моменты, порождающие подобные тенденции, импульсы и принять соответствующие меры по их ликвидации или снижению степени негативных воздействий. Наибольший эффект от проведения диагностических исследований достигается в том случае, если они носят комплексный поступательный характер.

Тема 9. Возможность, необходимость и содержание антикризисного

Управления

Дата добавления: 2016-06-15; просмотров: 4903;