Подходы и методы оценки недвижимости, сравнительный анализ.

Существует несколько подходов (методов) к оценке любого вида недвижимости, используемых профессиональными оценщиками: - сравнительный (или «рыночный») подход; - затратный подход; - доходный подход.

В рамках каждого из 3-х подходов существует свои специфические методики.

Доходный подход

Доходный подход к оценке недвижимости базируется на определении стоимости объекта недвижимости на основе расчета ожидаемых доходов от владения этим объектом. Этот показатель является очень важным, поскольку позволяет прогнозировать стоимость объекта на перспективу.

Затратный подход

Затратный подход (подход на основе активов) — совокупность методов оценки, в которых стоимость объекта равна сумме стоимости земельного участка и стоимости воспроизводства (замещения) всех улучшений, за вычетом накопленного износа, и стоимости обязательств, то есть стоимость объекта оценки зависит от стоимости создания аналогичного объекта. Данный подход применяется для оценки отдельно стоящих зданий, домовладений.

Данный подход применяется для оценки отдельно стоящих зданий, домовладений.

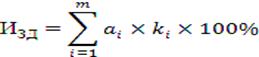

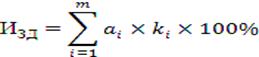

1)базисно-индексный метод - предполагает использование данных протектносметной документации в базисном уровне цен (1955, 1969, 1984, 1991, 1994 или 1998-1999 гг.) и применение системы корректирующих коэфф-в пересчета (индексов) от базисных цен к тек-м ценам, рекомендов-х региональными центрами по ценообразованию в строит-ве.

2)ресурсный метод:

Своспр =  Итек/баз * Сi + Vкв, где Итек/баз –переход от баз.цены к тек-м ценам; Сi – укрупненный пок-ль стоимости i-того ресурса; m – кол-во компонентов СМР.

Итек/баз * Сi + Vкв, где Итек/баз –переход от баз.цены к тек-м ценам; Сi – укрупненный пок-ль стоимости i-того ресурса; m – кол-во компонентов СМР.

3)метод разбивки по компонентам:

Своспр =  Vi * Сi + Vкз, где Vi – объем забот по i-тому компоненту; Сi – расценка по каждому модулю; m – кол-во выдел-х компонентов модулей здания.

Vi * Сi + Vкз, где Vi – объем забот по i-тому компоненту; Сi – расценка по каждому модулю; m – кол-во выдел-х компонентов модулей здания.

4)метод сравнит-й единицы:

Своспр = Сепс * So * k1 * k2 * k3 * k4 * k5, где Сепс – стоимсоть 1 м 2 или 1 м 3 типичного сооружения на базовую дату; So - кол-во ед.сравнения S или V оцениваемого объекта; k - коэфф-т, учитывающие особ-ти объекта оценки: k1 – кэофф-т, учит-й выявлен-е признаки между объектом оценки и выбр.типа сооружения; k2 – коэфф-т корректировки на местоположениях; k3 – коэфф-т изменения стоимости строит-монтажных раьот между без.датой и датой оценки; k4 – коэфф-т, учитыв-й прибыль застройщика; k5 – коэфф-т, учитыв-й НДС.

Предполагает использование данных по тек-й стоимости какого-либо параметра (1м в кв, 1 м в кубе) строит. V в тек-х ценах, определ-х с сипользованием сборников УПВС (УПСС) и индексов.

Сравнительный подход

Сравнительный подход — совокупность методов оценки стоимости объекта оценки, основанных на сравнении объекта оценки с объектами — аналогами объекта оценки, в отношении которых имеется информация о ценах. Объектом — аналогом объекта оценки для целей оценки признается объект, сходный объекту оценки по основным экономическим, материальным, техническим и другим характеристикам, определяющим его стоимость.

Основные методы оценки недвижимости:

Метод капитализации доходов

Суть метода капитализации доходов — определение стоимости объекта недвижимости происходит путём преобразования годового чистого операционного дохода (ЧОД) в текущую стоимость.

Базовая формула:

где: С — стоимость объекта недвижимости (ден.ед)

— Чистый операционный доход или ЧОД

— Чистый операционный доход или ЧОД

— Коэффициент капитализации

— Коэффициент капитализации

Коэффициент капитализации — показатель отражающий отношение ожидаемого годового дохода (ЧОД) от стоимости недвижимости:

где:  — коэффициент капитализации

— коэффициент капитализации

— ставка доходности инвестора на вложенный капитал — ожидаемая инвестором норма доходности от инвестирования с учётом риска на рынке.

— ставка доходности инвестора на вложенный капитал — ожидаемая инвестором норма доходности от инвестирования с учётом риска на рынке.

— норма возврата капитала — процентная ставка которая обеспечивает возврат первоначальных инвестиций. Ставка разделяет доход на две части: возмещение капитальных вложений в недвижимость и получение дохода от владения объектом.

— норма возврата капитала — процентная ставка которая обеспечивает возврат первоначальных инвестиций. Ставка разделяет доход на две части: возмещение капитальных вложений в недвижимость и получение дохода от владения объектом.

В оценочной практике используются 3 метода расчёта нормы возврата капитала: метод Ринга, метод Инвуда и метод Хоскольда.

Метод Ринга: Этот метод используется, когда ожидается, что возмещение основной суммы будет осуществляться равными частями. Норма возврата представляет собой ежегодную долю первоначального капитала, отчисляемую в беспроцентный фонд возмещения. Эта доля при 100-процентном возврате капитала.

Метод Инвуда: Данный метод используется, если сумма возврата капитала реинвестируется по ставке доходности инвестиций. В этом случае норма возврата как составная часть коэффициента капитализации равна фактору фонда возмещения при той же ставке процента.

Метод Хоскольда: Используется в тех случаях, когда ставка дохода первоначальных инвестиций несколько высока, и маловероятно реинвестирование по той же ставке. Для реинвестируемых средств предполагается получение дохода по безрисковой ставке.

Данный метод используется, если потоки доходов стабильны на протяжении длительного периода и являются значительной величиной, а также, если поток доходов возрастает устойчивыми темпами.

Метод неприменим в ситуации, когда объект оценки представляет собой объект незавершённого строительства или требует значительной реконструкции, т.е в ближайший период не может приносить стабильного дохода.

«Информационная непрозрачность» российского рынка затрудняет расчёт Чистого операционного дохода и ставки капитализации, ввиду недостатка информации по реальным сделкам продажи, эксплуатационным платежам и т. д.

Метод дисконтирования денежных потоков

Метод дисконтированных денежных потоков (ДДП) более сложен, детален и позволяет оценить объект в случае получения от него нестабильных денежных потоков, моделируя характерные черты их поступления.

Применяется метод ДДП, когда:

· предполагается, что будущие денежные потоки будут существенно отличаться от текущих;

· имеются данные, позволяющие обосновать размер будущих потоков денежных средств от недвижимости;

· потоки доходов и расходов носят сезонный характер;

Метод дисконтированных денежных потоков — наиболее универсальный метод, позволяющий определить настоящую стоимость будущих денежных потоков. Денежные потоки могут произвольно изменяться, неравномерно поступать и отличаться высоким уровнем риска. Это связано со спецификой такого понятия, как недвижимое имущество. Недвижимое имущество приобретается инвестором в основном из-за определенных выгод в будущем. Инвестор рассматривает объект недвижимости в виде набора будущих преимуществ и оценивает его привлекательность с позиций того, как денежное выражение этих будущих преимуществ соотносится с ценой, по которой объект может быть приобретен.

Метод ДДП позволяет оценить стоимость недвижимости на основе текущей стоимости дохода, состоящего из прогнозируемых денежных потоков и остаточной стоимости.

Сравнительный анализ считается менее точным, но используется не менее часто, чем анализ с помощью построения модели DCF. Причина - достаточная простота сравнительного анализа.

В сравнительном анализе не надо строить модель DCF, прикидывая капитальные затраты компании или административные расходы, самое главное - выручка, EBITDA, чистая прибыль, денежный поток.

Уже из названия сравнительного анализа понятно, что его цель - сравнить.

С помощью сравнительного анализа тоже вычисляют таргеты (справедливую стоимость) и выставляют рекомендации, но вычисления менее точные. Когда при анализа эмитента (акции) строится модель DCF и проводится сравнительный анализ, моделе DCF присваивается больший вес (обычно 70-80 %).

Цель сравнительного анализа выбрать из компаний одной отрасли более привлекательные для инвестирования.

Дата добавления: 2021-11-16; просмотров: 513;