Статистический метод (экономико-статистические методы)

Статистический метод заключается в изучении статистики потерь и прибылей, имевших место на данном или аналогичном предприятии, с целью определения вероятности события, установления величины риска.

Вероятность означает возможность получения определенного результата.

Экономико-статистические методы составляют основу проведения оценки уровня финансового риска, к ним относятся:

а) уровень финансового риска, характеризующий общий алгоритм оценки этого уровня;

б) дисперсия - она характеризует степень колеблемости изучаемого показателя;

в) среднеквадратическое (стандартное) отклонение; является одним из наиболее распространенных при оценке уровня индивидуального финансового риска.

г) бета-коэффициент (или бета), позволяющий оценить индивидуальный или портфельный систематический финансовый риск по отношению к уровню риска финансового рынка в целом.

Алгоритмы расчета вышеуказанных показателей были рассмотрены в предыдущей лекции.

2. Экспертные методы оценки уровня финансового рискаприменяются в том случае, если на предприятии отсутствуют необходимые информативные данные для осуществления расчетов экономико-статистическими методами. Эти методы базируются на опросе квалифицированных специалистов (страховых, финансовых, инвестиционных менеджеров соответствующих специализированных организаций) с последующей математической обработкой результатов этого опроса.

В процессе экспертной оценки каждому эксперту предлагается оценить уровень возможного риска, основываясь на определенной балльной шкале, например:

– риск отсутствует 0 баллов;

– риск незначительный 10 баллов;

– риск ниже среднего уровня 30 баллов;

– риск выше среднего уровня 50 баллов;

– риск высокий – 90 баллов;

– риск очень высокий – 100 баллов.

3. Аналоговые методы оценки уровня финансового рискапозволяют определить уровень рисков по отдельным наиболее массовым финансовым операциям предприятия. При этом для сравнения может быть использован как собственный, так и внешний опыт осуществления таких финансовых операций.

1. При определении необходимого уровня премии за риск используется следующая формула:

RPn = (Rп средн. - An) ∙ β

где RPn - уровень премии за риск по конкретному финансовому (фондовому) инструменту;

Rп средн.- средняя норма доходности на финансовом рынке;

Аn - безрисковая норма доходности на финансовом рынке;

β - бета-коэффициент, характеризующий уровень систематического риска по конкретному финансовому (фондовому) инструменту.

2. При определении необходимой суммы премии за риск используется следующая формула:

RPs = SI ∙ RPn

где RPs - сумма премии за риск по конкретному финансовому (фондовому) инструменту в настоящей стоимости;

SI - стоимость (котируемая цена) конкретного финансового (фондового) инструмента;

RPn - уровень премии за риск по конкретному финансовому (фондовому) инструменту, выраженный десятичной дробью.

Антикризисное управление финансами при угрозе банкротства предприятия. Процедуры банкротства

Термин «банкрот» встречается в летописях средневековой Италии. «Это слово, видимо, образовалось от bank broken, (клиенты переворачивали стол, на котором неудачливый торговец менял деньги на площади либо просто торговал)».

Несостоятельность (банкротство)– это признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей. Законодательство о несостоятельности (банкротстве) представляет собой достаточно сложный комплекс правовых норм, которые содержатся в целом ряде нормативных актов. Основным законодательным актом в данной области в РФ является Закон 127-ФЗ «О несостоятельности (банкротстве) предприятий» от 10 июля 2002года.

Множество факторов являются причинами банкротства. Их принято делить на внутренние, имеющие место внутри предприятия и связанные с ошибками и упущениями руководства и персонала, и внешние, возникающие вне предприятия и обычно находящиеся вне сферы его влияния.

К основным внешним факторам относятся: инфляция, изменение банковских процентных ставок и условий кредитования, налоговых ставок и таможенных пошлин, изменения в отношениях собственности и аренды, в законодательстве по труду и введение нового размере минимальной оплаты труда и др.

Не менее опасно для деятельности предприятия негативное влияние внутренних факторов. Так, много различных неудач предприятий связано с неопытностью менеджеров, некомпетентностью руководства, его неумением ориентироваться в изменяющейся рыночной обстановке, злоупотреблениями служебным положением, консерватизмом мышления, что создает порой рисковую ситуацию и, может, таким образом, спровоцировать неэффективное управление предприятием, результатом которого может стать даже банкротство.

Виды банкротства предприятия

Понятие банкротства характеризуется различными его видами. В законодательной и финансовой практике выделяют следующие виды банкротства предприятий:

1. Реальное банкротство.

Оно характеризует полную неспособность предприятия восстановить в предстоящем периоде свою финансовую устойчивость и платежеспособность в силу реальных потерь используемого капитала.

2. Техническое банкротство.Используемый термин характеризует состояние неплатежеспособности предприятия, вызванное существенной просрочкой его дебиторской задолженности. При этом размер дебиторской задолженности превышает размер кредиторской задолженности предприятия, а сумма его активов значительно превосходит объем его финансовых обязательств.

3. Умышленное банкротство -характеризует преднамеренное создание руководителем или собственником предприятия его неплатежеспособности; нанесение ими экономического ущерба в личных интересах.

4. Фиктивное банкротство. Оно характеризует заведомо ложное объявление предприятием о своей несостоятельности с целью введения в заблуждение кредиторов для получения от них отсрочки (рассрочки) выполнения своих кредитных обязательств или скидки с суммы кредитной задолженности.

Системы диагностирования банкротства предприятия

Диагностика банкротства представляет собой систему финансового анализа, направленного на выявление параметров кризисного развития предприятия, генерирующих его банкротства в предшествующем периоде.

В зависимости от целей и методов осуществления диагностика банкротства предприятия подразделяются на две основные системы:

1). Систему экспресс - диагностики банкротства.

2). Систему фундаментальной диагностики банкротства.

Экспресс-диагностика банкротства - осуществляется по следующим основным этапам:

1. Определение объектов наблюдения «кризисного поля», реализующего угрозу банкротства предприятия.

2. Формирование системы индикаторов оценки угрозы банкротства предприятия.

3. Анализ отдельных сторон кризисного финансового развития предприятия, осуществляемый стандартными методами. В процессе анализа отдельных сторон кризисного финансового развития предприятие используются следующие стандартные методы:

-горизонтальный (тренд) финансовый анализ;

-вертикальный (структурный ) финансовый анализ;

-сравнительный финансовый анализ;

-анализ финансовых коэффициентов;

- анализ финансовых рисков;

-интегральный финансовый анализ, основанный на «Модели Дюпона*».

*Модель Дюпона позволяет получить наиболее углубленную (многофакторную) оценку условий формирования отдельных агрегатов в условиях рынка.

В практике часто используют 3-факторную модель Дюпона, которая позволяет произвести расчет одного из самых важных показателей – рентабельность собственного капитала:

ЧПо ЧПо В А

Рск = -------- = ------- ∙ ------- ∙ -------

СКср. В Аср. СКср

где ЧПо – чистая прибыль отчетного периода;

СКср. – собственный капитал (среднее его значение за период);

В – выручка от реализации товаров, работ, услуг;

Аср. – активы (среднее значение за период).

4. Предварительная оценка масштабов кризисного финансового состояния предприятия. Практика финансового менеджмента использует при оценке масштабов кризисного финансового состояния предприятия три принципиальных характеристики:

-легкий финансовый кризис;

-глубокий финансовый кризис;

-финансовая катастрофа.

Система экспресс-диагностики обеспечивает раннее обнаружение признаков кризисного развития предприятия и позволяет принять оперативные меры по их нейтрализации.

Анализ использования фундаментального диагностирования банкротства

Фундаментальная диагностика финансового кризиса осуществляется по следующим основным этапам:

1. Систематизация основных факторов (внешние и внутренние), обуславливающих кризисное финансовое развитие предприятия.

Внешние факторы кризисного финансового развития в свою очередь подразделяются при анализе на три подгруппы:

а) социально-экономические факторы общего развития страны;

б) рыночные факторы;

в) прочие внешние факторы.

Внутренние факторы кризисного финансового развития также подразделяются при анализе на три подгруппы в зависимости от особенностей формирования денежных потоков предприятия:

а) факторы, связанные с операционной деятельностью;

б) факторы, связанные с инвестиционной деятельностью;

в) факторы, связанные с финансовой деятельностью.

2. Проведение комплексного фундаментального анализа с использованием специальных методов оценки влияния отдельных факторов на кризисное финансовое развитие предприятия.

В процессе осуществления такого фундаментального анализа используются следующие основные методы:

- полный комплексный анализ финансовых коэффициентов;

- корреляционный анализ;

- СВОТ-анализ (SWOT-analysis). Содержанием СВОТ-анализа является исследование характера сильных и слабых сторон предприятия в разрезе отдельных внутренних эндогенных факторов.

- аналитическая «модель Альтмана». Она представляет собой алгоритм интегральной оценки угрозы банкротства предприятия, основанный на комплексном учете важнейших показателей, диагностирующих кризисное финансовое его состояние. Модель Альтмана имеет следующий вид:

Z = 1,2X1 + 1,4X2 + 3,3X3 + 0,6X4 + 1,0X5 ,

где Z - интегральный показатель уровня угрозы банкротства («Z-счет Альтмана»);

X1 - отношение оборотных активов (рабочего капитала) к сумме всех активов предприятия или Оборотный капитал/Активы

(стр.1200 – стр.1500)/стр. 1600;

X2 - уровень рентабельности активов или Нераспределенная прибыль (в этом расчете это - Чистая прибыль)/Активы(стр. 2400/стр. 1600;

X3 - уровень доходности активов или Операционная прибыль (в этом расчете это Прибыль до налогообложения)/Активы

(стр. 2300/1600);

X4 - коэффициент соотношения собственного и заемного капитала или Рыночная стоимость акций/Обязательства,

Рыночная стоимость акций/(стр. 1400 + стр. 1500);

X5 - оборачиваемость активов (в числе оборотов) или Выручка/Активы(стр. 2110/стр.1600).

Уровень угрозы банкротства предприятия в модели Альтмана оценивается по следующей шкале:

Значение показателя Z:

- до 1,8 - очень высокая («красная зона»);

- 1,81 - 2,70 – высокая («серая зона»);

- 2,71 - 2,99 – возможная («серая зона»);

- 3,00 и выше - очень низкая («зеленая зона»).

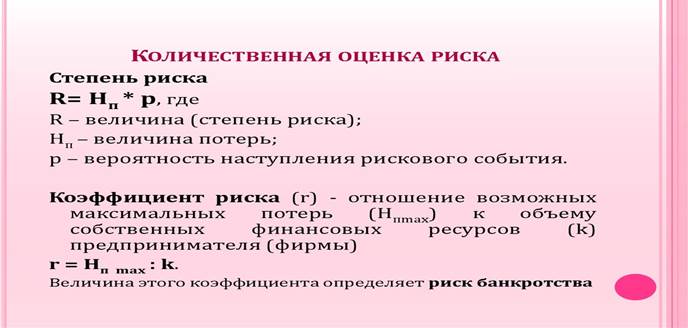

На Рис. 6 представлены алгоритмы расчета степени риска и коэффициента риска

В завершение темы «Финансовые риски корпорации» важно подчеркнуть, что финансовые риски – неотъемлемая часть корпоративных рисков:

Тема: «Теория портфеля и модели ценообразования активов»

1.Понятие, классификация и этапы формирования инвестиционного портфеля

Инвестиции – это долгосрочные вложения капитала в объекты предпринимательской и других видов деятельности с целью получения дохода (прибыли).

Под инвестиционным портфелем понимается целенаправленно сформированная в соответствии с определенной инвестиционной стратегией совокупность вложений в инвестиционные объекты.

На Рис. 1 дано определение портфелю.

Инвестиционные портфели бывают следующих видов:

- по целям формирования инвестиционного дохода различают два основных типа инвестиционного портфеля - портфель дохода и портфель роста.

- по уровню принимаемых рисков различают три основных типа инвестиционного портфеля - агрессивный (спекулятивный) портфель; умеренный (компромиссный) портфель и консервативный портфель.

- по уровню ликвидности выделяют три основных типа инвестиционного портфеля - высоколиквидный портфель,среднеликвидный портфель и низколиквидный портфель.

По инвестиционному периоду различают два основных типа инвестиционного портфеля - краткосрочный портфель и долгосрочный портфель.

По условиям налогообложения инвестиционного дохода выделяют два типа инвестиционного портфеля - налогооблагаемый портфель и портфель, свободный от налогообложения.

По стабильности структуры основных видов финансовых инструментов инвестирования их портфель дифференцируется в разрезе двух типов:

- портфель с фиксированной структурой активов;

- портфель с гибкой структурой активов.

На Рис. 2 представлена классификация инвестиционных портфелей:

Дата добавления: 2019-12-09; просмотров: 1216;