Заемщик - сторона кредитных отношений, получающая кредит и обязанная возвратить полученную ссуду.

Помимо кредиторов и заемщиков, элементом структуры кредитных отношений является объект передачи - то, что передается от кредитора к заемщику и что совершает свой обратный путь от заемщика к кредитору. Объектом передачи выступает ссуженная стоимость, как особая часть стоимости. Прежде всего она представляет собой своеобразную нереализованную стоимость.

Стадии движения кредита:

Движение ссужаемой стоимости можно представить следующим образом:

Р к - П кз - И к … В р ... В к ... - П кс ,

где Рк - размещение кредита;

Пкз - получение кредита заемщиками;

Ик - его использование;

Вр - высвобождение ресурсов;

Вк - возврат временно позаимствованной стоимости;

Пкс - получение кредитором средств, размещенных в форме кредита.

Законы кредита:

У экономических законов, в том числе законов кредита, есть два фундаментальных признака: необходимость и существенность. Необходимость- основа закона. Без ее познания, без раскрытия неотвратимости той или иной зависимости кредита от других экономических отношений практически нет закона, а есть лишь описание всех и всяческих связей, характерных для экономических категорий. Закон, с одной стороны, не выражающий требуемых связей, «железной» необходимости, не может квалифицироваться как закон.

Необходимость, выражаемая законом, с другой стороны, должна совмещаться с сущностью кредита - признак существенности.Взаимодействуя с внешней средой, кредит остается самим собой. На него могут влиять различные экономические процессы, но его специфические черты от этого не исчезают. Вместе с тем кредит влияет на другие экономические отношения посредством присущих ему качеств (возвратности, срочности и др.). В этом смысле связи, выражаемые законами кредита, устойчивы, постоянны. Там, где нет постоянства во взаимодействии, нет и закона кредита.

Помимо необходимости и существенности, экономические законы обладают и другими признаками, например объективностью.Положение об объективности законов препятствует их субъективистскому толкованию, предполагает такие их качественные и количественные характеристики, которые существуют вне и независимо от сознания людей. Это означает, что:

· кредит как объективная реальность совершает свое движение во времени и пространстве;

· ему свойственны противоречия, причинная обусловленность, определенные тенденции, закономерности, структура;

· его существование неразрывно связано с другими экономическими образованиями;

· он составляет лишь элемент общей системы экономических отношений.

К признакам закона относится также его всеобщность.Согласно данному признаку классифицировать то или иное качество как закон, определенное развитие как закон развития можно только тогда, когда одно и то же событие возникло при сходных обстоятельствах, присущих всем явлениям.

Законы кредита конкретны.Затрагивая особые стороны движения кредита, они определяют направление его движения, связи со смежными экономическими категориями, зависимости от конкретных материальных процессов и т.д. В определенном смысле законы кредита более конкретны, чем законы воспроизводства и его отдельных фаз, так как они обусловлены спецификой рассматриваемой категории.

Законы кредита проявляются прежде всего как законы его движения.Кредит в качестве отношений между кредитором и заемщиком нельзя представить без движения ссуженной стоимости, без ее пространственного перехода от одного субъекта к другому, без временного функционирования в кругообороте средств заемщика. Движение составляет важнейшую характеристику кредита как стоимостного образования, характеристику более существенную, чем его свойство, то, без чего кредит не может существовать.

Закон возвратности кредита(в отличие от собственных или бюджетных ресурсов) отражает возвращение ссуженной стоимости к кредитору, к своему исходному пункту. В процессе возврата от заемщика к кредитору передается именно та ссуженная стоимость, которая ранее была передана во временное пользование. Важно здесь и то, что возвратность ссуженной стоимости - это возвратность в квадрате, поскольку средства возвращаются не только к заемщику, совершив свой кругооборот, но от него к юридической исходной точке.

Рассматривая законы кредита, следует признать, что движение ссуженной стоимости зависит от источников ее образования. Если такая зависимость существует, то ее можно выразить в виде определенного закона. При кредите осуществляется взаимодействие с реально созданными стоимостями, его движение во многом обусловлено следующим обстоятельством: имеются ли в распоряжении кредитора реальные средства, которые могут быть переданы заемщику. Закон, регулирующий зависимость кредита от источников его образования, определим как закон равновесиямежду высвобождаемыми и перераспределяемыми на началах возвратности ресурсами.

К законам кредита можно отнести также закон сохранения ссуженной стоимости.Средства, предоставляемые во временное пользование, возвратившись к кредитору, не теряют не только своих потребительских свойств, но и своей стоимости; ссуженная стоимость, возвратившись из хозяйства заемщика, предстает в своем первозданном равноценном виде, готовая вступить в новый оборот. В отличие от средств производства, частично или полностью перенесших часть своей стоимости на готовый продукт, ссуженная стоимость возвращается в своем постоянном равноценном качестве, обладая теми же потенциальными свойствами, что и при первичном вступлении в оборот.

Существенное значение для кредита, как и для других экономических категорий, имеет время,составляющее атрибут движения стоимости. Оно во многом связано с теми потребностями, которые возникают у субъектов рынка. От того, куда, в какие затраты вложены кредитные ресурсы, зависит общая продолжительность функционирования кредита в кругообороте средств.

Рассмотренные законы движения кредита имеют для практики большое значение. Отход от их требований, нарушение их сущности может отрицательно повлиять на денежный оборот, снизить роль кредита в народном хозяйстве.

Формы кредита тесно связаны с его структурой и в определенной степени с сущностью кредитных отношений. Структура кредита включает, как отмечалось ранее, кредитора, заемщика и ссуженную стоимость, поэтому формы кредита можно рассматривать в зависимости от характера:

· ссуженной стоимости;

· кредитора и заемщика;

· целевых потребностей заемщика.

В зависимости от ссуженной стоимости целесообразно различать товарную, денежную и смешанную (товарно-денежную) формы кредита.

В зависимости от того. кто в кредитной сделке является кредитором. выделяются следующие формы кредита: банковская, хозяйственная (коммерческая), государственная, международная, гражданская (частная, личная). Вместе с тем в кредитной сделке участвует не только кредитор, но и заемщик; в кредитной сделке они равноправные субъекты. Предложение ссуды исходит от кредитора, спрос - от заемщика.

Формы кредита можно также различать в зависимости от целевых потребностей заемщика. В этой связи выделяются две формы: производительная и потребительская формы кредита.

В отдельных случаях используются и другие формы кредита, в частности:

· прямая и косвенная;

· явная и скрытая;

· старая и новая;

· основная (преимущественная) и дополнительная;

· развитая и неразвитая и др.

Виды кредита

Вид кредита - это более детальная его характеристика по организационно-экономическим признакам, используемая для классификации кредитов. Единых мировых стандартов при их классификации не существует. В каждой стране есть свои особенности.

В России кредиты классифицируются в зависимости от:

· стадий воспроизводства, обслуживаемых кредитом;

· отраслевой направленности;

· объектов кредитования;

· его обеспеченности;

· срочности кредитования;

· платности и др.

Роль кредита

Роль кредита характеризуется результатами его применения для экономики. государства и населения, а также особенностями методов, с помощью которых эти результаты достигаются.

Что касается методов, то они в значительной мере обусловливаются возвратностью кредита и, как правило, платным предоставлением средств. Это повышает ответственность и усиливает заинтересованность участников кредитных операций, побуждая их к целесообразному предоставлению и использованию заемных средств.

Присущая кредитным отношениям возвратность средств в сочетании с взиманием платы за пользование средствами усиливают заинтересованность в экономии на размере привлекаемых средств и сроках их использования.

Отмеченная особенность кредитных отношений становится заметной при сравнении их с безвозвратным бюджетным финансированием, при котором практически отсутствует материальная заинтересованность в уменьшении сумм бюджетного финансирования, так как получаемые средства не подлежат возврату, пользование ими - бесплатное.

Отмеченные особенности, в частности возвратность, срочность и платность, способствуют повышению роли кредита в экономии ресурсов.

Результаты применения кредита важны и многообразны. Кредит используемый для возвратного предоставления средств, влияет на процессы производства, реализации и потребления продукции и на сферу денежного оборота.

Ссудный процент

Ссудный процент - объективная экономическая категория, представляющая собой своеобразную цену ссуженной во временное пользование стоимости.

Движение ссужаемой стоимости таково:

Д-Д', т.е.Д'-Д= ∆ Д,

где Д - ссужаемая стоимость;

Д' - наращенная сумма долга;

∆ Д - приращение к ссуде, выступающее в виде платы за кредит.

Для кредитора цель сделки состоит в получении определенного дохода на ссуженную стоимость; предприниматель привлекает средства также с целью увеличения прибыли. Ее размер зависит от цены продукции и затрат на ее производство, т.е. от себестоимости продукции, представляющей затраты живого и овеществленного труда. Когда предприниматель привлекает заемные средства, то из прибыли он должен уплатить проценты. Если исходить из принципа равного дохода на вложенные средства, то на один рубль заемных средств приходится величина прибыли, соответствующая доходности собственных вложений. Столкновение интересов собственника средств и предпринимателя, пускающего их в оборот, приводит к разделению прибыли на вложенные средства между заемщиком и кредитором. Доля последнего выступает в форме ссудного процента.

Банковский процент

Банковский процент - одна из наиболее развитых в России форм ссудного процента. Он возникает в том случае, когда одним из субъектов кредитных отношений выступает банк.

Уровень банковского процента по пассивным операциям, помимо общих факторов, зависит от:

· срока и размера привлекаемых ресурсов;

· надежности коммерческого банка;

· прочности взаимоотношений с клиентом.

При расчете нормы процента в каждой конкретной сделке коммерческий банк учитывает:

· уровень базовой процентной ставки;

· надбавку за риск с учетом условий кредитного договора.

Базовая процентная ставка (Пбаз) определяется исходя из ориентировочной себестоимости кредитных вложений и заложенного уровней прибыльности ссудных операций банка на предстоящий период:

Пбаз = С 1 +С 2 +П м ,

где С 1 - средняя реальная цена всех кредитных ресурсов на планируемый период;

С 2 - отношение планируемых расходов по обеспечению функционирования банка к ожидаемому объему продуктивно размещенных средств;

П м - планируемый уровень прибыльности ссудных операций банка с минимальным риском.

Средняя реальная цена кредитных ресурсов ( C 1 ) определяется по формуле средневзвешенной арифметической исходя из цены отдельного вида ресурсов и его удельного веса в общей сумме мобилизуемых банком (платных и бесплатных) средств.

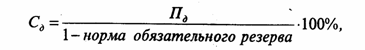

Средняя реальная цена отдельных видов ресурсов определяется на основе рыночной номинальной цены указанных ресурсов и корректировки на норму обязательного резерва, депонируемого в Центральном банке РФ.

В частности,

где С д - средняя реальная цена привлекаемых банком срочных депозитов;

П д- средний рыночный уровень депозитного процента.

Дата добавления: 2016-09-26; просмотров: 3301;