Основные принципы анализа финансово-хозяйственной деятельности

Проводя АХД, необходимо руководствоваться определенными принципами, выработанными наукой и практикой.

Принцип научности означает, что методология аналитического исследования должна базироваться на положениях диалектической теории познания, учитывать требования экономических законов развития производства, достижения НТП, передового опыта, новейший инструментарий экономических исследований.

Принцип комплексности аналитического исследования требует охвата всех звеньев и всех сторон деятельности и всестороннего изучения причинных зависимостей в экономике предприятия.

Принцип обеспечения системного подхода ориентирует исследователей рассматривать каждый объект анализа как сложную динамическую систему, состоящую из ряда элементов, определенным способом связанных между собой и с внешней средой. Согласно этому принципу изучение каждого объекта должно осуществляться с учетом всех внутренних и внешних связей, взаимозависимости и соподчиненности его отдельных элементов, взаимовлияния элементов на систему и на среду, а также влияния самой системы на ее структурные элементы.

Принцип объективности предполагает исследование экономических процессов на основе достоверной, проверенной информации, реально отражающей объективную действительность. Выводы анализа должны обосновываться точными аналитическими расчетами. Из этого принципа вытекает необходимость постоянного совершенствования организации учета, внутреннего и внешнего аудита, а также методического инструментария анализа с целью повышения точности и достоверности его расчетов.

Принцип действенности — это необходимость активного воздействия АХД на достижение поставленных целей, своевременного выявления недостатков, просчетов, упущений в работе, изучения путей повышения эффективности деятельности. Этот принцип обусловливает необходимость практического использования материалов анализа для управления предприятием, разработки конкретных мероприятий, обоснования, корректировки и уточнения текущих и перспективных планов. В противном случае цель анализа не достигается.

Принцип регулярности означает, что анализ должен проводиться планомерно, систематически, а не от случая к случаю. Этот принцип предполагает необходимость планирования аналитической работы на предприятиях, распределения обязанностей по ее выполнению между исполнителями и контроля за ее проведением.

Принцип оперативности выражается в умении быстро и четко проводить анализ, своевременно выявлять причины отклонения от поставленных целей предприятия и принимать необходимые корректирующие меры по устранению отрицательного воздействия факторов.

Принцип массовости (демократизм) предусматривает участие в проведении анализа широкого круга работников предприятия, что обеспечивает более полное выявление передового опыта и использование имеющихся внутрихозяйственных резервов.

Государственный подход при оценке экономических явлений, процессов, результатов хозяйствования обязывает учитывать их соответствие государственной экономической, социальной, экологической, международной политике и законодательству.

Принцип эффективности означает, что затраты на проведение АХД должны давать многократный эффект.

- Понятие диагностики, объект, цель, задачи и принципы диагностики

Диагностика производственной деятельности предприятия, или ситуационный анализ, - первый вид анализа, определяющий ситуации, в которых находится предприятие, т.е. выявляющий обстоятельства, воздействующие на весь ход его производственной, хозяйственной и финансовой деятельности.

Цели диагностики - выявить место, которое занимает предприятие в общем экономическом пространстве, его текущие производственные возможности, потребляемые трудовые, материально-технические и финансовые ресурсы.

Задача диагностики - отражение основных факторов, определяющих стратегию предприятия, т.е. путей достижения поставленной цели.

Стратегия предприятия должна:

· соответствовать реальному положению дел и требованиям рынка, для чего необходимы механизмы ее адаптации к происходящим изменениям;

· находить отражение в действиях всех подразделений предприятия (производства, снабжения, финансов, маркетинга, менеджмента, персонала, научных исследований и разработок) и реализовываться путем эффективных действий менеджеров для достижения ими конкретных, заранее намеченных результатов;

· быть основной целью деятельности предприятия в целом и, следовательно, всех его подразделений и каждого работника в отдельности.

Диагностика должна четко определить, что представляет собой стратегия предприятия, и дать ответы на следующие вопросы:

· что производит предприятие (номенклатура предлагаемых товаров или услуг);

· чьи интересы при этом удовлетворяет (характеристики групп клиентов);

· какова роль предприятия на рынке;

· каким образом (при помощи какой технологии) удается этого достичь;

· каков имидж предприятия на рынке;

· каковы ценности организации и каковы способы мотивации ее сотрудников.

Диагностика предприятия складывается из анализа его внешней и внутренней среды.

В первом случае выявляют и уясняют возможности и угрозы, которые могут возникнуть для предприятия в будущем, с тем чтобы правильно представить его стратегию и общую политику.

Для осуществления диагностики внешней среды проводят:

· анализ возможностей предприятия (SWOТ-анализ);

· анализ стратегической позиции, занимаемой предприятием;

· анализ сегментов рынка;

· анализ конкуренции;

· позиционный анализ.

Во втором случае осуществляют комплексный анализ внутренних ресурсов предприятия:

· организационно-управленческий анализ;

· финансово-экономический анализ.

Внешняя среда предприятия представляет собой совокупность активно действующих субъектов и сил, которые находятся вне сферы непосредственного контроля со стороны объектов анализа, но могут оказать влияние на ее стратегию. По степени воздействия на процессы, протекающие в рамках предприятия, выделяют две группы внешних факторов:

· отдаленного воздействия, представляющих макросферу;

· непосредственного влияния ближнего окружения, или отраслевые факторы.

Диагностика макросреды предприятия включает общие факторы, которые не оказывают влияния на его краткосрочную деятельность, но могут влиять на его долгосрочные решения.

Внешний анализ предусматривает использование нескольких методов; преимущественно он является частью SWOT-анализа; (S - Strengths - сильные стороны; W - Weaknesses - слабые стороны; О - Opportunities - возможности; Т - Threats - угрозы).

Исследования, направленные на определение возможностей предприятия (SWOT-анализ).

Такие исследования включают определение и оценку сильных и слабых сторон предприятия в их взаимодействии с унциальными угрозами и возможностями внешней среды, желательно проводить в первую очередь. При SWOT- анализе возможности определяются как обстоятельства, создающие предприятию условия производить новые действия: выпустить новый продукт, завоевать новых клиентов, внедрить технологию, перестроить производственные и хозяйственные процессы и т.п.

Угроза - это то, что может нанести ущерб предприятию, его существующих преимуществ: появление новых выпуск товаров-заменителей и т.п.

Необходимые данные можно установить при рассмотрении паспорта предприятия и других документов. Они обычно характеризуют основные виды деятельности, перечень выпускаемой продукции, ее ассортимент с указанием принятых наименований, мощности предприятия, их загруженность и объем продаж в разрезе ассортимента, дают пообъектную характеристику основных фондов (стоимости, возрастного состава, степени износа) и основные финансовые показатели эффективности деятельности предприятия (размер прибыли, рентабельности, ликвидности баланса, состояние дебиторской и кредиторской задолженности) и т.п.

SWOT-анализ целесообразно проводить в несколько этапов с использованием несложных табличных форм.

На первом этапе перечисляются сильные и слабые стороны предприятия, благоприятные возможности и угрозы, например:

· сильные стороны: высокое качество продукции, помощь местной администрации, квалифицированный персонал;

· слабые стороны: отсутствие новых видов продукции, слабый маркетинг, недостаток финансов;

· угрозы: жесткая конкуренция, ожидание со стороны покупателей лучшего качества продукции, большего разнообразия ее ассортимента;

· возможности: выпуск новых взаимозаменяемых материалов, замена устаревшего оборудования, расширение ассортимента продукции.

На следующем этапе анализа можно выполнить его количественную оценку при помощи большой экспертной оценке значимости установленного сочетания характеристик условий деятельности предприятия. Суммируя полученные оценки, можно определить общую значимость сильных и слабых сторон, угроз и возможностей внешней среды, а также сравнить их. Такой анализ позволяет выявить приоритеты и на их основе определить весь ход дальнейшей диагностики.

Анализ стратегической позиции предприятия .

Анализ стратегической позиции предприятия (стратегический анализ, анализ стратегического портфеля анализ стратегического набора) - это выявление специфических зон хозяйствования, их взаимосвязи, окружения и других важных характеристик.

Каждое предприятие осуществляет производственную хозяйственную деятельность в различных сегментах экономического пространства. Сегменты окружения предприятия, на которое оно имеет выход или планирует его получить, называются стратегическими зонами хозяйствования (СЗХ). Совокупность различных СЗХ образует стратегический портфель предприятия. Размещение ресурсов по СЗХ, их взаимосвязь между собой и внешним окружением определяют стратегическую позицию компаний.

Выявление СЗХ происходит в следующем порядке.

Стратегическая зона определяется потребностями рынка, технологией, типом клиента и географическим районом.

Перспективы развития СЗХ оцениваются с точки зрения роста рынка, нормы рентабельности, нестабильности и ключевых факторов успеха. Определяющими показателями развития зоны хозяйствования являются:

· фаза развития (фаза жизненного цикла);

· размеры рынка;

· покупательная способность (платежеспособный спрос);

· существующие барьеры входа;

· привычки покупателей;

· состав конкурентов;

· вид и интенсивность конкуренции;

· основные каналы сбыта;

· государственное регулирование;

· показатели развития внешнего (экономического, социально-политического и технологического) окружения.

Число СЗХ может быть большим - в зависимости от масштабов деятельности предприятия, но чтобы обеспечить рациональность стратегических решений, следует создать достаточно узкий их круг путем объединения близких по параметрам зон хозяйствования или путем их отсечения.

После определения совокупности СЗХ, занимаемых предприятием, т.е. стратегического портфеля, необходимо исследовать текущее состояние данной СЗХ, ее перспектив и нация развития.

Затем с помощью различных матриц, разработанных зарубежными фирмами, осуществляется непосредственный анализ кой позиции предприятия.

Чаще всего применяют матрицы:

· BCG - известной американской консалтинговой фирмы BCG {Boston Consulting Group);

· бизнес-профиля АД little;

· Shell International;

· деловой экран McKinsey/OE;

· Ансоффа и Портера.

После анализа стратегического портфеля с использованием указанных матриц оценивается гибкость стратегического портфеля, т.е. способность последнего устойчиво функционировать при изменениях внешней среды.

Анализ сегментов рынка.

Процесс управленческой деятельности, направленный на выявление структуры клиентов и потребителей рынка и их характеристик, а также определения дискретных групп потребителей (сегментов), называется сегментированием рынка. Этот процесс является важной частью ситуационного (маркетингового) анализа.

Согласно теории управленческой деятельности процесс состоит из входа (ресурсы, необходимые и достаточные для реализации процесса), выхода (результаты реализации процесса) и процессора (совокупность подпроцессов, работ, операций, осуществляемых их входами для получения выходов).

Участники процесса разделяются на поставщиков процесса, исполнителей процесса и клиентов процесса; последние могут быть:

· первичными - получающими первичный выход;

· вторичными .- находящимися вне процесса и получающими вторичный выход;

· косвенными - не получающими первичный выход, но являющимися следующими в цепочке его использования;

· внешними - находящимися вне данной организации, но получающими выход процесса.

Потребители - это конечные пользователи процесса.

В ходе анализа исследуют сходные и отличительные черты клиентов и потребителей рынка.

Существует множество моделей анализа сегментов рынка, которые являются комбинациями различных критериев сегмен тирования, отражающих потребительский спрос. Такими кри териями могут быть:

· сегментирование потребителей по выгодам, получаемым использования товара или удовлетворения потребностей;

· сегментирование потребителей по образу жизни;

· половозрастное сегментирование;

· географическое сегментирование;

· сегментирование по потребительским ситуациям (таким, как праздник, обед, командировка и пр.);

· сегментирование потребителей на основе правил выбора;

· сегментирование по приверженности торговой марке;

· сегментирование по чувствительности к цене;

· сегментирование по способу совершения покупок.

Выбор критериев сегментирования требует постоянной корректировки по причине периодической смены стиля жизни, потребительских ценностей, демографических изменений. Все это способствует повышению неопределенности и нестабильности анализа.

Анализ конкуренции

Состояние предприятия во многом зависит от характера окружающей конкурентной среды. При изучении ее структуры обычно выделяют пять критериев:

· текущие конкуренты;

· опасность появления новых конкурентов;

· опасность появления товаров-заменителей;

· способность потребителя идти на сделки;

· способность поставщика идти на сделки.

Эта структура может быть упрощена до трех критериев: текущие конкуренты, потенциальные конкуренты и товары за-менители.

При анализе конкуренции используется понятие «доля рынка», которая определяется как процентное отношение объема продаж продукции предприятия к общему объему продаж такой же продукции за определенный период времени.

По рыночной доле можно определить главную фигуру на данном рынке, а ее изменение показывает, кто стал более или менее конкурентоспособным и кто у кого забрал долю рынка. При определении доли рынка возникает ряд проблем. Она может значительно меняться в зависимости от того, определи рынок как глобальный, специфически импортный, национальный, региональный, городской или как сегмент пользователя или потребителя. Масштаб участия предприятия на обычно определяется посредством реальной оценки его в процесс.

Анализ конкурентов должен включать в себя прогноз их будущего поведения.

Необходимо выяснить конкурентную стратегию.

Позиционный анализ

Для изучения места, занимаемого предприятием (продукцией, торговой маркой) на рынке по отношению к другим предприятиям (продукции, торговой марке), проводится позиционный анализ (позицирование), основанный на структуризации совокупности товаров и услуг или предприятий, исходя из восприятия или предпочтений потребителей.

Одним из простых и наиболее распространенных способов позиционного анализа является сравнение двух торговых марок и выявление их сходства или различия. Исходными данными для анализа могут быть либо оценки общего сходства торговых марок, либо оценки сходства торговых марок по определенным свойствам.

В ходе маркетинговых исследований можно также выявить гипотетическую идеальную торговую марку, т.е. определить место, занимаемое продукцией, которую потребитель считает наиболее привлекательной с точки зрения своих потребностей, восприятий и предпочтений.

Чем ближе торговая марка к идеальной, тем больше она соответствует ожиданиям покупателя и тем больше вероятность покупки.

Позицирование может также осуществляться следующими методами:

· построение профиля для сравнения позиций двух объектов (фирм, торговых марок и пр.). Для этого создается двухмерное пространство, одно измерение которого - совокупность сравниваемых свойств выбранных объектов, а другое измерение - шкала оценки этих свойств. Исходные данные собираются в ходе маркетинговых исследований - опросов или анкетирования;

· сравнение субъективных и объективных оценок;

· сопряженный анализ;

· определение позиций, занимаемых торговыми марками или товарами, по отношению к существующим сегментам рынка - географическим, половозрастным, этическим;

· определение позиции на основе полезных свойств товаров:

Анализ макросреды предприятия (PEST-анализ)

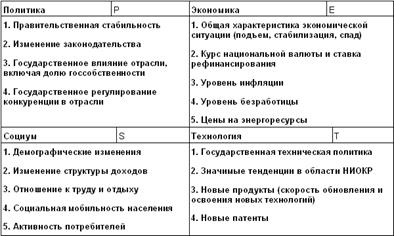

Цель PESTанализа (Р - Political legal - политико-правовые, Е - Economic - экономические, S - Sociocultural - социокультурные, Т - Technological forces - технологические факторы) - выявление и оценка влияния важнейших факторов макросреды на результаты текущей и будущей деятельности предприятия. При этом устанавливаются события, не подконтрольные предприятию, но влияющие на результаты хозяйствования.

Отслеживание (мониторинг) изменений макросреды по указанным направлениям приведено в табл. 1.

Таблица 1 PEST-анализ факторов макросреды

Политический фактор внешней среды изучается в первую очередь для того, чтобы иметь ясное представление о намерениях органов государственной власти относительно развития общества и о средствах, с помощью которых государство предполагает претворять в жизнь свою политику.

Анализ экономического аспекта внешней среды позволяет понять, как на уровне государства формируются и распределяются экономические ресурсы.

Изучение социального компонента внешнего окружения помогает уяснить и оценить влияние на бизнес таких социальных явлений, как отношение людей к труду и качеству жизни, мобильность, активность потребителей и др.

Анализ технологического компонента позволяет, предвидеть возможности, связанные с развитием науки и техники: своевременно перестроиться на производство более перспективной продукции.

Диагностика каждого события осуществляется путем присвоения ему определенного веса - от единицы (наиболее весомое) до нуля (незначительное). Сумма весов должна быть равна единице. Оценка степени влияния каждого события производится по 5-балльной шкале (5 - сильное воздействие; 1 - отсутствие угрозы). Средневзвешенные оценки определяются путем умножения веса события на силу его воздействия. Затем подсчитывается суммарная взвешенная оценка для данного предприятия.

Анализ внутренней среды

Цель внутреннего анализа - выявить стратегическую ситуацию внутри предприятия, характеризующую текущее состояние бизнеса и использование разнообразных ресурсов.

По сути, анализ внутренней среды предприятия мало отличается от принципов, используемых при анализе внешней среды.

Здесь также широко используется SWOT-анализ, выявляющий сильные и слабые стороны предприятия.

В этом случае рассматриваются все сферы деятельное предприятия:

· организация и управление;

· производство;

· маркетинг;

· учет и финансы;

· управление персоналом.

Существует множество источников сильных и слабых сторон деятельности предприятия, большая часть которых смотрена при анализе отрасли. Так, к числу сильных сторон внутренней среды можно отнести явные потребительские предпочтения, возможность экономии на масштабах производства. Слабой стороной предприятия являются зависимость внутреннего рынка объема прямых продаж, неспособность удовлетворить потребности новых сегментов рынка.

Ключевыми вопросами диагностики могут быть:

· эффективность использования мощностей, прогрессивность оборудования, его техническое состояние;

· выполнение плана организационно-технических мероприятий;

· стоимость сырья и его доступность;

· степень вертикальной интеграции, чистая продукция, прибыль;

· системы контроля запасов, оборот запасов;

· степень контроля за процессом приготовления продукта;

· закупка;

· исследования и инновации;

· патенты;

· величина издержек.

Стратегия предприятия должна учитывать главные достоинства бизнеса, которые создают предприятию уникальные преимущества для решения поставленных задач.

Отраслевой анализ

При проведении отраслевого анализа основным объектом исследования является хозяйственная отрасль - совокупность предприятий, конкурирующих на одном потребительском рынке с аналогичными товарами и услугами. Цель отраслевого анализа - определение привлекательности отрасли и ее отдельных товарных рынков.

Существуют следующие стадии анализа отрасли:

· определение экономических характеристик отраслевого окружения;

· оценка степени конкуренции;

· выявление движущих сил конкуренции;

· определение ключевых факторов успеха;

· заключение о степени привлекательности отрасли.

Для оценки отраслевого окружения используют ряд показателей: масштабы конкуренции (локальная, региональная, национальная, глобальная), темпы размеров рынка в процентах и стадии жизненного цикла отрасли (подъем, быстрый, зрелость, насыщение, застой, спад), структуры конкуренции (количество конкурентов и их отраслевые рыночные цели; число потребителей и их финансовые возможности и др.).

Степень конкуренции обычно оценивают на базе модели пяти сил конкуренции, разработанной профессором Гарвардской школы бизнеса Майклом Е. Портером в 1980 г. и предусматривающей следующие факторы конкуренции:

1.Соперничество среди конкурирующих предприятий.

2.Конкуренция со стороны товаров, являющихся заменителями и конкурентоспособных с точки зрения цены.

3.Угроза появления новых конкурентов.

4.Экономические возможности и торговые способности поставщиков.

5.Экономические возможности и торговые способности покупателей.

Чем сильнее воздействие перечисленных факторов, тем более ограниченными становятся возможности каждого предприятия устанавливать высокие цены и получать прибыль. Сильная конкуренция приводит к снижению прибыльности отрасли.

При выявлении движущих сил конкуренции исходят из наличия факторов внешней среды, действия которых определяют направление и интенсивность отраслевых изменений.

Ключевые факторы успеха - это общие для всех предприятий отрасли разные сферы деятельности предприятия, реализация которых дает возможность улучшить конкурентные позиции предприятия в отрасли: НИОКР, маркетинг, производство, финансы и т.п. В завершение анализа разрабатывают мероприятия по овладению этими факторами успеха.

- Диагностический анализ и его элементы: финансовая диагностика, экономическая диагностика и определение рейтинга предприятия на конкретном сегменте рынка

ДИАГНОСТИЧЕСКИЙ АНАЛИЗ [diagnostics] — один из важнейших этапов в системе управления предприятием.

Диагностический анализ включает, в частности, изучение действующего документооборота на предприятии, опрос коллектива, анализ показателей деятельности предприятия, а также подготовку предложений по совершенствованию технологии, организационной структуры, структуры кадров и т. д.

Комплекс диагностических процедур является очевидной стартовой фазой любого процесса реструктуризации. Подобно тому, как больной человеческий организм нуждается в основательной диагностике перед началом лечения, предприятие должно пройти не менее основательную диагностику прежде, чем приступить к трансформации. Данная аналогия является весьма уместной, многие западные финансовые менеджеры используют термин «финансовое здоровье» (Financial Health).

Понимая важность данного тезиса, у менеджера возникает вопрос, что и как следует контролировать? Обратимся опять к медицинской аналогии. Когда врач получит результаты Ваших анализов, он обязательно начнет выяснять, каков Ваш образ жизни? Другими словами, что же в образе жизни пациента привело к такому его состоянию. Говоря языком более характерным для менеджмента, врач начинает изучать основные процессы жизнедеятельности пациента. В самом деле, чтобы лучше понять причины «финансового нездоровья» предприятия необходимо глубоко изучить основные бизнес-процессы с тем, чтобы потом попытаться их изменить.

В диагностике предприятия существуют два основных объекта анализа:

результаты деятельности предприятия за период и его состояние на текущий момент времен и

основные бизнес-процессы предприятия.

Таким образом, мы формулируем первое положение диагностики, которое определяет две сферы приложения (см. рис. 1).

Рис. 1. Объекты диагностики предприятия

Определив основные объекты диагностики, попытаемся связать финансовую диагностику с общим диагностическим процессом. Представляется очевидным положение (второе) о том, что нельзя ограничить инструментарий диагностики расчетом только финансовых показателей. Финансовые показатели должны появляться на конечной стадии диагностики. Они и являются по своей сути замыкающими: весь менеджмент предприятия упорно работал в течение месяца или квартала, потом посчитали финансовые показатели, и «прослезились» - оказалось хуже, чем в прошлом периоде. Спрашивается, почему? Ответить на этот вопрос принципиально нельзя, если использовать только финансовые показатели. Следует не забывать, что диагностика не делается сама по себе – она служит целям управления. А управлять предприятием с помощью только финансовых коэффициентов – это то же самое, что управлять автомобилем, используя зеркало заднего обзора: «видно, что оставил за собой, но непонятно, как это случилось». Это в одинаковой степени относится как к левой, так и к правой стороне рис.1. Анализировать следует не только бизнес-процессы обеспечивающие «финансовую функцию» предприятия, но и все основные бизнес-процессы, связанные с деятельностью предприятия.

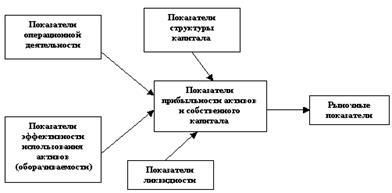

Остановимся на структуре финансовой диагностики. Финансовый инструментарий данной части диагностики весьма обширен, он включает в себя большое количество финансовых показателей (коэффициентов), которые зачастую дублируют друг друга, и не всегда очевидна необходимость использования тех или иных коэффициентов. Представляется целесообразным следующее третье положение финансовой диагностики сформулировать в виде принципа разумной достаточности использования методов финансового анализа. Суть принципа чрезвычайно проста – для целей диагностики следует использовать только те показатели, которые являются информационной основой для принятия управленческих решений. Практическая полезность данного принципа очевидна, учитывая то обстоятельство, что на многих предприятиях используется зачастую большое количество финансовых коэффициентов, перечень которых определяет финансовый директор. Если говорить о практическом воплощении принципа разумной достаточности, то на основе своего опыта работы с отечественными предприятиями, автор считает достаточным ограничиться набором средств финансовой диагностики, представленном на рис. 2.

Рис. 2. Инструментарий финансовой диагностики

Остановимся коротко на содержании каждой из составляющих. Непосредственное использование финансовой отчетности является первым, но не основным шагом, финансовой диагностики. Прежде всего, подчеркнем разницу между понятиями «информация» и «данные». Данные в области финансового менеджмента обычно представляют собой набор каких-либо сведений, главным количественного характера, которые в той или иной манере характеризуют предприятие. Существенно то, что на основе этой слабо структурированной информации принципиально невозможно произвести эффективную диагностику. Термин «информация» предполагает некоторую степень организации данных, причем порядок упорядочивания информации служит целям ее использования.

Первый этап структурного упорядочивания финансовых данных как раз и состоит в составлении финансовой отчетности, когда финансовые данные организуются по специальным форматам, образующим 1) баланс, 2) отчет о прибылях и убытках, 3) отчет о движении денежных средств. Можно ли произвести обстоятельный анализ предприятия с помощью этих данных? Принципиально, да. Но это может сделать только опытный финансист. Еще ранее было упомянуто, что конечным потребителем результатов диагностики является высшее руководство, и «не царское это дело» копаться в данных баланса и отчета о прибыли. Руководителю необходима некоторая более обобщенно представленная и лаконичная система данных. В то же время получить ответы на некоторые более уточняющие вопросы можно только на основании первичных финансовых отчетов. Какие же обобщающие данные можно извлечь непосредственно из финансовых отчетов. Это, во-первых, сумму основных и оборотных средств предприятия, величину его задолженностей и собственного капитала. Далее, отчет о прибыли предоставляет данные по величине операционной и чистой прибыли. И, наконец, результирующие денежные потоки от операционной, инвестиционной и финансовой деятельности из отчета о движении денежных средств.

Вертикальный и горизонтальный анализ финансовой отчетности является следующей стадией упорядочивания финансовой информации. Его содержание чрезвычайно просто. В горизонтальном анализе сопоставляются (в абсолютном и процентном соотношении) основные статьи баланса, отчета о прибыли и отчета о движении денежных средств. В вертикальном анализе все данные финансовых отчетов представляются в относительном (процентном) выражении.

Данный инструментарий финансовой диагностики иллюстрирует четвертое положение финансовой диагностики, которое можно сформулировать как принцип сравнимости. Суть этого принципа состоит в том, что сами по себе финансовые показатели являются бесполезными для принятия решения, если менеджер не сопоставляет их с каким-то другими данными, имеющими отношение к объекту диагностики. Существует два вида показателей для сопоставления:

· показатели данного предприятия за предшествующие периоды времени,

· аналогичные показатели других предприятий, принадлежащих той же отрасли, (обычно предприятий-конкурентов).

Данное положение символизирует прагматическую простоту основной цели диагностики – по результатам диагностики следует сделать по возможности два вывода:

Как изменилось состояние предприятия по сравнению с предшествующими периодами – ухудшилось или улучшилось?

Насколько успешно наше предприятие работает по сравнению с конкурентами.

В данном контексте уместно упомянуть пришедшее «из глубины социалистических лет» понятие норматива. Во многих книгах по финансовому анализу наряду с определением того или иного финансового показателя обычно указывают его целевой норматив, например, сумма заемных средств не должна превышать 50% общей суммы источников финансирования. Дескать в этом случае предприятие будет иметь достаточную финансовую автономию и ему не грозит банкротство. Утверждения подобного типа являются, мягко говоря, наивными и непрофессиональными. Дело в том, что самой высокой оценкой эффективности менеджмента предприятия является его способность успешно работать за счет «чужих денег», т.е. заемных источников. Достаточно вспомнить, что активы, пожалуй, самой успешной компании всех времен «General Motors Corporation» капитализируются в настоящее время на 90% за счет заемных финансовых ресурсов.

Что же является методическим заменителем норматива финансового показателя? Традиционно в мировой практике используют «средние по отрасли» значения финансовых показателей. Эти значения оцениваются каждый год на основании фактических результатов деятельности реальных предприятий с учетов отраслевой принадлежности и масштаба деятельности. Например, можно найти средние показатели по деревообрабатывающим предприятиям с величиной валовой выручки от 5 до 10 млн. американских долларов. Многие отечественные менеджеры берут эти ориентиры для сопоставления с результатами диагностики собственных предприятий.

Если же таких данных нет, или они не сопоставимы, то единственным источником сравнения является значение этого показателя предприятия за прошедший период времени. Наблюдая позитивную (т.е. направленную на улучшение) динамику какого-либо показателя предприятия его менеджмент делает выводы о том, что команда работает успешно. В то же время, негативная динамика заставляет искать слабые места деятельности.

Третий инструментарий (см. рис. 2) финансовой диагностики – это традиционный набор финансовых коэффициентов, Ratio Analysis, как часто говорят западные финансовые аналитики. И вот здесь наступает самая большая неопределенность. Каждый автор книги по финансовому анализу считает своим долгом предложить собственную классификацию финансовых коэффициентов. Зачастую признаки таких классификаций не очевидны. Следует отметить, что обычно не так уж важно в какой последовательности рассчитывать и анализировать коэффициенты. Важно не упустить какие-либо ключевые показатели и дать им правильную интерпретацию.

Автор считает целесообразным упорядочить финансовые показатели по признаку операционной деятельности как главного фокуса предприятия с учет рыночной ориентации. Этот несколько туманный на первый взгляд признак иллюстрируется рис. 3. Суть предлагаемого подхода состоит в том, что основным показателем результативности предприятия признан показатель прибыльности собственного капитала (обычно обозначается ROE). Таким образом, на первое место ставится интерес собственника. Данный показатель обеспечивается, главным образом, двумя факторами: прибыльностью продаж (этот показатель принадлежит группе показателей операционной деятельности) и оборачиваемостью активов (группа показателей эффективности использования активов). В самом деле, каждый предприниматель понимает, что высокую отдачу от использования вложенных средств можно обеспечить высокой «маржей продаж» и/или высокой оборачиваемостью оборотных средств. Оценка показателей ликвидности является неотъемлемой частью диагностической процедуры. Их назначение состоит в том, чтобы предостеречь менеджмент предприятия от излишнего увеличения оборачиваемости. «Помни об угрозе банкротства» - говорят эти показатели. Наконец, отдачу от использования вложенных собственником средств можно увеличить за счет использования долгосрочных заемных ресурсов. Эту часть деятельности компании (она называется финансовой) характеризует группа показателей структуры капитала.

Рис. 3. Структура финансовых показателей предприятия

Этим можно было бы окончить описание структуры финансовых показателей. Но она будет не полной. В том случае, когда предприятие является акционерным обществом открытого типа и когда существует развитый рынок ценных бумаг, имеет смысл анализировать так называемые «рыночные показатели» типа прибыль на одну акцию, коэффициент дивидендных выплат и т.п. Более подробно описание приведенных выше коэффициентов и технологию их использования для целей диагностики можно найти в книге автора «Финан

Дата добавления: 2021-12-14; просмотров: 1169;