Компромиссная модель структуры капитала

Развитие теории Модильяни-Миллера в плане учета агентских издержек и затрат, связанных с банкротством, привело к появлению компромиссной модели (tradeoff model):

Vg = Vu + Тс * D – PVfd - PVac,

где:

PVfd – приведенная стоимость ожидаемых затрат финансовых затруднений (повышение доли ЗК приводит к увеличению риска банкротства, к появлению затрат финансового затруднения, выражающихся в прямых затратах, связанных с ликвидацией компании в случае банкротства);

PVac – приведенная стоимость ожидаемых затрат, связанных с агентскими отношениями (затраты, связанные со столкновениями интересов владельцев компании и управленческого персонала. Например, создание системы контроля).

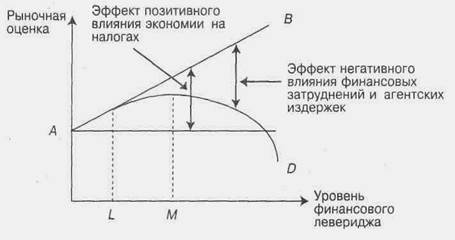

Привлечение ЗК на определенном этапе способствует повышению рыночной стоимости компании. Однако по мере роста уровня финансового левериджа появляются и возрастают затраты, обусловленные увеличением риска возможных финансовых затруднений и агентскими отношениями. Эти затраты нивелируют положительный эффект заемного финансирования, т.е. при достижении некоторого критического уровня доли ЗК, при котором рыночная стоимость компании максимальна, любое решение, связанное с дальнейшим снижением доли СК, приводит к ухудшению положения компании на рынке капитала.

Точка А соответствует рыночной стоимости Vu финансово независимой компании. АВ описывает изменение идеальной рыночной стоимости финансово зависимой компании по мере увеличения доли ЗК в соответствии с модель Vg = Vu + Тс * D. AD представляет собой график изменения реальное рыночной стоимости компании в соответствии с моделью Vg = Vu + Тс * D – PVfd - PVac При незначительных уровнях финансово левериджа AD совпадает с АВ, т.е. негативного влияния затрат финансовых затруднений и агентских издержек нет. При некотором уровне финансового левериджа, соответствующего точке L, это влияние уже начинает проявляться и графики расходятся. AD представляет собой выпуклую вверх кривую, т.е. она имеа максимум в точке М, характеризующей долю ЗК, превышение которой приводит к снижению рыночной стоимости компании ввиду увеличивающихся затрат финансовых затруднений и агентских издержек.

Еще одно направление связано с идентификацией дополнительных факторов, имеющих критическое значение при принятии решений в отношении структуры капитала. Например, теория асимметричной информации (Стюарта Майерса), в приложении к оптимизации структуры капитала: управленческий персонал обладает информацией, недоступной другим заинтересованным лицам или доступной лишь с определенным временным лагом. Подобная асимметричность информации может оказывать влияние на принятие решений в отношении структуры капитала. Учитывая это, компании предпочитают сохранять резервный заемный потенциал, смысл которого стоит в том, чтобы не достигать критического уровня финансового левериджа, а иметь структуру источников, сохраняющую возможность в случае необходимости привлечь ЗК на благоприятных условиях.

Дата добавления: 2016-10-07; просмотров: 2647;