Інвестиції: сутність, фактори, які впливають на їх величину

Інвестиції є другим, після особистих споживчих витрат, компонентом сукупних витрат. Під інвестиціями прийнято розуміти використання заощаджень із метою створення нових виробничих потужностей і капітальних активів. До інвестицій належать усі витрати на придбання основного капіталу, житлове будівництво і зміна запасів. Інвестиції в основний капітал – це інвестиції в основні виробничі фонди: машини, устаткування, капітальне будівництво підприємств. У цілому 70% всіх інвестицій – це інвестиції в машини та устаткування. Інвестиції в житлове будівництво – це витрати на підтримку житлового фонду й будівництво нового житла. На житлове будівництво припадає 25% усіх інвестицій. Запаси – це резерви сировини, напівфабрикатів на стадії незавершеного виробництва або готових виробів, які належать фірмам. Інвестиції в запаси означають їх зміну за певний період, причому зростання запасів свідчить про додатні інвестиції, а їх скорочення – про від’ємні інвестиції. На зміни в запасах припадає приблизно 5% усіх інвестицій.

Рух цінних паперів (купівля-продаж державних облігацій) до інвестицій прямого стосунку не має та означає тільки передачу з рук у руки титулу власності на вже існуючі активи. Здійснення інвестицій безпосередньо пов’язане з товарним ринком, тоді як купівля–продаж облігацій – із ринком цінних паперів. При цьому інвестиції виявляють не однаковий вплив на ринок благ у короткостроковому й довгостроковому періодах. У результаті інвестування в короткостроковому періоді на ринку благ збільшується тільки попит. Обсяг пропозиції залишається незмінним, бо об’єкти, що будуються, ще не дають віддачі у вигляді продукції та послуг. А в довгостроковому періоді під впливом інвестицій на ринку благ змінюватимуться як попит, так і пропозиція.

Таким чином, інвестують і фірми, і домашні господарства. Фірми купують інвестиційні товари для збільшення капіталу й заміни діючого капіталу в процесі його вибуття. Домашні господарства купують житло, що також є інвестиціями.

Отже, інвестиції суттєво впливають на сукупний попит, обсяг національного виробництва, зайнятість. Крім того, інвестиції сприяють нагромадженню фондів підприємств і створюють основу для економічного зростання в майбутньому. Якщо ж інвестиції використовуються нераціонально, це призводить до заморожування виробничих ресурсів і скорочення обсягів національного виробництва.

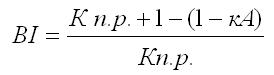

Загальний обсяг інвестицій визначається як валові інвестиції. Вони розподіляються на дві групи: одна частка спрямовується на збільшення основного капіталу, інша – на відшкодування його зношення, тобто на амортизацію. Оскільки в кожному періоді знецінюється конкретна частка капіталу, формулу валових інвестицій можна записати так:

ВІ = ЧІ + кА К п.р.,

де:

ВІ – валові інвестиції;

ЧІ – чисті інвестиції;

кА – коефіцієнт амортизації;

К – вартість об’єктів основного капіталу; п.р. – поточний рік.

При цьому ЧІ = К п.р. + 1 – К п.р.

З формул можна вивести таку залежність

Рівняння є базовим для визначення потреби у валових інвестиціях за умов розширеного відтворення, коли має місце нагромадження капіталу.

Майже всі інвестиції здійснюються фірмами, а не домашніми господарствами. Але домашні господарства, приймаючи рішення про споживання й заощадження, спрямовують частину своїх доходів на фінансові ринки, а фірми звертаються на фінансові ринки по кредити, які використовуються на інвестування.

Отже, інвестиції створюються заощадженнями, а фінансові ринки дають змогу домашнім господарствам перерозподілити свої доходи в часі.

Сукупний попит на інвестиції залежить від очікуваної норми чистого прибутку та процентної ставки.

Сутність впливу цих факторів на інвестиційний попит полягає у наступному.

По-перше, фірми інвестують з метою одержання чистого прибутку. Чистий прибуток – та частка валового прибутку від реалізації інвестиційного проекту, яка залишається після сплати податку на прибуток та процентів за інвестиційні кошти. Інвестиції будуть приносити чистий прибуток лише тоді, коли на одиницю інвестиційних витрат підприємство матиме більші прибутки в кожному наступному році, тобто якщо зростає капіталовіддача. Запишемо рівняння:

ЧП = ∆ВВП – (∆ПВ + ∆ПП),

де:

ЧП – чистий прибуток;

∆ВВП – приріст ВВП, викликаний чистими інвестиціями;

∆ПВ – приріст поточних витрат;

∆ ПП – приріст податку на прибуток.

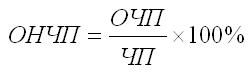

Але інвестори орієнтуються не на фактичний, а на очікуваний чистий прибуток (ОЧП) – чистий прибуток, який очікується від вкладання інвестицій. З урахуванням необхідності зростання капіталовіддачі можна записати формулу очікуваної норми чистого прибутку:

,

,

де:

ОНЧП – очікувана норма чистого прибутку;

ОЧП – очікуваний чистий прибуток;

ЧІ – чисті інвестиції.

Таким чином, основним стимулом до інвестування є рівень очікуваної норми чистого прибутку. Можна сказати, що ОНЧП є метою інвестування.

По-друге, інвестиційні витрати пов’язані з джерелом їх фінансування.

Досить поширеним джерелом фінансування є банківський кредит. Тому важливу роль у динаміці інвестицій відіграє процентна ставка. Якщо ОНЧП – це мета інвестування, то процентна ставка – це ціна інвестицій, яку фірма повинна сплатити, щоб позичити грошовий капітал, потрібний для придбання реального капіталу. Для прийняття рішення інвестори зіставляють очікувану норму чистого прибутку та процентну ставку. Якщо процентна ставка нижча від ОНЧП, то інвестиції будуть прибутковими, на них виникає попит. Якщо, навпаки, інвестиції будуть збитковими, попиту на них не буде.

При прийнятті інвестиційних рішень суттєву роль відіграє не номінальна, а реальна процентна ставка. Номінальна процентна ставка – фактична процентна ставка на ринку позичкового капіталу (визначається в поточних цінах), а реальна процентна ставка – це номінальна процентна ставка мінус темп інфляції.

ПСр = ПСномін. – ТІ,

де:

ПСр – реальна процентна ставка;

ПСномін. – номінальна процентна ставка;

ТІ – темп інфляції, у %.

Слід зазначити, що реальна процентна ставка вимірює дійсні витрати на одержання позики. Тому інвестиції залежать від реальної процентної ставки, а не від номінальної процентної ставки.

Зв’язок між реальною процентною ставкою та інвестиціями виражається формулою:

ВІ = – f (ПСр).

Це рівняння показує, що інвестиції є функцією процентної ставки. Причому знак (-) означає, що між попитом на інвестиції і процентною ставкою існує обернена залежність.

Зі зростанням реальної процентної ставки попит на інвестиції скорочується, тому що вони стають дорожчими.

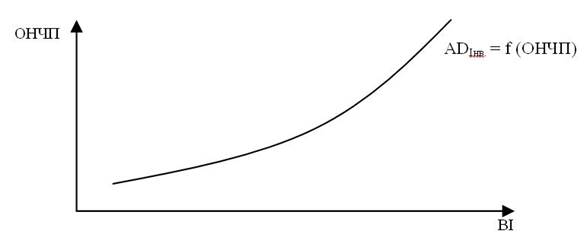

Графіки функції попиту на інвестиції – в залежності від очікуваної норми чистого прибутку й реальної процентної ставки зображені на рисунках 5.3 та 5.4, де АDінв. – сукупний попит на інвестиції.

Дата добавления: 2016-07-22; просмотров: 3077;