НА ДНЕВНОМ ШТРИХОВОМ ГРАФИКЕ: КАЗНАЧЕЙСКИЕ ОБЛИГАЦИИ, МАРТ 1995

Источник: FutureSource; авторские права © 1986-1995 гг.; все права сохранены.

Рисунок 5.26.

ОГИБАЮЩАЯ ЦЕНОВАЯ ПОЛОСА

КАК ИНДИКАТОР ПОДДЕРЖКИ И СОПРОТИВЛЕНИЯ

НА 90-МИНУТНОМ ШТРИХОВОМ ГРАФИКЕ:

КАЗНАЧЕЙСКИЕ ОБЛИГАЦИИ, МАРТ 1995

|

| Источник: FutureSource; авторские права © 1986-1995 гг.; все права сохранены. |

Графические модели

Никогда не пугай мастерство с «бычьим» рынком.

Пол Рабин

ОДНОДНЕВНЫЕ МОДЕЛИ

Разрывы (Gaps)

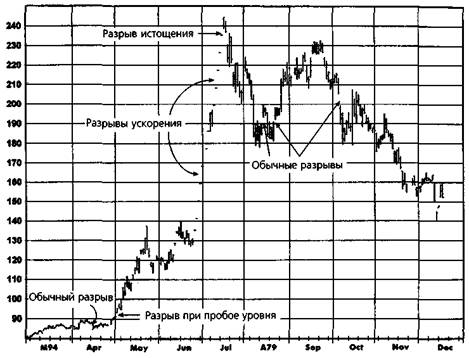

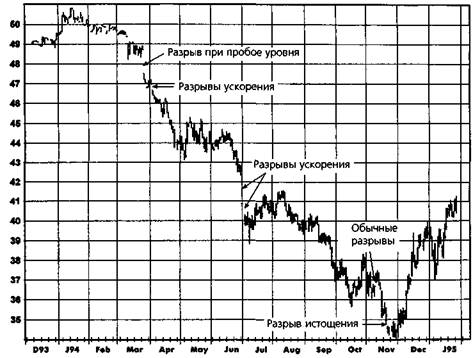

Днем разрыва называется день, минимум которого превышает максимум предыдущего дня либо максимум которого находится ниже минимума предыдущего дня. Существует четыре основных вида разрывов:

1. Обычный разрыв(Common Gap). Этот вид разрыва проис-

ходит в пределах торгового диапазона и не особенно важен. На

рис. 6.1-6.3 показаны несколько обычных разрывов, произошед

ших на этих графиках.

2. Разрыв при пробое уровня(Breakaway Gap). Этот вид раз-

рыва наблюдается, когда цены «вылетают» за пределы торгово-

го диапазона, уходя из области, где велась активная торговля

(рис. 6.1 и 6.2). Разрыв при пробое уровня, остающийся неза-

полненным в течение нескольких дней, является одним из самых

важных и надежных графических сигналов.

3. Разрыв ускорения(Runaway Gap). Этот вид разрыва имеет

место, когда тенденция ускоряется. Он является характерной

чертой сильного «бычьего» и «медвежьего» рынков. На особен-

но мощных рынках «быков» и «медведей» разрывы ускорения

могут происходить изо дня в день (рис. 6.1-6.3).

104 ЧАСТЬ 1. анализ графиков

4. Разрыв истощения(Exhaustion Gap). Этот вил разрыва наблюдается после значительного движения цен, и за ним вскоре следует разворот тенденции (рис. 6.1 и 6.2). Разрыв истощения может показаться особенно полезным техническим сигналом, пока не поймешь, что различие между ним и разрывом ускорения можно обнаружить только задним числом. Однако в некоторых случаях разрыв истощения можно распознать на очень ранней стадии разворота тенденции (см. обсуждение островных разворотов в параграфе «Разворотные формации»).

Шипы (Spikes)

Шип вверх — это дневной максимум, резко возвышающийся над максимумами предыдущих и последующих дней. Часто цена закрытия в этот день находится вблизи нижней границы торгового диапазона этого дня. Шип вверх имеет значение только тогда, когда он образуется после повышения цен, и в этом случае он часто знаменует по крайней мере временную кульминацию покупательского спроса и, следовательно, может рассматриваться как потенциальный относительный максимум. Иногда шипы вверх оказываются крупными пиками.

В целом, значимость шипа вверх усиливают следующие факторы:

1. Большая разница в уровнях между шипом вверх и максимума

ми предыдущих и последующих дней.

2. Закрытие вблизи нижней границы дневного диапазона.

3. Серьезное повышение цен, предшествовавшее образованию

шипа.

Каждый из этих факторов увеличивает вероятность того, что шип вверх окажется важным относительным максимумом или даже крупным пиком.

Аналогичным образом, шип вниз — это дневной минимум, уходящий намного глубже минимумов предыдущих и последующих дней. Часто цена закрытия в день нижнего шипа находится вблизи верхней границы торгового диапазона этого дня. Шип вниз имеет значение только тогда, когда он образуется после понижения цен, и в этом случае он часто знаменует временную кульминацию активности продавцов и, следовательно, может рассматриваться как потенциальный относительный минимум. Иногда шипы вниз оказываются крупными впадинами.

В целом, значимость шипа вниз усиливают следующие факторы:

1. Большая разница в уровнях минимумов предыдущих и последующих дней и шипа вниз.

|

| ГЛАВА 6. графические модели 105 |

| Рисунок 6.1. РАЗРЫВЫ ЦЕН: КОФЕ, ДЕКАБРЬ 1994 |

2. Закрытие вблизи верхней границы дневного диапазона.

3. Серьезное понижение цен, предшествовавшее образованию

шипа.

Каждый из этих факторов увеличивает вероятность того, что шип вниз окажется важным относительным минимумом или даже крупной впадиной.

На рис. 6.4-6.6 представлено несколько иллюстраций шипов вверх и вниз. Рис. 6,4 является примером трех шипов вверх, возникших на протяжении примерно двух месяцев, причем первый стал относительным максимумом, а два других возникли по соседству с почти равно-высокими максимумами и вместе образовали крупную вершину. На рис. 6.5 и 6.6 можно увидеть примеры относительных максимумов и относительных минимумов, образованных шипами.

Предыдущее описание шипов вверх и вниз содержало три важнейшие характеристики, присущие таким дням. Однако определение этих условий было не вполне точным. В частности, насколько большой должна быть разность между максимумом (минимумом) этого дня и макси-

|

| 106 ЧАСТЬ 1. анализ графиков |

| Рисунок 6.2. РАЗРЫВЫ ЦЕН: СВИНИНА, ФЕВРАЛЬ 1995 |

мумами (минимумами) предшествующих и последующих дней, чтобы его можно было квалифицировать как шип вверх (вниз)? Насколько близко цена закрытия должна быть к дневному минимуму (максимуму), чтобы считать этот день шипом вверх (вниз)? Насколько значительным должно быть предыдущее повышение цен, чтобы рассматривать этот день как возможный шип вверх? Ответ на эти вопросы состоит в том, что не существует точных правил; в каждом случае выбор параметров является субъективным. Рис. 6.4-6.6 помогут сформировать интуитивное ощущение подобных «шипообразных» торговых дней.

Тем не менее, представляется возможным дать математически точное определение дней-шипов. Примером такого определения для шипа вверх мог бы быть день, удовлетворяющий всем нижеперечисленным условиям (определение для шипа вниз будет аналогичным):

1. Ht - Мах(Н,_ „ Ht + j) > k x ADTR,

где Ht — максимум данного дня,

ГЛАВА 6. графические модели 107

Рисунок 6.3.

Дата добавления: 2016-07-18; просмотров: 1617;