Фьючерсными контрактами

| Критерий | Форвардный контракт | Фьючерсный контракт |

| Условия контракта | Индивидуальные | Стандартизованные |

| Комиссионные | Индивидуальные | Стандартизованные (от 2 до 5 %) |

| Гарантии по выполнению контракта | Индивидуальные | Стандартизованные |

| Торговая операция | Банковская | Биржевая |

| Ликвидность | Низкая | Высокая |

| Риск | Перенимают договаривающиеся стороны | Перенимает биржевая клиринговая палата |

| Оплата | При поставке | Прибыль или убыток определяются ежедневно на основании биржевых торгов |

При фьючерсной сделке партнером клиента выступает расчетная (клиринговая) палата соответствующей фьючерсной биржи. Главными биржами являются Чикагская товарная биржа (СМЕ), Филадельфийская торговая палата (PBOT), Сингапурская международная международная валютная биржа. Посредниками между клиентами и клиринговой палатой фьючерсной биржи могут выступать банки и брокеры.

Опционный контракт (option contract) – контракт, который продается на бирже и который дает его владельцу право (но не обязательство)купить или продать определенное количество иностранной валюты по указанной цене в течение определенного срока. В опционной сделке принимают участие продавец опциона (надписатель опциона) и его покупатель (держатель опциона). Держатель опциона приобретает право (но не обязательство) купить или продать определенный актив в будущем по фиксированной в момент заключения сделки цене. Надписатель опциона принимает на себя обязательство купить (или продать) актив по заранее оговоренной цене. Поскольку валютный риск надписателя опциона, связанный с изменением валютного курса, значительно выше, чем у держателя опциона, то в качестве платы за риск держатель опциона в момент его заключения выплачивает надписателю премию. Размер премии определяется такими факторами, как:

· Внутренняя ценность опциона – прибыль, которую мог бы получить его владелец при немедленном исполнении.

· Срок опциона.

· Подвижность валют – размер колебаний валют в прошлом и будущем.

· Процентные издержки – изменение процентных ставок в той валюте, в которой должна быть выплачена премия.

· Взаимосвязь между ценой исполнения опциона и ценой спот базисного актива.

Валютные опционы в основном обращаются на биржах, которые могут отличаться друг от друга способами заключения сделок. Однако рынки опционов имеют и такие общие черты, как стандартизация контрактов и наличие системы ежедневного расчета «никакого долга». Опционы подразделяются на опционы покупателя (call option) и опционы продавца (put option). Различают также европейские опционы, которые могут быть исполнены только в день истечения действия контракта, и американские опционы, которые дают право купить или продать базисный актив в любое время до дня истечения контракта.

Основной целью опционной сделки является извлечение прибыли из колебаний валютных курсов как продавцами, так и покупателями опционов. В отличие от форвардных и фьючерсных контрактов валютные опционы дают возможность ограничить риск, связанный с неблагоприятными колебаниями курсов валют, или получить прибыль в случае благоприятного колебания курсов. Именно поэтому опционы получили широкое распространение на биржевых площадках.

Своп-операция (swap transaction) – операция, в процессе которой осуществляется одновременная покупка и продажа одной и той же валюты, однако ее поставка осуществляется в разное время. Своп-операции представляют собой комбинацию из своп-сделок и форвардных сделок и поэтому часто определяются как валютный бартер.

Своп-сделка – это подписание двух отдельных контрактов по валютному обмену в одно и то же время, которые имеют противоположную направленность и различные даты расчетов. В рамках своп-операции наличная сделка осуществляется по курсу спот, который в контрсделке корректируется с учетом премии или дисконта в зависимости от тенденций изменения валютного курса. В данном типе сделки клиент экономит на марже – разнице между курсами продавца и покупателя по наличной сделке. Для банков данные операции также имеют определенные преимущества, основное из которых заключается в том, что своп-сделка не создает открытой валютной позиции и временно обеспечивает валютой без риска, связанного с изменением ее курса. Своп-сделки обычно осуществляются на срок от одного дня до 6 месяцев. Своп-операции осуществляются: 1) между коммерческими банками; 2) между коммерческими банками и центральным банком страны; 3) между центральными банками. В последнем случае они представляют собой соглашения о взаимном кредитовании в национальных валютах. С 1969 года действует многосторонняя система взаимного обмена валют через Банк международных расчетов в Базеле на основе использования операций своп. Такие двусторонние акции используются центральными банками стран для осуществления эффективных валютных интервенций.

Способами применения своп-операций являются:

· Покупка иностранной валюты на ограниченный период по фиксированному обменному курсу на основе схемы своп: спот против форварда.

· Быстрое реагирование на изменения в ожидаемых входящих и исходящих валютных потоках путем укорачивания или удлинения своп-контрактов, которые уже были заключены (на основе схемы своп-сделки: спот против форварда).

· Одновременное предоставление кредитов в двух валютах.

· Обмен долговыми обязательствами, выраженными в одной валюте, на обязательства, выраженные в другой.

В настоящее время получили распространение своп-комбинации с процентной ставкой, опционом, золотом, ценными бумагами, кредитами и депозитами.

Важным элементом валютного рынка являются арбитражные операции. Арбитраж (arbitrage) – это безрисковая операция, связанная с одновременной покупкой какого-либо товара на дешевом рынке и продажей этого товара на дорогом рынке с целью получения прибыли от разницы цен на товар на этих рынках.

В данном разделе рассматриваются два типа арбитражных операций: товарный и валютный. В основе товарного арбитража лежит концепция паритета покупательной способности. Если существует разница в цене на товар на двух рынках, то люди будут склонны покупать этот товар на дешевом рынке и продавать на дорогом. В соответствии с законом единой цены такие арбитражные операции будут продолжаться до тех пор, пока цена на товар не станет одинаковой на обоих рынках. Согласно теории паритета покупательной способности, в разных странах цены на торгуемые товары имеют тенденцию к выравниванию в результате колебаний валютного курса. Паритет покупательной способности имеет место по той причине, что процесс покупки товаров на дешевом рынке и их продажа на дорогом влияет как на уровень спроса на иностранную валюту (а значит, и на ее курс), так и на рыночную цену самого товара на двух товарных рынках.

Международный финансовый менеджер должен знать основные условия паритетов финансового рынка, которые описаны в таких концепциях международных финансов, как:

· Теория паритета покупательной способности валюты (PPP – Purchasing Power Parity).

· Теория паритета процентных ставок (IRP – Interest Rate Parity).

· «Эффект Фишера» (Fisher Effect).

· «Международный эффект Фишера» (International Fisher Effect).

· Теория несмещенного форвардного курса (Unbiased forward rate).

Нахождение условий паритета производится с помощью экономико-математического аппарата, который позволяет выявить взаимосвязи между основными индикаторами международного валютного рынка и на основе этого определить оптимальные пути для инвестирования капитала (рис. 1.13).

Все теории паритетов являются производными от закона единой цены, по которому цены (доходы) финансовых активов с одинаковым риском, скорректированные на валютный пересчет, с учетом операционных издержек выравниваются на всех мировых рынках. Механизмом выравнивания выступает международный арбитраж – операция, связанная с покупкой актива на дешевом рынке и продажей его на более дорогом.

Теория паритета покупательной способности (РРР). Различают теории абсолютного и относительного паритета покупательной способности валюты. Они показывают взаимосвязь между уровнем цен в странах (уровнем инфляции) и их валютным курсом.

Согласно теории абсолютного паритета покупательной способности валютный курс определяется соотношением цен в разных странах:

,

,

где:

- уровень цен в своей стране,

- уровень цен в своей стране,  - уровень цен в иностранном государстве,

- уровень цен в иностранном государстве,  - валютный курс.

- валютный курс.

По закону единой цены, цены в одной стране равны ценам на товары в другой стране с учетом курса валют:

Однако данная теория недостаточно точно отражает реальную действительность, так как реализации закона единой цены мешают:

· Тарифные и нетарифные барьеры.

· Различия в структуре производства и потребления в сравнительных странах.

· Различия в издержках при производстве аналогичных товаров и др.

Более точной является теория относительного паритета покупательной способности валют. Она учитывает изменение абсолютного уровня за определенный интервал времени:

, или

, или  ,

,

где:

- изменение цен,

- изменение цен,  - курс равновесия прошлого периода.

- курс равновесия прошлого периода.

Изменение курсов валют зависит от изменения темпов инфляции между рассматриваемыми странами. Более высокий рост цен внутри страны по сравнению с ростом цен в иностранном государстве приведет к обесцениванию национальной валюты.

Теория паритета процентных ставок (IRP)сравнивает между собой величину форвардного курса и уровень процентных ставок по депозитам в стране. Зависимость между этими величинами определяется формулой:

, или

, или  ,

,

где:

- срочный курс валюты;

- срочный курс валюты;  - спот-курс валюты;

- спот-курс валюты;  - процентные ставки по депозитам национальные;

- процентные ставки по депозитам национальные;  - процентные ставки по депозитам за рубежом.

- процентные ставки по депозитам за рубежом.

«Эффект Фишера» (Fisher Effect) связывает процентные ставки с инфляцией в рассматриваемых странах. Согласно ординарной теории Фишера, номинальная ставка процента  в стране зависит от реальной процентной ставки

в стране зависит от реальной процентной ставки  и темпа инфляции

и темпа инфляции  :

:

,

,

где:

- номинальные процентные ставки;

- номинальные процентные ставки;  - темп инфляции.

- темп инфляции.

К двум и более странам применяется генерализованный эффект, согласно которому разница в ставках процента в сравниваемых странах является функцией разницы их темпов инфляции. Валюты с более высоким темпом инфляции должны иметь более высокую процентную ставу, чем валюты с более низким темпом инфляции:

, или

, или  .

.

«Международный эффект Фишера»обеспечивает реализацию перехода от процентных ставок к валютным курсам. Согласно этой теории, разница процентных ставок является непредвзятой оценкой последующих изменений наличных валютных курсов. Таким образом, ожидаемые доходы от инвестирования (в отечественной валюте) в иностранную или отечественную экономику должны выравниваться, курсовой дифференциал должен быть равен процентному дифференциалу между соответствующими странами:

, или

, или  ,

,

где:  - спот-курс прогнозируемого периода;

- спот-курс прогнозируемого периода;  - спот-курс базового периода;

- спот-курс базового периода;  - процентные ставки по национальной валюте;

- процентные ставки по национальной валюте;  - процентные ставки по иностранной валюте.

- процентные ставки по иностранной валюте.

Согласно теории несмещенного форвардного курса, никто не даст более точного прогноза будущего спот-курса, чем сам валютный рынок. Поэтому котируемый банками форвардный курс (или валютными биржами фьючерсный курс) и есть лучший прогноз о величине ожидаемого спот-курса:

, или

, или  .

.

Все приведенные выше теории пытаются определить величину ожидаемого спот-курса и проанализировать, почему в стране сложился тот или иной его уровень. Тем не менее все они позволяют получить лишь приблизительную оценку. Поэтому применяются разнообразные методы прогнозирования динамики валютного курса: фундаментальный анализ, метод интуитивных оценок и др.

Существует три наиболее распространенные формы валютного арбитража: двусторонний, трехсторонний и процентный арбитраж.

Двусторонний арбитраж (two-point arbitrage), или географический арбитраж (geographic arbitrage) представляет собой извлечение прибыли за счет разницы в курсах одной и той же валюты на территориально разделенных рынках. Например, £ 1 продается за $ 2 в Нью-Йорке и за $ 1,8 в Лондоне. Валютный трейдер банка J. P. Morgan Chase может за $ 1,8 купить £ 1 на лондонской бирже, затем продать £ 1 на валютной бирже Нью-Йорка за $ 2. Эта двусторонняя (географическая) сделка позволяет банку J. P. Morgan Chase абсолютно без риска получить доход. По мере того как арбитры будут продавать доллары и покупать фунты в Лондоне, курс доллара по отношению к фунту будет падать на лондонской бирже. С другой стороны, по мере того как арбитры будут продавать фунты и покупать доллары в Нью-Йорке, курс фунта по отношению к доллару будет падать на нью-йоркской бирже. Этот процесс будет продолжаться до тех пор, пока обменный курс между фунтом и долларом не уравновеситься. Когда на валютном рынке нет возможности получения прибыли за счет разницы в курсах валют, наступает равновесие валютного рынка.

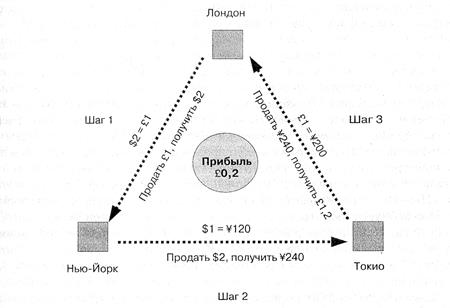

Трехсторонний арбитраж (Three-point arbitrage) – это покупка и продажа трёх разных валют с целью получения безрисковой прибыли (см. рис. 1.14).

Процентный арбитраж (covered-interest arbitrage) – это арбитраж, который имеет место в случае, когда разница между процентными ставками в двух странах не эквивалентна форвардной скидке (надбавке) к обменному курсу их национальных валют.

Почему существуют различия между процентными ставками в разных странах? Согласно теории «международного эффекта Фишера», номинальная процентная ставка в стране представляет собой реальную процентную ставку плюс ожидаемый уровень инфляции в этой стране. Таким образом, различия между ожидаемыми темпами инфляции обусловливают и различия между процентными ставками в разных странах. В результате «международного эффекта Фишера», а также процентного арбитража повышение ожидаемого уровня инфляции в той или иной стране влечет за собой повышение процентных ставок в этой стране. Это, в свою очередь, приводит либо к сокращению форвардной надбавки, либо к увеличению форвардной скидки на национальную валюту страны на валютном рынке. Принимая во внимание эту связь между инфляцией и ожидаемыми колебаниями валютных курсов, международные компании внимательно отслеживают динамику инфляции в разных странах мира.

На долю арбитражных операций приходится подавляющая часть объема торговли на международном валютном рынке. Арбитражные операции влияют на спрос и предложение всех ключевых валют. Кроме того, арбитраж объединяет разные валютные рынки в единую структуру, позволяя тем самым преодолеть проблемы, связанные с территориальными различиями (двусторонний арбитраж), с различиями между видами валют (трехсторонний арбитраж), а также с временными различиями (процентный арбитраж). Арбитраж делает валютный рынок глобальным.

Международный рынок капитала включает: международные банки, рынок евровалют, международный рынок облигаций, глобальный рынок акций и оффшорные финансовые центры.

Международные банки играют важную роль в процессе финансирования деятельности международных компаний, выполняя функции как коммерческих, так и инвестиционных банковских учреждений.

Ядром международной банковской системы являются крупные банки, которые специализируются на операциях на рынке краткосрочного капитала. Штаб-квартиры этих банков расположены в финансовых центрах мира – Японии, США, Великобритании, ФРГ и Франции. Эти банки вовлечены в процесс коммерческой деятельности в мировых масштабах. Первоначально международные банковские операции осуществлялись посредством двухсторонних корреспондентских отношений между банками, расположенными в разных странах. Корреспондентские отношения (correspondent relationship) – это агентские отношения, при которых один банк выступает в своей стране как корреспондент (агент) другого (зарубежного) банка. Банки-корреспонденты оказывают такие услуги, как выплата денежных средств иностранным компаниям или принятие платежей от них, предоставление информации о кредитоспособности компаний, а также оплата аккредитивных писем. Для обеспечения всех этих операций каждый банк имеет в другом банке счет, деноминированный в местной валюте. По мере интернационализации деятельности банков увеличивалась их потребность в обеспечении конкурентоспособности на мировом рынке капитала. В связи с этим они расширяли сеть своих зарубежных подразделений, что обеспечило оптимальное осуществление международных банковских операций для своих клиентов. Существует несколько типов иностранных подразделений банка:

· Дочерний банк (subsidiary bank) – подразделение, зарегистрированное как отдельная независимая компания.

· Филиал банка (branch bank) – зарубежное подразделение отечественного банка, осуществляющее от его имени банковские операции.

· Ассоциированный банк, или аффилиат (affiliated bank) – зарубежное подразделение отечественного банка, совладельцами которого являются данный банк и его отечественный или иностранный партнер.

Международные банки и их зарубежные подразделения оказывают как коммерческие (обмен валют, финансирование коммерческих операций, перевод платежей, форвардная покупка иностранной валюты, конкультирование), так и инвестиционные услуги (предоставление кредитов, брокерские услуги, финансирование слияния компаний, открытие совместных предприятий и др.).

Рынок евровалют (центры в Лондоне, Нью-Йорке, Токио, Сингапуре, столицах европейских государств) позволяет банкам всех стран мира осуществлять кредитные операции в любой валюте, потребность в которой может возникнуть у клиентов банка. Процентные ставки по еврокредитам часто определяются на базе ставки LIBOR(London Interbank Offer Rate) – ставке, которую лондонские банки назначают друг-другу по предоставляемым в евровалюте краткосрочным кредитам. Рынок еврокредитов является источником самых выгодных кредитов, что объясняется тремя причинами:

1) еврокредиты не зависят от правительственных нормативных актов (резервных требований);

2) низкий средний уровень затрат на получение кредитов, поскольку еврокредиты выделяются на финансирование крупных сделок;

3) услугами рынка еврокредитов пользуются только крупные кредитоспособные заемщики, поэтому кредиторы устанавливают более низкую премию за риск.

Высокая конкурентоспособность рынка евровалюты и еврокредитов заставила Федеральное резервное управление США (FRB) дать разрешение на создание системы международных подразделений банков США с льготным режимом.

Международный рынок облигаций представляет собой основной источник долгового финансирования и состоит из двух типов ценных бумаг с фиксированным процентным доходом:

· Иностранные облигации (foreign bonds) – это облигации, которые выпускаются резидентом страны А, а продаются резидентом страны В в валюте страны В.

· Еврооблигации (eurobonds) – это облигации, которые выпускаются в валюте страны А, но продаются резидентам других стран.

Основными валютами международного рынка облигаций являются доллар США и евро (см. рис. 1.15).

По мере развития мирового рынка капитала Всемирный банк выпустил новый финансовый инструмент – глобальные облигации (global bonds). Глобальные облигации – это крупный ликвидный финансовый актив, торговля которым осуществляется в любой стране в любое время. Рынок еврооблигаций характеризуется высоким уровнем конкуренции.

Глобальный рынок акций позволяет привлечь капитал не только из внутренних, но и внешних источников. Одним из способов привлечения капитала является формирование страновых фондов. Страновый фонд (country fund) – это взаимный фонд, специализирующийся на инвестициях в компании данной страны.

Оффшорные финансовые центры специализируются на предоставлении банковских и других финансовых услуг клиентам, которые не являются резидентами страны. Оффшорными финансовыми центрами являются Багамские острова, Бахрейн, Каймановы острова, Бермудские острова, Сингапур, Люксембург, Швейцария.

Контрольные вопросы

1. Какие факторы определяют спрос (предложение) на ту или иную валюту на валютном рынке?

2. Каким образом устанавливаются цены на иностранную валюту на валютном рынке?

3. Что собой представляет структура валютного рынка?

4. Какую роль играют международные банки в функционировании валютного рынка?

5. Какие инструменты могут использовать международные компании для защиты от возможных колебаний валютных курсов?

6. Что собой представляет спот-рынок?

7. Что собой представляет форвардный рынок?

8. В чем заключается сущность форвардного валютного контракта?

9. Что собой представляет фьючерсный контракт и чем он отличается от форвардного контракта?

10. Что собой представляет опционный контракт?

11. Что собой представляет своп-операция?

12. Какие концепции международных финансов описывают основные условия паритетов финансовых рынков? Опишите их.

13. Что собой представляет товарный арбитраж?

14. Какие формы валютного арбитража вы знаете?

15. Почему существуют различия между процентными ставками в разных странах?

16. Что собой представляет международный рынок капитала?

Дата добавления: 2016-11-04; просмотров: 2700;