Налоговым периодом признается календарный месяц.

Налоговые ставки устанавливаются законами субъектов РФ в следующих пределах:

1) за один игровой стол - от 25 000 до 125 000 рублей;

2) за один игровой автомат - от 1 500 до 7 500 рублей;

3) за один процессинговый центр тотализатора - от 25 000 до 125 000 рублей;

4) за один процессинговый центр букмекерской конторы - от 25 000 до 125 000 рублей;

5) за один пункт приема ставок тотализатора - от 5 000 до 7 000 рублей;

6) за один пункт приема ставок букмекерской конторы - от 5 000 до 7 000 рублей.

Сумма налога исчисляется налогоплательщиком самостоятельно как произведение налоговой базы, установленной по каждому объекту налогообложения, и ставки налога, установленной для каждого объекта налогообложения.

В случае, если один игровой стол имеет более одного игрового поля, ставка налога по указанному игровому столу увеличивается кратно количеству игровых полей.

Налоговая декларация за истекший налоговый период представляется налогоплательщиком в налоговый орган по месту регистрации объектов налогообложения не позднее 20-го числа месяца, следующего за истекшим налоговым периодом.

При установке нового объекта налогообложения до 15-го числа текущего налогового периода сумма налога исчисляется как произведение общего количества соответствующих объектов налогообложения (включая установленный (открытый) новый объект налогообложения) и ставки налога, установленной для этих объектов налогообложения.

При установке нового объекта налогообложения после 15-го числа текущего налогового периода сумма налога по этому объекту за этот налоговый период исчисляется как произведение количества данных объектов налогообложения и одной второй ставки налога, установленной для этих объектов налогообложения.

Сумма налога =Кол-во игр. столов * ставка за каждый стол * кол-во игр. полей на кажд. столе

№ 44.

1. Типы экономического роста и необходимость устойчивого развития.

В макроэкономике выделяются два типа экономического роста: экстенсивный и интенсивный.

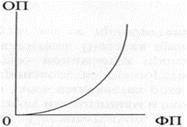

Экстенсивным является экономический рост, который обеспечивается путем вовлечения в производство дополнительных факторов, при этом прирост применяемых факторов производства (ФП) опережает прирост общественного продукта (ОП), о чем достаточно наглядно свидетельствует рис. 3.

Рис. 3

В зависимости от соотношения вовлекаемых в производство факторов такой рост может быть:

1) трудоемким, характеризующимся относительно высокими затратами труда на производство общественного продукта по сравнению с затратами других факторов производства;

2) капиталоемким (или фондоемким), характеризующимся относительно высокими затратами основных фондов и их высокой долей в общих затратах факторов производства;

3) природоемким, характеризующимся относительно высокими затратами на природные факторы – на природные ресурсы, на охрану природной среды.

Интенсивным является экономический рост, обеспечивающийся без вовлечения в производство дополнительных факторов, либо прирост факторов существенно отстает от прироста производимого общественного продукта. Графически такой тип роста иллюстрируется с помощью следующей кривой:

Рис.4

В зависимости от динамики уменьшения доли того или иного фактора в производстве общественного продукта рост может быть:

1) трудосберегающим, при котором рабочая сила заменяется техникой;

2) капиталосберегающим, при котором экономия на затратах на капитал как фактор производства достигается путем применения более дешевой, но достаточно производительной техники;

3) природосберегающим, при котором происходит экономия сырья, энергии, сокращаются отходы, уменьшается загрязнение природной среды и т.д.

Важнейшим фактором обеспечения такого типа экономического роста является организация общественного производства, соответствующая система стимулов, цен – все то, что называется хозяйственным механизмом общества.

Очевидно, что в условиях ограниченности ресурсов интенсивный тип экономического роста более предпочтителен. Тем не менее, в начале 70-х гг. ХХ в. появилась теория «пределов роста», автором которой стал американский ученый Д.Медоуз. Группа возглавляемых им исследователей произвела расчеты, дающие экстраполяцию роста мирового производства общественного продукта и отходов, населения, потребления ресурсов до 2100 г. Расчеты показали, что к 2050 г. мир столкнется с поистине катастрофическими явлениями ввиду опасного для природы и существования людей загрязнения среды, исчерпания необходимых природных ресурсов и чрезмерного на этом фоне перенаселения планеты. В результате должно произойти резкое падение производства и численности населения планеты.

Более поздние исследования показали, что развитые страны за счет перехода на интенсивный путь роста и перераспределения мировых ресурсов в свою пользу способны отдалить границы роста. Но тем самым «пределы роста» встают перед слаборазвитыми странами, где уже сейчас идет интенсивное использование природных ресурсов, вследствие необходимости их продажи развитым странам в обмен на готовую продукцию, нарастают экологические проблемы и при этом не решается проблема бедности. По данным ООН, 20% населения планеты потребляет свыше 85% совокупного мирового продукта, тогда как остальные 80% населения – всего 15%. Сохранение такого положения создает общую нестабильную политическую обстановку в мире, опасную и для развитых стран, в том числе и для их экономики.

Вот почему во второй половине 80-х гг. появилась концепция устойчивого развития. Устойчивым является такое развитие, при котором не подрываются возможности развития экономики будущих поколений, при этом развитие экономики одних стран не подрывает возможности развития других стран. Основные направления устойчивого развития были определены в 1992 г. Эти направления включают в себя:

1. Формирование справедливых международных экономических отношений, предполагающих не только конкуренцию на мировых рынках, но и взаимопомощь в отношениях между странами.

2. Ограничение уровня потребления материальных благ в развитых странах и на этой основе ограничение темпов экономического роста.

3. Перевод экономик развивающихся стран на использование возобновимых ресурсов и на этой основе продолжение экономического роста в целях преодоления бедности и отсталости.

Для оценки перехода к устойчивому развитию предлагается использование соответствующих показателей. К таковым относится индекс развития человеческого потенциала (ИРЧП) – сводный социально-экономический индекс, который с 1990 г. стал применяться по методике ООН в международных сопоставлениях стран. Он состоит из трех компонентов: 1) ожидаемый уровень продолжительности жизни; 2) уровень образования; 3) размер ВВП на душу населения.

2. Понятие сущность и содержание правовой законности. Понятие законности

1) принципа - требования соблюдать правовые предписания, обращенные к субъектам общественных отношений

2) метода - конкретное поведение, деятельность субъекта общественных отношений

3) режима – (результат метода) выражается в том что большинство участников общественных отношений соблюдают и исполняют правовые предписания.

Законность (правовая) – принцип, метод и режим строгого, неуклонимого соблюдения, исполнения норм права всеми участниками общественных отношений. Принципы правовой законности:

1) всеобщность - обязательно соблюдать правовые предписания, обращения ко всем без исключения независимо от положения, чина или ранга.

2) Единство распространения этого требования на всей территории рф

3) верховенство правового закона – закон как акт юридической силой должен отвечать требованиям естественного права, все иные нормативные акты не должны противоречить закону

4) неотвратимость пресечения любых нарушений закона от кого бы они не исходили, неотвратимость ответственности за нарушение

5) недопустимость противопоставления законности и целесообразности -закон высшая целесообразность

6) связь законности с культурой.

3. ЕСХН: понятие, элементы

Налогоплательщиками единого сельскохозяйственного налога (далее в настоящей главе - налогоплательщики) признаются организации и ИП, являющиеся сельскохозяйственными товаропроизводителями и перешедшие на уплату единого сельскохозяйственного налога в порядке, установленном настоящей главой.

Товаропроизводителями признаются организации и ИП, производящие с/х продукцию, осуществляющие ее первичную и последующую (промышленную) переработку (в том числе на арендованных ОС) и реализующие эту продукцию, при условии, если в общем доходе от реализации товаров (работ, услуг) таких организаций и ИП доля дохода от реализации произведенной ими с/х продукции, включая продукцию ее первичной переработки, произведенную ими из сельскохозяйственного сырья собственного производства, составляет не менее 70%.

Такжесредняя численность работников, определяемая в порядке, устанавливаемом федеральным органом исполнительной власти, уполномоченным в области статистики, не превышает за налоговый период 300 человек;

Не вправе переходить на уплату единого сельскохозяйственного налога:

1)организации и индивидуальные предприниматели, занимающиеся производством подакцизных товаров;

2) организации, осуществляющие деятельность по организации и проведению азартных игр;

3) казенные, бюджетные и автономные учреждения.

Организации и индивидуальные предприниматели, изъявившие желание перейти на уплату единого сельскохозяйственного налога со следующего календарного года, уведомляют об этом налоговый орган по месту нахождения организации или месту жительства индивидуального предпринимателя не позднее 31 декабря календарного года, предшествующего календарному году, начиная с которого они переходят на уплату единого сельскохозяйственного налога.

Вновь созданная организация и вновь зарегистрированный индивидуальный предприниматель вправе уведомить о переходе на уплату единого сельскохозяйственного налога не позднее 30 календарных дней с даты постановки на учет в налоговом органе, указанной в свидетельстве о постановке на учет в налоговом органе, выданном в соответствии с п. 2 ст. 84 НК. В этом случае организация и индивидуальный предприниматель признаются налогоплательщиками с даты постановки их на учет в налоговом органе, указанной в свидетельстве о постановке на учет в налоговом органе.

В случае прекращения налогоплательщиком предпринимательской деятельности, в отношении которой применялась система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог), он обязан уведомить о прекращении такой деятельности с указанием даты ее прекращения налоговый орган по месту нахождения организации или месту жительства индивидуального предпринимателя в срок не позднее 15 дней со дня прекращения такой деятельности.

Объектом налогообложения признаются доходы, уменьшенные на величину расходов.

Налоговым периодом признается календарный год.

Отчетным периодом признается полугодие.

Налоговая ставка устанавливается в размере 6%.

Налогоплательщики по итогам отчетного периода исчисляют сумму авансового платежа по единому сельскохозяйственному налогу, исходя из налоговой ставки и фактически полученных доходов, уменьшенных на величину расходов, рассчитанных нарастающим итогом с начала налогового периода до окончания полугодия.

Авансовые платежи по единому сельскохозяйственному налогу уплачиваются не позднее 25 календарных дней со дня окончания отчетного периода.

Единый сельскохозяйственный налог, подлежащий уплате по итогам налогового периода, уплачивается налогоплательщиками не позднее сроков, установленных статьей 346.10 настоящего Кодекса для подачи налоговой декларации.

Налогоплательщики представляют налоговую декларацию:

1) по итогам налогового периода не позднее 31 марта года, следующего за истекшим налоговым периодом, за исключением случая, предусмотренного подпунктом 2 настоящего пункта;

2) не позднее 25-го числа месяца, следующего за месяцем, в котором согласно уведомлению, представленному налогоплательщиком в налоговый орган в соответствии с п. 9 ст. 346.3 НК, им прекращена предпринимательская деятельность в качестве сельскохозяйственного товаропроизводителя, признаваемого таковым в соответствии с настоящей главой.

№ 45.

1. Сущность экономического роста и его показатели

Экономический рост — это увеличение объёма производства продукции в национальной экономике за определённый период времени.

В самом общем виде экономический рост означает количественное и качественное изменение результатов производства и его факторов (их производительности). Свое выражение экономический рост находит в увеличении потенциального и реального валового национального продукта (ВНП), в возрастании экономической мощи нации, страны, региона. Это увеличение можно измерить двумя взаимосвязанными показателями: ростом за определенный период времени реального ВНП или ростом ВНП на душу населения.

Экономический рост как явление должен иметь показатели, которыми бы он измерялся. В качестве обобщающих показателей экономического роста выступают показатели результатов функционирования национальной экономики.

Валовой внутренний продукт (ВВП).

Валовой национальный продукт (ВНП).

Эти показатели формируют систему национальных счетов (СНС), представляющую собой систему экономической информации, используемую во всем мире для описания и анализа хозяйственной деятельности на макроуровне.

Всеобъемлющим показателем экономического роста и наилучшим показателем состояния экономики являются ВВП и ВНП.

ВВП – это рыночная ст-ть всех товаров и услуг предназначенных для конечного потребления и произведенных на территории страны за определенный период времени.

Разница между ВНП и ВВП состоит в следующем:

По определению: валовый внутренний продукт - ВВП есть совокупная стоимость продукции сфер материального производства и сферы услуг независимо от национальной принадлежности предприятий, расположенных на территории данной страны. ВВП подсчитывается по, так называемому, территориальному признаку.

Валовый национальный продукт — ВНП есть совокупная стоимость всего объема продукции и услуг в обеих сферах национальной экономики независимо от местонахождения национальных предприятий (в стране или за рубежом) . ВНП подсчитывается по национальному признаку.

2. Понятие и структура правового статуса личности. Виды правового статуса личности. Правовой статус личности - юридически закрепленное положение личности в государстве и обществе. Правовой статус личности представляет собой часть общественного статуса и относится качеству человека и гражданина. Виды:

1) общий, который включает в себя помимо внутригосударственного права, свободы, обязанности и гарантии выработанные международным сообществом и зафиксированные в международно-правовых документах

2) конституционный - данный статус должен обладать устойчивостью, его сущность деятельности длится до тех пор, пока основные общественные отношения не изменится в корне и своем большинстве

3) отраслевой который состоит из правомочий иных компонентов, опосредованных отдельной или комплексной отраслью правовой системы (гражданским трудовым административным правом)

4)родовой выражает специфику правового положения конкретных категорий людей, имеющих какие-нибудь дополнительные субъективные права и обязанности

5) индивидуальный статус показывает особенности положения отдельного человека в зависимости от его возраста, профессии, пола, участия в управлении государственными делами. Структура:

1) правовые нормы, устанавливающие данный статус

2) правосубъектность

3) основные права и обязанности

4) законные интересы

5) гражданство

6) юридическая ответственность

7) правовые принципы

8) правоотношения.

3. Транспортный налог: понятие, элементы

Транспортный налог устанавливается НК и законами субъектов РФ о налоге, вводится в действие в соответствии с НК законами субъектов РФ о налоге и обязателен к уплате на территории соответствующего субъекта РФ.

Налог является региональным налогом.

Налогоплательщиками налога признаются лица, на которых в соответствии с законодательством РФ зарегистрированы транспортные средства, признаваемые объектом налогообложения в соответствии со ст. 358 НК.

Объектом налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства (далее в настоящей главе - транспортные средства), зарегистрированные в установленном порядке в соответствии с законодательством РФ.

Не являются объектом налогообложения:

1) весельные лодки, а также моторные лодки с двигателем мощностью не свыше 5 лошадиных сил;

2) автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 л.с. (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке;

3) промысловые морские и речные суда;

4) пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) организаций и индивидуальных предпринимателей, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок;

5) тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

6) транспортные средства, принадлежащие на праве оперативного управления федеральным органам исполнительной власти, где законодательно предусмотрена военная и (или) приравненная к ней служба;

7) транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом;

8) самолеты и вертолеты санитарной авиации и медицинской службы;

9) суда, зарегистрированные в Российском международном реестре судов;

10) морские стационарные и плавучие платформы, морские передвижные буровые установки и буровые суда.

Налоговая база определяется:

1) в отношении транспортных средств, имеющих двигатели - как мощность двигателя транспортного средства в лошадиных силах;

1.1) в отношении воздушных транспортных средств, для которых определяется тяга реактивного двигателя, - как паспортная статическая тяга реактивного двигателя (суммарная паспортная статическая тяга всех реактивных двигателей) воздушного транспортного средства на взлетном режиме в земных условиях в килограммах силы;

2) в отношении водных несамоходных (буксируемых) транспортных средств, для которых определяется валовая вместимость, - как валовая вместимость в регистровых тоннах;

3) в отношении водных и воздушных транспортных средств - как единица транспортного средства.

2. В отношении транспортных средств, указанных в подпунктах 1, 1.1 и 2 пункта 1 статьи 359, налоговая база определяется отдельно по каждому транспортному средству.

В отношении транспортных средств, указанных в подпункте 3 пункта 1 статьи 359, налоговая база определяется отдельно.

Налоговым периодом признается календарный год.

Отчетными периодами для налогоплательщиков-организаций признаются первый квартал, второй квартал, третий квартал.

При установлении налога законодательные (представительные) органы субъектов РФ вправе не устанавливать отчетные периоды.

Налоговые ставки устанавливаются законами субъектов Российской Федерации соответственно в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортного средства в расчете на одну лошадиную силу мощности двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну транспортного средства или одну единицу транспортного средства в следующих размерах:

Уплата налога и авансовых платежей по налогу производится налогоплательщиками в бюджет по месту нахождения транспортных средств.

Порядок и сроки уплаты налога и авансовых платежей по налогу для налогоплательщиков-организаций устанавливаются законами субъектов Российской Федерации.

Налоговые декларации по налогу представляются налогоплательщиками-организациями не позднее 1 февраля года, следующего за истекшим налоговым периодом.

Дата добавления: 2022-04-12; просмотров: 96;