ИЗМЕРЕННОЕ ДВИЖЕНИЕ: ПШЕНИЦА, НЕПРЕРЫВНЫЕ ФЬЮЧЕРСЫ

176 ЧАСТЬ 1. анализ графиков

рассматривается в гл. 12, непрерывные фьючерсы точно отображают изменения цен, а ближайшие контракты — нет.

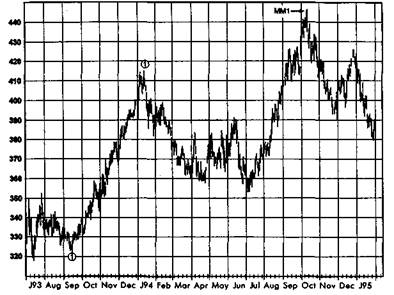

Рис. 10.2 показывает цель измеренного движения, рассчитанную исходя из масштабного роста цен с сентябрьского минимума 1993 г. до январского пика 1994 г. Ориентировочная цель измеренного движения (ММ1) основана на предположении, что рост котировок с уровня июльского минимума 1994 г. будет равняться предыдущему подъему цен. Как можно видеть, эта цель точно указала на фактическую вершину рынка в 1994 г.

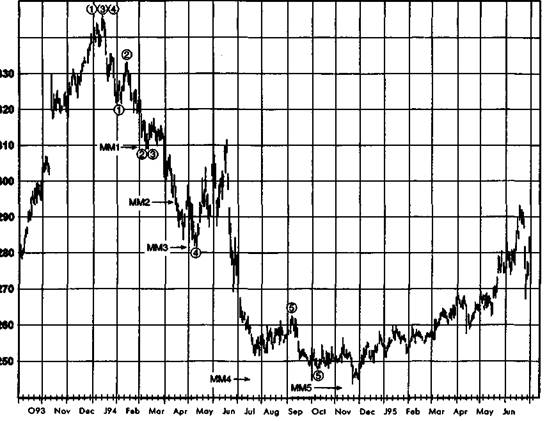

Рис. 10.3 демонстрирует применение метода измеренного движения к графику непрерывных фьючерсов на кукурузу. Этот график показывает множество удивительно точных целей, полученных данным способом. Цель измеренного движения (ММ1), определенная на основе первоначального падения котировок с вершины рынка, достигнутой в январе 1994 г., почти точно совпала с фактическим относительным минимумом в марте того же года. Хотя цель ММ2, базирующаяся на падении котировок в феврале — начале марта, оказалась несколько выше фактического минимума в мае, однако цель измеренного движения ММЗ, полученная исходя из общего снижения цен с уровня январской вершины до относительного минимума в марте, почти абсолютно точно предсказала фактический майский минимум. Особенно поразителен тот факт, что цель самого крупного измеренного движения ММ4, основанная на всем снижении цен с январской вершины до майского минимума, почти точно совпала с ноябрьским дном 1994 г. Более того, движение цен вниз в сентябре — начале октября дало аналогичную цель ММ5, которая усилила предыдущую цель ММ4. Вместе эти два цели стали явным свидетельством того, что рынок находится вблизи крупной впадины, после которой может начаться рост цен.

Как видно из предыдущего примера с кукурузой, часто появляются две или более цели измеренного движения для одного и того же предполагаемого минимума или максимума. Это происходит тогда, когда имеется несколько соответствующих колебаний цен, которые служат базой определения целей измеренных движений. Когда два или более таких ориентира почти совпадают, это обычно повышает надежность ценовых прогнозов, являющихся для рынка важными целевыми зонами.

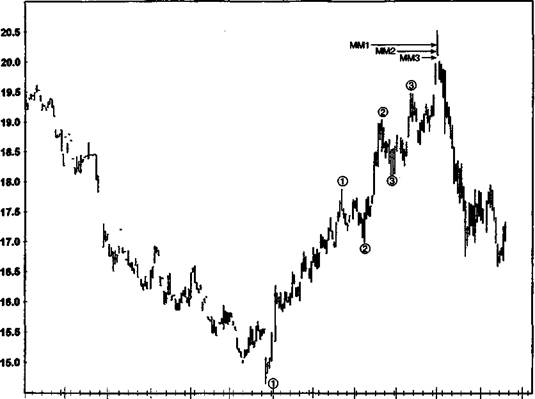

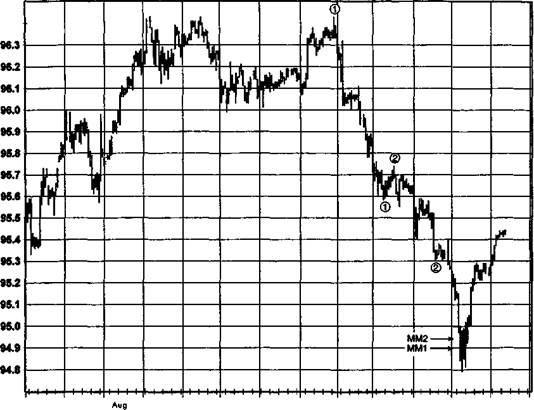

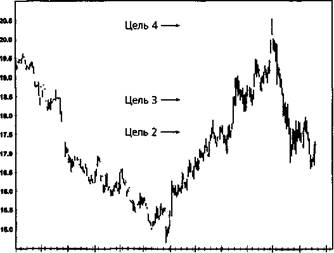

Рис. 10.4 дает превосходный пример нескольких, почти совпадающих ценовых целей измеренного движения. Как можно видеть, цели, полученные исходя из подъема цен с конца марта по середину мая (ММ1), июньского роста (ММ2) и повышения с конца июня по середину июля (ММЗ), примерно совпали, причем как раз над фактической вершиной рынка, сформировавшейся в августе. На рис. 10.5 представлен еще один пример. Цели измеренных движений, рассчитанные исходя из падения цен с конца января по начало марта (ММ1) и снижения с середины марта по середину апреля (ММ2) примерно совпадают вблизи фактического майского дна рынка.

Рисунок 10.3. ИЗМЕРЕННЫЕ ДВИЖЕНИЯ: КУКУРУЗА, НЕПРЕРЫВНЫЕ ФЬЮЧЕРСЫ

|

Рисунок 10.4. СОВПАДЕНИЕ ЦЕЛЕЙ ИЗМЕРЕННЫХ ДВИЖЕНИЙ: НЕФТЬ, ОКТЯБРЬ 1994

оо

|

O93

Nov

Dec

J94

Feb Mar Apr

May Jun

Jul Aug Sep

Рисунок 10.5. СОВПАДЕНИЕ ЦЕЛЕЙ ИЗМЕРЕННЫХ ДВИЖЕНИЙ: ЕВРОДОЛЛАР, ИЮНЬ 1994

|

| Jul |

| Oct |

| J94 |

| О93 |

| Sep |

| Nov |

| Mar |

| Apr |

| Jun |

| Dec |

| Feb |

| May |

180 ЧАСТЬ 1. анализ графиков

«ПРАВИЛО СЕМИ»

Это интересный и простой в использовании метод, который был детально описан в книге Артура Склэрью «Методы профессионального графического аналитика». «Правилом семи» называется набор множителей, используемых для определения ценовых целей, а сами множители получены путем деления 7 соответственно на 5, 4, 3 и 2. Таким образом, множители равны: 7:5 = 1,4; 7:4 = 1,75; 7:3 = 2,33 и 7 : 2 = 3,5. Произведения каждого из множителей на величину первого скачка цен на «бычьем» рынке прибавляют к значению минимума и получают набор возможных целей движения цены. (На «медвежьем» рынке произведения вычитают из максимума.)

Склэрью предлагает использовать последние три множителя (1,75; 2,33 и 3,5) для расчета целей «бычьего» рынка и первые три множителя (1,4; 1,75 и 2,33) для расчета целей «медвежьего» рынка. Кроме того, он указывает, что цели, основанные на низких значениях множителей, являются более надежными, если целевое изменение цен (скачок цен умноженный на множители) имеет достаточную продолжительность (несколько месяцев), а цели, основанные на высоких значениях множителей, являются более значимыми, если расчеты ведутся для краткосрочных колебаний цен. Конечно, этому методу присуща некоторая субъективность, поскольку представление о том, что является первым скачком цен в тенденции, может меняться от трейдера к трейдеру.

|

| О93 Nov Dec J94 Fob Mar Apr May Jun Jul Aug Sep |

Рисунок 10.6. ПРАВИЛО СЕМИ: НЕФТЬ, ОКТЯБРЬ 1994

ГЛАВА 10. постановка целей и другие критерии закрытия позиции 181

«Правило семи» показано на рис. 10.6. (Обратите внимание, что это тот же график, который использовался на рис. 10.4 для иллюстрации метода измеренного движения. Вы можете сравнить результаты этих двух методов.) Длина первой волны «бычьего» рынка, начавшейся в конце марта, равнялась 162 пунктам. Руководствуясь указаниями Склэрью, мы используем множители со второго по четвертый (1,75; 2,33 и 3,5), поскольку это растущий рынок. Мартовский минимум, который используется для расчета всех целей, находится на уровне 1465. Вторая цель равняется 1749 (1465 + (1,75 X 162) = 1749). (Мы пропустили первый множитель, поскольку это «бычий» рынок.) Третья цель находится на уровне 1843 (1465 + (2,33 X 162)). Четвертая цель равна 2032 (1465 + + (3,5 X 162)). Все цели обозначены стрелками на рис. 10.6. Обратите внимание, что цель 2 была немного ниже майского максимума 1787, цель 3 несколько ниже июньского максимума 1904 и цель 4 немного не дотянула до августовского максимума 2052. Хотя цели не совпали точно ни с одним из этих максимумов, они вполне правильно указали уровни фиксации прибыли по длинным позициям.

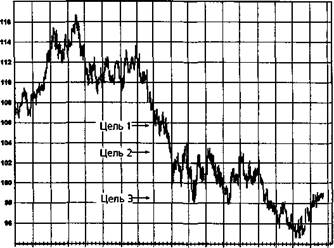

Рис. 10.7 иллюстрирует «правило семи» на нисходящем рынке. Длина первой волны падения равнялась 2-23 пункта. Руководствуясь указаниями Склэрью, мы используем множители с первого по третий (1,4; 1,75 и 2,33), поскольку это «медвежий» рынок. Произведения этих трех множителей и длины первой волны падения вычитаем из максимума и

Рисунок 10.7.

|

| J93 Аид Sep Ocl Nov Dec J94 Fab Мог Apr May Jun Jul Аид Sep Oct Nov Dec |

Дата добавления: 2016-07-18; просмотров: 2143;