ДИСКРИМІНАНТІ МОДЕЛІ

Існує багато підходів до прогнозування фінансової неспроможності суб'єктів господарювання. Будь-яка методика оцінки кредитоспроможності за своєю суттю є одночасно методикою прогнозування банкрутства. У зарубіжній практиці досить поширеними є модель Альтмана та модель Спрінгейта.

1. Двофакторна модель Альтмана (якщо результат за показником є від’ємним, то ймовірність настання банкрутства невелика; якщо результат є додатнім, то навпаки):

, (13.12)

, (13.12)

- коефіцієнт поточної ліквідності;

- коефіцієнт поточної ліквідності;

- коефіцієнт концентрації позикового капіталу.

- коефіцієнт концентрації позикового капіталу.

2.  - показник Альтмана (якщо Z дорівнює 1,8 і менше, то ймовірність банкрутства дуже висока, 1,81 – 2,7 – висока, 2,71 – 2,99 – дуже низька); граничне значення

- показник Альтмана (якщо Z дорівнює 1,8 і менше, то ймовірність банкрутства дуже висока, 1,81 – 2,7 – висока, 2,71 – 2,99 – дуже низька); граничне значення  - 1,23 (може бути використаний українськими господарюючими суб’єктами):

- 1,23 (може бути використаний українськими господарюючими суб’єктами):

, (13.13)

, (13.13)

- відношення робочого капіталу до активів;

- відношення робочого капіталу до активів;

- відношення чистого прибутку до активів;

- відношення чистого прибутку до активів;

- рентабельність активів(співвідношення прибутку до сплати відсотків і податків та активів);

- рентабельність активів(співвідношення прибутку до сплати відсотків і податків та активів);

- співвідношення ринкової вартості акцій та позикового капіталу;

- співвідношення ринкової вартості акцій та позикового капіталу;

- відношення чистого доходу до активів;

- відношення чистого доходу до активів;

(для

(для  ) – коефіцієнт фінансової стабільності

) – коефіцієнт фінансової стабільності

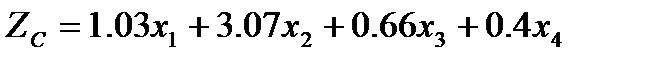

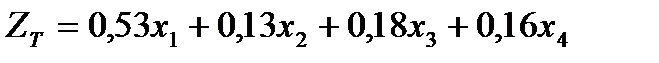

3. Модель Спрингейта (якщо  < 0,862, то підприємство є потенційним банкрутом):

< 0,862, то підприємство є потенційним банкрутом):

, (13.14)

, (13.14)

- відношення оборотних активів до активів;

- відношення оборотних активів до активів;

- рентабельність активів (співвідношення прибутку до сплати відсотків і податків та активів);

- рентабельність активів (співвідношення прибутку до сплати відсотків і податків та активів);

- співвідношення прибутку до сплати податків та поточних зобов’язань;

- співвідношення прибутку до сплати податків та поточних зобов’язань;

- відношення чистого доходу до активів

- відношення чистого доходу до активів

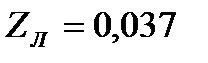

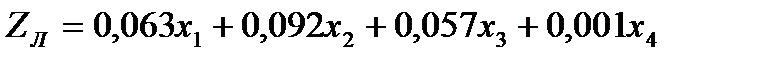

4. Модель Ліса (граничне значення  )

)

, (13.15)

, (13.15)

- співвідношення оборотних активів та суми активів;

- співвідношення оборотних активів та суми активів;

- рентабельність активів (співвідношення прибутку до сплати відсотків і податків та активів);

- рентабельність активів (співвідношення прибутку до сплати відсотків і податків та активів);

- відношення нерозподіленого прибутку до активів;

- відношення нерозподіленого прибутку до активів;

- коефіцієнт фінансової стабільності

- коефіцієнт фінансової стабільності

5. Модель Таффлера (якщо величина  більша за 0,3 то це свідчить що у фірми непогані довгострокові перспективи, а якщо менша за 0,2, то банкрутство більш ніж імовірне):

більша за 0,3 то це свідчить що у фірми непогані довгострокові перспективи, а якщо менша за 0,2, то банкрутство більш ніж імовірне):

, (13.16)

, (13.16)

- відношення операційного прибутку до поточних зобов’язань;

- відношення операційного прибутку до поточних зобов’язань;

- відношення оборотних активів до зобов’язань;

- відношення оборотних активів до зобов’язань;

- відношення поточних зобов’язань до активів;

- відношення поточних зобов’язань до активів;

- відношення чистого доходу до активів

- відношення чистого доходу до активів

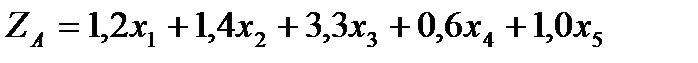

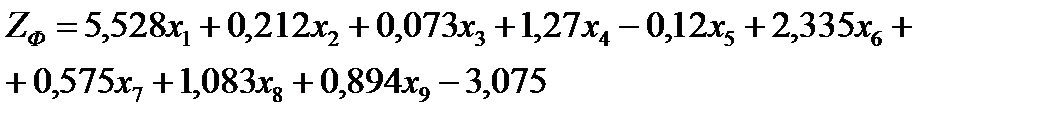

6. Модель Фулмера (втрата платоспроможності неминуча при  < 0, при

< 0, при  > 0, компанія функціонує нормально з подальшими перспективами ефективного розвитку):

> 0, компанія функціонує нормально з подальшими перспективами ефективного розвитку):

, (13.17)

, (13.17)

- відношення нерозподіленого прибутку минулих років до активів;

- відношення нерозподіленого прибутку минулих років до активів;

- відношення чистого доходу до активів;

- відношення чистого доходу до активів;

- співвідношення прибутку до сплати податків та власного капіталу;

- співвідношення прибутку до сплати податків та власного капіталу;

- відношення грошового потоку до всіх зобов’язань;

- відношення грошового потоку до всіх зобов’язань;

- відношення довгострокових зобов’язань до активів;

- відношення довгострокових зобов’язань до активів;

- відношення поточних зобов’язань до активів;

- відношення поточних зобов’язань до активів;

- логарифм від матеріальних активів;

- логарифм від матеріальних активів;

- відношення оборотних активів до всіх зобов’язань;

- відношення оборотних активів до всіх зобов’язань;

- логарифм від співвідношення прибутку до сплати відсотків і податків та сплаченого відсотка

- логарифм від співвідношення прибутку до сплати відсотків і податків та сплаченого відсотка

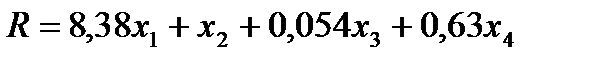

7. R-модель Іркутської державної економічної академії:

, (13.18)

, (13.18)

- відношення оборотного капіталу до активів;

- відношення оборотного капіталу до активів;

- відношення чистого прибутку до власного капіталу;

- відношення чистого прибутку до власного капіталу;

- відношення чистого доходу до активів;

- відношення чистого доходу до активів;

- відношення чистого прибутку до сумарних витрат.

- відношення чистого прибутку до сумарних витрат.

| Значення r (коефіцієнта ймовірності банкрутства) | Ймовірність банкрутства, % |

| Менше ніж 0 | Максимальна (90-100) |

| 0-0,18 | Висока (60-80) |

| 0,18-0,32 | Середня (35-50) |

| 0,32-0,42 | Низька (15-20) |

| Більше ніж 0,42 | Мінімальна (до 10) |

Дата добавления: 2016-07-22; просмотров: 1633;