Контрольная форма функциональных целей и стратегий

| Стратегии | Стратегические цели | Подстратегии |

| Маркетинг | Рынки. Продукты. Маркетинг и производительность | Действия на рынке. Цена. Работа с рынком. Сбыт. |

| Производство и поставки | Производство Производительность и поставки | Методы организации производства. Методы расположения. Инвестирование. Поставки, ресурсы, запасы, инвентарь |

| Исследования и разработки (НИОКР) | Исследования и разборки (НИОКР) | Внутренне и внешнее развитие. Патенты и лицензирование |

| Финансирование | Доходы Ликвидность | Финансирование. Доходы. Эффективность. Ликвидность. Риск и безопасность |

| Персонал | Ориентированные на персонал и рабочих | Прием на работу и набор. Оклады и зарплата. Социальная сфера. Внешние социальные стратегии |

| Менеджмент и организация | Менеджмент Организация | Системы менеджмента Средства менеджмента Методы менеджмента |

| Информация Участие, поглощение и сотрудничество | Организация Участие Поглощение Сотрудничество | Организация Поглощение. Участие Сотрудничество Объединение |

| Функциональные стратегии | |||||||

| Маркетинг | Производство | Исследования и развитие (НИОКР) | Финансы | Персонал, социальн. вопросы | Организация менеджмента | Кооперация, поглощение, участие, сотрудничество | |

| Цели | |||||||

| Вертикальная координация стратегических целей и частичных стратегий | Горизонтальная координация стратегических областей | ||||||

| Подстратегии | |||||||

Рис. 6.12. Координация и гармонизация функциональных стратегий

Даже основное оборудование (например, вращающийся барабан на цементном заводе или большой вертикальный башенный сверлильный станок на машиностроительном предприятии) могут рассматриваться как компоненты.

Расчет затрат проекта можно упростить, рассматривая компоненты как «подпроекты», сумма которых даст прединвестиционные, производственные и маркетинговые затраты проекта в целом. При определении масштаба проекта особое внимание следует уделять всем возможным воздействиям на окружающую среду. Таким образом, безотходные технологии (например, замкнутые процессы) и технологии охраны окружающей среды (например, фильтры и системы по удалению окиси азота), становятся важными компонентами проекта.

Безусловно, инвестиционные, производственные и маркетинговые затраты должны определяться или оцениваться максимально точно. Одновременно время и затраты необходимые для получения таких данных, не всегда оправданы. Поэтому следует опираться на допущения. Когда это имеет место, в исследовании необходимо давать примечания. Источники данных должны всегда цитироваться в прединвестиционном исследовании для возможной последующей проверки их надежности и исправления.

Оценки инвестиционных затрат выполняются следующим образом:

- подготовка заявок по спецификациям в соответствии с количеством и ценами на единицу оборудования. Это наиболее точный, но и наиболее дорогой и трудоемкий метод;

- использование цен из схожих проектов для расчета затрат основанных на спецификациях и счетах на оборудование;

- использование параметров единичных затрат, выводимых из сравнимых действующих проектов, измеряемых, например, в затратах на кубических метр замкнутого пространства или затратах на квадратный метр возводимой площади;

- оценка общих затрат на группы оборудования или функциональные части проекта, основанная на затратах сравнимых функционирующих проектов. В этом случае степень точности уменьшается, а вероятность упущения существенных частей проекта возрастает.

Оценки инвестиционных затрат, основанные на параметрах затрат и на общих суммах, следует корректировать принимая в расчет:

- ежегодные темпы инфляции, изменения курсов валют;

- различия в местных условиях, например климат, что может потребовать дополнительных расходов на кондиционирование воздуха;

- различные законы и нормы, например, на безопасность;

- доступность строительной площадки;

- возможные ошибки из-за нехватки надежных данных, неточностей в разработке предварительного проекта, в методологии, различные непредвиденные обстоятельства и т.д.

Надежность оценок производственных затрат зависит от наличия данных по материалам, персоналу и накладным расходам. Последнее сложно оценить, особенно на этапе исследования возможностей инвестирования и предварительных ТЭ исследования проекта.

Важными источниками данных для прединвестиционных исследований делового проекта являются справочные данные, публикуемые специализированными банками данных, промышленными ассоциациями, производителями оборудования, банками развития и международными организациями. Использовать их нужно осторожно, принимая в расчет дату сбора, размеры предприятия и возможную экономию на масштабе, страну происхождения. Следует указывать дату сбора информации, ответственное лицо или команду и использованные образцы и методы. Если использовались данные лабораторных тестов или пилотных заводов, то они должны быть кратко описаны.

Инвестиционное проектирование осложняется наличием нескольких альтернатив (относительно выбора технологии, оборудования, мощности, места расположения, финансирования и т.д.) и допущения, на которых должен основываться процесс принятия решений. Как правило, имеющиеся альтернативы следует рассмотреть уже на этапе предварительного ТЭО обоснования. В случае двух или трех возможных мест расположения или двух производственных программ с различными технологиями следует приводить детальное оправдание выбора какой-либо отдельной альтернативы наряду с описанием методов и формул, использованных в процессе отбора.

Эффективная бизнес-идея, будучи реализованной, приводит к тому, что и фирма, и инвестор получают достаточную ожидаемую прибыль. Общая модель для определения долей фирмы и инвестора в общей норме прибыли может иметь следующий вид:

КИ + КФ = ОК (6.1)

ПИ + ПФ = ОП (6.2)

ПИ/КИ>Nпи (6.3)

ПФ/КФ>Nпф (6.4)

где КИ – капитал инвестора;

КФ – капитал фирмы;

ОК – общий капитал, предназначенный для осуществления бизнес-идеи (ОК=КИ+КФ);

ПИ – прибыль инвестора;

ПФ – прибыль фирмы;

ОП – общая прибыль, подлежащая распределению между участниками бизнес-проекта (ОП=ПИ+ПФ);

Nпи - норма прибыли капитала инвестора Nпи = ПИ/КИ;

Nпф - норма прибыли капитала фирмы Nпи = ПФ/КФ;

Учитывая (6.1) и (6.2) , можно записать:

Nоп = ОП/ОК (6.5)

где Nоп - общая норма достаточной для фирмы и инвестора прибыли от реализации бизнес-идеи.

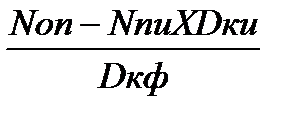

Из условий (6.1) – (6.4) – можно вывести уравнение для определения долей инвестора и фирмы в общей норме прибыли:

Nпи х dки + Nпф х dкф > N

Отсюда доли инвестора и фирмы в общей норме прибыли вычисляются так:

Dиоп = (Nпи х dки)/ Nоп

Dфоп = (Nпф х dкф)/ Nоп

Обычно фирма сталкивается с ситуацией, когда имеется не одна, а много бизнес идей. Какая из них является оптимальной и приносит максимальную прибыль? Исходя из модели бизнес - планирования, это та идея, для которой справедлива такая целевая функция:

max (6.6)

max (6.6)

Таким образом, из множества вариантов осуществления бизнес - идеи выбирается тот, который при данном общем капитале и достаточной норме прибыли для инвестора способен принести максимальную общую прибыль. Это означает, что существуют такие эффекты использования общего капитала, которые не подлежат распределению между инвесторами и фирмой, а целиком принадлежат фирме. Иначе говоря, фирма в ходе реализации бизнес идеи совершенствует организацию управления, повышает эффективность снабжения и сбыта, нарабатывает «ноу-хау». Все эти дополнительные источники дохода обычно служат основой для вознаграждения инициаторов оригинальных бизнес - идей стимулами творческого предпринимательства.

Внутренняя денежная единица и иностранная валюта. Во многих случаях финансирование проектов требует как местной, так и иностранной валют. Многие из неконвертируемых денежных единиц испытывают более высокие уровни инфляции, чем конвертируемые единицы. Кроме того, многие иностранные инвесторы и банкиры предпочитают читать и анализировать финансовые данные проекта, выраженные в международных денежных единицах.

Когда финансовые институты проявляют интерес к финансовой стороне бизнес-проекта, следует принять во внимание необходимость согласования с ними выбора денежной единицы, которая должна быть использована для представления финансовых данных. Фактически, это означает, что все местные затраты (в основном в неконвертируемых денежных единицах) необходимо будет перевести в согласованные международные (свободно конвертируемые) единицы.

Непредвиденные события и инфляция. В процессе инвестиционного планирования обычно встречаются два типа непредвиденных обстоятельств: физические и финансовые. Физические случайности связаны с возможным колебанием надежности ожидаемых продаж, состава инженерной части проекта и т.п.

Уже в прединвестиционной фазе можно достаточно точно определит количество сырья и других материалов. Расхождение компенсируется добавлением определенного процента (например, между 5 и 10%) к материальным объемам. Хотя колебания ошибок при оценках будут отличаться от пункта к пункту, все же в целом необходимо использовать этот стандартный подход. Однако следует помнить, что он может быть использован как средство выравнивания ошибок. Таким образом, все основные моменты инвестиционного проекта следует оценить как можно точнее, при этом необходимо указать степень надежности оценки.

Финансовые погрешности (такие, как инфляция) которые могут возникнуть в течении жизни проекта, могут иметь более сильное значение на его жизнеспособность, чем материальные погрешности, т.к. они изменяют фиксированные инвестиции, производственные и маркетинговые затраты и продажи. Весьма сложно оценить влияние инфляции на оклады, зарплату, стоимость оборудования.

Влияние инфляции на инвестиционные затраты особенно сильно в случае проектов с многолетним сроком.

Для того, чтобы учесть в финансовом плане ожидаемую инфляцию, необходимо умножить на инфляционный индекс годовые или полугодовые расходы общих инвестиционных затрат. Аналогичный подход и к производственным затратам.

Дата добавления: 2017-01-08; просмотров: 1283;